Economía de la oferta

Los ejemplos y la perspectiva de este artículo pueden no representar una visión mundial del tema . El problema específico es: un énfasis excesivo en la experiencia de los Estados Unidos. ( Marzo de 2022 ) |

Este artículo necesita la atención de un experto en economía . El problema específico es: se necesita más investigación académica o académica, en lugar de artículos periodísticos. ( Marzo de 2020 ) |

| Parte de una serie sobre |

| Macroeconómica |

|---|

_(cropped).jpg/440px-Ec_8_(26088200676)_(cropped).jpg) |

| Part of a series on |

| Capitalism |

|---|

La economía de la oferta es una teoría macroeconómica que postula que el crecimiento económico se puede fomentar de manera más efectiva reduciendo los impuestos , disminuyendo la regulación y permitiendo el libre comercio . [1] [2] Según la teoría de la economía de la oferta, los consumidores se beneficiarán de una mayor oferta de bienes y servicios a precios más bajos, y el empleo aumentará. [3] Las políticas fiscales del lado de la oferta están diseñadas para aumentar la oferta agregada , en oposición a la demanda agregada , expandiendo así la producción y el empleo mientras se reducen los precios. Dichas políticas son de varias variedades generales:

- Inversiones en capital humano, como educación, atención sanitaria y fomento de la transferencia de tecnologías y procesos empresariales para mejorar la productividad (producto por trabajador). Un ejemplo reciente y destacado es el fomento del libre comercio globalizado mediante la contenedorización .

- Reducción de impuestos, para incentivar el trabajo, la inversión y la asunción de riesgos. La reducción de las tasas del impuesto sobre la renta y la eliminación o reducción de aranceles son ejemplos de esas políticas.

- Inversiones en nuevos equipos de capital e investigación y desarrollo (I+D) para mejorar aún más la productividad. Permitir que las empresas deprecien los equipos de capital más rápidamente (por ejemplo, en un año en lugar de diez) les da un incentivo financiero inmediato para invertir en dichos equipos.

- Reducción de las regulaciones gubernamentales para fomentar la formación y expansión de empresas. [4]

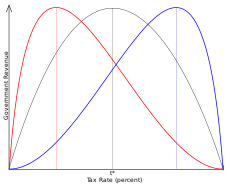

Una base de la economía de la oferta es la curva de Laffer , una relación teórica entre las tasas impositivas y los ingresos del gobierno . [5] [6] [7] [8] La curva de Laffer sugiere que cuando el nivel impositivo es demasiado alto, la reducción de las tasas impositivas aumentará los ingresos del gobierno a través de un mayor crecimiento económico , aunque el nivel en el que las tasas se consideran "demasiado altas" es discutido. [9] [10] [11] Una encuesta de 2012 a los principales economistas encontró que ninguno estaba de acuerdo en que la reducción de la tasa del impuesto a la renta federal de los EE. UU. resultaría en mayores ingresos fiscales anuales en cinco años. [12] Los críticos también argumentan que varios grandes recortes de impuestos en los Estados Unidos durante los últimos 40 años no han aumentado los ingresos. [13] [14] [15]

Durante algún tiempo se pensó que el término "economía del lado de la oferta" había sido acuñado por el periodista Jude Wanniski en 1975; según Robert D. Atkinson , el término "economía del lado de la oferta" fue utilizado por primera vez en 1976 por Herbert Stein (un ex asesor económico del presidente Richard Nixon ) y solo más tarde ese año este término fue repetido por Jude Wanniski. [16] El término alude a las ideas de los economistas Robert Mundell y Arthur Laffer .

Orígenes históricos

La economía de la oferta se desarrolló en respuesta a la estanflación de la década de 1970. [ 18] Se basó en una variedad de pensamiento económico no keynesiano , incluida la Escuela de Chicago y la Nueva Escuela Clásica . [19] [20] Bruce Bartlett , un defensor de la economía de la oferta, trazó la descendencia intelectual de la escuela de pensamiento de los filósofos Ibn Khaldun y David Hume , el satírico Jonathan Swift , el economista político Adam Smith y el Secretario del Tesoro de los Estados Unidos Alexander Hamilton . [21]

Bartlett afirmó en 2007 que

Hoy en día, casi ningún economista cree en lo que creían los keynesianos en los años 1970 y la mayoría acepta las ideas básicas de la economía de la oferta: que los incentivos importan, que las altas tasas impositivas son malas para el crecimiento y que la inflación es fundamentalmente un fenómeno monetario. En consecuencia, ya no hay ninguna diferencia significativa entre la economía de la oferta y la economía convencional.

...

Hoy en día, la economía de la oferta se ha asociado con una obsesión por reducir los impuestos en cualquier circunstancia. Sus defensores en el Congreso y en otros lugares ya no se limitan a reducir las tasas impositivas marginales –el impuesto sobre cada dólar adicional ganado– como lo hicieron los partidarios originales de la economía de la oferta, sino que apoyan con la misma intensidad incluso las reducciones impositivas más efectistas y económicamente dudosas. ... hoy es común oír a los partidarios de la reducción de impuestos afirmar, de manera inverosímil, que todas las reducciones impositivas aumentan los ingresos. [22]

Los defensores actuales de las políticas económicas de oferta sostienen que las tasas impositivas más bajas producen beneficios macroeconómicos y enfatizan este beneficio en lugar de su oposición ideológica tradicional a los impuestos, ya que se oponían al gobierno en general. Su afirmación tradicional era que cada hombre tenía derecho a sí mismo y a su propiedad y, por lo tanto, los impuestos eran inmorales y de fundamento legal cuestionable. [23] Por otro lado, los economistas de oferta argumentaban que el supuesto beneficio colectivo (es decir, el aumento de la producción y la eficiencia económicas) proporcionaba el principal impulso para los recortes de impuestos.

Al igual que en la economía clásica , la economía de la oferta propuso que la producción o la oferta son la clave de la prosperidad económica y que el consumo o la demanda son meramente una consecuencia secundaria. En un principio, esta idea se había resumido en la Ley de los Mercados de Say , que establece: "Un producto no bien se crea, ya desde ese instante ofrece un mercado para otros productos por el valor total de su propio valor". o, en otras palabras, la producción (oferta) debe ocurrir primero para permitir la actividad económica o el comercio. [ cita requerida ]

La economía de la oferta ganó popularidad entre los políticos del Partido Republicano a partir de 1977. Antes de 1977, los republicanos estaban más divididos en cuanto a la reducción de impuestos, y algunos temían que los recortes de impuestos alimentaran la inflación y exacerbaran los déficits. [24]

En 1978, Jude Wanniski publicó The Way the World Works , en el que expuso la tesis central de la economía de la oferta [25] y detalló el fracaso de los sistemas de impuestos progresivos sobre la renta con altas tasas impositivas y la política monetaria de los Estados Unidos bajo Richard Nixon y Jimmy Carter en la década de 1970. Wanniski abogó por tasas impositivas más bajas y un retorno a algún tipo de patrón oro , similar al sistema de Bretton Woods de 1944-1971 que Nixon abandonó.

Definición y principios

en Estados Unidos

El trabajo es oferta , el dinero es demanda

James D. Gwartney y Richard L. Stroup ofrecen una definición de la economía de la oferta como la creencia de que los ajustes en las tasas impositivas marginales tienen efectos significativos en la oferta total. [26] Gwartney y Stroup dijeron que "el argumento de la oferta proporcionó la base para la política fiscal de Reagan, que llevó a reducciones significativas en las tasas impositivas marginales en los Estados Unidos durante la década de 1980". [26]

Barry P. Bosworth ha proporcionado otra definición al presentar la economía de la oferta desde dos perspectivas:

- "Un amplio interés en los determinantes de la oferta agregada: el volumen y la calidad de los insumos de capital y trabajo y la eficiencia con la que se utilizan" [27]

- "Un enfoque más centrado en las reducciones de impuestos como medio para aumentar la oferta de ahorro, inversión y trabajo". [27]

Enfoques de oferta frente a enfoques anteriores de política económica

La economía de la oferta se originó como una alternativa a la economía keynesiana, que centraba la política macroeconómica en la gestión de la demanda final. [28] La economía de la demanda se basa en una visión de la economía basada en precios fijos, donde la demanda desempeña un papel clave en la definición del crecimiento futuro de la oferta, lo que también permite tener en cuenta las implicaciones de los incentivos de la inversión. [27]

Los enfoques de política keynesianos se centran en la gestión de la demanda como un instrumento importante para afectar la producción agregada y el PNB, mientras que el monetarismo se centra en la gestión de los agregados monetarios y el crédito. A diferencia de la economía de la oferta, la economía de la demanda se basa en el supuesto de que los aumentos del PNB son resultado de un aumento del gasto. [29]

Los enfoques tradicionales de política fueron cuestionados por la teoría de la economía de la oferta en la administración Reagan de la década de 1980. Esta sostiene que la política fiscal puede conducir a cambios en la oferta así como en la demanda. [30] Por lo tanto, cuando las tasas impositivas marginales son altas, los consumidores buscan ocio adicional y consumo actual en lugar de buscar ingresos actuales e ingresos adicionales en el futuro. Por lo tanto, hay una disminución en el esfuerzo laboral y la inversión, lo que a su vez causa una disminución de la producción y el PNB, independientemente de los niveles de demanda total.

Sobre la base de estos supuestos, los economistas de la oferta formulan la idea de que un recorte en las tasas impositivas marginales tiene un efecto positivo en el crecimiento económico.

Papel de los tipos impositivos marginales

El principal objetivo de la economía de la oferta es promover el crecimiento económico. En este sentido, algunos estudios han sugerido considerar dos precios relativos.

El primero influye en las decisiones de los individuos sobre la distribución de su ingreso entre consumo y ahorro. [31] : 36 El costo de la decisión de un individuo de asignar una unidad de ingreso al consumo o al ahorro es un valor futuro de la unidad, al que se ha renunciado al elegir consumir o ahorrar. La unidad de valor del ingreso está definida por las tasas impositivas marginales. Por lo tanto, unas tasas impositivas más altas reducirían el costo del consumo, lo que causaría una caída en la inversión y el ahorro. Al mismo tiempo, unas tasas impositivas más bajas harían que los niveles de inversión y ahorro aumentaran, mientras que los niveles de consumo caerían. [29]

El segundo precio influye en las decisiones de los individuos sobre la distribución de su tiempo entre el trabajo y el ocio. [31] El coste de la decisión de un individuo de asignar una unidad de tiempo al trabajo o al ocio representa el ingreso actual, al que se renuncia al optar por el trabajo o el ocio. El coste también incluye el ingreso futuro, al que se renuncia por el ocio en lugar de mejorar las habilidades profesionales. El valor del ingreso perdido se define por la tasa impositiva asignada a la renta adicional. Por lo tanto, el aumento de las tasas impositivas marginales conduce a una disminución del precio del ocio. Sin embargo, si la tasa impositiva marginal disminuye, el coste del ocio aumenta. [29]

Tanto la cantidad de ingresos retenidos como los gravados están determinados por la tasa impositiva marginal. [29] Por eso, desde el punto de vista de un economista del lado de la oferta, las tasas impositivas marginales desempeñan un papel importante en la determinación del desarrollo de la economía. Debido a su papel crucial en la determinación de cuánto tiempo dedicarán los trabajadores al trabajo y al ocio o cuánto ingreso se gastará en consumo y ahorro, los economistas del lado de la oferta insisten en disminuir las tasas impositivas porque creen que podría mejorar las tasas de crecimiento de la economía.

Curva de Laffer

La curva de Laffer ilustra una relación matemática entre los ingresos fiscales y las tasas impositivas, que fue popularizada por el economista Arthur B. Laffer en 1974. [29] La curva de Laffer postula la existencia de un punto máximo en el que los ingresos fiscales se maximizan a una tasa impositiva específica (desconocida). Muchos interpretan la curva de Laffer como que las tasas impositivas más altas a veces pueden reducir la base impositiva, lo que conducirá a la disminución de los ingresos fiscales incluso si las tasas impositivas son altas. [26] Debido al efecto que ejercen los impuestos sobre los ingresos gravados, el ajuste de las tasas impositivas puede no conducir a cambios proporcionales en los ingresos fiscales. Es por eso que algunos economistas del lado de la oferta insisten en que la disminución de las tasas impositivas altas puede resultar en un aumento de los ingresos fiscales.

La curva de Laffer encarna un postulado de la economía de la oferta: las tasas impositivas y los ingresos fiscales son distintos, y los ingresos fiscales del gobierno son los mismos con una tasa impositiva del 100% que con una tasa impositiva del 0%, mientras que los ingresos máximos se encuentran en algún punto intermedio entre estos dos valores. Los defensores de la oferta argumentaron que, en un entorno de tasas impositivas elevadas, la reducción de las tasas impositivas daría como resultado un aumento de los ingresos o unas pérdidas de ingresos menores de las que cabría esperar basándose únicamente en estimaciones estáticas de la base impositiva anterior. [32]

Esto llevó a los defensores de la oferta a propugnar grandes reducciones de las tasas impositivas sobre los ingresos marginales y las ganancias de capital para alentar una mayor inversión, lo que generaría más oferta. Jude Wanniski y muchos otros abogan por una tasa cero sobre las ganancias de capital. [33] [34]

Historia

Reaganomics

En Estados Unidos, los comentaristas [¿ quiénes? ] frecuentemente equiparan la economía de la oferta con la Reaganomics . [ cita requerida ] La administración del presidente republicano Ronald Reagan promovió sus políticas fiscales como basadas en la economía de la oferta. Reagan hizo de la economía de la oferta una frase de uso cotidiano y prometió una reducción generalizada de las tasas de impuestos a la renta y una reducción aún mayor de las tasas de impuestos a las ganancias de capital. [35] Durante la campaña presidencial de Reagan de 1980 , la preocupación económica clave era la inflación de dos dígitos , que Reagan describió como "demasiados dólares persiguiendo muy pocos bienes", pero en lugar de la dosis habitual de dinero ajustado, recesión y despidos, con su consiguiente pérdida de producción y riqueza, prometió una forma gradual e indolora de combatir la inflación "produciendo nuestra salida". [36]

En un cambio respecto de la política monetaria anterior, el presidente de la Reserva Federal, Paul Volcker, implementó políticas monetarias más estrictas, incluido un menor crecimiento de la oferta monetaria, para romper la psicología inflacionaria y eliminar las expectativas inflacionarias del sistema económico . [37] Por lo tanto, los partidarios de la economía de la oferta argumentan que la Reaganomics se basó solo parcialmente en la economía de la oferta. [ cita requerida ]

El Congreso de Reagan aprobó un plan que reduciría los impuestos en 749.000 millones de dólares en cinco años. Los críticos afirman que los recortes impositivos aumentaron los déficits presupuestarios, mientras que los partidarios de Reagan los atribuyen a la expansión económica de los años 1980 y argumentaron que el déficit presupuestario habría disminuido de no ser por los enormes aumentos del gasto militar. [ Se necesita una mejor fuente ] [38] Como resultado, Jason Hymowitz citó a Reagan —junto con Jack Kemp— como un gran defensor de la economía de la oferta en la política y elogió repetidamente su liderazgo. [39]

Los críticos de la economía de la oferta afirman que no produjo muchos de los exagerados beneficios que algunos partidarios del lado de la oferta habían prometido. Paul Krugman resumió más tarde la situación: "Cuando Ronald Reagan fue elegido, los partidarios del lado de la oferta tuvieron la oportunidad de poner a prueba sus ideas. Desafortunadamente, fracasaron". Aunque atribuyó a la economía de la oferta el haber tenido más éxito que el monetarismo , que según él "dejó la economía en ruinas", afirmó que la economía de la oferta produjo resultados que estaban "muy lejos de lo que prometía", describiendo la teoría de la oferta como "almuerzos gratis". [40]

Los años de Clinton

Clinton firmó la Ley Ómnibus de Reconciliación Presupuestaria de 1993 , que aumentó las tasas de impuestos a la renta para los ingresos superiores a 115.000 dólares, creó tramos impositivos más altos para los ingresos corporativos superiores a 335.000 dólares, eliminó el tope de los impuestos al Medicare, aumentó los impuestos a los combustibles y aumentó la porción de los ingresos de la Seguridad Social sujetos a impuestos, entre otros aumentos impositivos. Frankel y Orszag describieron el "conservadurismo fiscal progresivo" del paquete de 1993: "Este conservadurismo fiscal progresivo combina intentos modestos de redistribución (el componente progresivo) y disciplina presupuestaria (el componente fiscal conservador). Así, el paquete de 1993 incluyó importantes reducciones del gasto y aumentos impositivos, pero concentró los aumentos impositivos en los contribuyentes de ingresos altos, al tiempo que amplió sustancialmente el Crédito Fiscal por Ingresos del Trabajo, Head Start y otros programas gubernamentales dirigidos a los de ingresos más bajos". Los aumentos impositivos generaron mayores ingresos (en relación con un nivel de referencia sin un aumento impositivo). [44]

El proyecto de ley fue fuertemente rechazado por los republicanos y atacado vigorosamente por John Kasich y el líder de la minoría Newt Gingrich , por considerarlo destinado a causar pérdidas de empleos y menores ingresos. [45]

El economista Paul Krugman escribió en 2017 que los aumentos de impuestos a los ricos que aplicó Clinton eran un contraejemplo de la doctrina de los recortes impositivos basados en la oferta: "Bill Clinton puso una prueba clara al aumentar los impuestos a los ricos. Los republicanos predijeron un desastre, pero en cambio la economía experimentó un auge y creó más empleos que bajo el gobierno de Reagan".

El economista de la oferta Alan Reynolds sostuvo que la era Clinton representó una continuación de una política de impuestos bajos (de la década de 1980):

En realidad, la política fiscal no fue inequívocamente mejor en los años ochenta que en los noventa. El tipo impositivo más elevado para la renta fue del 50% entre 1983 y 1986, pero inferior al 40% después de 1993. Y el impuesto a las ganancias de capital fue del 28% entre 1987 y [1997], pero sólo del 20% en los años de auge de 1997-2000. En conjunto, ambos períodos tuvieron aspectos positivos y negativos, pero tanto los ochenta como los noventa tuvieron políticas fiscales mucho más acertadas que las que tuvimos entre 1968 y 1982. [46]

Experimento de Kansas

En mayo de 2012, Sam Brownback , gobernador del estado de Kansas , firmó la ley "Kansas Senate Bill Substitute HB 2117", [47] [48] que redujo el número de tramos de impuestos a la renta individual de tres a dos, y redujo las tasas máximas de impuestos a la renta del 6,45% y 6,25% al 4,9% y la tasa mínima del 3,5% al 3%. [49] [ cita requerida ] También eliminó el impuesto del 7% sobre los ingresos "transferidos", ingresos que las empresas (como las empresas unipersonales , las sociedades, las compañías de responsabilidad limitada y las corporaciones del subcapítulo S ) transfieren a sus propietarios en lugar de pagar el impuesto sobre la renta corporativa, para los propietarios de casi 200.000 empresas [48] [50] : 1 [51] La ley redujo los impuestos en 231 millones de dólares en su primer año, y se proyectaba que los recortes aumentarían a 934 millones de dólares anuales después de seis años. [51] [52]

Los recortes se basaron en una legislación modelo publicada por el conservador American Legislative Exchange Council (ALEC), [53] [54] y fueron apoyados por The Wall Street Journal , [ cita requerida ] el economista de oferta Arthur Laffer , [55] el comentarista económico Stephen Moore [56] y el líder anti-impuestos Grover Norquist . [57] Los recortes de impuestos han sido llamados el "experimento de Kansas", [50] y fue descrito por la Brookings Institution como "uno de los experimentos más limpios sobre cómo los recortes de impuestos afectan el crecimiento económico en los EE. UU." [58]

Brownback comparó sus políticas de recortes de impuestos con las de Ronald Reagan , pero también las describió como "un experimento real en vivo... Veremos cómo funciona". [49] [59] Brownback pronosticó que sus recortes crearían 23.000 puestos de trabajo adicionales en Kansas para 2020, y tenían la intención de generar un rápido crecimiento económico, que dijo que sería "como una inyección de adrenalina en el corazón de la economía de Kansas". [48] [60] Por otro lado, el personal de investigación de la Legislatura de Kansas advirtió sobre la posibilidad de un déficit de casi US$ 2.5 mil millones para julio de 2018. [51]

En 2017, los ingresos estatales habían caído en cientos de millones de dólares [61], lo que provocó que se redujera el gasto en carreteras, puentes y educación, [62] [63] pero, en lugar de impulsar el crecimiento económico, el crecimiento en Kansas se mantuvo consistentemente por debajo del promedio. [64] Un documento de trabajo de dos economistas de la Universidad Estatal de Oklahoma (Dan Rickman y Hongbo Wang) que utilizó datos históricos de varios otros estados con economías estructuradas de manera similar a Kansas encontró que la economía de Kansas creció aproximadamente un 7,8% menos y el empleo aproximadamente un 2,6% menos de lo que habría crecido si Brownback no hubiera recortado los impuestos. [65] [66] En 2017, la Legislatura Republicana de Kansas votó para revertir los recortes y, después de que Brownback vetara la derogación, anuló su veto. [67]

Según Max Ehrenfreund, los economistas generalmente coinciden en que una explicación de la reducción en lugar del aumento del crecimiento económico debido a los recortes impositivos es que "cualquier" beneficio de los recortes impositivos se produce en el largo plazo, no en el corto plazo, pero lo que sí se produce en el corto plazo es una importante disminución de la demanda de bienes y servicios. En la economía de Kansas, los recortes en los gastos del gobierno estatal redujeron los ingresos de los "empleados, proveedores y contratistas" del gobierno estatal que gastaron gran parte o la mayor parte de sus ingresos localmente. Además, la preocupación por los grandes déficit presupuestarios del estado "podría haber disuadido a las empresas de realizar nuevas inversiones importantes". [65]

Un problema que encontró Kansas fue que, si bien los estudios han demostrado que los recortes de impuestos aumentan el crecimiento económico, el aumento de los ingresos provenientes de ese crecimiento con las nuevas tasas impositivas más bajas sólo es suficiente para compensar entre el 10 y el 30 por ciento de los recortes de impuestos, lo que significa que para evitar déficits, también se deben realizar recortes de gastos. [50] [68]

Los años de Trump

Los defensores de la oferta Laffer y los comentaristas económicos Stephen Moore y Larry Kudlow desempeñaron papeles destacados en la formulación de las políticas económicas de Trump al asesorarlo sobre su recorte de impuestos , así como al alentarlo a reducir las barreras comerciales. [69] Laffer y Moore escribieron un libro de 2018 sobre la política, Trumponomics , con un prólogo de Kudlow. El economista Gregory Mankiw revisó el libro en Foreign Affairs y caracterizó las declaraciones sobre las políticas de Trump como " economía de aceite de serpiente ". [70] [11] Criticó a los autores por repetir sin disculpas las tasas de crecimiento anual supuestas por el presidente generadas por su recorte de impuestos de 1-4%, cuando las estimaciones razonables más altas estaban alrededor del 0,5%, pero también les da crédito por continuar apoyando la opinión consensuada de que el libre comercio es bueno para todos, en contra de las opiniones mercantilistas del presidente . [70] [11] También los criticó por seguir un enfoque simplista de que "el crecimiento económico resolverá todos los problemas", cuando los asesores económicos presidenciales anteriores habían sido más matizados, reconociendo el inevitable equilibrio entre equidad y eficiencia en sus enfoques para gestionar la economía. [11]

Trump implementó recortes de impuestos a las ganancias individuales y corporativas que entraron en vigencia en 2018. El profesor de economía de Rutgers Farrokh Langdana afirmó que los recortes de impuestos de Trump eran un ejemplo de política fiscal del lado de la oferta, citando una carta de economistas asociados durante mucho tiempo con la teoría del lado de la oferta que los describía como tales. [71]

Teoría de la política fiscal

Una ventaja de una política orientada a la oferta es que al desplazar la curva de oferta agregada hacia afuera, se pueden reducir los precios y, al mismo tiempo, expandir la producción y el empleo. Esto contrasta con las políticas orientadas a la demanda (por ejemplo, un mayor gasto público), que, incluso si tienen éxito, tienden a crear presiones inflacionarias (es decir, aumentan el nivel de precios agregados) a medida que la curva de demanda agregada se desplaza hacia afuera. La inversión en infraestructura es un ejemplo de una política que tiene elementos tanto del lado de la demanda como del lado de la oferta. [4]

La economía de la oferta sostiene que el aumento de los impuestos reduce de manera constante la actividad económica dentro de una nación y desalienta la inversión. Los impuestos actúan como un tipo de barrera comercial o arancel que hace que los participantes económicos recurran a medios menos eficientes para satisfacer sus necesidades. Por lo tanto, un aumento de los impuestos conduce a menores niveles de especialización y menor eficiencia económica. Se dice que la idea se ilustra mediante la curva de Laffer. [72]

Los economistas de la oferta tienen menos que decir sobre los efectos de los déficits y a veces citan el trabajo de Robert Barro que afirma que los actores económicos racionales comprarán bonos en cantidades suficientes para reducir las tasas de interés a largo plazo. [73]

Efecto sobre el crecimiento económico y los ingresos fiscales

Bruce Bartlett afirmó en 2007 que "los defensores originales del principio de la oferta sugirieron que algunos recortes impositivos, en circunstancias muy especiales, podrían en realidad aumentar los ingresos federales... Pero hoy es común oír a los partidarios de los recortes impositivos afirmar, de manera inverosímil, que todos los recortes impositivos aumentan los ingresos". [22]

Algunos economistas contemporáneos no consideran que la economía de la oferta sea una teoría económica sostenible, y Alan Blinder la calificó de escuela "desafortunada" y tal vez "tonta" en las páginas de un libro de texto de 2006. [74] Greg Mankiw , ex presidente del Consejo de Asesores Económicos del presidente George W. Bush , ofreció críticas igualmente duras a la escuela en las primeras ediciones de su libro de texto introductorio de economía. "Los recortes de impuestos rara vez se pagan por sí solos. Mi lectura de la literatura académica me lleva a creer que aproximadamente un tercio del costo de un recorte de impuestos típico se recupera con un crecimiento económico más rápido". [75]

En un artículo de 1992 para la Harvard International Review , James Tobin escribió: "La idea de la 'curva de Laffer' de que los recortes de impuestos en realidad aumentarían los ingresos resultó merecedora del ridículo". [76]

Karl Case y Ray Fair escribieron en Principles of Economics : "Las promesas extremas de la economía de la oferta no se materializaron. El presidente Reagan argumentó que debido al efecto representado en la curva de Laffer, el gobierno podría mantener los gastos, reducir las tasas impositivas y equilibrar el presupuesto. Esto no fue así. Los ingresos del gobierno cayeron drásticamente de los niveles que se habrían logrado sin los recortes impositivos". [77]

Los defensores del lado de la oferta, Trabandt y Uhlig, sostienen que "la puntuación estática sobreestima la pérdida de ingresos por los recortes de impuestos al trabajo y al capital" y que la " puntuación dinámica " es un mejor predictor de los efectos de los recortes de impuestos. [78]

Un estudio de 1999 realizado por el economista de la Universidad de Chicago Austan Goolsbee examinó los principales cambios en las tasas impositivas para los altos ingresos en los Estados Unidos desde la década de 1920 en adelante. Concluyó que solo hubo cambios modestos en los ingresos declarados de las personas de altos ingresos, lo que indica que los cambios impositivos tuvieron poco efecto en cuánto trabaja la gente. [79] [80] Concluyó que la noción de que los gobiernos podrían recaudar más dinero recortando las tasas "es poco probable que sea cierta en algo parecido a las tasas impositivas marginales actuales". [79] En 2015, un estudio encontró que en las últimas décadas, los recortes impositivos en los EE. UU. rara vez recuperaron las pérdidas de ingresos y tuvieron un impacto mínimo en el crecimiento del PIB. [81] [82]

Un documento de trabajo de 2008 concluyó que, en el caso de Rusia, “los recortes de las tasas impositivas pueden aumentar los ingresos al mejorar el cumplimiento tributario”. [83]

El New Palgrave Dictionary of Economics informa que las estimaciones de las tasas impositivas que maximizan los ingresos han variado ampliamente, con un rango medio de alrededor del 70%. [84] Según un estudio de 2012, "la tasa impositiva marginal máxima de los EE. UU. está lejos de la parte superior de la curva de Laffer". [85] Una encuesta de 2012 encontró un consenso entre los principales economistas de que la reducción de la tasa del impuesto a la renta federal de los EE. UU. aumentaría el PIB pero no aumentaría los ingresos fiscales. [86]

John Quiggin distingue entre la curva de Laffer y el análisis de Laffer de los tipos impositivos. La curva de Laffer era "correcta pero poco original", pero el análisis de Laffer de que Estados Unidos estaba en el lado equivocado de la curva de Laffer "era original pero incorrecto". [87]

Recortes de impuestos en la década de 1920

Los defensores de la economía de la oferta han citado a veces los recortes de impuestos promulgados en la década de 1920 como prueba de que los recortes de impuestos pueden aumentar los ingresos fiscales. Después de la Primera Guerra Mundial, el tramo impositivo más alto , que era para quienes ganaban más de 100.000 dólares al año (que ahora valen al menos un millón de dólares al año), era superior al 70 por ciento. [88] Según The Heritage Foundation , las leyes de ingresos de 1921 , 1924 y 1926 redujeron esta tasa impositiva a menos del 25 por ciento, pero los ingresos fiscales en realidad aumentaron significativamente. [89] El historiador fiscal Joseph Thorndike sostiene que los recortes impositivos ayudaron a "reforzar" el crecimiento, pero no "cubrieron el costo total de esos recortes impositivos". [90]

Ley de Ingresos de 1964

Los defensores de la economía de la oferta a veces citan los recortes de impuestos promulgados por el presidente Lyndon B. Johnson con la Ley de Ingresos de 1964. John F. Kennedy había defendido el año anterior un drástico recorte de los tipos impositivos en 1963, cuando el tipo impositivo máximo sobre la renta era del 91%, argumentando que "los tipos impositivos son demasiado altos hoy y los ingresos fiscales demasiado bajos, y la forma más sensata de aumentar los ingresos a largo plazo es recortarlos ahora". [91] La CBO concluyó en 1978 que los recortes impositivos redujeron los ingresos fiscales en 12.000 millones de dólares y que sólo se recuperaron entre 3.000 y 9.000 millones de dólares debido al impulso del crecimiento económico. Según la CBO, "la mayor parte de este aumento [de los ingresos] se debió al crecimiento económico que se habría producido incluso sin el recorte impositivo". [90]

Al mismo tiempo, algunos estudios han encontrado una respuesta relativamente robusta a los recortes de impuestos por parte del 5% superior de las declaraciones de impuestos. [92] Se ha identificado un aumento del 7,7% en los ingresos del 5% superior, de 17.170 millones de dólares estadounidenses en 1963 a 18.490 millones de dólares en 1965. Por lo tanto, los datos han proporcionado evidencia de que el grupo ha estado en la parte prohibitiva de la curva de Laffer, porque su contribución a los ingresos fiscales totales ha aumentado a pesar de que las tasas impositivas disminuyeron significativamente. [92]

Reaganomics

Los defensores de la teoría de la oferta justificaron los recortes impositivos de Reagan durante los años 1980 afirmando que darían lugar a aumentos netos de los ingresos fiscales, pero éstos disminuyeron (en relación con una situación de referencia sin los recortes) debido a los recortes impositivos de Reagan, y el déficit se disparó durante el mandato de Reagan. [93] [94] [95] [96] El Departamento del Tesoro estudió los recortes impositivos de Reagan y concluyó que redujeron significativamente los ingresos fiscales en relación con una situación de referencia sin ellos. [97] El presupuesto de 1990 de la administración Reagan concluyó que los recortes impositivos de 1981 habían causado una reducción de los ingresos fiscales. [90]

Tanto la CBO como la administración Reagan pronosticaron que los ingresos por impuestos a la renta de las personas físicas y de las empresas serían menores si se implementaban las propuestas de recortes impositivos de Reagan, en relación con una base de política sin esos recortes, en unos 50.000 millones de dólares en 1982 y en 210.000 millones de dólares en 1986. [98] Los ingresos por impuestos FICA aumentaron porque en 1983 las tasas impositivas FICA se incrementaron del 6,7% al 7% y el límite se elevó en 2.100 dólares. Para los autónomos, la tasa impositiva FICA pasó del 9,35% al 14%. [99] La tasa impositiva FICA aumentó durante todo el mandato de Reagan y subió al 7,51% en 1988 y el límite se elevó en un 61% durante los dos mandatos de Reagan. Esos aumentos de impuestos a los asalariados, junto con la inflación, fueron la fuente de ganancias de ingresos a principios de los años 1980. [100]

Algunos críticos del lado de la oferta han sostenido que el argumento de bajar los impuestos para aumentar los ingresos era una cortina de humo para “privar” al gobierno de ingresos con la esperanza de que las reducciones impositivas llevarían a una caída correspondiente del gasto público, pero esto no resultó ser así. Paul Samuelson llamó a esta noción “la teoría de la tenia: la idea de que la manera de librarse de una tenia es apuñalar al paciente en el estómago”. [101]

Existe una frecuente confusión sobre el significado del término "economía de la oferta" entre las ideas relacionadas de la existencia de la curva de Laffer y la creencia de que la reducción de las tasas impositivas puede aumentar los ingresos fiscales. Muchos economistas de la oferta dudan de esta última afirmación, aunque siguen apoyando la política general de recortes impositivos. El economista Gregory Mankiw utilizó el término "economía de moda" para describir la noción de que los recortes de las tasas impositivas aumentan los ingresos en la tercera edición de su libro de texto Principles of Macroeconomics de 2007 en una sección titulada "Charlatans and Cranks":

Un ejemplo de economía de moda ocurrió en 1980, cuando un pequeño grupo de economistas le dijo al candidato presidencial Ronald Reagan que una reducción generalizada de los tipos impositivos aumentaría los ingresos fiscales. Argumentaron que si la gente pudiera quedarse con una fracción mayor de sus ingresos, trabajaría más para ganar más. Aunque los tipos impositivos fueran más bajos, los ingresos aumentarían tanto, afirmaban, que los ingresos fiscales aumentarían. Casi todos los economistas profesionales, incluida la mayoría de los que apoyaron la propuesta de Reagan de reducir los impuestos, consideraron que este resultado era demasiado optimista. Los tipos impositivos más bajos podrían alentar a la gente a trabajar más y este esfuerzo adicional compensaría en cierta medida los efectos directos de los tipos impositivos más bajos, pero no había pruebas creíbles de que el esfuerzo laboral aumentara lo suficiente como para hacer que los ingresos fiscales aumentaran ante los tipos impositivos más bajos. [...] Las personas que siguen dietas de moda ponen en riesgo su salud, pero rara vez consiguen la pérdida de peso permanente que desean. De manera similar, cuando los políticos confían en el consejo de charlatanes y excéntricos, rara vez obtienen los resultados deseables que anticipan. Después de la elección de Reagan, el Congreso aprobó el recorte de las tasas impositivas que Reagan defendía, pero el recorte de impuestos no provocó un aumento de los ingresos fiscales. [102] [103]

En 1986, Martin Feldstein —un autodenominado "partidario tradicional de la oferta" que se desempeñó como presidente del Consejo de Asesores Económicos de Reagan entre 1982 y 1984— caracterizó a los "nuevos partidarios de la oferta" que surgieron alrededor de 1980:

Lo que diferenciaba a los nuevos defensores de la oferta de los tradicionales a principios de los años 1980 no eran las políticas que defendían, sino las afirmaciones que hacían sobre ellas... Los "nuevos" defensores de la oferta eran mucho más extravagantes en sus afirmaciones. Proyectaban un crecimiento rápido, aumentos espectaculares de los ingresos fiscales, un marcado aumento del ahorro y una reducción relativamente indolora de la inflación. El colmo de la hipérbole del lado de la oferta era la proposición de la "curva de Laffer", según la cual la reducción de impuestos en realidad aumentaría los ingresos fiscales porque desencadenaría una oferta de esfuerzo enormemente deprimida. Otra proposición notable era la afirmación de que, incluso si las reducciones de impuestos condujeran a un aumento del déficit presupuestario, eso no reduciría los fondos disponibles para la inversión en plantas y equipos porque los cambios impositivos aumentarían la tasa de ahorro lo suficiente como para financiar el aumento del déficit... Sin embargo, no tengo ninguna duda de que la charla suelta de los extremistas del lado de la oferta dio mala fama a políticas fundamentalmente buenas y condujo a errores cuantitativos que no sólo contribuyeron a los déficits presupuestarios posteriores, sino que también hicieron más difícil modificar la política cuando esos déficits se hicieron evidentes. [104]

Recortes de impuestos de Bush

Durante su presidencia, el presidente Bush firmó la Ley de Reconciliación para el Crecimiento Económico y el Alivio Fiscal de 2001 y la Ley de Reconciliación para el Crecimiento y el Alivio Fiscal de 2003 , que implicaban importantes recortes de impuestos. En 2003, la Oficina de Presupuesto del Congreso realizó un análisis de puntuación dinámica de los recortes de impuestos propugnados por los defensores de la oferta y descubrió que los recortes de impuestos de Bush no se pagarían por sí solos. Dos de los nueve modelos utilizados en el estudio predijeron una gran mejora del déficit durante los próximos diez años como resultado de los recortes de impuestos, pero solo asumiendo que la gente trabajaría más duro entre 2004 y 2014 porque creía que las tasas impositivas aumentarían nuevamente en 2014 y querían ganar más dinero antes de que expiraran los recortes de impuestos. [105]

En 2006, la CBO publicó un estudio titulado "Un análisis dinámico de la extensión permanente de la reducción de impuestos del Presidente". [106] Este estudio concluyó que, en el mejor escenario posible, hacer permanentes las reducciones de impuestos aumentaría la economía "a largo plazo" en un 0,7%. Este estudio fue criticado por muchos economistas, incluido el profesor de Economía de Harvard Greg Mankiw, quien señaló que la CBO utilizó un valor muy bajo para la elasticidad de la oferta de trabajo compensada ponderada por los ingresos de 0,14. [107] En un artículo publicado en el Journal of Public Economics, Mankiw y Matthew Weinzierl señalaron que la investigación económica actual situaría un valor apropiado para la elasticidad de la oferta de trabajo en torno a 0,5. [108]

La Oficina de Presupuesto del Congreso (CBO) estimó que la prolongación de los recortes impositivos de Bush más allá de su vencimiento en 2010 aumentaría el déficit en 1,8 billones de dólares en 10 años. [109] La CBO también completó un estudio en 2005 en el que analizaba un hipotético recorte del impuesto sobre la renta del 10% y concluyó que, en diversos escenarios, habría compensaciones mínimas para la pérdida de ingresos. En otras palabras, los déficits aumentarían en casi la misma cantidad que el recorte impositivo en los primeros cinco años, con ingresos de retroalimentación limitados a partir de entonces. [110]

El economista y premio Nobel Milton Friedman estuvo de acuerdo en que los recortes impositivos reducirían los ingresos fiscales y darían lugar a déficits intolerables, aunque los apoyó como un medio para restringir el gasto federal. [111] Friedman caracterizó la reducción de los ingresos fiscales del gobierno como "un recorte de su asignación".

Douglas Holtz-Eakin fue un economista de la administración Bush que fue nombrado director de la Oficina de Presupuesto del Congreso en 2003. Bajo su liderazgo, la CBO emprendió un estudio de las tasas de impuestos a la renta que concluyó que cualquier ingreso nuevo proveniente de recortes impositivos palidecía en comparación con su costo. [112] [113] [114]

Andrew Samwick, profesor de economía de Dartmouth , fue economista jefe del Consejo de Asesores Económicos de Bush entre julio de 2003 y julio de 2004. En 2007, Samwick escribió en su blog que instaba a sus antiguos colegas de la administración Bush a evitar afirmar que los recortes de impuestos de Bush se habían pagado por sí solos, porque "ninguna persona reflexiva lo cree... ni una sola". [115]

Recortes de impuestos de Trump

En noviembre de 2018, el New York Times informó que la reforma fiscal de Trump "ha engordado los salarios de la mayoría de los trabajadores estadounidenses, ha inflado las ganancias de las grandes corporaciones y ha acelerado el crecimiento económico". Advirtiendo que "todavía es pronto, pero diez meses después de que la ley entró en vigor, el prometido impulso 'del lado de la oferta' es más difícil de encontrar que el estímulo con alto contenido de azúcar". Los autores explicaron que "es muy inusual que los déficits... crezcan tanto durante períodos de prosperidad" y que "la salud fiscal de Estados Unidos se está deteriorando rápidamente, ya que los ingresos han disminuido drásticamente" (casi 200 mil millones de dólares o alrededor del 6%) en relación con el pronóstico de la CBO antes de los recortes de impuestos. Los resultados para 2018 incluyeron:

- Contrariamente a las afirmaciones de que los recortes de impuestos se pagarían por sí solos, el déficit presupuestario aumentó a 779 mil millones de dólares en el año fiscal 2018, un 17% más que el año anterior.

- Los ingresos por impuestos corporativos disminuyeron en un tercio en el año fiscal 2018.

- La actividad de recompra de acciones aumentó significativamente.

- El crecimiento del PIB, la inversión empresarial y las ganancias corporativas aumentaron.

- Un trabajador típico de una gran empresa recibió un aumento de $225 o un bono único, debido a la ley.

- El crecimiento de los salarios reales (ajustado a la inflación) fue ligeramente más lento en 2018 que en 2017. [116]

El análisis realizado por el Servicio de Investigación del Congreso sobre el efecto del recorte de impuestos en el primer año concluyó que poco o ningún crecimiento económico en 2018 podía atribuirse a él. [117] [118] El crecimiento del PIB, el empleo, la compensación de los trabajadores y la inversión empresarial se desaceleraron durante el segundo año después de la promulgación del recorte de impuestos, antes del surgimiento de la pandemia de COVID-19 . [119] [120] [121]

Tras el recorte de impuestos de Trump, el principal asesor económico de la Casa Blanca, Larry Kudlow, afirmó falsamente que los ingresos federales habían aumentado alrededor de un 10% desde el recorte de impuestos, aunque en realidad habían disminuido. [122] También afirmó falsamente que la CBO había descubierto que "la totalidad del recorte de impuestos de 1,5 billones de dólares está prácticamente pagada por mayores ingresos y un mejor PIB nominal". [123] [124] [125]

La reforma estructural del lado de la oferta en China

A partir de 2012, el desempeño económico de China entró en una "nueva normalidad", en la que el crecimiento de la economía se desaceleró a un ritmo medio por primera vez desde las amplias reformas económicas del líder chino Deng Xiaoping . En respuesta, Xi Jinping , Secretario General del Partido Comunista Chino , anunció reformas estructurales del lado de la oferta (SSSR) en 2015 en un esfuerzo por combatir la desaceleración del crecimiento económico, alejándose de la economía orientada a la exportación y hacia un crecimiento impulsado por la oferta y la producción. [126] El foco de las reformas corresponde al aumento de la productividad total de los factores (PTF) a través de un aumento de la inversión en mejoras tecnológicas como reemplazo del énfasis intensivo en mano de obra y capital del modelo de crecimiento anterior.

Las reformas estructurales del lado de la oferta de China se centran en la reducción del exceso de capacidad en varios sectores económicos. El plan de reforma se centra en cuatro áreas clave: recortar el exceso de capacidad industrial, reducir el apalancamiento en el sector corporativo, reducir el stock de inventarios de propiedades y bajar los costos para las nuevas empresas. [127] Las dos primeras áreas corresponden a iniciativas de corto plazo relacionadas con los sectores estatales, mientras que las primeras corresponden a soluciones de largo plazo dentro del sector privado. [128] La reducción del exceso de capacidad industrial se centra en gran medida en sectores como el carbón , el acero y la generación de electricidad . Los objetivos de reducción de la producción de carbón implementados por la Comisión Nacional de Desarrollo y Reforma (NDRC) ascendieron a 250 millones de toneladas por año (Mta) en 2016, así como una reducción de 100-150 Mta en la capacidad de producción de acero durante un período de cinco años. [127] El resultado en la industria del acero fue un mayor poder de fijación de precios para las grandes empresas restantes, así como mayores ganancias debido al aumento de los precios. El aumento de las ganancias debido a las reducciones del exceso de capacidad también ha llevado a una mayor capacidad de las empresas para liquidar las deudas pendientes y reducir el apalancamiento, parte del segundo pilar de la SSSR de China. Como parte de la iniciativa de desapalancamiento, el gobierno también fomentó las fusiones y adquisiciones , la financiación directa y los canjes de deuda por capital, lo que dio como resultado la estabilización de la relación deuda corporativa/PIB. Las reformas adicionales incluyen mayores incentivos para la inversión del sector privado, el desarrollo de industrias de servicios modernas y el aumento de la oferta de bienes y servicios públicos. [127] Las iniciativas a más largo plazo también han estado acompañadas de recortes de impuestos a gran escala, así como una transición del impuesto a las empresas al impuesto al valor agregado.(IVA) que produjo resultados positivos para el crecimiento de la industria de servicios. Las políticas dirigidas a la creación de nuevos motores de crecimiento incluyen Made in China 2025 y la agenda Internet Plus, ambas atribuidas en parte al rápido crecimiento de la competitividad industrial y de innovación de China.

Las reformas estructurales del lado de la oferta de China están en curso y orientadas al largo plazo. Los ajustes al sector industrial como resultado de las políticas de reforma temprana se han atribuido a un aumento nominal del crecimiento del PIB . Sin embargo, los efectos económicos de la pandemia de COVID-19 impactaron el crecimiento de la demanda en el mercado de consumo interno de China, lo que ha desacelerado los efectos de las continuas reformas del lado de la oferta. [129]

Oferta y precios de vivienda

Aumentar la oferta de viviendas es una forma de reducir los precios, en contraste con la economía de la demanda que cree en subsidiar a los compradores o reducir la demanda con una política monetaria estricta . [130] [131]

Crítica

Los críticos de las políticas de oferta destacan los crecientes déficits federales, la creciente desigualdad de ingresos y la falta de crecimiento. [133] Argumentan que la curva de Laffer sólo mide la tasa de impuestos, no la incidencia fiscal , que puede ser un predictor más fuerte de si un cambio en el código tributario es estimulante o amortiguador. [134]

En 2010, John Quiggin escribió: "En la medida en que hubo una respuesta económica a los recortes impositivos de Reagan y a los de George W. Bush veinte años después, parece haber sido en gran medida una respuesta keynesiana del lado de la demanda, algo que se espera cuando los gobiernos proporcionan a los hogares un ingreso neto adicional en el contexto de una economía deprimida". [87]

La reducción de las tasas marginales de impuestos también puede ser percibida como algo principalmente beneficioso para los ricos, lo que algunos consideran motivado políticamente más que económicamente: [135]

En 1980, George H. W. Bush describió la economía de la oferta (la afirmación de que recortar los impuestos a los ricos provocará un milagro económico, hasta el punto de que los ingresos aumentarán) como una "política económica vudú". Sin embargo, pronto se convirtió en la doctrina oficial del Partido Republicano, y todavía lo es. Eso demuestra un nivel impresionante de compromiso. Pero lo que hace que este compromiso sea aún más impresionante es que se trata de una doctrina que se ha puesto a prueba una y otra vez, y ha fracasado todas las veces... En otras palabras, la economía de la oferta es un ejemplo clásico de una doctrina zombi: una visión que debería haber sido eliminada por la evidencia hace mucho tiempo, pero que sigue avanzando lentamente, devorando los cerebros de los políticos.

— Paul Krugman [136]

El señor David Stockman ha dicho que la economía de la oferta era simplemente una tapadera para el enfoque de la política económica basado en el efecto de goteo, lo que una generación más vieja y menos elegante llamó la teoría del caballo y el gorrión: si alimentas al caballo con suficiente avena, algo pasará a la carretera para los gorriones.

— John Kenneth Galbraith [137]

Los estudios que analizaron los recortes de impuestos en 2001 (EGTRRA) proporcionaron conclusiones controvertidas: la disminución de los impuestos ha tenido un impacto generalmente positivo en el producto futuro debido al efecto de las tasas impositivas más bajas en la acumulación de capital humano , el ahorro privado y la inversión, y la oferta laboral; sin embargo, los recortes de impuestos han producido efectos adversos, como mayores déficits y reducción del ahorro nacional. [82] Así, Gale y Potter (2002) concluyeron que estos recortes de impuestos no podrían afectar los niveles de PIB de manera significativa en los próximos 10 años. [138]

Véase también

- Austeridad – Políticas económicas destinadas a reducir los déficits presupuestarios gubernamentales

- Economía de la demanda : término de la teoría macroeconómica

- Conservadurismo fiscal – Filosofía política y económica

- Patrón oro – Sistema monetario basado en el valor del oro

- Mellonomics – Políticas económicas de Andrew Mellon

- Monetarismo – Escuela de pensamiento en economía monetaria

- Thatcherismo : ideología conservadora británica desde la década de 1980 en adelante

- Economía del goteo : término económico y político

- Reaganomics – Políticas económicas de Ronald Reagan

Notas y referencias

- ^ Neva Goodwin; Jonathan M. Harris; Julie A. Nelson; Brian Roach; Mariano Torras (4 de marzo de 2015). Principios de economía en contexto. Routledge . p. 286. ISBN 978-1-317-46217-0.economía

de la oferta: la teoría macroeconómica... .

- ^ Dwivedi (2010). Macroeconomía, 3.ª edición. Tata McGraw-Hill Education. pág. 372. ISBN 978-0-07-009145-0La economía de la oferta

es el pensamiento macroeconómico más reciente.

- ^ Wanniski, Jude (1978). Cómo funciona el mundo: cómo fracasan y triunfan las economías. Nueva York: Basic Books. ISBN 0-465-09095-8.

- ^ ab Chiang, Eric (2014). CoreMacroeconomics (3.ª ed.). Worth Publishers. pág. 245. ISBN 978-1-4292-7849-2.

- ^ Campbell, John L. (1998). "Análisis institucional y el papel de las ideas en la economía política". Teoría y sociedad . 27 (3): 377–409. doi :10.1023/A:1006871114987. ISSN 0304-2421. JSTOR 657900. S2CID 145064609.

La curva de Laffer se convirtió en un poderoso símbolo pedagógico que muchos defensores de la oferta utilizaban al presentar su posición.

- ^ Kyer, Ben L.; Maggs, Gary E. (1994). "Un enfoque macroeconómico para la enseñanza de la economía de la oferta". Revista de Educación Económica . 25 (1): 44–48. doi :10.2307/1182895. ISSN 0022-0485. JSTOR 1182895.

- ^ Kolb, Robert W. (27 de marzo de 2018). Enciclopedia SAGE de ética empresarial y sociedad. Publicaciones SAGE. p. 3303. ISBN 978-1-4833-8151-0.

- ^ Mankiw, N. Gregory (1 de enero de 2020). Principios de economía. Cengage Learning. pp. 161–162. ISBN 978-0-357-13380-4.

- ^ "la tasa marginal máxima de los EE.UU. está lejos de la parte superior de la curva de Laffer". Saez, Emmanuel; Slemrod, Joel ; Giertz, Seth (1 de enero de 2009). "La elasticidad de la renta imponible con respecto a las tasas marginales de impuestos: una revisión crítica". Publicaciones de la facultad del Departamento de Economía .

- ^ “Sin duda, existe un cierto nivel de impuestos en el que reducir las tasas impositivas sería beneficioso para todos, pero pocos economistas creen que las tasas impositivas en Estados Unidos hayan alcanzado tales niveles en los últimos años; por el contrario, es probable que estén por debajo del nivel que maximiza los ingresos” Mankiw, R. Gregory (11 de diciembre de 2018). “Snake-Oil Economics”. Foreign Affairs.

{{cite magazine}}: Requiere citar revista|magazine=( ayuda ) - ^ abcd Mankiw, Gregory (1 de febrero de 2019). "Snake-Oil Economics - The Bad Math Behind Trump's Policies" (PDF) .

Se podría argumentar razonablemente que los recortes de impuestos de Trump aumentarán el crecimiento durante la próxima década en hasta medio punto porcentual por año. Pero eso está muy lejos del aumento de uno a cuatro puntos porcentuales del que se jactan el presidente y sus asociados, y que Moore y Laffer citan sin explicación, salvedad o disculpa.

- ^ "Curva de Laffer | Foro IGM". igmchicago.org . Consultado el 14 de octubre de 2017 .

- ^ "Una vez más: los recortes de impuestos del Partido Republicano no están dando sus frutos". The Fiscal Times, 13 de marzo de 2019 .

- ^ "PolitiFact: ¿Los recortes de impuestos se pagan solos? La evidencia es escasa". @politifact .

- ^ Komlos, John (2019). "Reaganomics: un momento decisivo en el camino hacia el trumpismo". La voz de los economistas . 16 (1). doi :10.1515/ev-2018-0032. S2CID 159222280.

- ^ Robert D. Atkinson (29 de octubre de 2007). Locuras del lado de la oferta: por qué fracasa la economía conservadora, falla la economía liberal y la economía de la innovación es la respuesta. Rowman & Littlefield. pág. 50. ISBN 978-0-7425-5107-7.

- ^ "Robert Mundell, el padre intelectual de la economía de la oferta, ha muerto a los 88 años". Washington Examiner . 5 de abril de 2021 . Consultado el 23 de septiembre de 2022 .

- ^ Case, Karl E. y Fair, Ray C. (1999). Principios de economía (5.ª ed.), pág. 780. Prentice-Hall. ISBN 0-13-961905-4 .

- ^ Schmidt, I.; Rittaler, JB (28 de febrero de 1989). Una evaluación crítica de la Escuela de Análisis Antimonopolio de Chicago. Springer Science & Business Media. ISBN 9789024737925– a través de Google Books.

- ^ Gandhi, Ved P.; Ebrill, Liam P.; Shome, Parthasrathi; Anton, Luis A. Manas; Modi, Jitendra R.; Sanchez-Ugarte, Fernando J.; Mackenzie, GA (15 de junio de 1987). Política fiscal orientada a la oferta: su relevancia para los países en desarrollo. Fondo Monetario Internacional. ISBN 9781455271962– a través de Google Books.

- ^ Bartlett, Bruce. "Supply-Side Economics: 'Voodoo Economics' or Lasting Contribution?" (PDF) . Laffer Associates: Supply-Side Investment Research (11 de noviembre de 2003). Archivado desde el original (PDF) el 13 de octubre de 2017. Consultado el 17 de noviembre de 2008 .

- ^ ab Bartlett, Bruce (6 de abril de 2007). "Cómo la economía de la oferta se reflejó en la economía". The New York Times .

- ^ Gray (1995). Liberalismo . Minneapolis: University of Minnesota Press. ISBN 0-8166-2801-7 . Págs. 26-27.

- ^ Burns, John W.; Taylor, Andrew J. (2000). "Las causas míticas de la revolución republicana de la economía de la oferta". Política de partidos . 6 (4): 419–440. doi :10.1177/1354068800006004002. ISSN 1354-0688. S2CID 144473289.

- ^ Gross, Neil; Medvetz, Thomas; Russell, Rupert (11 de agosto de 2011). "El movimiento conservador estadounidense contemporáneo". Revista anual de sociología . 37 (1): 325–354. doi :10.1146/annurev-soc-081309-150050. ISSN 0360-0572.

Jude Wanniski, autor de la biblia de la economía de la oferta, The Way the World Works (1978), mientras era investigador residente del AEI

- ^ abc Gwartney, James D.; Stroup, Richard L. (1987). Macroeconomía, 4.ª ed . Harcourt Brace Jovanovich. pág. 253.

- ^ abc Bosworth, Barry P. (1984). Incentivos fiscales y crecimiento económico. Brookings Institution. ISBN 0-8157-1035-6.OCLC 797160531 .

- ^ Feldstein, Martin (enero de 1986). "Economía de la oferta: viejas verdades y nuevas afirmaciones". Cambridge, MA. doi : 10.3386/w1792 . S2CID 152585703.

{{cite journal}}: Requiere citar revista|journal=( ayuda ) - ^ abcde Son, Hyung Chan (1990). "Economía de la oferta en la República de Corea". Monterey, California: Naval Postgraduate School.

- ^ Fink, Richeard H., Economía del lado de la oferta , Publicaciones Universitarias de América, 1982.

- ^ ab Roberts, Paul C., La revolución de la oferta , Universidad de Harvard, 1984.

- ^ Laffer, Arthur (1 de junio de 2004). "La curva de Laffer: pasado, presente y futuro". The Heritage Foundation. Archivado desde el original el 1 de diciembre de 2007. Consultado el 11 de diciembre de 2007 .

- ^ Wanniski, Jude "Impuestos sobre las ganancias de capital". Archivado el 2 de mayo de 2014 en Wayback Machine .

- ^ Reynolds, Alan (julio de 1999). "Impuesto sobre las ganancias de capital: análisis de las opciones de reforma para Australia" (PDF) . Hudson Institute . Archivado desde el original (PDF) el 18 de julio de 2005.

- ^ (Karl Case y Ray Fair, 1999: págs. 781-2).

- ^ Case & Fair, págs. 781–2.

- ^ Malabre, Jr., págs. 170–1.

- ^ "Desmontando los mitos de la izquierda sobre la Reaganomics". CapX . 22 de junio de 2017.

- ^ Malabre, Jr., pág. 188.

- ^ Malabre, Jr., pág. 195.

- ^ "La distribución de los ingresos de los hogares y los impuestos federales, 2010". Oficina de Presupuesto del Congreso de Estados Unidos (CBO). 4 de diciembre de 2013. Consultado el 6 de enero de 2014 .

- ^ "Zombies of Voodoo Economics". nytimes.com . 24 de abril de 2017 . Consultado el 6 de marzo de 2020 .

- ^ "Publicación de Twitter: Gráfico de tasas impositivas". Paul Krugman. 22 de abril de 2017. Consultado el 6 de marzo de 2020 .

- ^ "Perspectivas económicas y presupuestarias: ejercicios fiscales 2000-2009" (PDF) . cbo.gov . Enero de 1999.

- ^ Kornacki, Steve (19 de abril de 2011). "La década que el Partido Republicano espera que hayas olvidado". Salon . Consultado el 22 de diciembre de 2018 .

- ^ "Supply Side Economics After 30 years, Presentation at Vanderbilt University". 23 de enero de 2003. Consultado el 5 de marzo de 2020 .

- ^ "Proyecto de ley HB 2117 del Comité de Impuestos: Reducción de las tasas de impuestos a la renta para personas físicas y determinación de créditos fiscales a la renta; exenciones de impuestos a las ganancias; reembolsos de impuestos a la propiedad de viviendas familiares; reembolsos de impuestos a las ventas de alimentos" . Consultado el 29 de octubre de 2014 .

- ^ abc "Los propietarios de pequeñas empresas de Kansas dicen que la eliminación del impuesto sobre la renta es una gran ayuda". The Wichita Eagle . 24 de mayo de 2012. Archivado desde el original el 30 de diciembre de 2013 . Consultado el 30 de noviembre de 2018 .

- ^ ab Brownback, Sam (28 de mayo de 2014). "Un renacimiento del Medio Oeste arraigado en la fórmula Reagan". Wall Street Journal . Consultado el 28 de octubre de 2014 .

- ^ abc HOBSON, JEREMY; RUSSELL, DEAN; RAPHELSON, SAMANTHA (25 de octubre de 2017). "Mientras Trump propone recortes de impuestos, Kansas se enfrenta a las consecuencias del experimento". NPR . Archivado desde el original el 4 de noviembre de 2017.

[Kenneth Kriz, profesor de finanzas públicas en la Universidad Estatal de Wichita, dijo] "Los estudios han demostrado que los recortes de impuestos tienden a pagar entre el 10 y el 30 por ciento de sus costos", dice. "Por lo tanto, si recortamos los impuestos en un billón de dólares, probablemente recuperaremos cien mil millones adicionales... en ingresos adicionales del crecimiento económico. Pero eso todavía deja entre 700 mil millones y 900 mil millones de dólares en recortes que deberán realizarse. Esos recortes también tienen un efecto económico en la contracción de la economía".

- ^ abc "Brownback firma ley de recortes de impuestos en ceremonia en el capitolio estatal". KAKE News. Archivado desde el original el 29 de octubre de 2014. Consultado el 29 de octubre de 2014 .

- ^ Cooper, Brad (23 de mayo de 2012). "Brownback firma un gran recorte de impuestos en Kansas". Kansas City Star . Consultado el 10 de octubre de 2016 .

- ^ Rothschild, Scott (17 de diciembre de 2013). "Brownback dice que la percepción de la influencia de ALEC es 'exagerada'". Lawrence Journal-World .

- ^ Pilkington, Ed (20 de noviembre de 2013). "Obamacare enfrenta una nueva amenaza a nivel estatal por parte del grupo de interés corporativo Alec". The Guardian .

- ^ Josh Barro (27 de junio de 2014). "Sí, si se reducen los impuestos, se obtienen menos ingresos fiscales". The New York Times . Consultado el 2 de septiembre de 2014 .

- ^ Lowry, Bryan (2 de mayo de 2019). «Stephen Moore, asesor de los recortes de impuestos de Brownback, no ocupará un cargo en la Reserva Federal». The Kansas City Star . Consultado el 30 de julio de 2023 .

- ^ "Norquist defiende los recortes de impuestos a pesar de los problemas de Brownback en Kansas". The Hill . Consultado el 29 de octubre de 2014 .

- ^ Gale, William G. (11 de julio de 2017). "The Kansas tax cut experiment". Brookings Institution . Consultado el 20 de noviembre de 2018 .

- ^ "Brownback recibe críticas por su comentario sobre los recortes de impuestos que se basa en un 'experimento real'". Lawrence Journal World . Consultado el 28 de octubre de 2014 .

- ^ "Lo que los partidarios de recortar impuestos en el Congreso pueden aprender de Kansas". Tax Policy Center . 29 de noviembre de 2017.

- ^ Casselman, Ben; Koerth-Baker, Maggie; Barry-Jester, Anna Maria; Cheng, Michelle (9 de junio de 2017). "El experimento de Kansas es una mala noticia para los recortes de impuestos de Trump". FiveThirtyEight . Consultado el 4 de octubre de 2017 .

- ^ "La legislatura de Kansas aprueba el acuerdo presupuestario, luego de que los legisladores emitieran duras críticas sobre las finanzas estatales", archivado el 4 de octubre de 2017 en Wayback Machine . 2 de mayo de 2016, Topeka Capital-Journal

- ^ "Los republicanos de Kansas se desilusionan con su experimento de reducción de impuestos", 24 de febrero de 2017, The Atlantic

- ^ Gleckman, Howard (7 de junio de 2017). "El gran experimento de recorte de impuestos de Kansas fracasa". Forbes . Consultado el 20 de noviembre de 2018 .

- ^ ab Ehrenfreund, Max (15 de junio de 2017). "Wonkblog. El experimento conservador de Kansas puede haber ido peor de lo que la gente pensaba". Washington Post . Consultado el 22 de noviembre de 2018 .

- ^ Rickman, Dan S., Dan S.; Wang, Hongbo (9 de junio de 2017). "Two Tales of Two US States: Regional Fiscal Austerity and Economic Performance". Archivo personal de RePEc de Múnich . Consultado el 22 de noviembre de 2018 .

- ^ Berman, Russell (7 de junio de 2017). «La muerte del experimento conservador de Kansas». The Atlantic . Consultado el 7 de junio de 2017 .

- ^ Ehrenfreund, Max (8 de junio de 2017). "Los republicanos de Kansas aumentan los impuestos, poniendo fin al 'experimento real' de su gobernador republicano en materia de política conservadora". The Washington Post . Archivado del original el 13 de octubre de 2017.

Sin embargo, estados republicanos como Indiana y Carolina del Norte han logrado reducir los impuestos manteniendo un presupuesto equilibrado, dijo Joe Henchman, abogado de la Tax Foundation, una organización de tendencia derechista en Washington. Lo han hecho reduciendo el gasto lo suficiente como para compensar la diferencia. "No asumieron que los recortes se pagarían solos", dijo Henchman. "Es cierto que, si bien los recortes de impuestos pueden impulsar la actividad económica, la mayoría de los recortes de impuestos no se pagan solos desde el punto de vista presupuestario".

- ^ Schreckinger, Ben (22 de abril de 2019). "Los guerreros del lado de la oferta de Reagan vuelven a la palestra con Trump". POLITICO Magazine .

Los miembros de este grupo tan unido han dado forma al recorte de impuestos emblemático de Trump, se han ayudado entre sí a instalarse en puestos con gran influencia sobre la economía global y están trabajando para canalizar los instintos mercantilistas de Trump hacia políticas a favor del comercio. ... Los partidarios de la oferta comenzaron a presionar a Trump en materia de comercio, aconsejándole que fomentara una reducción de las barreras comerciales en todos los bandos, en lugar de aumentarlas. En junio pasado, Kudlow convenció a Trump de que planteara la idea de que los gobiernos del mundo eliminaran todos los aranceles en una cumbre del G-7 en Quebec.

- ^ ab Mankiw, N. Gregory (25 de marzo de 2019). "Snake-Oil Economics". Foreign Affairs . N.º enero/febrero de 2019 – vía www.foreignaffairs.com.

- ^ "La teoría económica del lado de la oferta impulsa el plan fiscal de Trump". Rutgers Business School-Newark y New Brunswick . 2 de enero de 2018.

- ^ (Karl Case y Ray Fair, 1999: págs. 780-1).

- ^ Reynolds, Alan. "La hipótesis "convencional": estimaciones del déficit, tasas de ahorro, déficits gemelos y curvas de rendimiento" (PDF) . Cato Institute . Archivado desde el original (PDF) el 6 de agosto de 2009. Consultado el 19 de octubre de 2010 .

- ^ Blinder, AS (2006). "¿Puede la política fiscal mejorar la estabilización macroeconómica?". En Kopcke, E.; Tootell, GMB; Triest, RK (eds.). La macroeconomía de la política fiscal . Cambridge, MA: MIT Press. pp. 23–62. ISBN. 0-262-11295-7.

- ^ Mankiw, N. Gregory (2 de junio de 2017). "Un recorte de impuestos podría ser bueno, pero no hay que olvidar el déficit". The New York Times .

- ^ Tobin, J. (1992). "La maldición del vudú". Harvard International Review . 14 (4): 10.

- ^ Case, KE; Fair, RC (2007). Principios de economía (8.ª ed.). Upper Saddle River, Nueva Jersey: Prentice Hall. ISBN 978-0-13-228914-6.

- ^ "Microsoft Word – SFB DP Frontpage.doc" (PDF) .

- ^ ab Goolsbee, Austan (1999). "Evidencia sobre la curva de Laffer de altos ingresos a partir de seis décadas de reforma fiscal" (PDF) . Brookings Papers on Economic Activity . 1999 (2): 1–64. doi :10.2307/2534678. ISSN 0007-2303. JSTOR 2534678.

- ^ "Una nueva generación de candidatos descubre al padre de la economía de la oferta". The Washington Post . 2015.

- ^ Barro, Josh (17 de marzo de 2015). "Los recortes de impuestos aún no se pagan por sí solos". The New York Times . ISSN 0362-4331 . Consultado el 26 de agosto de 2016 .

- ^ ab Gale, William G.; Samwick, Andrew A. (9 de septiembre de 2014), Efectos de los cambios en el impuesto sobre la renta en el crecimiento económico (PDF) , Brookings Institution , consultado el 26 de agosto de 2016

- ^ Papp, TK y Takáts, E. "Recortes de tasas impositivas y cumplimiento tributario: revisión de la curva de Laffer" (PDF) . Documento de trabajo del FMI.

{{cite journal}}: Requiere citar revista|journal=( ayuda ) - ^ Fullerton, Don (2008). "Curva de Laffer". En Durlauf, Steven N.; Blume, Lawrence E. (eds.). The New Palgrave Dictionary of Economics (2.ª ed.). pág. 839. doi :10.1057/9780230226203.0922. ISBN 978-0-333-78676-5.

- ^ Saez, Emmanuel; Slemrod, Joel; Giertz, Seth H. (2012). "La elasticidad de la renta imponible con respecto a las tasas marginales de impuestos: una revisión crítica". Revista de literatura económica . 50 (1): 3–50. doi :10.1257/jel.50.1.3. ISSN 0022-0515. JSTOR 23269968. S2CID 13169826.

- ^ "Curva de Laffer". Foro IMG . Escuela de Negocios Booth de la Universidad de Chicago . Consultado el 15 de junio de 2015 .

- ^ ab Quiggin, John (21 de mayo de 2012). Economía zombi . Princeton University Press. pág. 142. doi :10.2307/j.ctt7rg7m. ISBN 978-1-4008-4208-7.

- ^ de Rugy, Veronique (4 de marzo de 2003). "Los recortes de impuestos sobre la renta en la década de 1920 provocaron crecimiento económico y aumentaron los ingresos federales". Cato Institute .

- ^ Mitchell, Daniel. "Las lecciones históricas de las tasas impositivas más bajas". The Heritage Foundation .

- ^ abc "Lección de historia: ¿Se pagan por sí solos los grandes recortes de impuestos?". The Washington Post . 2017.

- ^ "Recortes de impuestos, dólar rey y crecimiento: de JFK a Reagan y Trump". National Review . 16 de septiembre de 2016.

- ^ ab Henderson, David R., ¿Somos todos partidarios del lado de la oferta ahora?, Asociación Económica Occidental Internacional, 1989.

- ^ "¿Pueden los países reducir los impuestos y aumentar los ingresos?". The Economist . ISSN 0013-0613 . Consultado el 13 de junio de 2020 .

- ^ "Cómo se compara la reforma fiscal del Partido Republicano con los proyectos de ley fiscales de la era Reagan". PBS NewsHour . 4 de diciembre de 2017 . Consultado el 13 de junio de 2020 .

- ^ "Cómo les fue a Reagan con los recortes de impuestos". NPR.org . Consultado el 14 de junio de 2020 .

- ^ Narizny, Kevin (2003). "Both Guns and Butter, or None: Class Interests in the Political Economy of Rearmement". American Political Science Review . 97 (2): 203–220. doi :10.1017/S0003055403000625. ISSN 1537-5943. S2CID 7487941.

[Reagan] propuso un nuevo paradigma, la economía de la oferta, que prometía aumentar los ingresos mediante la reducción de los impuestos (Hibbs 1987, 280–87, 296–326). A pesar de su lógica cuestionable, la mera novedad de la idea le dio a Reagan un margen de maniobra mayor en la política presupuestaria de lo que el público normalmente habría aceptado (Modigliani y Modigliani 1987; Peterson 1985)... Sólo tuvo una breve ventana de oportunidad antes de que la economía de la oferta fuera desacreditada por los asombrosos déficits presupuestarios.

- ^ Departamento del Tesoro (septiembre de 2006) [2003]. "Revenue Effects of Major Tax Bills" (PDF) . Departamento del Tesoro de los Estados Unidos . Documento de trabajo 81, cuadro 2 . Consultado el 28 de noviembre de 2007 .

{{cite journal}}: Requiere citar revista|journal=( ayuda ) - ^ "Un análisis de las revisiones presupuestarias del Presidente Reagan para el año fiscal 1982 - Véase el Cuadro 4" (PDF) . cbo.gov . 25 de marzo de 1981.

- ^ "Ingresos máximos imponibles anuales y tasas de contribución" (PDF) . Administración del Seguro Social .

- ^ Los recortes de impuestos de Reagan: lecciones para la reforma fiscal – Comité Económico Conjunto Archivado el 26 de febrero de 2009 en Wayback Machine

- ^ Malabre, Jr., págs. 197–8.

- ^ Scheiber, Noam (8 de abril de 2004). "¿Puede Greg Mankiw sobrevivir a la política?". The New Republic . Archivado desde el original el 23 de abril de 2008.

- ^ Moore, Stephen (28 de febrero de 2003). "Piénsalo dos veces antes de hablar de Gregory Mankiw". National Review .

- ^ Feldstein, Martin (1986). "Economía de la oferta: viejas verdades y nuevas afirmaciones". The American Economic Review . 76 (2): 26–30. doi :10.3386/w1792. ISSN 0002-8282. JSTOR 1818729. S2CID 152585703.

- ^ La puntuación "dinámica" pone fin finalmente al debate sobre impuestos y recaudación. Por Alan Murray. Wall Street Journal. (Edición oriental). Nueva York, NY: 1 de abril de 2003. p. A.4

- ^ "Microsoft Word – informe de la dinamica del tesoro 24 de julio 10am II FINAL.doc" (PDF) . Archivado desde el original (PDF) el 14 de julio de 2007.

- ^ "Blog de Greg Mankiw: CBO sobre la economía de la oferta" . Consultado el 30 de julio de 2023 .

- ^ "Journal of Public Economics: Puntuación dinámica: una guía rápida" (PDF) . Journal of Public Economics . 90 : 1415–1433. doi :10.1016/j.jpubeco.2005.11.006.

- ^ "Un análisis de las propuestas presupuestarias del Presidente para el año fiscal 2008" (PDF) . 21 de marzo de 2007.

- ^ "Análisis de los efectos económicos y presupuestarios de un recorte del 10 por ciento en las tasas del impuesto sobre la renta" (PDF) . 1 de diciembre de 2005.

- ^ Friedman, Milton (15 de enero de 2003). "Lo que todo estadounidense quiere". Wall Street Journal .

- ^ Leonhardt, David (23 de abril de 2008). "La evaluación de un economista de McCain (publicado en 2008)". The New York Times .

- ^ "Análisis de los efectos económicos y presupuestarios de un recorte del 10 por ciento en las tasas del impuesto sobre la renta". Oficina de Presupuesto del Congreso . 1 de diciembre de 2005 . Consultado el 30 de julio de 2023 .

- ^ Schor, Elana (15 de noviembre de 2005). "Holtz-Eakin dejará CBO". La colina .

- ^ "Una súplica de Año Nuevo" . Consultado el 30 de julio de 2023 .

- ^ Tankersley, Jim; Phillips, Matt (12 de noviembre de 2018). "Se suponía que el recorte de impuestos de Trump cambiaría el comportamiento corporativo. Esto es lo que sucedió". The New York Times .

- ^ "Los recortes de impuestos de Trump hicieron poco para impulsar el crecimiento económico en 2018, según un estudio". CNBC . 29 de mayo de 2019.

- ^ "La reforma fiscal de Trump tuvo poco efecto en la economía y los salarios, según estudio". 28 de mayo de 2019.

- ^ Mutikani, Lucia (30 de enero de 2020). "La economía estadounidense no alcanza el objetivo de crecimiento del 3% de Trump en 2019". Reuters – vía www.reuters.com.

- ^ Cox, Jeff (10 de enero de 2020). "El mercado laboral termina 2019 con un decepcionante aumento de 145.000 puestos de trabajo". CNBC .

- ^ "El crecimiento de la compensación de los trabajadores en Estados Unidos se desaceleró un poco en 2019". AP NEWS . 31 de enero de 2020.

- ^ Kiely, Eugene (12 de marzo de 2019). "El engaño fiscal de Larry Kudlow".

- ^ Gore, D'Angelo. "Verificación de hechos: la CBO no dijo que los recortes de impuestos estaban 'prácticamente pagados'". USA TODAY .

- ^ Rizzo, Salvador. "Análisis | La afirmación de Larry Kudlow de que 'prácticamente hemos pagado' el recorte de impuestos de Trump" – vía www.washingtonpost.com.

- ^ "Desafiando los datos, Kudlow dice que los recortes de impuestos de Trump cubren sus costos". Bloomberg.com . 11 de abril de 2019 – vía www.bloomberg.com.

- ^ Wang, Hai (2018). "Explorando el camino de desarrollo de la reforma estructural del lado de la oferta de la industria del deporte bajo la nueva normalidad" (PDF) . Avances en la investigación económica, empresarial y de gestión . 70 : 312–316.

- ^ abc Boulter, John (13 de diciembre de 2018). «Reforma estructural del lado de la oferta en China». Banco de la Reserva de Australia . Consultado el 25 de abril de 2023 .

- ^ Hyun, Sungbaek; Park, Minsuk; Park, Jinhee; Cho, Ko Un; Jin, Furong (15 de julio de 2019). "Evaluación e implicaciones de la reforma estructural del lado de la oferta de China". World Economy Brief . 9 (15).

- ^ "La reforma del lado de la oferta recibe un mayor impulso". Administración Estatal de Impuestos de la República Popular China . Consultado el 26 de abril de 2023 .

- ^ "El efecto de la oferta y la demanda en el mercado inmobiliario".

- ^ https://www.bis.org/publ/bppdf/bispap88_keynote.pdf [ URL básica PDF ]

- ^ Tributación óptima de los ingresos laborales más altos: una historia de tres elasticidades Thomas Piketty, Emmanuel Saez, Stefanie Stantcheva, NBER, noviembre de 2011

- ^ Gale, WG y Orszag, PR (9 de mayo de 2003). "El plan fiscal de Bush reduce el crecimiento". The Brookings Institution . Consultado el 23 de octubre de 2007 .

- ^ Holter y otros (noviembre de 2014). "¿Cómo afectan la progresividad fiscal y la heterogeneidad de los hogares a las curvas de Laffer?" (PDF) . Instituto de Investigación Económica de Pensilvania. Centro de Investigación de Política Económica . Consultado el 29 de julio de 2015 .

{{cite journal}}: Requiere citar revista|journal=( ayuda ) - ^ Krugman, Paul (23 de diciembre de 2005). "Los zombis de la reducción de impuestos". The New York Times .

- ^ Krugman, Paul (24 de abril de 2017). «Opinión | Zombies of Voodoo Economics (publicado en 2017)». The New York Times .

- ^ Galbraith, John Kenneth (4 de febrero de 1982). "Recession Economics". New York Review of Books .

- ^ Gale, William G. y Samara Potter. 2002. “Una evaluación económica de la Ley de Reconciliación del Crecimiento Económico y el Alivio Fiscal”. National Tax Journal 55 (1): 133-86.

Lectura adicional

- Gwartney, James D. (2008). "Economía del lado de la oferta". En David R. Henderson (ed.). Enciclopedia concisa de economía (2.ª ed.). Indianápolis: Biblioteca de Economía y Libertad . ISBN 978-0865976658.OCLC 237794267 .