Ciclo económico

| Parte de una serie sobre |

| Macroeconómica |

|---|

_(cropped).jpg/440px-Ec_8_(26088200676)_(cropped).jpg) |

| Part of a series on |

| Capitalism |

|---|

|

Los ciclos económicos son intervalos de expansión general seguidos de una recesión en el desempeño económico. Los cambios en la actividad económica que caracterizan a los ciclos económicos tienen implicaciones importantes para el bienestar de la población en general, las instituciones gubernamentales y las empresas del sector privado.

Existen muchas definiciones específicas de ciclo económico. La más simple define las recesiones como dos trimestres consecutivos de crecimiento negativo del PIB . Se proporcionan clasificaciones más satisfactorias, en primer lugar, incluyendo más indicadores económicos y, en segundo lugar, buscando más patrones de datos que la definición de dos trimestres. En los Estados Unidos , la Oficina Nacional de Investigación Económica supervisa un Comité de Datación del Ciclo Económico que define una recesión como "una disminución significativa de la actividad económica que se extiende a todo el mercado, que dura más de unos pocos meses, normalmente visible en el PIB real , el ingreso real, el empleo, la producción industrial y las ventas al por mayor y al por menor". [1]

Los ciclos económicos suelen considerarse una evolución a medio plazo. Están menos relacionados con las tendencias a largo plazo y surgen de factores que cambian lentamente, como los avances tecnológicos. Además, un cambio puntual, que es inusual en el transcurso de uno o dos años, suele relegarse al “ruido”; un ejemplo es una huelga de trabajadores o un período aislado de mal tiempo.

Los episodios individuales de expansión/recesión ocurren con una duración e intensidad cambiantes a lo largo del tiempo. Normalmente su periodicidad varía entre 2 y 10 años.

Existen muchas fuentes de movimientos del ciclo económico, como cambios rápidos y significativos en el precio del petróleo o variaciones en la confianza del consumidor que afectan el gasto general en la macroeconomía y, por ende, la inversión y las ganancias de las empresas. Por lo general, estas fuentes son impredecibles de antemano y pueden considerarse "shocks" aleatorios al patrón cíclico, como sucedió durante las crisis financieras de 2007-2008 o la pandemia de COVID-19 .

Historia

Teoría

La primera exposición sistemática de las crisis económicas , en oposición a la teoría existente del equilibrio económico , fue Nouveaux Principes d'économie politique de 1819 de Jean Charles Léonard de Sismondi . [2] Antes de ese momento, la economía clásica había negado la existencia de los ciclos económicos, [3] los había achacado a factores externos, en particular la guerra, [4] o solo había estudiado el largo plazo. Sismondi encontró justificación en el Pánico de 1825 , que fue la primera crisis económica indiscutiblemente internacional, que ocurrió en tiempos de paz. [ cita requerida ]

Sismondi y su contemporáneo Robert Owen , que expresó pensamientos similares pero menos sistemáticos en 1817 Report to the Committee of the Association for the Relief of the Manufacturing Poor, identificaron la causa de los ciclos económicos como la sobreproducción y el subconsumo , causados en particular por la desigualdad de la riqueza . Abogaron por la intervención gubernamental y el socialismo , respectivamente, como la solución. Este trabajo no generó interés entre los economistas clásicos, aunque la teoría del subconsumo se desarrolló como una rama heterodoxa en la economía hasta que fue sistematizada en la economía keynesiana en la década de 1930.

La teoría de las crisis periódicas de Sismondi fue desarrollada en una teoría de ciclos alternos por Charles Dunoyer , [5] y teorías similares, que mostraban signos de influencia de Sismondi, fueron desarrolladas por Johann Karl Rodbertus . Las crisis periódicas en el capitalismo formaron la base de la teoría de Karl Marx , quien afirmó además que estas crisis estaban aumentando en severidad y, sobre la base de lo cual, predijo una revolución comunista . [ cita requerida ] Aunque solo referencias pasajeras en Das Kapital (1867) se refieren a las crisis, fueron ampliamente discutidas en los libros publicados póstumamente de Marx, particularmente en Theories of Plusvalue . En Progress and Poverty (1879), Henry George se centró en el papel de la tierra en las crisis, particularmente la especulación inmobiliaria , y propuso un impuesto único sobre la tierra como solución.

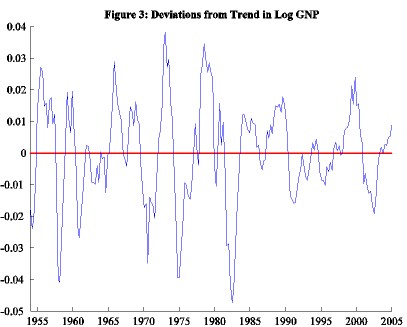

También se pueden utilizar modelos estadísticos o econométricos y teorías de los movimientos del ciclo económico. En este caso, se utiliza un análisis de series temporales para captar las regularidades y las señales estocásticas y el ruido en series temporales económicas como el PIB real o la inversión. [Harvey y Trimbur, 2003, Review of Economics and Statistics ] desarrollaron modelos para describir ciclos estocásticos o pseudociclos, de los cuales los ciclos económicos representan un caso destacado. Como los métodos estadísticos bien formulados y compactos (y fáciles de implementar) pueden superar a los enfoques macroeconómicos en numerosos casos, proporcionan una alternativa sólida incluso para una teoría económica bastante compleja. [6]

Clasificación por periodos

En 1860, el economista francés Clément Juglar identificó por primera vez ciclos económicos de entre 7 y 11 años de duración, aunque cautelosamente no afirmó ninguna regularidad rígida. [7] Este intervalo de periodicidad también es común, como hallazgo empírico, en modelos de series temporales para ciclos estocásticos en datos económicos. Además, métodos como el modelado estadístico en un marco bayesiano (véase, por ejemplo, [Harvey, Trimbur y van Dijk, 2007, Journal of Econometrics ]) pueden incorporar dicho rango explícitamente estableciendo valores previos que se concentren en, digamos, entre 6 y 12 años; dicho conocimiento flexible sobre la frecuencia de los ciclos económicos puede incluirse en su estudio matemático, utilizando un paradigma estadístico bayesiano. [8]

Más tarde [¿ cuándo? ] , el economista Joseph Schumpeter argumentó que un ciclo Juglar tiene cuatro etapas:

- Expansión (aumento de la producción y de los precios, tipos de interés bajos)

- Crisis (caída de las bolsas y múltiples quiebras de empresas)

- Recesión (caídas de precios y de producción, tasas de interés elevadas)

- Recuperación (las acciones se recuperan por la caída de los precios y los ingresos)

El modelo Juglar de Schumpeter asocia la recuperación y la prosperidad con aumentos en la productividad, la confianza del consumidor , la demanda agregada y los precios.

En el siglo XX, Schumpeter y otros propusieron una tipología de los ciclos económicos según su periodicidad, de modo que varios ciclos particulares recibieron el nombre de sus descubridores o proponentes: [9]

| Nombre del ciclo/ola | Periodo (años) |

|---|---|

| Ciclo de cocina (inventario, p. ej. ciclo de carne de cerdo ) | 3–5 |

| Ciclo Juglar (inversión fija) | 7–11 |

| Inversión en infraestructuras ( giro de Kuznets ) | 15–25 |

| Onda de Kondratiev (base tecnológica) | 45–60 |

- El ciclo de inventario de Kitchin de 3 a 5 años (según Joseph Kitchin ) [10]

- El ciclo de inversión fija de Juglar de 7 a 11 años. Se necesita un rango de períodos en lugar de un período fijo para capturar las fluctuaciones del ciclo económico, lo que se puede hacer utilizando una fuente aleatoria o irregular como en un marco econométrico o estadístico.

- El ciclo de inversión en infraestructura de Kuznets de 15 a 25 años (en honor a Simon Kuznets , también llamado "ciclo de construcción")

- La onda de Kondratiev o ciclo tecnológico largo de 45 a 60 años (en honor al economista soviético Nikolai Kondratiev ) [11]

Algunos dicen que el interés en las diferentes tipologías de ciclos ha disminuido desde el desarrollo de la macroeconomía moderna , lo que da poco apoyo a la idea de ciclos periódicos regulares. [12] Otros estudios econométricos como los dos trabajos de 2003 y 2007 citados anteriormente demuestran una clara tendencia de los componentes cíclicos en tiempos macroeconómicos a comportarse de manera estocástica en lugar de determinista.

Otros, como Dmitry Orlov , sostienen que el simple interés compuesto obliga a que los sistemas monetarios se vuelvan cíclicos. Desde 1960, el PIB mundial se ha multiplicado por cincuenta y nueve, y estos múltiplos ni siquiera han seguido el ritmo de la inflación anual durante el mismo período. El colapso del contrato social (libertades y ausencia de problemas sociales) puede observarse en países donde los ingresos no se mantienen en equilibrio con el coste de la vida a lo largo de la línea de tiempo del ciclo del sistema monetario.

Tanto la Biblia (760 a. C.) como el Código de Hammurabi (1763 a. C.) explican soluciones económicas para las grandes depresiones cíclicas de sesenta años de duración, mediante el restablecimiento de la deuda y la riqueza del Jubileo del quincuagésimo año (bíblico) [ cita requerida ] . Se registran treinta eventos importantes de condonación de deuda en la historia, incluida la condonación de la deuda otorgada a la mayoría de las naciones europeas entre los años 1930 y 1954. [13]

Aparición

Hubo grandes aumentos en la productividad , la producción industrial y el producto real per cápita durante todo el período de 1870 a 1890, que incluyó la Gran Depresión y otras dos recesiones. [14] [15] También hubo aumentos significativos en la productividad en los años previos a la Gran Depresión. Tanto la Gran Depresión como la Gran Depresión se caracterizaron por el exceso de capacidad y la saturación del mercado. [16] [17]

En el período transcurrido desde la Revolución Industrial, el progreso tecnológico ha tenido un efecto mucho mayor en la economía que cualquier fluctuación en el crédito o la deuda, siendo la principal excepción la Gran Depresión, que causó un pronunciado declive económico de varios años. El efecto del progreso tecnológico se puede ver en el poder adquisitivo de una hora de trabajo promedio, que ha crecido de $3 en 1900 a $22 en 1990, medido en dólares de 2010. [18] Hubo aumentos similares en los salarios reales durante el siglo XIX. ( Ver: Tecnologías que mejoran la productividad (histórica) .) Una tabla de innovaciones y ciclos largos se puede ver en: Onda de Kondratiev § Modificaciones modernas de la teoría de Kondratiev . Dado que las noticias sorprendentes en la economía, que tienen un aspecto aleatorio, impactan el estado del ciclo económico, cualquier descripción correspondiente debe tener una parte aleatoria en su raíz que motive el uso de marcos estadísticos en esta área.

Hubo frecuentes crisis en Europa y América en el siglo XIX y la primera mitad del siglo XX, específicamente en el período 1815-1939. Este período comenzó con el final de las guerras napoleónicas en 1815, que fue seguido inmediatamente por la depresión posnapoleónica en el Reino Unido (1815-1830), y culminó en la Gran Depresión de 1929-1939, que condujo a la Segunda Guerra Mundial . Consulte Crisis financiera: siglo XIX para obtener una lista y detalles. La primera de estas crisis no asociada con una guerra fue el Pánico de 1825. [ 19]

Los ciclos económicos en los países de la OCDE después de la Segunda Guerra Mundial fueron en general más moderados que los ciclos económicos anteriores. Esto fue particularmente cierto durante la Edad de Oro del capitalismo (1945/50-1970), y el período 1945-2008 no experimentó una recesión global hasta la recesión de fines de la década de 2000. [ 20] La política de estabilización económica mediante la política fiscal y la política monetaria pareció haber amortiguado los peores excesos de los ciclos económicos, y la estabilización automática debido a los aspectos del presupuesto del gobierno también ayudó a mitigar el ciclo incluso sin una acción consciente por parte de los responsables de las políticas. [21]

En este período, el ciclo económico –al menos el problema de las depresiones– fue declarado muerto dos veces. La primera declaración fue a fines de los años 1960, cuando se consideró que la curva de Phillips podía dirigir la economía. Sin embargo, a esto le siguió la estanflación en los años 1970, que desacreditó la teoría. La segunda declaración fue a principios de los años 2000, después de la estabilidad y el crecimiento de los años 1980 y 1990 en lo que llegó a conocerse como la Gran Moderación . Cabe destacar que en 2003, Robert Lucas Jr. , en su discurso presidencial ante la Asociación Económica Estadounidense , declaró que "el problema central de la prevención de la depresión [ha] sido resuelto, para todos los efectos prácticos". [22]

Varias regiones han experimentado depresiones prolongadas , la más dramática de las cuales fue la crisis económica en los países del antiguo bloque del Este tras el fin de la Unión Soviética en 1991. Para varios de estos países, el período 1989-2010 ha sido una depresión continua, con ingresos reales todavía inferiores a los de 1989. [23]

Identificación

En 1946, los economistas Arthur F. Burns y Wesley C. Mitchell proporcionaron la definición ahora estándar de los ciclos económicos en su libro Measuring Business Cycles (Medición de los ciclos económicos ) : [24]

Los ciclos económicos son un tipo de fluctuación que se encuentra en la actividad económica agregada de las naciones que organizan su trabajo principalmente en empresas comerciales: un ciclo consiste en expansiones que ocurren aproximadamente al mismo tiempo en muchas actividades económicas, seguidas de recesiones, contracciones y reactivaciones igualmente generales que se fusionan en la fase de expansión del ciclo siguiente; en duración, los ciclos económicos varían desde más de un año hasta diez o doce años; no son divisibles en ciclos más cortos de características similares con amplitudes que se aproximen a las suyas.

Según AF Burns: [25]

Los ciclos económicos no son meras fluctuaciones de la actividad económica global. La característica fundamental que los distingue de las convulsiones comerciales de siglos anteriores o de las variaciones estacionales y de corto plazo de nuestra época es que las fluctuaciones se difunden ampliamente por toda la economía: su industria, sus transacciones comerciales y sus enredos financieros. La economía del mundo occidental es un sistema de partes estrechamente interrelacionadas. Quien quiera entender los ciclos económicos debe dominar el funcionamiento de un sistema económico organizado en gran medida en una red de empresas libres en busca de ganancias. El problema de cómo se producen los ciclos económicos es, por lo tanto, inseparable del problema de cómo funciona una economía capitalista.

En Estados Unidos, se acepta generalmente que la Oficina Nacional de Investigación Económica (NBER) es el árbitro final de las fechas de los picos y valles del ciclo económico. Una expansión es el período que va desde un valle hasta un pico y una recesión, el período que va desde un pico hasta un valle. La NBER identifica una recesión como "una disminución significativa de la actividad económica que se extiende a lo largo de la economía, que dura más de unos pocos meses y que normalmente se manifiesta en el PIB real, el ingreso real, el empleo y la producción industrial". [26]

Puntos de inflexión superiores del ciclo económico, precios de las materias primas y tarifas de flete

A menudo existe una estrecha relación temporal entre los puntos de inflexión superiores del ciclo económico, los precios de las materias primas y las tarifas de flete, que se muestra particularmente estrecha en los grandes años pico de 1873, 1889, 1900 y 1912. [27] Hamilton expresó que en la era de posguerra, la mayoría de las recesiones están conectadas a un aumento en el precio del petróleo. [28]

Se considera que los shocks de los precios de los productos básicos son una fuerza impulsora importante del ciclo económico de Estados Unidos. [29]

En esta línea, la investigación [Trimbur, 2010, International Journal of Forecasting ] muestra resultados empíricos para la relación entre los precios del petróleo y el PIB real. La metodología utiliza un modelo estadístico que incorpora cambios de nivel en el precio del petróleo crudo; por lo tanto, el enfoque describe la posibilidad de shocks en el precio del petróleo y pronostica la probabilidad de tales eventos. [30]

Indicadores

Los indicadores económicos se utilizan para medir el ciclo económico: índice de confianza del consumidor , índice de comercio minorista , desempleo e índice de producción industrial/servicios . Stock y Watson afirman que la capacidad predictiva de los indicadores financieros no es estable en diferentes períodos de tiempo debido a los shocks económicos , las fluctuaciones aleatorias y el desarrollo de los sistemas financieros . [31] Ludvigson cree que el índice de confianza del consumidor es un indicador coincidente ya que se relaciona con las situaciones actuales del consumidor. [32] Winton y Ralph afirman que el índice de comercio minorista es un punto de referencia para el nivel económico actual porque su valor agregado representa dos tercios del PIB general y refleja el estado real de la economía. [33] Según Stock y Watson, la solicitud de desempleo puede predecir cuándo el ciclo económico está entrando en una fase descendente. [34] Banbura y Rüstler argumentan que la información del PIB de la producción industrial puede retrasarse ya que mide la actividad real con números reales, pero proporciona una predicción precisa del PIB. [35]

Las series utilizadas para inferir el ciclo económico subyacente se dividen en tres categorías: rezagadas , coincidentes y adelantadas . Se describen como elementos principales de un sistema analítico para pronosticar picos y valles en el ciclo económico. [36] Durante casi 30 años, estas series de datos económicos se consideraron como "el índice adelantado" o "los indicadores adelantados"; fueron compilados y publicados por el Departamento de Comercio de los EE. UU .

Un destacado indicador coincidente, o en tiempo real, del ciclo económico es el índice Aruoba-Diebold-Scotti .

Análisis espectral de los ciclos económicos

Investigaciones recientes que emplean análisis espectrales han confirmado la presencia de ondas de Kondratiev en la dinámica del PIB mundial con un nivel aceptable de significación estadística. [37] Korotayev y Tsirel también detectaron ciclos económicos más cortos, datando el Kuznets en unos 17 años y llamándolo el tercer subarmónico del Kondratiev, lo que significa que hay tres ciclos de Kuznets por Kondratiev. [ jerga ]

Análisis de cuantificación de recurrencia

El análisis de cuantificación de recurrencia se ha empleado para detectar las características de los ciclos económicos y el desarrollo económico . Con este fin, Orlando et al. [38] desarrollaron el llamado índice de correlación de cuantificación de recurrencia para probar las correlaciones de RQA en una señal de muestra y luego investigaron la aplicación a series de tiempo comerciales. Se ha demostrado que dicho índice detecta cambios ocultos en series de tiempo. Además, Orlando et al., [39] sobre un conjunto de datos extenso, demostraron que el análisis de cuantificación de recurrencia puede ayudar a anticipar transiciones de fases laminares (es decir, regulares) a turbulentas (es decir, caóticas) como el PIB de EE. UU. en 1949, 1953, etc. Por último, pero no menos importante, se ha demostrado que el análisis de cuantificación de recurrencia puede detectar diferencias entre variables macroeconómicas y resaltar características ocultas de la dinámica económica. [39]

¿Ciclos o fluctuaciones?

El ciclo económico sigue los cambios en los precios de las acciones, que en su mayoría son causados por factores externos como las condiciones socioeconómicas, la inflación y los tipos de cambio. El capital intelectual no afecta las ganancias actuales de las acciones de una empresa, sino que contribuye al crecimiento de la rentabilidad de las acciones. [40]

A diferencia de las tendencias de largo plazo, las fluctuaciones de los datos de mediano plazo están vinculadas al mecanismo de transmisión de la política monetaria y su papel en la regulación de la inflación durante un ciclo económico. Al mismo tiempo, la presencia de restricciones nominales en el comportamiento de fijación de precios podría afectar la evolución de la inflación en el corto plazo. [41]

En los últimos años, la teoría económica se ha orientado hacia el estudio de la fluctuación económica en lugar de un "ciclo económico" [42] , aunque algunos economistas usan la frase "ciclo económico" como una abreviatura conveniente. Por ejemplo, Milton Friedman dijo que llamar al ciclo económico un "ciclo" es un nombre inapropiado , debido a su naturaleza no cíclica. Friedman creía que, en su mayor parte, excluyendo los shocks de oferta muy grandes, las caídas comerciales son más un fenómeno monetario. [43] Arthur F. Burns y Wesley C. Mitchell definen el ciclo económico como una forma de fluctuación. En las actividades económicas, un ciclo de expansiones que sucede, seguido de recesiones, contracciones y reactivaciones. Todo lo cual se combina para formar la fase de expansión del ciclo siguiente; esta secuencia de cambio se repite pero no es periódica. [44]

Explicaciones propuestas

La explicación de las fluctuaciones de la actividad económica agregada es una de las principales preocupaciones de la macroeconomía y se han propuesto diversas teorías para explicarlas.

Exógeno vs. endógeno

En economía se ha debatido si las fluctuaciones de un ciclo económico son atribuibles a causas externas (exógenas) o internas (endógenas). En el primer caso, los shocks son estocásticos, en el segundo caso, los shocks son deterministamente caóticos e incrustados en el sistema económico. [45] La escuela clásica (ahora neoclásica) defiende las causas exógenas y la escuela subconsumista (ahora keynesiana) defiende las causas endógenas. Estas también pueden clasificarse en términos generales como explicaciones del "lado de la oferta" y del "lado de la demanda" : las explicaciones del lado de la oferta pueden definirse, siguiendo la ley de Say , como argumentando que " la oferta crea su propia demanda ", mientras que las explicaciones del lado de la demanda argumentan que la demanda efectiva puede ser inferior a la oferta, lo que produce una recesión o depresión.

Este debate tiene importantes consecuencias políticas: los defensores de las causas exógenas de las crisis, como los neoclásicos, en gran medida abogan por una política o regulación gubernamental mínima ( laissez faire ), ya que en ausencia de estos shocks externos, el mercado funciona, mientras que los defensores de las causas endógenas de las crisis, como los keynesianos, en gran medida abogan por una política y regulación gubernamental más amplia, ya que en ausencia de regulación, el mercado pasará de una crisis a otra. Esta división no es absoluta: algunos clásicos (incluido Say) abogaron por una política gubernamental para mitigar el daño de los ciclos económicos, a pesar de creer en causas externas, mientras que los economistas de la Escuela Austriaca argumentan en contra de la intervención del gobierno porque solo empeora las crisis, a pesar de creer en causas internas.

La visión del ciclo económico como causado exógenamente se remonta a la ley de Say, y gran parte del debate sobre la endogeneidad o exogeneidad de las causas del ciclo económico se enmarca en términos de refutar o apoyar la ley de Say; esto también se conoce como el debate del " exceso generalizado " (oferta en relación con la demanda).

Hasta la revolución keynesiana en la economía dominante tras la Gran Depresión , las explicaciones clásicas y neoclásicas (causas exógenas) eran la explicación predominante de los ciclos económicos; tras la revolución keynesiana, la macroeconomía neoclásica fue ampliamente rechazada. Ha habido un cierto resurgimiento de los enfoques neoclásicos en forma de teoría del ciclo económico real (RBC). El debate entre keynesianos y defensores neoclásicos se reavivó tras la recesión de 2007.

Los economistas tradicionales que trabajan en la tradición neoclásica , a diferencia de la tradición keynesiana, generalmente han considerado que las desviaciones del funcionamiento armónico de la economía de mercado se deben a influencias exógenas, como el Estado o sus regulaciones, los sindicatos, los monopolios empresariales o los shocks debidos a la tecnología o a causas naturales.

Por el contrario, en la tradición heterodoxa de Jean Charles Léonard de Sismondi , Clément Juglar y Marx , los altibajos recurrentes del sistema de mercado son una característica endógena del mismo. [46]

La escuela del subconsumismo del siglo XIX también postuló causas endógenas para el ciclo económico, en particular la paradoja del ahorro , y hoy esta escuela previamente heterodoxa ha ingresado a la corriente principal en la forma de la economía keynesiana a través de la revolución keynesiana.

Economía dominante

La economía convencional considera que los ciclos económicos son esencialmente "la suma aleatoria de causas aleatorias". En 1927, Eugen Slutzky observó que la suma de números aleatorios, como los últimos dígitos de la lotería estatal rusa, podía generar patrones similares a los que vemos en los ciclos económicos, una observación que desde entonces se ha repetido muchas veces. Esto hizo que los economistas dejaran de considerar los ciclos económicos como un ciclo que necesitaba ser explicado y, en cambio, consideraran su naturaleza aparentemente cíclica como un artefacto metodológico. Esto significa que lo que parecen ser fenómenos cíclicos en realidad pueden explicarse como simples eventos aleatorios que se incorporan a un modelo lineal simple. Por lo tanto, los ciclos económicos son esencialmente shocks aleatorios que se promedian a lo largo del tiempo. Los economistas convencionales han construido modelos de ciclos económicos basados en la idea de que son causados por shocks aleatorios. [47] [48] [49] Debido a esta aleatoriedad inherente, a veces las recesiones pueden no ocurrir durante décadas; por ejemplo, Australia no experimentó ninguna recesión entre 1991 y 2020. [50]

Si bien a los economistas les ha resultado difícil pronosticar las recesiones o determinar su probable gravedad, las investigaciones indican que las expansiones más prolongadas no hacen que las recesiones posteriores sean más severas. [51]

Keynesiano

Según la economía keynesiana , las fluctuaciones de la demanda agregada hacen que la economía alcance el equilibrio de corto plazo en niveles distintos de la tasa de producción de pleno empleo. Estas fluctuaciones se expresan en los ciclos económicos observados. Los modelos keynesianos no implican necesariamente ciclos económicos periódicos. Sin embargo, los modelos keynesianos simples que implican la interacción del multiplicador y el acelerador keynesianos dan lugar a respuestas cíclicas a los shocks iniciales. Se supone que el "modelo oscilador" de Paul Samuelson [52] da cuenta de los ciclos económicos gracias al multiplicador y al acelerador. La amplitud de las variaciones de la producción económica depende del nivel de inversión, ya que la inversión determina el nivel de producción agregada (multiplicador) y está determinada por la demanda agregada (acelerador).

En la tradición keynesiana, Richard Goodwin [53] explica los ciclos de la producción mediante la distribución del ingreso entre las ganancias de las empresas y los salarios de los trabajadores. Las fluctuaciones de los salarios son casi las mismas que las del nivel de empleo (el ciclo salarial se retrasa un período con respecto al ciclo de empleo), ya que cuando la economía tiene un alto nivel de empleo, los trabajadores pueden exigir aumentos de salarios, mientras que en períodos de alto desempleo, los salarios tienden a caer. Según Goodwin, cuando el desempleo y las ganancias de las empresas aumentan, la producción aumenta.

Comportamiento cíclico de las exportaciones e importaciones

Las exportaciones e importaciones son componentes importantes del gasto agregado de una economía, especialmente de una economía orientada al comercio internacional . El ingreso es un determinante esencial del nivel de bienes importados. Un PIB más alto refleja un mayor nivel de gasto en bienes y servicios importados, y viceversa. Por lo tanto, el gasto en bienes y servicios importados disminuye durante una recesión y aumenta durante una expansión o auge económico . [54]

Los gastos de importación se consideran comúnmente como procíclicos y cíclicos por naturaleza, coincidentes con el ciclo económico. [54] Los gastos de exportación internos dan una buena indicación de los ciclos económicos externos, ya que los gastos de importación externos coinciden con el ciclo económico externo.

Ciclo crédito/deuda

Una teoría alternativa sostiene que la causa primaria de los ciclos económicos se debe al ciclo crediticio : la expansión neta del crédito (aumento del crédito privado, equivalente a la deuda, como porcentaje del PIB) produce expansiones económicas, mientras que la contracción neta causa recesiones y, si persiste, depresiones. En particular, el estallido de burbujas especulativas se considera la causa próxima de las depresiones, y esta teoría coloca a las finanzas y a los bancos en el centro del ciclo económico.

Una teoría fundamental en este sentido es la teoría de la deflación de la deuda de Irving Fisher , que propuso para explicar la Gran Depresión . Una teoría complementaria más reciente es la Hipótesis de la Inestabilidad Financiera de Hyman Minsky, y la teoría del crédito de los ciclos económicos se asocia a menudo con la economía poskeynesiana, como la de Steve Keen .

El economista poskeynesiano Hyman Minsky ha propuesto una explicación de los ciclos basada en las fluctuaciones del crédito, los tipos de interés y la fragilidad financiera, llamada Hipótesis de la Inestabilidad Financiera. En un período de expansión, los tipos de interés son bajos y las empresas piden fácilmente dinero prestado a los bancos para invertir. Los bancos no son reacios a concederles préstamos, porque la expansión de la actividad económica permite a las empresas aumentar los flujos de caja y, por tanto, podrán devolver fácilmente los préstamos. Este proceso lleva a las empresas a endeudarse excesivamente, de modo que dejan de invertir y la economía entra en recesión.

Si bien las causas del crédito no han sido una teoría primaria del ciclo económico dentro de la corriente principal, han sido mencionadas ocasionalmente, como en (Eckstein y Sinai 1990), citado con aprobación por (Summers 1986).

Teoría del ciclo económico real

En la economía dominante, las teorías keynesianas han sido cuestionadas por los modelos de ciclo económico real en los que las fluctuaciones se deben a cambios aleatorios en el factor de productividad total (que son causados por cambios en la tecnología, así como en el entorno legal y regulatorio). Esta teoría está más asociada con Finn E. Kydland y Edward C. Prescott , y más generalmente con la escuela de economía de Chicago ( economía del agua dulce ). Consideran que la crisis económica y las fluctuaciones no pueden provenir de un shock monetario, sino solo de un shock externo, como una innovación. [47]

Teoría de los ciclos económicos basada en productos

Esta teoría explica la naturaleza y las causas de los ciclos económicos desde el punto de vista del ciclo de vida de los bienes comercializables. [55] La teoría se origina en el trabajo de Raymond Vernon , quien describió el desarrollo del comercio internacional en términos del ciclo de vida del producto, un período de tiempo durante el cual el producto circula en el mercado. Vernon afirmó que algunos países se especializan en la producción y exportación de productos tecnológicamente nuevos, mientras que otros se especializan en la producción de productos ya conocidos. Los países más desarrollados pueden invertir grandes cantidades de dinero en innovaciones tecnológicas y producir nuevos productos, obteniendo así una ventaja comparativa dinámica sobre los países en desarrollo.

Las recientes investigaciones de Georgiy Revyakin demostraron la teoría inicial de Vernon y mostraron que los ciclos económicos en los países desarrollados superaron a los ciclos económicos en los países en desarrollo. [56] También supuso que los ciclos económicos con diferente periodicidad pueden compararse con los productos con varios ciclos de vida. En el caso de las ondas de Kondratiev, dichos productos se correlacionan con descubrimientos fundamentales implementados en la producción (invenciones que forman el paradigma tecnológico : las máquinas de Richard Arkwright, los motores de vapor, el uso industrial de la electricidad, la invención de la computadora, etc.); los ciclos de Kuznets describen dichos productos como componentes de infraestructura (carreteras, transporte, servicios públicos, etc.); los ciclos de Juglar pueden ir en paralelo con el capital fijo de la empresa (equipo, maquinaria, etc.), y los ciclos de Kitchin se caracterizan por el cambio en las preferencias de la sociedad (gustos) por los bienes de consumo y el tiempo, que es necesario para iniciar la producción.

Las condiciones de mercado altamente competitivas determinarían actualizaciones tecnológicas simultáneas de todos los agentes económicos (como resultado, la formación de ciclos): en caso de que una tecnología de fabricación en una empresa no cumpla con el entorno tecnológico actual, dicha empresa pierde su competitividad y eventualmente se declara en quiebra.

Ciclo económico político

Otro conjunto de modelos intenta derivar el ciclo económico a partir de decisiones políticas. La teoría del ciclo económico político está fuertemente vinculada al nombre de Michał Kalecki , quien analizó "la renuencia de los 'capitanes de la industria' a aceptar la intervención del gobierno en materia de empleo". [57] El pleno empleo persistente significaría aumentar el poder de negociación de los trabajadores para aumentar los salarios y evitar realizar trabajos no remunerados, lo que podría dañar la rentabilidad. Sin embargo, no veía que esta teoría fuera aplicable bajo el fascismo , que utilizaría la fuerza directa para destruir el poder de los trabajadores.

En los últimos años, los defensores de la teoría del "ciclo económico electoral" han sostenido que los políticos en el poder fomentan la prosperidad antes de las elecciones para asegurar la reelección, y hacen que los ciudadanos paguen por ello con recesiones posteriores. [58] El ciclo económico político es una teoría alternativa que sostiene que cuando un gobierno de cualquier signo es elegido, inicialmente adopta una política contractiva para reducir la inflación y ganarse una reputación de competencia económica. Luego adopta una política expansionista en el período previo a las siguientes elecciones, con la esperanza de lograr simultáneamente una inflación y un desempleo bajos el día de las elecciones. [59]

El ciclo económico partidista sugiere que los ciclos son el resultado de las sucesivas elecciones de gobiernos con diferentes regímenes de políticas. El régimen A adopta políticas expansivas, que resultan en crecimiento e inflación, pero es destituido cuando la inflación se vuelve inaceptablemente alta. El sustituto, el régimen B, adopta políticas contractivas que reducen la inflación y el crecimiento, y el ciclo se vuelve descendente. Es destituido cuando el desempleo es demasiado alto, y es reemplazado por el Partido A.

Economía marxista

Para Marx, la economía basada en la producción de mercancías para ser vendidas en el mercado es intrínsecamente propensa a las crisis . En la visión heterodoxa marxista, la ganancia es el motor principal de la economía de mercado, pero la rentabilidad de las empresas (capital) tiene una tendencia a caer , lo que crea recurrentemente crisis en las que se produce desempleo masivo, las empresas fracasan, el capital restante se centraliza y concentra y se recupera la rentabilidad. A largo plazo, estas crisis tienden a ser más severas y el sistema terminará fracasando. [60]

Algunos autores marxistas, como Rosa Luxemburg, consideraron que la falta de poder adquisitivo de los trabajadores era la causa de una tendencia a que la oferta fuera mayor que la demanda, lo que creaba crisis, en un modelo que tiene similitudes con el keynesiano. De hecho, varios autores modernos han tratado de combinar las opiniones de Marx y Keynes. Henryk Grossman [61] revisó los debates y las tendencias que los contrarrestaban, y Paul Mattick subrayó posteriormente las diferencias básicas entre la perspectiva marxista y la keynesiana. Mientras que Keynes veía al capitalismo como un sistema que valía la pena mantener y que era susceptible de una regulación eficiente, Marx veía al capitalismo como un sistema históricamente condenado al fracaso que no se puede poner bajo el control de la sociedad. [62]

El matemático y economista estadounidense Richard M. Goodwin formalizó un modelo marxista de los ciclos económicos conocido como el Modelo de Goodwin en el que la recesión era causada por el aumento del poder de negociación de los trabajadores (un resultado del alto empleo en períodos de auge) que empujaba hacia arriba la participación salarial del ingreso nacional, suprimiendo las ganancias y llevando a una ruptura en la acumulación de capital . Los teóricos posteriores que aplicaron variantes del modelo de Goodwin han identificado ciclos de crecimiento y distribución impulsados por las ganancias tanto de corto como de largo plazo en los Estados Unidos y en otros lugares. [63] [64] [65] [66] [67] David Gordon proporcionó un modelo marxista de ciclos de crecimiento institucional de largo plazo en un intento de explicar la onda de Kondratiev . Este ciclo se debe al colapso periódico de la estructura social de acumulación, un conjunto de instituciones que aseguran y estabilizan la acumulación de capital.

Escuela austriaca

Los economistas de la heterodoxa Escuela Austriaca sostienen que los ciclos económicos son causados por la emisión excesiva de crédito por parte de los bancos en sistemas bancarios de reserva fraccionaria . Según los economistas austríacos, la emisión excesiva de crédito bancario puede verse exacerbada si la política monetaria del banco central fija tasas de interés demasiado bajas, y la expansión resultante de la oferta monetaria causa un "auge" en el que los recursos se asignan incorrectamente o se "invierten mal" debido a tasas de interés artificialmente bajas. Finalmente, el auge no puede sostenerse y es seguido por una "crisis" en la que las malas inversiones se liquidan (se venden por menos de su costo original) y la oferta monetaria se contrae. [68] [69]

Una de las críticas a la teoría austriaca del ciclo económico se basa en la observación de que Estados Unidos sufrió crisis económicas recurrentes en el siglo XIX, en particular el Pánico de 1873 , que ocurrió antes del establecimiento de un banco central estadounidense en 1913. Los partidarios de la Escuela Austriaca, como el historiador Thomas Woods , argumentan que estas crisis financieras anteriores fueron impulsadas por los esfuerzos del gobierno y los banqueros por expandir el crédito a pesar de las restricciones impuestas por el patrón oro prevaleciente y, por lo tanto, son consistentes con la teoría austriaca del ciclo económico . [70] [71]

La explicación austriaca del ciclo económico difiere significativamente de la comprensión convencional de los ciclos económicos y es generalmente rechazada por los economistas convencionales. Los economistas convencionales generalmente no apoyan las explicaciones de la escuela austriaca para los ciclos económicos, tanto en términos teóricos como empíricos del mundo real. [72] [73] [74] [75] [76] [77] Los austriacos sostienen que el ciclo económico de auge y caída es causado por la intervención del gobierno en la economía, y que el ciclo sería comparativamente raro y leve sin la interferencia del gobierno central.

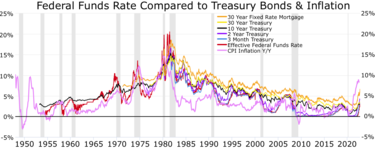

Curva de rendimiento

La pendiente de la curva de rendimiento es uno de los predictores más poderosos del crecimiento económico futuro, la inflación y las recesiones. [78] Una medida de la pendiente de la curva de rendimiento (es decir, la diferencia entre la tasa de los bonos del Tesoro a 10 años y la tasa de los bonos del Tesoro a 3 meses) está incluida en el Índice de estrés financiero publicado por la Reserva Federal de St. Louis . [79] Una medida diferente de la pendiente (es decir, la diferencia entre las tasas de los bonos del Tesoro a 10 años y la tasa de los fondos federales ) está incorporada en el Índice de indicadores económicos líderes publicado por The Conference Board . [80]

Una curva de rendimiento invertida es a menudo un presagio de recesión . Una curva de rendimiento con pendiente positiva es a menudo un presagio de crecimiento inflacionario . El trabajo de Arturo Estrella y Tobias Adrian ha establecido el poder predictivo de una curva de rendimiento invertida para señalar una recesión. Sus modelos muestran que cuando la diferencia entre las tasas de interés a corto plazo (utilizan letras del Tesoro a 3 meses) y las tasas de interés a largo plazo (bonos del Tesoro a 10 años) al final de un ciclo de ajuste de la reserva federal es negativa o menos de 93 puntos básicos positivos, generalmente ocurre un aumento del desempleo. [81] La Reserva Federal de Nueva York publica una predicción mensual de probabilidad de recesión derivada de la curva de rendimiento y basada en el trabajo de Estrella.

Todas las recesiones en Estados Unidos desde 1970 (hasta 2017) han estado precedidas por una curva de rendimiento invertida (a 10 años frente a 3 meses). En el mismo período, cada aparición de una curva de rendimiento invertida ha estado seguida de una recesión, según lo declarado por el comité de datación del ciclo económico de la NBER . [82]

| Evento | Fecha de inicio de la inversión | Fecha de inicio de la recesión | Tiempo desde la inversión hasta la recesión Inicio | Duración de la inversión | Tiempo transcurrido desde el inicio de la recesión hasta el anuncio de la NBER | Tiempo desde la desinversión hasta el fin de la recesión | Duración de la recesión | Tiempo transcurrido desde el fin de la recesión hasta el anuncio de la NBER | Inversión máxima |

|---|---|---|---|---|---|---|---|---|---|

| Meses | Meses | Meses | Meses | Meses | Meses | Puntos básicos | |||

| Recesión de 1970 | Diciembre de 1968 | Enero de 1970 | 13 | 15 | N / A | 8 | 11 | N / A | -52 |

| Recesión de 1974 | Junio de 1973 | Diciembre de 1973 | 6 | 18 | N / A | 3 | 16 | N / A | −159 |

| Recesión de 1980 | Noviembre de 1978 | Febrero de 1980 | 15 | 18 | 4 | 2 | 6 | 12 | −328 |

| Recesión de 1981-1982 | Octubre de 1980 | Agosto de 1981 | 10 | 12 | 5 | 13 | 16 | 8 | −351 |

| Recesión de 1990 | Junio de 1989 | Agosto de 1990 | 14 | 7 | 8 | 14 | 8 | 21 | -16 |

| Recesión de 2001 | Julio de 2000 | Abril de 2001 | 9 | 7 | 7 | 9 | 8 | 20 | -70 |

| Recesión de 2008-2009 | Agosto de 2006 | Enero de 2008 | 17 | 10 | 11 | 24 | 18 | 15 | -51 |

| Recesión 2020-2020 | Marzo de 2020 | Abril 2020 | |||||||

| Promedio desde 1969 | 12 | 12 | 7 | 10 | 12 | 15 | −147 | ||

| Desviación estándar desde 1969 | 3.83 | 4.72 | 2,74 | 7,50 | 4,78 | 5.45 | 138,96 |

Estrella y otros han postulado que la curva de rendimiento afecta el ciclo económico a través del balance de los bancos (o instituciones financieras similares a los bancos ). [83] Cuando la curva de rendimiento está invertida, los bancos a menudo se ven sorprendidos pagando más por depósitos a corto plazo (u otras formas de financiación mayorista a corto plazo) de lo que están pagando por préstamos a largo plazo, lo que lleva a una pérdida de rentabilidad y renuencia a prestar, lo que resulta en una crisis crediticia . Cuando la curva de rendimiento tiene pendiente ascendente, los bancos pueden tomar depósitos a corto plazo y hacer préstamos a largo plazo de manera rentable, por lo que están ansiosos por proporcionar crédito a los prestatarios. Esto eventualmente conduce a una burbuja crediticia .

Georgismo

Henry George afirmó que las fluctuaciones de los precios de la tierra eran la causa principal de la mayoría de los ciclos económicos. [84]

Otros factores

Las oscilaciones demográficas pueden afectar los ciclos económicos. [85]

Mitigación de una crisis económica

Muchos indicadores sociales, como la salud mental, los delitos y los suicidios, empeoran durante las recesiones económicas (aunque la mortalidad general tiende a caer, y es en las expansiones cuando tiende a aumentar). [86] Como los períodos de estancamiento económico son dolorosos para los muchos que pierden sus empleos, a menudo hay presión política para que los gobiernos mitiguen las recesiones. Desde la década de 1940, después de la Revolución Keynesiana , la mayoría de los gobiernos de las naciones desarrolladas han visto la mitigación del ciclo económico como parte de la responsabilidad del gobierno, bajo la rúbrica de la política de estabilización . [87]

Dado que, según la teoría keynesiana, las recesiones se deben a una demanda agregada insuficiente, cuando se produce una recesión el gobierno debería aumentar la cantidad de demanda agregada y devolver el equilibrio a la economía. Esto puede hacerse de dos maneras: primero, aumentando la oferta monetaria ( política monetaria expansiva ) y, segundo, aumentando el gasto público o reduciendo los impuestos (política fiscal expansiva).

Por el contrario, algunos economistas, en particular el economista neoclásico Robert Lucas , sostienen que el costo del bienestar de los ciclos económicos es muy pequeño o insignificante y que los gobiernos deberían centrarse en el crecimiento a largo plazo en lugar de la estabilización.

Sin embargo, incluso según la teoría keynesiana , gestionar la política económica para suavizar el ciclo es una tarea difícil en una sociedad con una economía compleja. Algunos teóricos, en particular los que creen en la economía marxista , creen que esta dificultad es insuperable. Karl Marx afirmó que las crisis recurrentes del ciclo económico eran un resultado inevitable de las operaciones del sistema capitalista . En esta visión, todo lo que el gobierno puede hacer es cambiar el momento de las crisis económicas. La crisis también podría presentarse en una forma diferente , por ejemplo, como una inflación severa o un déficit gubernamental en constante aumento . Peor aún, al retrasar una crisis, se considera que la política gubernamental la hace más dramática y, por lo tanto, más dolorosa.

Además, desde los años 1960 los economistas neoclásicos han restado importancia a la capacidad de las políticas keynesianas para gestionar una economía. Desde los años 1960, economistas como los premios Nobel Milton Friedman y Edmund Phelps han ganado terreno con sus argumentos de que las expectativas inflacionarias niegan la curva de Phillips en el largo plazo. La estanflación de los años 1970 proporcionó un respaldo sorprendente a sus teorías, al tiempo que demostró un dilema para las políticas keynesianas, que parecían necesitar tanto políticas expansivas para mitigar la recesión como políticas contractivas para reducir la inflación. Friedman ha llegado al punto de argumentar que todo lo que debe hacer el banco central de un país es evitar cometer grandes errores, como cree que hicieron al contraer la oferta monetaria muy rápidamente ante el desplome de Wall Street de 1929 , en el que convirtieron lo que habría sido una recesión en la Gran Depresión . [ cita requerida ]

Software

Los filtros Hodrick-Prescott [88] y Christiano-Fitzgerald [89] se pueden implementar utilizando el paquete R mFilter, mientras que los filtros de espectro singular [90] [91] se pueden implementar utilizando el paquete R ASSA.

Véase también

- Equilibrio general estocástico dinámico

- Instituto de Investigación del Ciclo Económico

- Revolución de la información

- Inversión en inventarios a lo largo del ciclo económico

- Lista de auges de materias primas

- Lista de crisis financieras en Estados Unidos

- Tendencia del mercado

- Índice de rascacielos

- Costo de bienestar de los ciclos económicos

- Teoría de los sistemas mundiales

- Ciclo de Benner

Notas

- ^ "Anuncio del Comité de datación del ciclo económico del 7 de enero de 2008". www.nber.org . 2008-01-07.

- ^ "Sobreproducción y subconsumo" Archivado el 25 de abril de 2009 en Wayback Machine , ScarLett, Historia de la teoría y el pensamiento económicos

- ^ Batra, R. (2002). "La economía en crisis: contradicciones graves y lógicas de los modelos comerciales clásicos, keynesianos y populares".

- ^ "Economistas clásicos, ¿buenos o malos?". Archivado desde el original el 2 de octubre de 2009.

- ^ Benkemoune, Rabah (2009). "Charles Dunoyer y el surgimiento de la idea de un ciclo económico". Historia de la economía política . 41 (2): 271–295. doi :10.1215/00182702-2009-003.

- ^ Harvey, Andrew C.; Trimbur, Thomas M. (2003). "Filtros generales basados en modelos para extraer tendencias y ciclos en series temporales económicas" (PDF) . Revista de Economía y Estadística . 85 (2): 244–255. doi :10.1162/003465303765299774. S2CID 57567527.

- ^ MW Lee, Fluctuaciones económicas . Homewood, Illinois, Richard D. Irwin, 1955

- ^ Harvey, Andrew C.; Trimbur, Thomas M.; van Dijk, Herman C. (2007). "Tendencias y ciclos en series temporales económicas: un enfoque bayesiano". Journal of Econometrics . 140 (2): 618–649. doi :10.1016/j.jeconom.2006.07.006. hdl : 1765/6913 .

- ^ Schumpeter, JA (1954). Historia del análisis económico . Londres: George Allen & Unwin.

- ^ Kitchin, Joseph (1923). "Ciclos y tendencias en factores económicos". Revista de economía y estadística . 5 (1): 10–16. doi :10.2307/1927031. JSTOR 1927031.

- ^ Kondratieff, ND; Stolper, WF (1935). "Las ondas largas en la vida económica". Revista de economía y estadística . 17 (6): 105–115. doi :10.2307/1928486. JSTOR 1928486.

- ^ "Notas sobre el ciclo económico" (PDF) . Archivado desde el original (PDF) el 25 de enero de 2014 . Consultado el 22 de septiembre de 2014 .

- ^ Khan, Mejreen (2 de febrero de 2015). «Las mayores condonaciones de deudas de la historia del mundo – Telegraph» . Telegraph.co.uk . Archivado desde el original el 2022-01-12 . Consultado el 2018-12-10 .

- ^ Wells, David A. (1890). Cambios económicos recientes y su efecto en la producción y distribución de la riqueza y el bienestar de la sociedad. Nueva York: D. Appleton and Co. ISBN 978-0543724748.

CAMBIOS ECONÓMICOS RECIENTES Y SU EFECTO EN LA DISTRIBUCIÓN DE LA RIQUEZA Y EL BIENESTAR DE LA SOCIEDAD.

- ^ Rothbard, Murray (2002). Historia del dinero y la banca en los Estados Unidos (PDF) . Ludwig Von Mises Inst. ISBN 978-0945466338. Archivado (PDF) del original el 10 de febrero de 2014.

- ^ Wells, David A. (1890). Cambios económicos recientes y su efecto en la producción y distribución de la riqueza y el bienestar de la sociedad. Nueva York: D. Appleton and Co. ISBN 978-0543724748.

CAMBIOS ECONÓMICOS RECIENTES Y SU EFECTO EN LA DISTRIBUCIÓN DE LA RIQUEZA Y EL BIENESTAR DE LA SOCIEDAD.

Primera línea del prefacio. - ^ Beaudreau, Bernard C. (1996). Producción en masa, desplome de la Bolsa y la Gran Depresión . Nueva York, Lincoln, Shanghái: Authors Choice Press.

- ^ Lebergott, Stanley (1993). En busca de la felicidad: los consumidores estadounidenses en el siglo XX . Princeton, NJ: Princeton University Press. pp. a: Adaptado de la figura 9.1. ISBN 978-0691043227.

- ^ Shallat, Todd (febrero de 2004). "El Rin: una ecobiografía, 1815-2000". El historiador público . 26 (1): 163-164. doi :10.1525/tph.2004.26.1.163. ISSN 0272-3433.

- ^ "Instituto de empresas de inversión - Perspectiva" (PDF) . Archivado (PDF) desde el original el 2013-03-13 . Consultado el 2013-08-01 .Ciclos bursátiles 1942-1995

- ^ "Ciclos económicos versus ciclos de auge y caída", Crisis económicas y financieras , Palgrave Macmillan, 2015, doi :10.1057/9781137461902.0009, ISBN 978-1-137-46190-2

- ^ Fighting Off Depression, New York Times, Krugman, Paul (5 de enero de 2009). "Opinión | Fighting off Depression". The New York Times . Archivado desde el original el 2011-04-30 . Consultado el 2009-08-15 .

- ^ Smith, Adrian; Swain, Adam (enero de 2010). "La crisis económica mundial, Europa del Este y la ex Unión Soviética: modelos de desarrollo y contradicciones de la internacionalización". Geografía y economía euroasiática . 51 (1): 1–34. doi :10.2747/1539-7216.51.1.1. ISSN 1538-7216. S2CID 154302466.

- ^ AF Burns y WC Mitchell, Medición de los ciclos económicos , Nueva York, Oficina Nacional de Investigación Económica, 1946.

- ^ AF Burns, Introducción. En: Wesley C. Mitchell, Lo que sucede durante los ciclos económicos: un informe de progreso . Nueva York, Oficina Nacional de Investigación Económica, 1951

- ^ "Expansiones y contracciones del ciclo económico de Estados Unidos". NBER. Archivado desde el original el 19 de febrero de 2009. Consultado el 20 de febrero de 2009 .

- ^ Jan Tore Klovland "EconPapers: Nueva evidencia sobre las fluctuaciones en las tarifas de flete marítimo en la década de 1850". Archivado desde el original el 22 de febrero de 2014. Consultado el 30 de julio de 2013 .

- ^ Hamilton, JD (2008). El petróleo y la macroeconomía, en SN Durlauf y LE Blume, eds, "The New Palgrave Dictionary of Economics".

- ^ Gubler, M., y Hertweck, MS (2013). (págs. 3-6). "Shocks de precios de materias primas y ciclo económico: evidencia estructural para Estados Unidos".

- ^ Trimbur, Thomas M. (2010). "Valores atípicos y niveles estocásticos en series temporales con aplicación a los precios del petróleo". Revista Internacional de Pronósticos .

- ^ Stock, JH, y Watson, MW (1999). (pp. 3–14). "Fluctuaciones del ciclo económico en series temporales macroeconómicas de Estados Unidos", Ámsterdam: Elsevier.

- ^ Ludvigson, SC (2004). (pp. 29–45). "Confianza del consumidor y gasto del consumidor. Journal of Economic Perspectives".

- ^ Winton, J., y Ralph, J. (2011). (pág. 88). "Medición de la precisión del índice de ventas minoristas. Análisis económico y del mercado laboral".

- ^ Stock, JH, y Watson, MW (2003a). (pp. 71–80). "¿Cómo se comportaron los pronósticos de los indicadores principales durante la recesión de 2001?. Economic Quarterly – Banco de la Reserva Federal de Richmond".

- ^ Banbura, A., y Rüstler, G. (2011). (pp. 333–342). "Una mirada a la caja negra del modelo factorial: retrasos en la publicación y el papel de los datos duros y blandos en la previsión del PIB. International Journal of Forecasting".

- ^ El Conference Board (2021). https://conference-board.org/data/bci/index.cfm?id=2151.

- ^ Véase, por ejemplo, Korotayev, Andrey V. y Tsirel, Sergey V. Un análisis espectral de la dinámica del PIB mundial: ondas de Kondratieff, oscilaciones de Kuznets, ciclos de Juglar y Kitchin en el desarrollo económico mundial y la crisis económica de 2008-2009 Archivado el 15 de junio de 2010 en Wayback Machine . Estructura y dinámica . 2010. Vol. 4. N.º 1. Págs. 3-57.

- ^ Orlando, Giuseppe; Zimatore, Giovanna (18 de diciembre de 2017). "Correcciones RQA en series temporales de ciclos económicos reales". Indian Academy of Sciences – Conference Series . 1 (1): 35–41. doi : 10.29195/iascs.01.01.0009 .

- ^ ab Orlando, Giuseppe; Zimatore, Giovanna (1 de mayo de 2018). "Análisis de cuantificación de recurrencia de ciclos económicos". Caos, solitones y fractales . 110 : 82–94. Bibcode :2018CSF...110...82O. doi :10.1016/j.chaos.2018.02.032. ISSN 0960-0779. S2CID 85526993.

- ^ copiado del artículo de Wikipedia Capital intelectual El impacto del capital intelectual en el rendimiento de las acciones de una empresa | Evidencia de Indonesia | Ari Barkah Djamil, Dominique Razafindrambinina, Caroline Tandeans | Journal of Business Studies Quarterly 2013, Volumen 5, Número 2

- ^ Mkrtchyan, Ashot; Dabla-Norris, Era; Stepanyan, Ara (1 de marzo de 2009). "Un nuevo modelo keynesiano de la economía armenia". Rochester, Nueva York. SSRN 1372944.

{{cite journal}}: Requiere citar revista|journal=( ayuda ) - ^ Mankiw, Gregory (1989). "Ciclos económicos reales: una nueva perspectiva keynesiana". Revista de Perspectivas Económicas . 3 (3): 79–90. doi : 10.1257/jep.3.3.79 . ISSN 0895-3309. JSTOR 1942761.

- ^ Schwartz, Anna J. (1987). Money in Historical Perspective [El dinero en perspectiva histórica]. University of Chicago Press. Págs. 24-77. ISBN. 978-0226742281.

- ^ Arthur F. Burns y Wesley C. Mitchell (1946). (pág. 3). "La medición de los ciclos económicos".

- ^ Orlando, Giuseppe; Zimatore, Giovanna (agosto de 2020). "Modelado del ciclo económico entre crisis financieras y cisnes negros: proceso estocástico de Ornstein-Uhlenbeck vs modelo caótico determinista de Kaldor". Chaos: An Interdisciplinary Journal of Nonlinear Science . 30 (8): 083129. Bibcode :2020Chaos..30h3129O. doi :10.1063/5.0015916. PMID 32872798. S2CID 235909725.

- ^ Morgan, Mary S. (1990). La historia de las ideas econométricas. Nueva York: Cambridge University Press. pp. 15-130. ISBN 978-0521373982.

- ^ de Drautzburg, Thorsten. "¿Por qué son tan difíciles de predecir las recesiones? Shocks aleatorios y ciclos económicos". Economic Insights 4, núm. 1 (2019): 1–8.

- ^ Slutzky, Eugen. "La suma de causas aleatorias como fuente de procesos cíclicos". Econometrica: Journal of the Econometric Society (1937): 105–146.

- ^ Chatterjee, Satyajit. "De los ciclos a los shocks: avances en la teoría del ciclo económico". Business Review 3 (2000): 27–37.

- ^ Isabella Kwai. "La primera recesión de Australia en décadas anuncia tiempos más difíciles por venir".[1] The New York Times, 09.02.20

- ^ Tasci, Murat y Nicholas Zevanove. "¿Las expansiones más prolongadas conducen a recesiones más severas?". Comentario económico 2019-02 (2019).

- ^ Samuelson, PA (1939). "Interacciones entre el análisis multiplicador y el principio de aceleración". Review of Economic Statistics . 21 (2): 75–78. doi :10.2307/1927758. JSTOR 1927758.

- ^ RM Goodwin (1967) "Un ciclo de crecimiento", en CH Feinstein, editor, Socialismo, capitalismo y crecimiento económico . Cambridge: Cambridge University Press

- ^ ab Acemoglu, Daron (2018). Macroeconomía. David I. Laibson, John A. List (segunda edición). Nueva York. ISBN 978-0-13-449205-6.OCLC 956396690 .

{{cite book}}: CS1 maint: location missing publisher (link) - ^ Vernon, R. (1966). "Inversión internacional y comercio internacional en el ciclo del producto". Quarterly Journal of Economics . 5 (2): 22–26. doi :10.2307/1880689. JSTOR 1880689.

- ^ Revyakin, G. (2017). "Un nuevo enfoque sobre la naturaleza de los ciclos económicos y su análisis en el contexto global". Eureka: Social and Humanities . 5 : 27–37. doi : 10.21303/2504-5571.2017.00425 .

- ^ Kalecki, Michal (enero de 1970). «Political Aspects of Full Employment». Archivado desde el original el 7 de abril de 2012. Consultado el 2 de mayo de 2012 .

- ^ Rogoff, Kenneth; Sibert, Anne (enero de 1988). "Elecciones y ciclos de política macroeconómica". Review of Economic Studies . 55 (181): 1–16. doi : 10.3386/w1838 .

- ^ • Allan Drazen, 2008. "Ciclos económicos políticos", The New Palgrave Dictionary of Economics , 2.ª edición. Resumen. Archivado el 29 de diciembre de 2010 en Wayback Machine

. • William D. Nordhaus , 1975. "El ciclo económico político", Review of Economic Studies , 42(2), pp. 169-190.

• _____, 1989:2. "Enfoques alternativos al ciclo económico político", Brookings Papers on Economic Activity , pp. 1-68. - ^ Henryk Grossmann Das Akkumulations - und Zusammenbruchsgesetz des kapitalistischen Systems (Zugleich eine Krisentheorie) , Hirschfeld, Leipzig, 1929

- ^ Grossman, Henryk La ley de acumulación y desintegración del sistema capitalista. Plutón

- ^ Paul Mattick, Marx y Keynes: Los límites de la economía mixta , Boston, Porter Sargent, 1969

- ^ Barbosa-Filho, Nelson H.; Taylor, Lance (2006). "Ciclos distributivos y de demanda en la economía estadounidense: un modelo estructuralista de Goodwin". Metroeconomica . 57 (3): 389–411. doi :10.1111/j.1467-999x.2006.00250.x. S2CID 153733257.

- ^ Peter Flaschel, G. Kauermann y T. Teuber, 'Ciclos largos en el empleo, la inflación y los costos salariales reales', American Journal of Applied Sciences, número especial (2008): 69–77

- ^ Mamadou Bobo Diallo et al., 'Reconsiderando la interacción dinámica entre los salarios reales y la actividad macroeconómica', Research in World Economy 2, no. 1 (abril de 2011)

- ^ Reiner Franke, Peter Flaschel y Christian R. Proaño, 'Dinámica de salarios y precios y distribución del ingreso en un modelo semiestructural de Keynes-Goodwin', Structural Change and Economic Dynamics 17, no. 4 (diciembre de 2006): 452–465

- ^ Cámara Izquierdo, Sergio (2013). "El declive cíclico de la tasa de ganancia como causa de las crisis en EEUU (1947-2011)". Revista de Economía Política Radical . 45 (4): 459–467.

- ^ Block, Walter; Garschina, Kenneth (20 de julio de 2005). "Hayek, Business Cycles and Fractional Reserve Banking: Continuing the De-Homogenization Process" (PDF) . www.mises.org . Instituto Ludwig von Mises. Archivado (PDF) del original el 10 de septiembre de 2013 . Consultado el 28 de julio de 2014 .

- ^ Shostak, Dr. Frank. "Banca de reserva fraccionaria y ciclos de auge y caída" (PDF) . www.mises.org . Ludwig von Mises Institute. Archivado (PDF) del original el 14 de julio de 2012 . Consultado el 28 de julio de 2014 .

- ^ Woods, Thomas Jr. "¿Podemos vivir sin la Reserva Federal?". www.lewrockwell.com . Lew Rockwell. Archivado desde el original el 13 de marzo de 2014 . Consultado el 27 de julio de 2014 .

- ^ Woods, Thomas Jr. "Economic Cycles Before the Fed" (Ciclos económicos antes de la Reserva Federal). www.youtube.com . Mises Media. Archivado desde el original el 12 de septiembre de 2014 . Consultado el 27 de julio de 2014 .

- ^ Friedman, Milton. "Los estudios monetarios del National Bureau, 44.º informe anual". La cantidad óptima de dinero y otros ensayos. Chicago: Aldine. págs. 261–284.

- ^ Friedman, Milton. "El 'modelo de desplume' de las fluctuaciones comerciales revisitado". Economic Inquiry: 171–177.

- ^ Keeler, JP. (2001). "Evidencia empírica sobre la teoría austriaca del ciclo económico". Revista de economía austriaca . 14 (4): 331–51. doi :10.1023/A:1011937230775. S2CID 18902379.

- ^ Entrevista en la revista Barron's Magazine, 24 de agosto de 1998, archivada en Hoover Institution "Mr. Market | Hoover Institution". Archivado desde el original el 2013-12-31 . Consultado el 2015-09-28 .

- ^ Nicholas Kaldor (1942). "El profesor Hayek y el efecto concertina". Economica . 9 (36): 359–382. doi :10.2307/2550326. JSTOR 2550326.

- ^ RW Garrison, "FA Hayek como 'Sr. Fluctuaciones': en defensa de la 'Economía técnica' de Hayek", Archivado el 8 de agosto de 2011 en Wayback Machine , Hayek Society Journal (LSE), 5 (2), 1 (2003).

- ^ Estrella, Arturo; Mishkin, Frederic S. (1998). "Predicción de las recesiones en Estados Unidos: variables financieras como indicadores principales" (PDF) . Revista de Economía y Estadística . 80 : 45–61. doi :10.1162/003465398557320. S2CID 11641969.

- ^ "Lista de series de datos utilizadas para construir el índice de estrés financiero de la Reserva Federal de St. Louis". Banco de la Reserva Federal de St. Louis. 31 de diciembre de 1993. Archivado desde el original el 2 de abril de 2015. Consultado el 2 de marzo de 2015 .

- ^ "Descripción de los componentes". Indicadores del ciclo económico . The Conference Board. Archivado desde el original el 2 de abril de 2015 . Consultado el 2 de marzo de 2015 .

- ^ Arturo Estrella y Tobias Adrian, Informe del personal del Banco de la Reserva Federal de Nueva York n.º 397 Archivado el 6 de septiembre de 2015 en Wayback Machine , 2009

- ^ "Fechas de anuncio". Expansiones y contracciones del ciclo económico de Estados Unidos . Comité de datación del ciclo económico del NBER. Archivado desde el original el 12 de octubre de 2007. Consultado el 1 de marzo de 2015 .

- ^ Arturo Estrella, Informe del personal del Banco de la Reserva Federal de Nueva York n.º 421 Archivado el 21 de septiembre de 2013 en Wayback Machine , 2010

- ^ George, Henry. (1881). Progreso y pobreza: una investigación sobre la causa de las depresiones industriales y del aumento de la necesidad con el aumento de la riqueza; el remedio . Kegan Paul (reeditado por Cambridge University Press , 2009; ISBN 978-1108003612 )

- ^ Easterlin, Richard A.; Wachter, Michael L.; Wachter, Susan M. (1978). "El impacto cambiante de las oscilaciones demográficas en la economía estadounidense". Actas de la American Philosophical Society . 122 (3). Sociedad Filosófica Estadounidense: 119–130. ISSN 0003-049X. JSTOR 986545 . Consultado el 5 de agosto de 2024 .

- ^ Ruhm, C (2000). "¿Son las recesiones buenas para la salud?" (PDF) . Quarterly Journal of Economics . 115 (2): 617–650. doi :10.1162/003355300554872. S2CID 51729569.

- ^ Pérez, Carlota (marzo de 2013). "Desatando una era dorada tras el colapso financiero: lecciones de la historia". Innovación ambiental y transiciones sociales . 6 : 9–23. Bibcode :2013EIST....6....9P. doi :10.1016/j.eist.2012.12.004. ISSN 2210-4224.

- ^ Hodrick, R.; Prescott, E. (1997). "Ciclos económicos de Estados Unidos en la posguerra: una investigación empírica". Journal of Money, Credit and Banking . 29 (1): 1–16. doi :10.2307/2953682. JSTOR 2953682. S2CID 154995815.

- ^ Christiano, L.; Fitzgerald, T. (2017). "El filtro pasa banda". Revista Económica Internacional . 44 (2): 435–465. doi :10.1111/1468-2354.t01-1-00076.

- ^ de Carvalho, M.; Rua, A. (2017). "Predicción en tiempo real de la brecha de producción de Estados Unidos: análisis de espectro singular en acción". Revista Internacional de Previsión . 33 : 185–198. doi :10.1016/j.ijforecast.2015.09.004. S2CID 44189755.

- ^ de Carvalho, M.; Rodrigues, PC; Rua, A. (2012). "Predicción en tiempo real de la brecha de producción de Estados Unidos: análisis de espectro singular en acción". Economics Letters . 114 : 32‒35. doi :10.1016/j.ijforecast.2015.09.004. S2CID 44189755.

Referencias

- Harvey, Andrew; Trimbur, Thomas (2003), "Filtros generales basados en modelos para extraer tendencias y ciclos en series temporales económicas" (PDF) , The Review of Economics and Statistics , 85 (2): 244–255, doi :10.1162/003465303765299774, S2CID 57567527

- De (2008) The New Palgrave Dictionary of Economics , 2.ª edición:

- Christopher J. Erceg. "Modelos de ciclo económico monetario (precios y salarios rígidos)". Resumen.

- Christian Hellwig . "Ciclos económicos monetarios (información imperfecta)". Resumen.

- Ellen R. McGrattan "Ciclos económicos reales". Resumen.

- Eckstein, Otto ; Sinai, Allen (1990). "1. Los mecanismos del ciclo económico en el período de posguerra". En Robert J. Gordon (ed.). El ciclo económico americano: continuidad y cambio. University of Chicago Press. ISBN 978-0226304533.

- Summers, Lawrence H. (1986). "Algunas observaciones escépticas sobre la teoría del ciclo económico real" (PDF) . Revista trimestral del Banco de la Reserva Federal de Minneapolis . 10 (otoño): 23–27.

Lectura adicional

- Broadberry, Stephen; Lennard, Jason (2024). "CICLOS ECONÓMICOS EUROPEOS Y CRECIMIENTO ECONÓMICO, 1300-2000". Exploraciones en historia económica: 101602.

Enlaces externos

- Indicadores del ciclo económico del Conference Board: indicadores de la zona del euro, Estados Unidos, Japón, China, etc.

- Documentos históricos relacionados con ciclos económicos pasados, incluidos gráficos, publicaciones de datos, discursos y análisis.