Finanzas públicas

Este artículo necesita citas adicionales para su verificación . ( julio de 2008 ) |

| Finanzas públicas |

|---|

|

| Part of a series on |

| Finance |

|---|

|

| Part of a series on financial services |

| Banking |

|---|

|

Las finanzas públicas se refieren a los recursos monetarios disponibles para los gobiernos y también al estudio de las finanzas dentro del gobierno y el papel del gobierno en la economía . [1] Como tema de estudio, es la rama de la economía que evalúa los ingresos gubernamentales y los gastos gubernamentales de las autoridades públicas y el ajuste de uno u otro para lograr efectos deseables y evitar los indeseables. [2] Se considera que el ámbito de las finanzas públicas es triple y consiste en los efectos gubernamentales sobre: [3]

- La asignación eficiente de los recursos disponibles;

- La distribución del ingreso entre los ciudadanos; y

- La estabilidad de la economía.

El economista Jonathan Gruber ha propuesto un marco para evaluar el amplio campo de las finanzas públicas. [4] Gruber sugiere que las finanzas públicas deben considerarse en términos de cuatro preguntas centrales:

- ¿Cuándo debe intervenir el gobierno en la economía? Existen dos motivaciones centrales para la intervención gubernamental: las fallas del mercado y la redistribución del ingreso y la riqueza . [4]

- ¿Cómo podría intervenir el gobierno? Una vez que se toma la decisión de intervenir, el gobierno debe elegir la herramienta específica o la opción de política para llevar a cabo la intervención (por ejemplo, la provisión pública, los impuestos o los subsidios). [5]

- ¿Cuál es el efecto de esas intervenciones sobre los resultados económicos? Una pregunta para evaluar los efectos empíricos directos e indirectos de una intervención gubernamental específica. [6]

- Y, por último, ¿por qué los gobiernos deciden intervenir de la manera en que lo hacen? Esta pregunta es de interés central para el estudio de la economía política , que teoriza cómo los gobiernos elaboran políticas públicas. [7]

Descripción general

Las finanzas públicas, uno de los subcampos más tradicionales de la economía, ponen el énfasis en la función y el papel del gobierno en la economía. Los habitantes de una región establecieron una entidad formal o informal, conocida como gobierno, para llevar a cabo diversas tareas, entre ellas, la provisión de servicios sociales como la educación y la atención sanitaria, así como la protección de la propiedad privada de la población frente a amenazas externas.

El papel adecuado del gobierno proporciona un punto de partida para el análisis de las finanzas públicas. En teoría, en determinadas circunstancias, los mercados privados asignarán bienes y servicios entre los individuos de manera eficiente (en el sentido de que no se produzcan desperdicios y de que los gustos individuales coincidan con las capacidades productivas de la economía). Si los mercados privados pudieran proporcionar resultados eficientes y si la distribución del ingreso fuera socialmente aceptable, entonces habría poco o ningún margen para el gobierno. Sin embargo, en muchos casos se violan las condiciones para la eficiencia del mercado privado. Por ejemplo, si muchas personas pueden disfrutar del mismo bien (en el momento en que ese bien se produce y se vende, comienza a brindar su utilidad a todos de manera gratuita) al mismo tiempo (consumo no rival, no excluible), entonces los mercados privados pueden ofrecer muy poco de ese bien. La defensa nacional es un ejemplo de consumo no rival, o de un bien público . [8]

Los fallos de mercado se producen cuando los mercados privados no asignan bienes o servicios de manera eficiente. La existencia de fallos de mercado proporciona una justificación basada en la eficiencia para la provisión colectiva o gubernamental de bienes y servicios. [9] Las externalidades , los bienes públicos , las ventajas informativas, las fuertes economías de escala y los efectos de red pueden causar fallos de mercado. Sin embargo, la provisión pública a través de un gobierno o una asociación voluntaria está sujeta a otras ineficiencias, denominadas " fallas gubernamentales ".

En general, las decisiones gubernamentales sobre el alcance y el nivel eficientes de las actividades pueden separarse de manera eficiente de las decisiones sobre el diseño de los sistemas tributarios (separación de Diamond-Mirrlees). Desde este punto de vista, los programas del sector público deben diseñarse para maximizar los beneficios sociales menos los costos ( análisis de costo-beneficio ), y luego los ingresos necesarios para pagar esos gastos deben recaudarse mediante un sistema tributario que genere la menor cantidad posible de pérdidas de eficiencia causadas por la distorsión de la actividad económica. En la práctica, la elaboración de presupuestos gubernamentales o públicos es sustancialmente más complicada y a menudo da como resultado prácticas ineficientes.

El gobierno puede pagar el gasto mediante préstamos (por ejemplo, con bonos del gobierno ), aunque el endeudamiento es un método de distribuir las cargas tributarias a través del tiempo en lugar de un reemplazo de los impuestos. Un déficit es la diferencia entre el gasto y los ingresos del gobierno. La acumulación de déficits a lo largo del tiempo es la deuda pública total . La financiación deficitaria permite a los gobiernos suavizar las cargas tributarias a lo largo del tiempo y les da una importante herramienta de política fiscal . Los déficits también pueden limitar las opciones de los gobiernos sucesores. También existe una diferencia entre las finanzas públicas y privadas: en las finanzas públicas, la fuente de ingresos es indirecta, por ejemplo, varios impuestos (impuestos específicos, impuestos al valor agregado), pero en las finanzas privadas las fuentes de ingresos son directas. [10]

Historia

Aunque las finanzas públicas comenzaron a ser consideradas como un cuerpo de conocimiento hace apenas un siglo y medio, hay evidencia de principios comunes a las finanzas públicas desde la Biblia , con discusiones sobre el comercio dominical, las regulaciones de la esclavitud y la compasión por los pobres. Las finanzas públicas, aunque no se mencionan explícitamente, a menudo son el tema de gran parte de la filosofía política .

Estos conceptos también se pueden ver en la antigua Grecia , aunque allí se dividían en dos categorías: por un lado, el gobierno debía proporcionar un teatro en cada ciudad y obras de arte en el campo. Por otro lado, el gobierno debía proporcionar financiación para la guerra. El desempleo en la antigua Grecia era prácticamente inexistente, ya que el gobierno económico griego se equiparaba en gran medida a la esclavitud . El desarrollo económico griego , según los deberes gubernamentales, se extendía al crecimiento, la equidad y el empleo.

Los romanos popularizaron posteriormente cuerpos sistémicos de leyes. Garantizaron la libertad de contrato y propiedad, así como un precio y valor razonables. También desarrollaron un sistema bien mantenido de caminos y colonias que condujo a uno de los primeros sistemas tributarios reales. Su sistema se basaba en dos tipos de impuestos: tributa y vectigalia . El primero incluía el impuesto a la tierra y un impuesto de capitación , mientras que el segundo estaba compuesto por otro impuesto de capitación, un impuesto a la herencia , un impuesto a las ventas y un impuesto postal. Otros impuestos dependían completamente de la ciudad y generalmente eran temporales. Estos impuestos se usaban, entre otras cosas, para financiar el ejército, establecer rutas comerciales y financiar el cursus publicum . Cada región tenía una cantidad fija que pagar que sería recaudada por los aristócratas. Quién pagaba impuestos era determinado por los funcionarios locales. Los romanos emplearon un sistema tributario regresivo en el que los niveles de ingresos más bajos pagaban impuestos más altos y los más ricos disfrutaban de una tributación reducida. [11]

Durante el feudalismo, la falta de comunicación provocó problemas con los sistemas impositivos preexistentes. Los impuestos se organizaban en función de lo que "gastaban los hombres" con la esperanza de fomentar la inversión y el ahorro. Dado que el gobierno debía cuidar de aquellos que de otro modo recurrirían a la caridad o al crimen mediante una asignación proporcionada por un impuesto público, es uno de los primeros conceptos de lo que podría considerarse un impuesto sobre la renta negativo . Además, en Inglaterra en ese momento, los principales impuestos que se pagaban eran los impuestos sobre la tierra , un impuesto que se recaudaba para pagar a los mercenarios. La primera mención de un impuesto en la Inglaterra anglosajona se remonta al siglo VII, donde se especifica que las multas resultantes de los casos judiciales debían pagarse al rey. Más tarde se introdujo algo conocido como renta alimentaria , en el que las regiones pagaban una cierta cantidad de sus alimentos al rey periódicamente.

Esta renta alimentaria no era muy distinta de los impuestos que se aplicaban a los siervos en Rusia en la Edad Media , según los cuales debían pagar la mayor parte de sus productos y bienes al señor local. En 1550, se ordenó a los siervos que pagaran otro impuesto llamado za povoz, que se imponía a quienes se negaban a entregar la cosecha de sus campos a su amo. Más tarde, en los siglos XVIII y XIX, los señores comenzaron a tener que pagar un impuesto per cápita por cada uno de sus campesinos y eran responsables de su bienestar en épocas de hambruna.

Hacia esa época, las finanzas públicas y el interés en cómo los gobiernos debían utilizar el dinero obtenido de los impuestos y cómo cuidar de su estado se volvieron cada vez más comunes.

El laissez-faire se popularizó por primera vez a mediados del siglo XVII, especialmente gracias a Charles Davenant . La actitud laissez-faire era especialmente común entre los fisiócratas de Francia (en contraposición a la escuela clásica de Gran Bretaña). Mantenían una actitud de " laissez-faire, laisser-passer" , y una de sus ideas centrales era que el papel central del gobierno debía ser el de garantizar la propiedad privada y el mantenimiento de un único impuesto, a saber, el produit net , que abarcaba el excedente del agricultor.

Adam Smith también abogó por la actitud de laissez-faire, pero también afirmó que el gobierno tendría que asumir un papel más proactivo en la protección, la justicia y las obras públicas . Primero propuso la idea de un bien público , ya que creía que un bien podría proporcionar un valor a la sociedad en su conjunto que excedería el valor que proporcionaría a un solo individuo. Adam Smith también sostuvo que un gobierno debería mantener un flujo de dinero y un sistema bancario adecuadamente regulados , patentes y derechos de autor , y proporcionar educación pública y transporte . Para él, los proyectos públicos siempre debían producir un beneficio que fuera mayor para la sociedad que para el individuo. Una de las obras más fundamentales sobre la tributación, los Cánones de tributación de Adam Smith, proporcionó criterios adicionales para la tributación, a saber, igualdad, certeza, conveniencia y economía.

Después de Adam Smith, varios economistas ampliaron sus ideas o las transformaron, como en el caso de Thomas Robert Malthus , quien creía que las obras públicas financiadas con impuestos serían más efectivas siempre que crearan una mayor demanda de mano de obra y de productos básicos.

Las finanzas públicas como campo comenzaron a ser más conocidas y reconocidas de forma independiente en esta época, cuando John Ramsay McCulloch escribió muchas obras fundamentales en el campo. [12]

Gestión de las finanzas públicas

La obtención de recursos suficientes de la economía de manera adecuada, junto con la asignación y el uso eficiente y eficaz de esos recursos, constituyen una buena gestión financiera. La generación de recursos, la asignación de recursos y la gestión del gasto (utilización de recursos) son los componentes esenciales de un sistema de gestión financiera pública .

Las siguientes subdivisiones forman el objeto de las finanzas públicas.

- Gasto público

- Ingresos públicos

- Deuda pública

- Administración financiera

- Finanzas federales

- Política fiscal

Gastos gubernamentales

Los economistas clasifican los gastos gubernamentales en tres tipos principales. Las compras gubernamentales de bienes y servicios para uso corriente se clasifican como consumo gubernamental . Las compras gubernamentales de bienes y servicios destinados a crear beneficios futuros (como la inversión en infraestructura o el gasto en investigación) se clasifican como inversión gubernamental . Los gastos gubernamentales que no son compras de bienes y servicios, sino que simplemente representan transferencias de dinero (como los pagos de seguridad social) se denominan pagos de transferencia . [13]

Operaciones gubernamentales

Las operaciones gubernamentales son aquellas actividades involucradas en el funcionamiento de un estado o un equivalente funcional de un estado (por ejemplo, tribus , movimientos secesionistas o movimientos revolucionarios ) con el propósito de producir valor para los ciudadanos . Las operaciones gubernamentales tienen el poder de crear y la autoridad para hacer cumplir las reglas y leyes dentro de una organización o grupo civil, corporativo , religioso , académico o de otro tipo. [14]

Distribución del ingreso

- Distribución del ingreso : algunas formas de gasto público tienen como objetivo específico transferir ingresos de algunos grupos a otros. Por ejemplo, los gobiernos a veces transfieren ingresos a personas que han sufrido pérdidas debido a desastres naturales. Asimismo, los programas de pensiones públicas transfieren riqueza de los jóvenes a los mayores. Otras formas de gasto público que representan compras de bienes y servicios también tienen el efecto de cambiar la distribución del ingreso. Por ejemplo, participar en una guerra puede transferir riqueza a ciertos sectores de la sociedad. La educación pública transfiere riqueza a las familias con niños en esas escuelas. La construcción de carreteras públicas transfiere riqueza de las personas que no utilizan las carreteras a las personas que sí las utilizan (y a las que construyen las carreteras).

- Seguridad de ingresos

- Seguro de empleo

- Cuidado de la salud

- Financiación pública de campañas

Financiación del gasto público

Los gastos gubernamentales se financian principalmente de tres maneras:

- Ingresos del gobierno

- Impuestos

- Ingresos no tributarios (ingresos de corporaciones estatales , fondos soberanos de riqueza , ventas de activos o señoreaje )

- Endeudamiento gubernamental

- Creación de dinero

La forma en que un gobierno decide financiar sus actividades puede tener efectos importantes en la distribución del ingreso y la riqueza ( redistribución del ingreso ) y en la eficiencia de los mercados ( efecto de los impuestos en los precios y la eficiencia del mercado ). La cuestión de cómo los impuestos afectan la distribución del ingreso está estrechamente relacionada con la incidencia fiscal , que examina la distribución de las cargas impositivas una vez que se tienen en cuenta los ajustes del mercado. La investigación de las finanzas públicas también analiza los efectos de los diversos tipos de impuestos y tipos de endeudamiento, así como las preocupaciones administrativas, como la aplicación de impuestos.

Impuestos

Los impuestos son la parte central de las finanzas públicas modernas. Su importancia surge no sólo del hecho de que son, con mucho, los ingresos más importantes de todos, sino también de la gravedad de los problemas creados por la carga impositiva actual. [15] El objetivo principal de los impuestos es aumentar los ingresos. Un alto nivel de impuestos es necesario en un Estado de bienestar para cumplir con sus obligaciones. Los impuestos se utilizan como un instrumento para alcanzar ciertos objetivos sociales, es decir, como un medio de redistribución de la riqueza y, por lo tanto, de reducción de las desigualdades. Por lo tanto, los impuestos en un gobierno moderno son necesarios no sólo para recaudar los ingresos necesarios para cubrir sus gastos en administración y servicios sociales, sino también para reducir las desigualdades de ingresos y riqueza. Los impuestos también pueden ser necesarios para retirar dinero que de otro modo se destinaría al consumo y provocaría un aumento de la inflación. [16]

Un impuesto es una carga financiera u otro gravamen impuesto a una persona física o jurídica por un estado o un equivalente funcional de un estado (por ejemplo, tribus , movimientos secesionistas o movimientos revolucionarios ). Los impuestos también pueden ser impuestos por una entidad subnacional . Los impuestos consisten en impuestos directos o impuestos indirectos , y pueden pagarse en dinero o como trabajo forzoso . Un impuesto puede definirse como una "carga pecuniaria impuesta a individuos o propiedades para apoyar al gobierno [...] un pago exigido por la autoridad legislativa". [17] Un impuesto "no es un pago voluntario o una donación, sino una contribución obligatoria, exigida de conformidad con la autoridad legislativa" y es "cualquier contribución impuesta por el gobierno [...] ya sea bajo el nombre de peaje, tributo, tallage, gabel, impuesto, derecho, aduana, consumo, subsidio, ayuda, suministro u otro nombre". [18]

- Existen varios tipos de impuestos, divididos a grandes rasgos en dos grandes categorías: impuestos directos (que son proporcionales) e impuestos indirectos (que son de naturaleza diferencial):

- Impuesto de timbre , aplicado a los documentos

- Impuesto especial (impuesto que grava la producción para la venta, o la venta, de un determinado bien)

- Impuesto sobre las ventas (impuesto sobre las transacciones comerciales, especialmente la venta de bienes y servicios )

- El impuesto al valor agregado (IVA) es un tipo de impuesto sobre las ventas

- Impuestos sobre servicios específicos

- Impuesto de circulación , impuesto especial sobre vehículos (Reino Unido), tasa de matriculación (EE. UU.), Regco (Australia), tasa de matriculación de vehículos (Brasil), etc.

- Impuesto sobre donaciones

- Derechos (impuestos sobre la importación, cobrados en la aduana )

- Impuesto sobre la renta de sociedades ( entidades incorporadas )

- Impuesto sobre el patrimonio

- Impuesto sobre la renta personal (puede aplicarse a personas físicas, familias como la familia conjunta hindú en la India, asociaciones no constituidas en sociedad , etc.)

Deuda

Los gobiernos, como cualquier otra entidad legal, pueden solicitar préstamos , emitir bonos y realizar inversiones financieras . La deuda gubernamental (también conocida como deuda pública o deuda nacional) es dinero (o crédito ) adeudado por cualquier nivel de gobierno ; ya sea el gobierno central o federal , el gobierno municipal o el gobierno local . Algunos gobiernos locales emiten bonos en función de su autoridad tributaria, como bonos de incremento de impuestos o bonos de ingresos .

Como el gobierno representa al pueblo, la deuda pública puede considerarse una deuda indirecta de los contribuyentes . La deuda pública puede clasificarse en deuda interna , contraída con prestamistas dentro del país, y deuda externa , contraída con prestamistas extranjeros. Los gobiernos suelen endeudarse emitiendo títulos como bonos y letras del gobierno. Los países menos solventes a veces piden préstamos directamente a bancos comerciales o instituciones internacionales como el Fondo Monetario Internacional o el Banco Mundial.

La mayoría de los presupuestos gubernamentales se calculan sobre la base de caja, lo que significa que los ingresos se reconocen cuando se cobran y los desembolsos cuando se pagan. Algunos consideran que todos los pasivos gubernamentales, incluidos los pagos futuros de pensiones y los pagos por bienes y servicios que el gobierno ha contratado pero aún no ha pagado, son deuda pública. Este enfoque se denomina contabilidad de acumulación, lo que significa que las obligaciones se reconocen cuando se adquieren o se acumulan, en lugar de cuando se pagan. Esto constituye deuda pública.

Señoreaje

El señoreaje es el ingreso neto derivado de la emisión de moneda . Surge de la diferencia entre el valor nominal de una moneda o billete y el costo de producirlo, distribuirlo y eventualmente retirarlo de la circulación. El señoreaje es una fuente importante de ingresos para algunos bancos nacionales , aunque proporciona una proporción muy pequeña de los ingresos para los países industriales avanzados. [19]

Finanzas públicas a través de la empresa estatal

Las finanzas públicas en las economías de planificación centralizada difieren en aspectos fundamentales de las de las economías de mercado. Algunas empresas estatales generaron ganancias que ayudaron a financiar las actividades gubernamentales. En varias economías mixtas, los ingresos generados por las empresas estatales se utilizan para diversas actividades estatales; por lo general, los ingresos generados por los organismos estatales y gubernamentales.

Estadísticas y metodología de las finanzas públicas

Los datos macroeconómicos que sirven de apoyo a la economía de las finanzas públicas se conocen generalmente como estadísticas fiscales o de finanzas gubernamentales (EFP). El Manual de estadísticas de finanzas gubernamentales 2001 (MEFP 2001) es la metodología aceptada internacionalmente para la recopilación de datos fiscales. Es coherente con las metodologías aceptadas a nivel regional, como el Sistema Europeo de Cuentas 1995, y con la metodología del Sistema de Cuentas Nacionales (SCN 1993) y, en líneas generales, coincide con su actualización más reciente, el SCN 2008.

Medición del sector público

El tamaño de los gobiernos, su composición y complejidad institucional, su capacidad para llevar a cabo operaciones grandes y sofisticadas y su impacto en los demás sectores de la economía justifican un sistema bien articulado para medir las operaciones económicas del gobierno.

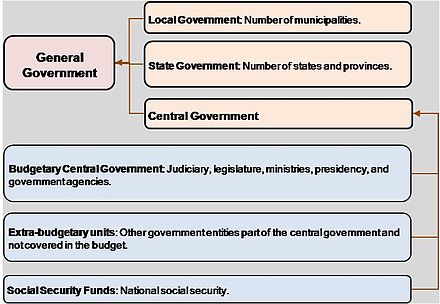

El MEFP 2001 aborda la complejidad institucional del gobierno definiendo los distintos niveles de gobierno. El MEFP 2001 se centra principalmente en el sector gobierno general, definido como el grupo de entidades capaces de implementar políticas públicas mediante la provisión de bienes y servicios principalmente no comerciales y la redistribución del ingreso y la riqueza , actividades ambas respaldadas principalmente por gravámenes obligatorios sobre otros sectores. El MEFP 2001 desagrega el gobierno general en subsectores: gobierno central, gobierno estatal y gobierno local (véase la Figura 1). El concepto de gobierno general no incluye a las corporaciones públicas . El gobierno general más las corporaciones públicas comprenden el sector público (véase la Figura 2).

El sector gobierno general de una nación incluye todas las instituciones, organizaciones y actividades que no pertenecen al sector privado. Por convención, el sector gobierno general incluye todas las corporaciones públicas que no pueden cubrir al menos el 50% de sus costos con ventas y, por lo tanto, se consideran productores no comerciales. [20]

En el Sistema Europeo de Cuentas, [21] el sector "gobierno general" se ha definido como el que contiene:

- "Todas las unidades institucionales que son otros productores no de mercado cuya producción se destina al consumo individual y colectivo, y se financia principalmente mediante pagos obligatorios efectuados por unidades pertenecientes a otros sectores, y/o todas las unidades institucionales dedicadas principalmente a la redistribución del ingreso y la riqueza nacionales". [20]

Por tanto, las principales funciones de las unidades del gobierno general son:

- organizar o redirigir los flujos de dinero, bienes y servicios u otros activos entre corporaciones, entre hogares y entre corporaciones y hogares; con el propósito de lograr justicia social, aumentar la eficiencia u otros objetivos legitimados por los ciudadanos—ejemplos son la redistribución del ingreso y la riqueza nacionales, el impuesto sobre la renta corporativa que pagan las compañías para financiar los beneficios de desempleo, las contribuciones sociales que pagan los empleados para financiar los sistemas de pensiones;

- producir bienes y servicios para satisfacer las necesidades de los hogares (por ejemplo, la atención sanitaria estatal) o para satisfacer colectivamente las necesidades de toda la comunidad (por ejemplo, defensa, orden público y seguridad). [20]

El sector de las administraciones públicas, en el Sistema Europeo de Cuentas, tiene cuatro subsectores:

- Gobierno central

- gobierno estatal

- Gobierno local

- fondos de seguridad social

El "gobierno central" [22] está formado por todos los departamentos administrativos del Estado y otras agencias centrales cuyas responsabilidades cubren todo el territorio económico de un país, excepto la administración de los fondos de seguridad social.

"Gobierno estatal" [23] se define como las unidades institucionales separadas que ejercen algunas funciones gubernamentales por debajo de las unidades a nivel del gobierno central y por encima de las unidades a nivel del gobierno local, excluida la administración de los fondos de seguridad social.

El "gobierno local" [24] está formado por todos los tipos de administración pública cuya responsabilidad cubre sólo una parte local del territorio económico, aparte de las agencias locales de fondos de seguridad social.

"Caja de seguridad social" [25] es una unidad institucional central, estatal o local cuya actividad principal es proporcionar prestaciones sociales. Cumple los dos criterios siguientes:

- por ley o reglamento (excepto los relativos a empleados públicos), ciertos grupos de población deben participar en el plan y pagar contribuciones;

- El gobierno general es responsable de la gestión de la unidad institucional, del pago o aprobación del nivel de las contribuciones y de los beneficios, independientemente de su papel como organismo supervisor o empleador.

El marco del MEFP 2001 es similar a la contabilidad financiera de las empresas. Por ejemplo, recomienda que los gobiernos elaboren un conjunto completo de estados financieros que incluyan el estado de operaciones del gobierno (similar al estado de resultados ), el balance general y un estado de flujo de efectivo . Otras dos similitudes entre el MEFP 2001 y la contabilidad financiera de las empresas son el uso recomendado de la contabilidad de acumulación como base de registro y la presentación de los stocks de activos y pasivos a valor de mercado . Es una mejora con respecto a la metodología anterior ( Manual de estadísticas de finanzas públicas de 1986 ), basada en flujos de efectivo y sin un estado de balance general.

Usuarios de GFS

El MEFP 2001 recomienda cuadros estándar que incluyan indicadores fiscales estándar que satisfagan a un amplio grupo de usuarios, entre ellos los encargados de la formulación de políticas, los investigadores y los inversores en deuda soberana. Las estadísticas de finanzas públicas deberían ofrecer datos sobre temas como la arquitectura fiscal, la medición de la eficiencia y la eficacia de los gastos públicos, la economía de los impuestos y la estructura de la financiación pública. El MEFP 2001 proporciona un modelo para la recopilación, el registro y la presentación de ingresos, gastos, stocks de activos y stocks de pasivos. El MEFP 2001 también define algunos indicadores de eficacia de los gastos públicos, por ejemplo, la remuneración de los empleados como porcentaje de los gastos. El MEFP 2001 incluye una clasificación funcional de los gastos, tal como se define en la Clasificación de las Funciones del Gobierno (COFOG).

Esta clasificación funcional permite a los responsables de las políticas analizar los gastos en categorías como la salud, la educación, la protección social y la protección del medio ambiente. Los estados financieros pueden proporcionar a los inversores la información necesaria para evaluar la capacidad de un gobierno para pagar y atender su deuda, un elemento clave para determinar el riesgo soberano y las primas de riesgo. Al igual que el riesgo de impago de una empresa privada, el riesgo soberano es una función del nivel de deuda, su relación con los activos líquidos, los ingresos y los gastos, el crecimiento y la volatilidad previstos de estos ingresos y gastos, y el coste del servicio de la deuda. Los estados financieros del gobierno contienen la información pertinente para este análisis.

El balance del gobierno presenta el nivel de la deuda, es decir, los pasivos del gobierno. Las partidas informativas del balance brindan información adicional sobre la deuda, incluidos su vencimiento y si se debe a residentes nacionales o extranjeros. El balance también presenta una clasificación desagregada de los activos financieros y no financieros.

Estos datos ayudan a estimar los recursos a los que potencialmente puede acceder un gobierno para pagar su deuda. El estado de resultados ("estado de resultados") contiene las cuentas de ingresos y gastos del gobierno. Las cuentas de ingresos se dividen en subcuentas, que incluyen los diferentes tipos de impuestos, contribuciones sociales, dividendos del sector público y regalías provenientes de recursos naturales. Finalmente, la cuenta de gastos por intereses es uno de los datos necesarios para estimar el costo del servicio de la deuda.

Datos fiscales utilizando elMEFP 2001metodología

Se puede acceder a las EFP a través de varias fuentes. El Fondo Monetario Internacional publica las EFP en dos publicaciones: International Financial Statistics y Government Finance Statistics Yearbook . El Banco Mundial recopila información sobre la deuda externa. A nivel regional, la Organización para la Cooperación y el Desarrollo Económicos (Dibidami) recopila datos de las cuentas generales de las administraciones públicas para sus miembros, y Eurostat, siguiendo una metodología compatible con el MEFP 2001, recopila las EFP para los miembros de la Unión Europea.

Finanzas públicas e igualdad social

La igualdad social es el trato equivalente y las oportunidades para los miembros de diferentes grupos dentro de la sociedad, independientemente de las distinciones individuales de raza, etnia, género, edad, clase social, estatus socioeconómico, orientación sexual u otras características o circunstancias. [26]

La equidad social incluye la igualdad de acceso de los distintos grupos que forman la sociedad a los recursos financieros y a las oportunidades en todos los ámbitos. Este concepto consiste en garantizar que cada individuo, independientemente de su condición socioeconómica, raza, género y otras características, tenga las mismas oportunidades de beneficiarse de los servicios públicos relacionados con la salud, la educación y el bienestar social.

Principios de igualdad social en las finanzas públicas

Los principios básicos de la promoción de la igualdad social a través de las finanzas públicas incluyen: [27]

- Impuestos equitativos: el sistema impositivo debe ser equitativo y no gravar a los pobres, al tiempo que proporciona ingresos suficientes para financiar los gastos del gobierno. En la mayoría de los casos, esto implicará impuestos progresivos en los que quienes más ganan paguen una tasa más alta.

- Distribución uniforme de los recursos: garantiza que los servicios públicos en todas las regiones sean de alta calidad y equitativos, incluidos los de las zonas menos ricas. Este enfoque ayuda a mitigar las disparidades regionales en el acceso a los servicios gubernamentales.

- Acceso universal a los servicios: Estas políticas se implementan para garantizar que todos los ciudadanos tengan acceso a algunos de los servicios públicos esenciales. Por ejemplo, entre los servicios que garantizan el bienestar y la productividad económica de las personas se encuentran la educación primaria, la atención de salud y la seguridad pública.

- Medidas antidiscriminación: Aplicar políticas destinadas a prevenir la discriminación en la distribución de servicios y empleos dentro del sector público. Esto es necesario en una sociedad en la que las personas tienen las mismas oportunidades de prosperar.

Estrategias de implementación

Para lograr la igualdad social, los gobiernos emplean una variedad de estrategias, entre ellas:

- Evaluación y ajuste de políticas: Evaluación de la influencia de las políticas fiscales sobre los diferentes grupos demográficos. Se implementa para garantizar que dichas políticas sean efectivas.

- Participación pública: De esta manera, el proceso incluye a diversos actores de la comunidad para garantizar que contribuyan y sus necesidades también se aborden en las políticas.

- Reformas legislativas: Leyes que apoyan el acceso equitativo a los recursos y protegen contra la discriminación en la prestación de servicios públicos. [28]

Desafíos y consideraciones

Entre los muchos desafíos de carácter político y las limitaciones presupuestarias que pueden impedir la integración de la igualdad social en las finanzas públicas, se encuentran los siguientes: es necesario revisar y ajustar constantemente las políticas, con pleno compromiso con la equidad en la distribución de las finanzas públicas.

Estos principios y estrategias podrían muy bien hacer de las finanzas públicas uno de los aliados más fuertes de la igualdad social: una donde todos tengan, bajo cualquier circunstancia, oportunidades justas de éxito y de participación en los beneficios que brinda la sociedad.

Finanzas públicas y equidad social

La equidad social es la gestión justa, equitativa y justa de todas las instituciones que sirven al público directamente o por contrato; la distribución justa y equitativa de los servicios públicos y la implementación de políticas públicas; y el compromiso de promover la equidad, la justicia y la equidad en la formulación de políticas públicas. [29]

La equidad social en las finanzas públicas es la base de los principios y prácticas que apuntan a una distribución justa de los recursos públicos, especialmente aquellos orientados a reducir las desigualdades entre los distintos grupos sociales. Esta idea es muy relevante para el diseño e implementación de políticas públicas, en particular en lo que respecta a cuestiones como la tributación , las asignaciones presupuestarias y el gasto público .

Conceptos e implementación

La equidad social exige formular políticas fiscales que no sólo sean justas sino también inclusivas para todos los grupos de la sociedad. En la mayoría de los casos, esto exige un sistema fiscal progresivo , en el que las personas con mayores ingresos aporten un porcentaje mayor de sus ingresos, lo que ayuda a redistribuir los recursos hacia las comunidades que están desatendidas.

Esto subraya la importancia de que los gobiernos locales consideren la equidad social en su proceso de planificación estratégica y presupuestación. Esto se logra mediante técnicas como el " velo de la ignorancia ", que se aplicaría para asegurarse de que los responsables de las políticas diseñen sistemas sin ningún sesgo basado en sus características personales, como la raza, los ingresos o el lugar de residencia. En el marco de este experimento, los responsables de las decisiones crearían idealmente sistemas que considerarían justos independientemente de su estatus en la sociedad. [30]

Áreas de enfoque

En la práctica, para que la equidad social se incorpore con éxito a las finanzas públicas es necesario centrarse en grupos demográficos específicos más afectados por las disparidades, como los que se diferencian por raza, nivel socioeconómico o ubicación geográfica. De esta manera, los gobiernos locales pueden lograr la equidad al poder personalizar los servicios públicos e incluso distribuir los recursos entre esos grupos, abordando de manera eficaz las desigualdades sistémicas.

El logro de la equidad social se ve dificultado por la limitación de recursos, la resistencia política y las disparidades económicas, respectivamente. Para superarlas se necesitan políticas transparentes, leyes antidiscriminación y políticas específicas para cada región. Por otra parte, el éxito exige la participación de las partes interesadas y una gobernanza eficaz que tenga en cuenta la planificación a largo plazo y la sostenibilidad . [31]

Medición de la equidad social

Es necesario establecer objetivos claros para medir la equidad social y también indicadores relevantes. Entre los indicadores más comunes se encuentran la accesibilidad a una educación de calidad, los resultados de la atención sanitaria y la transitabilidad de los barrios. Los gobiernos locales pueden medir a través de estos indicadores la eficiencia de sus esfuerzos y el desempeño en la asignación de recursos del presupuesto para abordar las disparidades sociales. [32]

De este modo, las finanzas públicas pueden aparecer como una palanca muy poderosa que garantiza la equidad social basada en la capacidad de todos los miembros de la comunidad de obtener un acceso justo a las oportunidades necesarias para su bienestar y éxito.

Véase también

- Economía constitucional

- Dividendo de eficiencia

- Incidencia fiscal

- Presupuesto del gobierno

- Teorema de Henry George

- Economía pública

- Elección pública

Notas

- ^ Gruber, Jonathan (2005). Finanzas públicas y políticas públicas . Nueva York: Worth Publications. p. 2. ISBN 0-7167-8655-9.

- ^ Jain, PC (1974). La economía de las finanzas públicas.

- ^ Oates, Wallace E., "La teoría de las finanzas públicas en un sistema federal", The Canadian Journal of Economics / Revue Canadienne D'Economique, vol. 1, núm. 1, 1968, págs. 37-54

- ^ ab Gruber, J. (2010) Finanzas públicas y políticas públicas (tercera edición), Worth Publishers, pág. 3, parte 1

- ^ Gruber, J. (2010) Finanzas públicas y políticas públicas, Worth Publishers, pág. 6, parte 1

- ^ Gruber, J. (2010) Finanzas públicas y políticas públicas (tercera edición), Worth Publishers, pág. 7, parte 1

- ^ Gruber, J. (2010) Finanzas públicas y políticas públicas (tercera edición), Worth Publishers, pág. 9, parte 1

- ^ Tresch, Richard W. (2008). Economía del sector público . Nueva York: PALGRAVE MACMILLAN. pp. 143pp. ISBN 978-0-230-52223-7.

- ^ Hewett, Roger (1987). "Finanzas públicas, economía pública y elección pública: un estudio de libros de texto de pregrado". Revista de Educación Económica . 18 (4): 426. doi :10.2307/1182123. JSTOR 1182123.

- ^ artículos de finanzas empresariales.org

- ^ Hopkins, Keith (noviembre de 1980). "Impuestos y comercio en el Imperio romano (200 a. C.–400 d. C.)". Revista de estudios romanos . 70 : 101–125. doi :10.2307/299558. ISSN 1753-528X. JSTOR 299558.

- ^ https://www.tcd.ie/Economics/assets/pdf/SER/1989/The%20History%20of%20the%20Theory%20of%20Public%20Finance%20By%20Margaret%20Doyle.pdf [ URL simple PDF ]

- ^ Robert Barro y Vittorio Grilli (1994), Macroeconomía europea , cap. 15-16. Macmillan, ISBN 0-333-57764-7 .

- ^ Enciclopedia Columbia, Gobierno'

- ^ CE Bohanon, JB Horowitz y JE McClure (septiembre de 2014). "Decir demasiado poco, demasiado tarde: libros de texto de finanzas públicas y las cargas excesivas de los impuestos". Econ Journal Watch . 11 (3): 277–296 . Consultado el 6 de noviembre de 2014 .

- ^ "Finanzas públicas". Archivado desde el original el 9 de junio de 2009. Consultado el 13 de abril de 2010 .

- ^ Black's Law Dictionary , pág. 1307 (5.ª ed., 1979).

- ^ Id.

- ^ Definición: Señoreaje The Economic Times . Consultado el 4 de septiembre de 2021

- ^abc Sector Administraciones Públicas, glosario de Eurostat

- ^ SEC95, apartado 2.68

- ^ Gobierno central, glosario de Eurostat

- ^ Gobierno estatal, glosario de Eurostat

- ^ Gobierno local, glosario de Eurostat

- ^ Fondo de seguridad social, glosario de Eurostat

- ^ "Diccionario APA de Psicología". dictionary.apa.org . Consultado el 27 de abril de 2024 .

- ^ KPMG. Inclusión, diversidad e igualdad social .

- ^ "Diálogo Global sobre Finanzas Públicas e Impuestos para la Igualdad de Género – Sello de Igualdad de Género para Instituciones Públicas". 2024-03-01 . Consultado el 2024-04-27 .

- ^ Incorporated, Prime. "Panel permanente sobre equidad social en la gobernanza". Academia Nacional de Administración Pública . Consultado el 27 de abril de 2024 .

- ^ academic.oup.com https://academic.oup.com/jpart/article/31/2/467/5959857 . Consultado el 27 de abril de 2024 .

{{cite web}}: Falta o está vacío|title=( ayuda ) - ^ bvorel (21 de septiembre de 2021). "¿Qué es la equidad social en la administración pública?". Barry . Consultado el 27 de abril de 2024 .

- ^ Ling, Chester. "Enfoques basados en datos para medir la equidad social y la resiliencia | Data-Driven EnviroLab" . Consultado el 27 de abril de 2024 .

Referencias

- Anthony B. Atkinson y Joseph E. Stiglitz (1980). Lectures in Public Economics , McGraw-Hill Economics Handbook Series

- Alan S. Blinder , Robert M. Solow y otros (1974). The Economics of Public Finance , Brookings Institution. Tabla de contenidos.

- James M. Buchanan , ([1967] 1987). Finanzas públicas en el proceso democrático: instituciones fiscales y elección individual , UNC Press.

- _____ y Richard A. Musgrave (1999). Finanzas públicas y elección pública: dos visiones contrastantes del Estado , MIT Press. Descripción y enlaces de vista previa desplazables.

- Ferguson, E. James. El poder del dinero: Una historia de las finanzas públicas estadounidenses, 1776-1790 (UNC Press Books, 1961).

- Richard A. Musgrave , 1959. La teoría de las finanzas públicas: un estudio en economía pública , McGraw-Hill. Reseñas de la primera página de JM Buchanan [1] y CS Shoup [2].

- _____ (2008). "finanzas públicas", The New Palgrave Dictionary of Economics , 2.ª edición. Resumen.

- _____ y Peggy B. Musgrave (1973). Finanzas públicas en teoría y práctica , McGraw-Hill.

- Richard A. Musgrave y Alan T. Peacock , ed. ([1958] 1994). Classics in the Theory of Public Finance , Palgrave Macmillan. Descripción y contenido.

- Edwin J. Perkins, Finanzas públicas y servicios financieros estadounidenses, 1700-1815 (1994) pp 324–48. Texto completo línea libre

- Joseph E. Stiglitz (2000). Economía del sector público , 3.ª ed. Norton. Descripción.

- Greene, Joshua E (2011). Finanzas públicas: una perspectiva internacional. Hackensack, Nueva Jersey: World Scientific. pág. 500. ISBN 978-981-4365-04-8.

Enlaces externos

- Curso de Impuestos y Finanzas Públicas en la Escuela Harris de Estudios de Políticas Públicas

- FMI – Tablón de anuncios sobre normas de divulgación – Suscripción... (véase "sector fiscal")м

- . Nueva Enciclopedia Internacional . 1905.