Erosión de la base imponible y traslado de beneficios

| Parte de una serie sobre |

| Impuestos |

|---|

|

| Un aspecto de la política fiscal |

La erosión de la base imponible y el traslado de beneficios ( BEPS , por sus siglas en inglés) se refiere a las estrategias de planificación fiscal corporativa utilizadas por las multinacionales para "desplazar" los beneficios de jurisdicciones con impuestos más altos a jurisdicciones con impuestos más bajos o lugares sin impuestos donde hay poca o ninguna actividad económica, "erosionando" así la "base imponible" de las jurisdicciones con impuestos más altos mediante pagos deducibles como intereses o regalías. [5] [6] Para el gobierno, la base imponible es el ingreso o la ganancia de una empresa. El impuesto se recauda como un porcentaje de este ingreso/ganancia. Cuando ese ingreso/ganancia se transfiere a un paraíso fiscal, la base imponible se erosiona y la empresa no paga impuestos al país que genera el ingreso. Como resultado, los ingresos fiscales se reducen y el país se ve desfavorecido. La Organización para la Cooperación y el Desarrollo Económicos (OCDE) define las estrategias BEPS como "explotación de lagunas y desajustes en las normas fiscales". [6] Si bien algunas de las tácticas son ilegales, la mayoría no lo son. Como las empresas que operan a través de las fronteras pueden utilizar la estrategia BEPS para obtener una ventaja competitiva sobre las empresas nacionales, esto afecta la rectitud e integridad de los sistemas tributarios. Además, reduce el cumplimiento deliberado, cuando los contribuyentes se dan cuenta de que las multinacionales eluden legalmente el impuesto a las ganancias corporativas. Como las naciones en desarrollo dependen en mayor medida del impuesto a las ganancias corporativas, se ven desproporcionadamente afectadas por la estrategia BEPS. [7]

Los paraísos fiscales corporativos ofrecen herramientas BEPS para "desplazar" los beneficios hacia el paraíso fiscal, y herramientas BEPS adicionales para evitar el pago de impuestos dentro del paraíso fiscal (por ejemplo, la " herramienta CAIA " de Irlanda). [a] Las actividades BEPS cuestan a los países entre 100.000 y 240.000 millones de dólares en ingresos perdidos cada año, lo que supone entre el 4 y el 10 por ciento de la recaudación mundial de impuestos sobre la renta corporativa. Se alega que las herramientas BEPS están asociadas principalmente a las multinacionales estadounidenses de tecnología y ciencias de la vida . [b] [2] Algunos estudios demostraron que el uso de las herramientas BEPS por parte de las multinacionales estadounidenses maximizaba los ingresos del Tesoro estadounidense a largo plazo y el retorno para los accionistas, a expensas de otros países. [3] [4] [2]

Escala

En enero de 2017, la OCDE estimó que las herramientas BEPS son responsables de pérdidas fiscales de alrededor de 100.000 a 240.000 millones de dólares al año. [8] En junio de 2018, una investigación del académico fiscal Gabriel Zucman (et alia), [9] estimó que la cifra está más cerca de los 200.000 millones de dólares al año. [10] La Red de Justicia Fiscal estimó que se "desplazaron" beneficios de 660.000 millones de dólares en 2015 debido a la reestructuración económica de Apple en el primer trimestre de 2015 , la mayor transacción BEPS individual de la historia. [11] [12] [13] El efecto de las herramientas BEPS se siente más en las economías en desarrollo, a las que se les niegan los ingresos fiscales necesarios para construir infraestructura. [14] [15]

La mayor parte de la actividad BEPS está asociada con industrias con propiedad intelectual ("PI"), a saber, tecnología (por ejemplo, Apple, Google, Microsoft, Oracle) y ciencias de la vida (por ejemplo, Allergan, Medtronic, Pfizer y Merck & Co) (ver aquí ) a medida que nuestra economía está cambiando para volverse más digital y basada en el conocimiento. [b] [16] La PI se describe como la materia prima de la evasión fiscal , y las herramientas BEPS basadas en PI son responsables de los mayores flujos de ingresos BEPS globales. [17] [18] Los activos intangibles como patentes, diseños, marcas comerciales (o marcas) y derechos de autor suelen ser fáciles de identificar, valorar y transferir, por lo que son atractivos en las estructuras de planificación fiscal para empresas multinacionales, especialmente porque estos derechos generalmente no están limitados geográficamente y, por lo tanto, son muy móviles. Como resultado, pueden reubicarse sin costos significativos utilizando estructuras de licencias planificadas. Varias empresas multinacionales utilizan modelos de estructuración de la propiedad intelectual para separar la propiedad, financiación, mantenimiento y derechos de uso de activos intangibles de las actividades reales y la ubicación física de los activos intangibles para operar de manera que los ingresos generados por los intangibles en una ubicación se reciban en otra ubicación con un régimen impositivo bajo o nulo. Como tales, los modelos de propiedad intelectual tienen un papel significativo en la tributación de las multinacionales. Las multinacionales, por ejemplo, pueden establecer compañías de licencias y de tenencia de patentes adecuadas para ubicaciones offshore para adquirir, explotar, licenciar o sublicenciar derechos de propiedad intelectual para sus subsidiarias extranjeras. Luego, las ganancias pueden transferirse de la subsidiaria extranjera a la compañía propietaria de la patente offshore, donde se aplican bajos o nulos impuestos sobre las regalías obtenidas. Cualquier tarifa derivada por la compañía de licencias y de tenencia de patentes de la explotación de la propiedad intelectual estará exenta del impuesto o sujeta a una tasa impositiva baja en la jurisdicción del paraíso fiscal; estas compañías también pueden usarse para evitar las altas retenciones de impuestos que normalmente se cobran sobre las regalías que provienen del país en el que se derivan, además, pueden reducirse mediante tratados de doble imposición entre países. Muchos países permiten deducciones por gastos de investigación y desarrollo (I+D) o por adquisición de propiedad intelectual. De este modo, las empresas multinacionales pueden establecer instalaciones de I+D en países donde pueden obtener las mejores ventajas fiscales. De este modo, las empresas multinacionales pueden aprovechar una infraestructura de investigación atractiva y generosos incentivos fiscales para I+D en un país y beneficiarse en otro de tipos impositivos bajos sobre los ingresos derivados de la explotación de activos intangibles.

Los modelos de planificación fiscal de la propiedad intelectual como estos dan como resultado un traslado de beneficios que, en la mayoría de los casos, puede llevar a una erosión de la base imponible. Los paraísos fiscales corporativos cuentan con algunas de las leyes fiscales de propiedad intelectual más avanzadas en sus códigos. [19]

Las deudas intragrupo son otra forma habitual de evasión fiscal por parte de las multinacionales. Son especialmente fáciles de utilizar, ya que no implican a terceros y "se pueden crear con un movimiento de lápiz o pulsando una tecla" [20] . A menudo no requieren ningún movimiento de activos, funciones o personal dentro de un grupo empresarial, ni ningún cambio importante en sus operaciones. Además, las deudas intragrupo ofrecen una flexibilidad significativa para las manipulaciones, como se explica en un documento publicado por las Naciones Unidas [21] . La popularidad de utilizar las deudas intragrupo como herramienta de evasión fiscal se ve reforzada por el hecho de que, en general, no se reconocen en las normas contables y, por tanto, no afectan a los estados financieros consolidados de las multinacionales. No es sorprendente que la OCDE describa los riesgos de BEPS derivados de la deuda intragrupo como las "principales preocupaciones de política fiscal en torno a las deducciones de intereses" (énfasis añadido). [22]

La mayor parte de la actividad BEPS también está más asociada con las multinacionales estadounidenses, [23] [24] [5] [16] y se atribuye al histórico sistema de impuestos corporativos "mundial" de los EE. UU. [5] [25] Antes de la Ley de Reducción de Impuestos y Empleos de 2017 (TCJA), los EE. UU. eran una de las ocho jurisdicciones que operaban un sistema impositivo "mundial". [26] La mayoría de las jurisdicciones globales operan un sistema impositivo corporativo "territorial" con tasas impositivas más bajas para los ingresos de origen extranjero, evitando así la necesidad de "trasladar" las ganancias (es decir, la propiedad intelectual se puede cobrar directamente desde el país de origen a tasas y/o términos preferenciales; después de la TCJA de 2017, esto sucede en los EE. UU. a través del régimen FDII). [27] [28] [29]

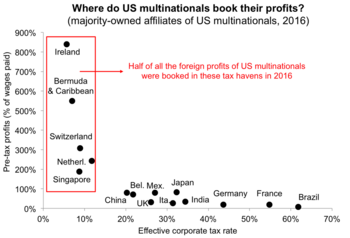

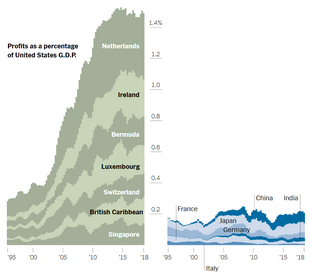

Las multinacionales estadounidenses utilizan los paraísos fiscales [c] más que las multinacionales de otros países que han mantenido sus regulaciones sobre las corporaciones extranjeras controladas. Ningún otro país de la OCDE que no sea un paraíso fiscal registra una proporción tan alta de ganancias extranjeras contabilizadas en paraísos fiscales como Estados Unidos. [...] Esto sugiere que la mitad de todas las ganancias globales transferidas a paraísos fiscales son transferidas por multinacionales estadounidenses. En cambio, alrededor del 25% se acumula en países de la UE, el 10% en el resto de la OCDE y el 15% en países en desarrollo (Tørsløv et al., 2018).

— Gabriel Zucman , Thomas Wright, “EL PRIVILEGIO FISCAL EXORBITANTE”, Documentos de trabajo del NBER (septiembre de 2018). [2]

Una investigación de junio de 2018 identificó a Irlanda como el mayor centro de BEPS del mundo. [30] Irlanda es más grande que el sistema BEPS de paraísos fiscales del Caribe en su conjunto , excluyendo Bermudas . [31] Los mayores centros de BEPS globales, de la tabla de Zucman–Tørsløv–Wier a continuación, son sinónimos de los 10 principales paraísos fiscales globales :

|

(†) Se compone principalmente de las Islas Caimán y las Islas Vírgenes Británicas.

Una investigación de septiembre de 2018, realizada por la Oficina Nacional de Investigación Económica , que utilizó datos de impuestos de repatriación de la TCJA, dijo que: "En los últimos años, aproximadamente la mitad de las ganancias extranjeras de las multinacionales estadounidenses se han registrado en filiales de paraísos fiscales, más prominentemente en Irlanda (18%), Suiza y Bermudas, además de paraísos fiscales del Caribe (8%–9% cada uno). [2] Uno de los autores de esta investigación también fue citado diciendo: "Irlanda consolida su posición como el paraíso fiscal número uno... Las empresas estadounidenses registran más ganancias en Irlanda que en China, Japón, Alemania, Francia y México juntos. Tasa impositiva irlandesa: 5,7%". [ cita requerida ]

Herramientas

La investigación identifica tres técnicas BEPS principales utilizadas para "trasladar" beneficios a un paraíso fiscal corporativo a través de herramientas BEPS compatibles con la OCDE: [33] [34]

- Herramientas BEPS basadas en propiedad intelectual , [d] que permiten extraer beneficios mediante el cobro transfronterizo de activos de propiedad intelectual virtuales internos (conocido como "cobro de propiedad intelectual entre grupos"); y/o

- Herramientas BEPS basadas en deuda , que permiten extraer ganancias mediante el cobro transfronterizo de intereses artificialmente altos (conocido como "eliminación de ganancias"); y/o

- Las herramientas BEPS basadas en TP, [d] trasladan las ganancias al paraíso al afirmar que un proceso realizado en el paraíso (por ejemplo, la fabricación por contrato ), justifica un gran aumento en el precio de transferencia ("TP") al que el paraíso cobra el producto terminado a jurisdicciones con impuestos más altos.

Las herramientas BEPS no podrían funcionar si el paraíso fiscal corporativo no tuviera una red de tratados fiscales bilaterales que acepten las herramientas BEPS del paraíso, que "desplazan" las ganancias al paraíso. Los paraísos fiscales corporativos modernos, que son los principales centros BEPS globales, tienen extensas redes de tratados fiscales bilaterales. [35] El Reino Unido es el líder con más de 122, seguido de los Países Bajos con más de 100. [36] [37] La "lista negra" de un paraíso fiscal corporativo es un evento serio, por lo que los principales centros BEPS cumplen con las normas de la OCDE. Irlanda fue el primer paraíso fiscal corporativo importante en ser "incluido en la lista negra" por una economía del G20: Brasil en septiembre de 2016. [38] [39]

Un importante estudio académico publicado en julio de 2017 en Nature , " CFE de conducto y de sumideros ", mostró que la presión para mantener el cumplimiento de la OCDE había dividido a los paraísos fiscales centrados en las empresas en dos clasificaciones diferentes: los CFE de sumideros , que actúan como terminal para los flujos BEPS, y los CFE de conducto , que actúan como conducto para los flujos desde lugares con impuestos más altos hacia los CFE de sumideros. Se observó que los cinco principales CFE de conducto, a saber, Irlanda, los Países Bajos, el Reino Unido, Singapur y Suiza, tienen una clasificación entre los diez primeros en el Índice de propiedad intelectual del Centro Global de Innovación y Propiedad Intelectual (GIPC) de 2018". [19]

.jpg/440px-Pre-Tax_Profits_of_U.S._foreign_subsidiaries_(2015_BEA_Data).jpg)

Una vez que las ganancias se "desplazan" al paraíso fiscal corporativo (o Conduit OFC), se utilizan herramientas adicionales para evitar pagar las tasas impositivas máximas en el paraíso. Algunas de las herramientas cumplen con los requisitos de la OCDE (por ejemplo, las cajas de patentes , las desgravaciones de capital para activos intangibles ("CAIA") o " Green Jersey "), otras se han convertido en proscritas por la OCDE (por ejemplo, Double Irish y Dutch Double-Dipping ), mientras que otras no han atraído la atención de la OCDE (por ejemplo, el whisky de malta ).

Como los centros BEPS (o los centros de operaciones de exportación e importación de productos de origen extranjero) necesitan tratados fiscales bilaterales extensos (por ejemplo, para que sus herramientas BEPS sean aceptadas por los lugares con impuestos más altos), hacen grandes esfuerzos para ocultar el hecho de que las tasas impositivas efectivas que pagan las multinacionales en su jurisdicción son cercanas al cero por ciento, en lugar de la tasa impositiva corporativa principal del paraíso fiscal (véase el Cuadro 1). Las jurisdicciones con impuestos más altos no celebran tratados fiscales bilaterales completos con paraísos fiscales obvios (por ejemplo, las Islas Caimán, un importante centro de operaciones de exportación e importación de productos de origen extranjero). Esto se logra con leyes de secreto financiero y evitando la presentación de informes país por país ("CbCr") o la necesidad de presentar cuentas públicas por parte de las multinacionales en la jurisdicción del paraíso fiscal. Los centros BEPS (o los centros de operaciones de exportación e importación de productos de origen extranjero) niegan rotundamente que sean paraísos fiscales corporativos y que su uso de la propiedad intelectual sea una herramienta de evasión fiscal. [40] Se autodenominan " economías del conocimiento ". [41]

No nos engañemos: el tipo impositivo principal no es lo que desencadena la evasión fiscal y la planificación fiscal agresiva, sino que proviene de esquemas que facilitan el traslado de beneficios.

— Pierre Moscovici , Comisario de Fiscalidad de la UE, Financial Times, 11 de marzo de 2018 [42]

Las complejas herramientas contables y la legislación fiscal detallada que los paraísos fiscales corporativos requieren para convertirse en centros BEPS compatibles con la OCDE requieren tanto firmas de servicios profesionales de derecho tributario internacional avanzados como un alto grado de coordinación con el Estado, que codifica sus herramientas BEPS en la legislación estatutaria del Estado. [43] [44] Los investigadores fiscales llaman a estas jurisdicciones " estados capturados ", [45] [46] [47] y explican que la mayoría de los principales centros BEPS comenzaron como centros financieros establecidos , donde ya existían las habilidades necesarias y el apoyo estatal para las herramientas de evasión fiscal. [48] [49]

Agendas

Las herramientas BEPS utilizadas por los paraísos fiscales se conocen y se discuten desde hace décadas en Washington. [50] Por ejemplo, cuando Irlanda fue presionada por la UE-OCDE para cerrar su doble herramienta BEPS irlandesa, la más grande de la historia, a nuevos participantes en enero de 2015, [51] los usuarios existentes, que incluyen a Google y Facebook, recibieron una extensión de cinco años hasta 2020. [52] Incluso antes de 2015, Irlanda ya había reemplazado públicamente la doble herramienta BEPS irlandesa con dos nuevas herramientas BEPS: el whisky de malta (como el utilizado por Microsoft y Allergan), y las desgravaciones de capital para activos intangibles ("CAIA"), también llamadas "Green Jersey", (como las utilizadas por Apple en el primer trimestre de 2015). [53] [54] Ninguna de estas nuevas herramientas BEPS ha sido proscrita todavía por la OCDE. [55] Los expertos fiscales muestran que las disputas entre jurisdicciones con impuestos más altos y paraísos fiscales son muy raras. [56]

Los expertos fiscales describen un panorama más complejo de una aceptación implícita por parte de Washington de que las multinacionales estadounidenses podrían utilizar las herramientas BEPS sobre las ganancias no estadounidenses para compensar la elevadísima tasa impositiva corporativa estadounidense del 35% del sistema impositivo corporativo "mundial" histórico estadounidense (véase la fuente de las contradicciones ). [57] Otros expertos fiscales, incluido un fundador de la investigación académica sobre paraísos fiscales, James R. Hines Jr. , señalan que el uso de las herramientas BEPS y los paraísos fiscales corporativos por parte de las multinacionales estadounidenses en realidad había aumentado los ingresos fiscales a largo plazo del Tesoro estadounidense, a expensas de otras jurisdicciones con impuestos más altos, convirtiendo a Estados Unidos en un importante beneficiario de las herramientas BEPS y los paraísos fiscales corporativos . [3] [4] [58]

Las tasas impositivas extranjeras más bajas implican créditos menores por impuestos extranjeros y mayores recaudaciones impositivas finales en Estados Unidos (Hines y Rice, 1994). [59] Dyreng y Lindsey (2009), [4] ofrecen evidencia de que las empresas estadounidenses con filiales extranjeras en ciertos paraísos fiscales pagan impuestos extranjeros más bajos e impuestos estadounidenses más altos que las grandes empresas estadounidenses similares en otros aspectos.

— James R. Hines Jr. , “Las islas del tesoro”, pág. 107 (2010) [3]

El documento Hines-Rice de 1994 [59] sobre el uso de paraísos fiscales por parte de las multinacionales estadounidenses fue el primero en utilizar el término " traslado de beneficios " . [5] Hines-Rice concluyó que "las bajas tasas impositivas extranjeras [de los paraísos fiscales] en última instancia mejoran la recaudación de impuestos de Estados Unidos". [59] Por ejemplo, la Ley de Reducción de Impuestos y Empleos de 2017 ("TCJA") impuso un 15,5% sobre las reservas de efectivo offshore no gravadas acumuladas por las multinacionales estadounidenses con herramientas BEPS entre 2004 y 2017. Si las multinacionales estadounidenses no hubieran utilizado herramientas BEPS y pagado sus impuestos extranjeros completos, sus créditos fiscales extranjeros habrían eliminado la mayor parte de su exposición residual a cualquier obligación tributaria estadounidense, según el código tributario estadounidense.

Estados Unidos fue uno de los únicos países desarrollados importantes que no se adhirió a la Convención de 2016 sobre el Fracaso de la OCDE (2012-2016) en la reducción de las herramientas BEPS. [1]

El fracaso de la OCDE (2012-2016)

La cumbre del G20 de Los Cabos de 2012 encargó a la OCDE desarrollar un Plan de Acción BEPS , [60] [61] que se aprobó en la cumbre del G-20 de San Petersburgo de 2013. [62] El proyecto tiene por objeto evitar que las multinacionales trasladen sus beneficios de jurisdicciones con impuestos más altos a jurisdicciones con impuestos más bajos. [63] En la cumbre del G20 de Antalya de 2015 se acordó un Instrumento Multilateral BEPS de la OCDE , que consta de 15 acciones diseñadas para ser implementadas a nivel nacional y a través de disposiciones de tratados fiscales bilaterales .

El Instrumento Multilateral BEPS ("MLI") de la OCDE se adoptó el 24 de noviembre de 2016 y desde entonces ha sido firmado por más de 78 jurisdicciones. Entró en vigor en julio de 2018. Muchos paraísos fiscales optaron por no participar en varias de las Acciones, incluida la Acción 12 (Divulgación de planificación fiscal agresiva), que fue considerada onerosa por las empresas que utilizan herramientas BEPS.

En enero de 2017, la firma internacional de abogados Baker McKenzie [ 65], que representa a una coalición de 24 empresas multinacionales de software estadounidenses, entre ellas Microsoft, presionó a Michael Noonan , como ministro de finanzas [irlandés], para que se resistiera a las propuestas [de la OCDE sobre el impuesto sobre sociedades]. En una carta dirigida a él, el grupo recomendó a Irlanda que no adoptara el artículo 12, ya que los cambios "tendrán efectos que durarán décadas" y podrían "obstaculizar la inversión y el crecimiento globales debido a la incertidumbre en torno a los impuestos". La carta decía que "mantener el estándar actual hará de Irlanda un lugar más atractivo para una sede regional al reducir el nivel de incertidumbre en la relación fiscal con los socios comerciales de Irlanda".

— Irish Times . “Irlanda se resiste a cerrar la ‘laguna’ del impuesto de sociedades” (10 de noviembre de 2017) [66]

El reconocido arquitecto de las mayores herramientas BEPS corporativas globales de la historia (por ejemplo, Double Irish de Google y Facebook y Green Jersey de Apple), el socio fiscal Feargal O'Rourke de PriceWaterhouseCoopers ("PwC"), predijo en mayo de 2015 que el MLI de la OCDE sería un éxito para los principales paraísos fiscales corporativos, a expensas de los paraísos fiscales tradicionales más pequeños y menos desarrollados , cuyas herramientas BEPS no eran lo suficientemente sólidas. [67]

En agosto de 2016, Alex Cobham de la Red de Justicia Fiscal describió el MLI de la OCDE como un fracaso debido a las exclusiones voluntarias y la dilución de las Acciones BEPS individuales. [68] En diciembre de 2016, Cobham destacó que una de las Acciones anti-BEPS clave, la presentación de informes país por país ("CbCr") pública completa, había sido abandonada debido al cabildeo de las multinacionales estadounidenses. [69] La presentación de informes país por país es la única manera de observar el nivel de actividad BEPS y el cumplimiento de la OCDE en cualquier país de manera concluyente.

En junio de 2017, un funcionario del Tesoro de Estados Unidos explicó que la razón por la que Estados Unidos se negó a adherir al MLI de la OCDE, o a cualquiera de sus Acciones, fue porque: "la red de tratados fiscales de Estados Unidos tiene un bajo grado de exposición a problemas de erosión de la base imponible y traslado de beneficios". [1] [70]

Fracaso de la TCJA (2017-2018)

La Ley de Reducción de Impuestos y Empleos de 2017 ("TCJA") hizo que Estados Unidos pasara de un sistema de impuestos corporativos "mundial" a un sistema tributario híbrido " territorial". La TCJA incluye regímenes de herramientas anti-BEPS, entre ellos los regímenes de impuestos GILTI y BEAT. También contiene sus propias herramientas BEPS, a saber, el régimen de impuestos FDII. [f] La TCJA podría representar un cambio importante en la tolerancia de Washington al uso de herramientas BEPS por parte de las multinacionales estadounidenses. A principios de 2018, los expertos fiscales pronosticaron la desaparición de los dos principales paraísos fiscales corporativos de Estados Unidos, Irlanda y Singapur, con la expectativa de que las multinacionales estadounidenses ya no necesitarían herramientas BEPS extranjeras. [71]

Sin embargo, a mediados de 2018, las multinacionales estadounidenses no habían repatriado ninguna herramienta BEPS, [g] y la evidencia es que han aumentado la exposición a los paraísos fiscales corporativos. En marzo-mayo de 2018, Google se comprometió a duplicar su espacio de oficinas en Irlanda, [72] mientras que en junio de 2018 se demostró que Microsoft se está preparando para ejecutar la herramienta BEPS irlandesa de Apple, la "Jersey Verde" (véase la experiencia irlandesa posterior a la TCJA ). [73] En julio de 2018, un experto fiscal irlandés , Seamus Coffey , pronosticó un auge potencial en las multinacionales estadounidenses que trasladan sus herramientas BEPS del Caribe a Irlanda, y no a los EE. UU. como se esperaba después de la TCJA. [74]

En mayo de 2018, se demostró que la TCJA contiene cuestiones técnicas que incentivan estas acciones. [75] Por ejemplo, al aceptar las desgravaciones de capital tangibles e intangibles irlandesas en el cálculo de GILTI, las herramientas BEPS irlandesas como el "Green Jersey" permiten a las multinacionales estadounidenses lograr tasas impositivas efectivas en Estados Unidos del 0 al 3 % a través del sistema de alivio de la participación extranjera de la TCJA . [76] Existe un debate sobre si están redactando errores que deben corregirse o concesiones para permitir que las multinacionales estadounidenses reduzcan sus tasas impositivas corporativas efectivas a alrededor del 10 % (el objetivo original de la administración Trump). [77]

En febrero de 2019, Brad Setser, del Consejo de Relaciones Exteriores (CoFR), escribió un artículo para The New York Times destacando cuestiones materiales con la TCJA en términos de limitar el uso corporativo estadounidense de los principales paraísos fiscales como Irlanda, los Países Bajos y Singapur. [78]

Setser continuó su artículo del New York Times en el sitio web de CoFR con:

Por lo tanto, hasta donde puedo decir, ni el trabajo de la OCDE sobre erosión de la base imponible y traslado de beneficios ni la reforma fiscal de los EE.UU. [TCJA] acabarán con la capacidad de las grandes empresas estadounidenses de reducir su carga fiscal global trasladando agresivamente los beneficios al exterior (y pagando entre el 0 y el 3 por ciento sobre sus beneficios en el exterior y luego pagando impuestos a la tasa GILTI del 10,5 por ciento, neto de los impuestos pagados en el exterior y la deducción por activos tangibles en el exterior). La única buena noticia, tal como yo lo veo, es que la escala del traslado de beneficios es ahora tan grande que casi no se puede ignorar: está distorsionando las cifras del PIB de los EE.UU., no sólo las de Irlanda. Y, en mi opinión, el fracaso de la actual reforma fiscal para cambiar el incentivo al traslado de beneficios acabará siendo tan evidente que quedará claro que la propia reforma necesita ser reformada.

— Brad Setser , "Por qué es necesario reformar las disposiciones internacionales de la reforma fiscal estadounidense", Council on Foreign Relations , (2019). [79]

OCDE BEPS 2.0 (2019) (2021)

El 29 de enero de 2019, la OCDE publicó una nota de política sobre nuevas propuestas para combatir las actividades BEPS de las multinacionales, que los comentaristas denominaron "BEPS 2.0". [80] [81] En su comunicado de prensa, la OCDE anunció que sus propuestas contaban con el respaldo de los EE. UU., así como de China, Brasil e India. [82]

Los medios de comunicación irlandeses destacaron una amenaza particular para Irlanda como el mayor centro de BEPS del mundo, en relación con las propuestas de pasar a un sistema global de impuestos basado en el lugar donde se consume o utiliza el producto, y no donde se ha ubicado su propiedad intelectual. [82] El economista jefe del IIEA describió la propuesta de la OCDE como "una medida de la semana pasada [que] puede acercar el día del ajuste de cuentas". [83] El director de Impuestos de PwC en Irlanda dijo: "Hay un número limitado de [consumidores] usuarios en Irlanda y [la propuesta en consideración] obviamente beneficiaría a los países mucho más grandes". [84]

A partir del 8 de octubre de 2021, la OCDE ha establecido una nueva solución de dos pilares para abordar los desafíos fiscales derivados de la digitalización de la economía. El alcance del pilar uno son las empresas dentro del alcance son las empresas multinacionales (EMN) con una facturación global superior a 20 mil millones de euros y una rentabilidad superior al 10% (es decir, ganancias antes de impuestos/ingresos) calculada utilizando un mecanismo de promedio con el umbral de facturación que se reducirá a 10 mil millones de euros, supeditado a una implementación exitosa que incluya la certeza fiscal sobre el Monto A, con la revisión pertinente comenzando 7 años después de que el acuerdo entre en vigor y la revisión se completará en no más de un año. Se excluyen las industrias extractivas y los servicios financieros regulados. Determinación de la base imponible: La medida relevante de ganancias o pérdidas de la EMN dentro del alcance se determinará por referencia a los ingresos contables financieros, con un pequeño número de ajustes. Las pérdidas se trasladarán. Eliminación de la doble imposición: La doble imposición de las ganancias asignadas a las jurisdicciones de mercado se aliviará utilizando el método de exención o crédito. La entidad (o entidades) que soportarán la obligación tributaria serán aquellas que obtengan beneficios residuales.

Pilar Dos Diseño general

El segundo pilar consta de:

• dos normas internas interconectadas (en conjunto, las normas globales contra la erosión de la base imponible (GloBE)): (i) una norma de inclusión de ingresos (IIR), que impone un impuesto adicional a una entidad matriz con respecto a los ingresos con baja tributación de una entidad constituyente; y (ii) una norma de pago subtributado (UTPR), que niega deducciones o requiere un ajuste equivalente en la medida en que los ingresos con baja tributación de una entidad constituyente no estén sujetos a impuestos en virtud de una IIR; y

• una norma basada en un tratado (la norma de sujeto a impuestos (STTR)) que permite a las jurisdicciones de origen imponer una tributación limitada en la fuente sobre ciertos pagos entre partes relacionadas sujetos a impuestos por debajo de una tasa mínima. La STTR será acreditable como un impuesto cubierto según las normas GloBE.

Ámbito de aplicación Las normas GloBE se aplicarán a las EMN que alcancen el umbral de 750 millones de euros determinado en virtud de la Acción 13 del BEPS (informes país por país). Los países tienen libertad para aplicar el IIR a las EMN con sede en su país incluso si no alcanzan el umbral. Las entidades gubernamentales, organizaciones internacionales, organizaciones sin fines de lucro, fondos de pensiones o fondos de inversión que sean Entidades matrices últimas (UPE) de un Grupo EMN o cualquier vehículo de tenencia utilizado por dichas entidades, organizaciones o fondos no están sujetos a las normas GloBE.

Tasa mínima: La tasa impositiva mínima utilizada para efectos del IIR y UTPR será del 15%.

Esfuerzos actuales

OCDE

En 2013, la OCDE , junto con el G20, presentó su Proyecto BEPS, cuyo objetivo es brindar a los gobiernos herramientas para evitar que las empresas internacionales eludan impuestos . El proyecto consta de 15 acciones que la OCDE recomienda a los gobiernos que sigan para evitar el traslado de beneficios. Un ejemplo de dicha recomendación es evitar la imposición directa de impuestos a los productos digitales. Además, el proyecto mejora el intercambio de información sobre cooperación entre países. [85]

G20

El G20 , junto con la OCDE, ha participado activamente en el Proyecto BEPS. En 2015, el G20 apoyó las recomendaciones sobre precios de transferencia, cuyo objetivo es orientar a los gobiernos sobre cómo deben dividirse las ganancias de las empresas multinacionales entre los distintos países.

Además, el G20 está involucrado en el desarrollo de un marco fiscal global. En 2021, el G20 aprobó un marco para la reforma fiscal internacional, que proporciona orientación para la implementación del impuesto mínimo global. [86]

UE

En 2016, la UE adoptó una Directiva contra la elusión fiscal (ATAD), que sigue el proyecto BEPS y tiene como objetivo implementar sus recomendaciones. [87]

En 2017, la UE introdujo normas de divulgación obligatoria para los intermediarios de planificación fiscal, exigiéndoles que comuniquen información a las autoridades fiscales, con el fin de ayudar a identificar y abordar cuestiones de BEPS. [88]

La UE también participa en la formación de un marco fiscal internacional, a través del cual pretende establecer una tasa impositiva mínima global para las empresas multinacionales.

La UE ha firmado numerosos tratados fiscales internacionales y ha trabajado en su aplicación para hacer frente al efecto BEPS. Además, la UE ha participado en debates sobre el desarrollo de la base imponible consolidada común del impuesto de sociedades (BICCIS), que reduce las oportunidades de planificación fiscal. [89]

Naciones Unidas

A través del Comité de Expertos sobre Cooperación Internacional en Asuntos Tributarios, las Naciones Unidas han tratado de combatir la erosión de la base imponible y el traslado de beneficios. El Comité ha participado en la elaboración del Convenio Fiscal Modelo de las Naciones Unidas, que orienta a los gobiernos sobre los derechos de imposición y la prevención de la doble imposición. [90]

Además, la ONU ha contribuido a los esfuerzos para desarrollar el estándar de Intercambio Automático de Información (AEOI), que proporciona a las autoridades fiscales información adicional sobre las empresas multinacionales, ayudando así a identificar problemas BEPS. [91]

Véase también

- Paraíso fiscal

- Informes país por país

- Conductos y sumideros OFC

- James R. Hines Jr.

- Helena Maliková

- Gabriel Zucman

- Irlanda como paraíso fiscal

- Precios de transferencia incorrectos

- Tasa mínima global de impuesto de sociedades

Notas

- ^ La herramienta BEPS de desgravación de capital para activos intangibles (CAIA), también conocida como Jersey verde , fue la herramienta BEPS que Apple utilizó en el primer trimestre de 2015 para reestructurar su propiedad intelectual no estadounidense. Creó el famoso evento de la " economía del duende " en Irlanda en agosto de 2016, cuando el PIB irlandés reexpresado aumentó un 34,4% en un solo trimestre.

- ^ ab El componente crítico de las herramientas BEPS más importantes es la propiedad intelectual ("PI"), que la herramienta BEPS convierte en un cargo que es deducible contra los ingresos antes de impuestos. La tecnología, las ciencias biológicas y las industrias tienen los mayores depósitos de PI.

- ^ El documento enumera los paraísos fiscales siguientes: Irlanda, Luxemburgo, Países Bajos, Suiza, Singapur, Bermudas y paraísos fiscales del Caribe (página 6).

- ^ ab Algunos académicos consideran que las herramientas BEPS basadas en propiedad intelectual son un subconjunto de las herramientas BEPS basadas en precios de transferencia (por ejemplo, la empresa fija el precio de transferencia de la propiedad intelectual como cualquier otro producto), sin embargo, otros consideran que la propiedad intelectual es un elemento único (por ejemplo, la propiedad intelectual es un producto virtual cuyo valor lo decide internamente la empresa; es más una invención contable que un bien tangible), es decir, un conjunto separado.

- ^ El sistema TCJA se describe como híbrido , porque todavía impone tasas impositivas mínimas en los EE. UU. sobre los ingresos extranjeros bajo el régimen GILTI de la TCJA.

- ^ El régimen FDII permite a las multinacionales estadounidenses importar propiedad intelectual ("PI") directamente desde los EE. UU., a una tasa impositiva preferencial del 13,125 %.

- ^ Esto no debe confundirse con la repatriación de cerca de un billón de dólares en efectivo no gravado en paraísos fiscales; se trata de activos de propiedad intelectual ("PI") que las multinacionales estadounidenses albergan en lugares como Irlanda, que son las materias primas para las herramientas BEPS. La repatriación de una importante herramienta BEPS de una multinacional estadounidense provocaría fenómenos económicos de duendes a la inversa en varios paraísos fiscales.

Referencias

- ^ abc "Funcionario del Tesoro explica por qué Estados Unidos no firmó el supertratado de la OCDE". Bloomberg BNA. 8 de junio de 2017. Archivado desde el original el 22 de mayo de 2018. Consultado el 8 de agosto de 2018.

Estados Unidos no firmó el innovador tratado fiscal firmado por 68 [luego 70] países en París el 7 de junio [de 2017] porque la red de tratados fiscales de Estados Unidos tiene un bajo grado de exposición a problemas de erosión de la base imponible y traslado de beneficios", dijo un funcionario del Departamento del Tesoro de Estados Unidos en una conferencia sobre precios de transferencia copatrocinada por Bloomberg BNA y Baker McKenzie en Washington.

- ^ abcdef Gabriel Zucman ; Thomas Wright (septiembre de 2018). "EL PRIVILEGIO FISCAL EXORBITANTE" (PDF) . Oficina Nacional de Investigación Económica : 11.

{{cite journal}}: Requiere citar revista|journal=( ayuda ) - ^ abcd James R. Hines Jr. (2010). "Treasure Islands". Journal of Economic Perspectives . 4 (24): 103–125.

Las tasas impositivas extranjeras más bajas implican créditos menores por impuestos extranjeros y mayores recaudaciones impositivas finales en Estados Unidos (Hines y Rice, 1994). Dyreng y Lindsey (2009) ofrecen evidencia de que las empresas estadounidenses con filiales extranjeras en ciertos paraísos fiscales pagan impuestos extranjeros más bajos e impuestos estadounidenses más altos que las grandes empresas estadounidenses similares en otros aspectos.

- ^ abcd Scott Dyreng; Bradley P. Lindsey (12 de octubre de 2009). "Uso de datos de contabilidad financiera para examinar el efecto de las operaciones extranjeras ubicadas en paraísos fiscales y otros países en las tasas impositivas de las empresas multinacionales estadounidenses". Journal of Accounting Research . 47 (5): 1283–1316. doi : 10.1111/j.1475-679X.2009.00346.x .

Por último, encontramos que las empresas estadounidenses con operaciones en algunos países paraísos fiscales tienen tasas impositivas federales más altas sobre los ingresos extranjeros que otras empresas. Este resultado sugiere que, en algunos casos, las operaciones en paraísos fiscales pueden aumentar las recaudaciones de impuestos estadounidenses a expensas de las recaudaciones de impuestos de países extranjeros.

- ^ abcd Dhammika Dharmapala (2014). "¿Qué sabemos sobre la erosión de la base imponible y el traslado de beneficios? Una revisión de la literatura empírica". Universidad de Chicago , pág. 1.

Se centra particularmente en el enfoque dominante en la literatura económica sobre el traslado de ingresos, que se remonta a Hines y Rice (1994) y al que nos referimos como el enfoque "Hines-Rice".

- ^ ab "Erosión de la base imponible y traslado de beneficios de la OCDE".

- ^ "Acerca de la OCDE BEPS". www.oecd.org . Consultado el 16 de abril de 2023 .

- ^ "BEPS Project Background Brief" (PDF) . OCDE . Enero de 2017. p. 9.

Con una pérdida de ingresos anuales estimada de forma conservadora de entre 100.000 y 240.000 millones de dólares, los riesgos son altos para los gobiernos de todo el mundo. Se estima que el impacto de BEPS en los países en desarrollo, como porcentaje de los ingresos fiscales, es incluso mayor que en los países desarrollados.

- ^ Gabriel Zucman ; Thomas Torslov; Ludvig Wier (junio de 2018). "The Missing Profits of Nations". Oficina Nacional de Investigación Económica , Documentos de trabajo. pág. 31.

Apéndice, cuadro 2: Paraísos fiscales

- ^ "Zucman: Las corporaciones trasladan sus beneficios a paraísos fiscales corporativos mientras los países luchan por conseguirlos, según un estudio de Gabriel Zucman". The Wall Street Journal . 10 de junio de 2018.

Este traslado de beneficios conduce a una pérdida total de ingresos anuales de 200.000 millones de dólares a nivel mundial

- ^ por Brad Setser ; Cole Frank (25 de abril de 2018). "Elusión fiscal y balanza de pagos irlandesa". Consejo de Relaciones Exteriores .

- ^ "Elusión y evasión fiscal: la magnitud del problema" (PDF) . Tax Justice Network . 17 de noviembre de 2017.

- ^ "La magnitud de la erosión de la base imponible y el traslado de beneficios (BEPS): Tax Justice Network". Tax Justice Network .

- ^ "Nuevo manual fiscal de la ONU: Países de bajos ingresos frente al fracaso de la iniciativa BEPS de la OCDE". Tax Justice Network. 11 de septiembre de 2017.

- ^ "La desesperada desigualdad que se esconde tras la evasión fiscal global". The Guardian . 8 de noviembre de 2017.

- ^ de Alex Cobham (24 de julio de 2018). "Progreso en la transferencia global de beneficios: no más ocultamiento para las jurisdicciones que venden la transferencia de beneficios a expensas de otros". Tax Justice Network .

. . para las multinacionales estadounidenses, la verdadera explosión de la transferencia de beneficios comenzó en la década de 1990. En ese momento, un 'simple' 5-10% de las ganancias globales se declaraban fuera de las jurisdicciones de la actividad económica real subyacente. A principios de la década de 2010, esa cifra se había disparado al 25-30% de las ganancias globales, con una pérdida de ingresos estimada en alrededor de 130 mil millones de dólares al año.

- ^ Andrew Blair-Stanek (2015). "Soluciones jurídicas de propiedad intelectual para la evasión fiscal" (PDF) . UCLA Law Review.

La propiedad intelectual (PI) se ha convertido en el principal vehículo de evasión fiscal.

- ^ "Propiedad intelectual y evasión fiscal en Irlanda". Fordham Intellectual Property, Media & Entertainment Law Journal . 30 de agosto de 2016.

- ^ ab Cámara de Comercio de los Estados Unidos (febrero de 2018). "Índice de propiedad intelectual internacional 2018" (PDF) . pág. 6.

Figura I: Índice de propiedad intelectual internacional 2018 de la Cámara de Comercio de los Estados Unidos, puntuaciones generales

- ^ "Un mundo feliz", Ricitos de Oro y los osos de agua , Bloomsbury Methuen Drama, 2018, doi :10.5040/9781472940902.0005, ISBN 978-1-4729-2011-9, consultado el 16 de abril de 2022

- ^ "Una excepción por la cual se puede dar a un tercero el derecho de hacer cumplir una cláusula de un contrato entre otras dos partes cuando dicha cláusula, expresa o implícitamente, tiene por objeto beneficiar al tercero. Pero, a primera vista, esto simplemente relaja las reglas sobre prividad del contrato y no las relacionadas con la contraprestación. La respuesta a este problema parece depender del razonamiento empleado por la Comisión Jurídica, en cuyo informe se basan las disposiciones de la Ley de 1999. La Comisión Jurídica expresó la opinión de que la cuestión de la contraprestación se relacionaba únicamente con la relación entre las partes originales del contrato y no debería aplicarse también al tercero, ya que esto solo plantearía cuestiones de exigibilidad y no tendría relación con la existencia o no de un acuerdo. Si el razonamiento del informe se hubiera detenido allí, no habría habido muchas dificultades. Sin embargo, en una sección posterior del informe, hay otras opiniones de que la Ley de 1999 puede tener el efecto de relajar las reglas sobre la contraprestación en ciertos aspectos. En particular, este punto de vista", Sourcebook on Contract Law , Routledge-Cavendish, pág. 757, 12 de diciembre de 1995, doi :10.4324/9781843141518-296, ISBN 978-1-84314-151-8, consultado el 16 de abril de 2022

- ^ Limitación de la erosión de la base imponible mediante deducciones de intereses y otros pagos financieros, Acción 4 - Informe final de 2015. 18 de julio de 2016. doi :10.1787/9789264261594-ko. ISBN 9789264261594.

- ^ Richard Rubin (10 de junio de 2018). "Las corporaciones empujan sus ganancias hacia paraísos fiscales mientras los países luchan por conseguirlas, dice un estudio". The Wall Street Journal .

Las empresas estadounidenses son las que más utilizan las técnicas de traslado de beneficios, que a menudo trasladan los beneficios en papel sin generar empleos ni salarios, según el estudio de los economistas Thomas Torslov y Ludvig Wier, de la Universidad de Copenhague, y Gabriel Zucman, de la Universidad de California, Berkeley.

- ^ "Un nuevo estudio revela que el 40% de los beneficios de las multinacionales se han trasladado a paraísos fiscales: la UE es la mayor perdedora, mientras que las empresas estadounidenses son las más tramposas". Business Insider . 20 de julio de 2018. Archivado desde el original el 31 de agosto de 2018 . Consultado el 31 de agosto de 2018 .

- ^ James R. Hines Jr. ; Anna Gumpert; Monika Schnitzer (2016). "Empresas multinacionales y paraísos fiscales". The Review of Economics and Statistics . 98 (4): 714.

Alemania grava solo el 5% de las ganancias de negocios extranjeros activos de sus corporaciones residentes. [..] Además, las empresas alemanas no tienen incentivos para estructurar sus operaciones extranjeras de manera que eviten la repatriación de ingresos. Por lo tanto, es probable que los incentivos fiscales para que las empresas alemanas establezcan filiales en paraísos fiscales difieran de los de las empresas estadounidenses y tengan fuertes similitudes con los de otras empresas del G-7 y de la OCDE.

- ^ "Impuestos corporativos territoriales versus mundiales: implicaciones para los países en desarrollo" (PDF) . FMI. 2013. pág. 4.

- ^ "La reforma fiscal en el Reino Unido revirtió la tendencia de las inversiones en impuestos corporativos" (PDF) . Tax Foundation. 14 de octubre de 2014.

- ^ "Cómo la reforma fiscal resolvió las inversiones en el Reino Unido". Tax Foundation. 14 de octubre de 2014.

- ^ "La experiencia del Reino Unido con las inversiones". Tax Foundation. 5 de abril de 2016.

- ^ abcde Gabriel Zucman ; Thomas Torslov; Ludvig Wier (junio de 2018). "The Missing Profits of Nations". Oficina Nacional de Investigación Económica , Documentos de trabajo. pág. 31.

Cuadro 2: Beneficios transferidos: Estimaciones por país (2015)

- ^ "Irlanda es el mayor 'paraíso fiscal' corporativo del mundo, dicen los académicos". The Irish Times . 13 de junio de 2018.

Un nuevo estudio de Gabriel Zucman afirma que el Estado protege más ganancias multinacionales que todo el Caribe

- ^ "La mitad de las ganancias extranjeras de Estados Unidos se registran en paraísos fiscales, especialmente Irlanda: documento de la NBER". The Japan Times Online . The Japan Times . 10 de septiembre de 2018.

Irlanda consolida su posición como el paraíso fiscal número uno", dijo Zucman en Twitter. "Las empresas estadounidenses registran más ganancias en Irlanda que en China, Japón, Alemania, Francia y México juntos. Tasa impositiva irlandesa: 5,7%.

- ^ Clemens Fuest; Christoph Spengel; Katharina Finke; Jost Heckemeyer; Hannah Nusser (15 de octubre de 2013). "Traslado de beneficios y planificación fiscal "agresiva" por parte de empresas multinacionales" (PDF) . Centro de Investigación Económica Europea (ZEW).

- ^ "Planificación del impuesto sobre la propiedad intelectual a la luz de la erosión de la base imponible y el traslado de beneficios". Universidad de Tilburg. Junio de 2017.

- ^ Dhammika Dharmapala (diciembre de 2008). "¿Qué problemas y oportunidades generan los paraísos fiscales?". Oxford Review of Economic Policy . 24 (4): 3.

- ^ Philip Baker OBE QC (septiembre de 2013). "La red de tratados fiscales del Reino Unido" (PDF) . Fiscalidad internacional . 9 (13).

El Reino Unido tiene en vigor 122 convenios bilaterales integrales de doble imposición. Sigue siendo el país con mayor número de tratados fiscales del mundo. Puede que el Reino Unido ya no sea el líder mundial en la fabricación de automóviles o en la práctica del fútbol... sin embargo, seguimos siendo el país líder del mundo en la negociación de convenios de doble imposición.

- ^ "Reino Unido encabeza la lista mundial de acuerdos fiscales perjudiciales con países en desarrollo". The Guardian . 23 de febrero de 2016.

- ^ "Los fondos de Dublín, incluidos en la lista negra de Brasil, encuentran nuevas formas de invertir". Reuters . Reuters. 20 de marzo de 2017.

- ^ "La inclusión de paraísos fiscales en listas negras en América Latina". Tax Justice Network. 6 de abril de 2017.

- ^ "El Ministerio de Hacienda rechaza la afirmación de que Singapur es un paraíso fiscal". The Straits Times . 14 de diciembre de 2016.

- ^ "El gobierno de Singapur dice que no es un paraíso fiscal, sino un centro de propiedad intelectual que agrega valor". Sydney Morning Hearald . 30 de abril de 2015. Archivado desde el original el 22 de mayo de 2018 . Consultado el 9 de agosto de 2018 .

- ^ "Las multinacionales pagan menos impuestos que hace una década". Financial Times . 11 de marzo de 2018.

- ^ "DE CORRESPONDANT REVELA CÓMO LOS PAÍSES BAJOS SE CONVIERTEN EN UN PARAÍSO FISCAL". Oxfam/De Correspondant. Mayo de 2017.

- ^ George Turner (noviembre de 2017). "Los profesionales: cómo lidiar con los facilitadores de la evasión fiscal y los delitos financieros" (PDF) . Tax Justice Network .

- ^ "Explicación: ¿qué es un paraíso fiscal? La característica más importante de una jurisdicción secreta es que la política local está capturada por los intereses de los servicios financieros". The Guardian . 9 de enero de 2011.

Esta captura política produce una de las grandes paradojas de los paraísos fiscales: estas zonas de ultralibertad suelen ser lugares altamente represivos, recelosos del escrutinio e intolerantes a las críticas.

- ^ "Tax Justice Network: Estado capturado". Tax Justice Network. Noviembre de 2015. Archivado desde el original el 20 de junio de 2018. Consultado el 10 de agosto de 2018 .

- ^ "Revelado: Proyecto Goldcrest, cómo Amazon trabajó con el gobierno de Luxemburgo para evitar enormes sumas en impuestos con la propiedad intelectual". The Guardian . 18 de febrero de 2016.

- ^ Alex Cobham; Chris Jones; Yama Temouri (2017). "Tax haven networks and the role of the Big 4 accounting firms" (PDF) . Journal of World Business .

Nuestros hallazgos clave demuestran que existe una fuerte correlación y un vínculo causal entre el tamaño de la red de paraísos fiscales de una EMN y su uso de las Big 4

- ^ Nicholas Shaxson (noviembre de 2015). "Cómo Irlanda se convirtió en un centro financiero extraterritorial". Tax Justice Network .

- ^ "TRIBUTOS INTERNACIONALES: Grandes corporaciones estadounidenses y contratistas federales con subsidiarias en jurisdicciones catalogadas como paraísos fiscales o jurisdicciones de privacidad financiera" (PDF) . GAO de EE. UU. 18 de diciembre de 2008. pág. 12. Archivado desde el original (PDF) el 20 de agosto de 2018 . Consultado el 13 de agosto de 2018 .

Tabla 1: Jurisdicciones catalogadas como paraísos fiscales o jurisdicciones de privacidad financiera y las fuentes de esas jurisdicciones

- ^ "Bruselas toma medidas drásticas contra la laguna fiscal 'doblemente irlandesa'". Financial Times . Octubre de 2014.

- ^ "La decisión de Irlanda de cerrar la laguna fiscal del 'doble irlandés' probablemente no molestará a Apple ni a Google". The Guardian . Octubre de 2014.

- ^ "Las multinacionales sustituyen el 'Double Irish' por un nuevo sistema de evasión fiscal". RTÉ.ie . 14 de noviembre de 2017.

- ^ "¿Con qué frecuencia se utiliza la laguna fiscal del whisky de malta? El gobierno lo está descubriendo". thejournal.ie . 15 de noviembre de 2017.

- ^ Gabriel Zucman ; Thomas Tørsløv; Ludvig Wier (noviembre de 2017). "600 mil millones de euros y contando: por qué los lugares con impuestos elevados permiten que los paraísos fiscales florezcan" (PDF) . Oficina Nacional de Investigación Económica , Documentos de trabajo.

- ^ Gabriel Zucman ; Thomas Torslov; Ludvig Wier (junio de 2018). "El fracaso de las políticas de los países con impuestos elevados" (PDF) . Oficina Nacional de Investigación Económica , Documentos de trabajo. págs. 44–49.

- ^ Ronen Palan ; Richard Murphy (1 de julio de 2011). "Paraísos fiscales: cómo funciona realmente la globalización: Ronen Palan, Richard Murphy y Christian Chavagneux". Revista de geografía económica . 11 (4): 753–756. doi :10.1093/jeg/lbr008.

- ^ "Gimme shelter - Un estudio sobre la globalización y los impuestos". The Economist . 27 de enero de 2000.

- ^ abc James R. Hines Jr. ; Eric M. Rice (febrero de 1994). "PARAÍSO FISCAL: PARAÍSOS FISCALES EXTRANJEROS Y NEGOCIOS ESTADOUNIDENSES" (PDF) . Quarterly Journal of Economics (Harvard/MIT) . 9 (1). Archivado desde el original (PDF) el 25 de agosto de 2017 . Consultado el 8 de agosto de 2018 .

Identificamos 41 países y regiones como paraísos fiscales para los fines de las empresas estadounidenses. Juntos, los siete paraísos fiscales con poblaciones superiores a un millón (Hong Kong, Irlanda, Liberia, Líbano, Panamá, Singapur y Suiza) representan el 80 por ciento de la población total de los paraísos fiscales y el 89 por ciento del PIB de los paraísos fiscales.

- ^ "Plan de acción sobre la erosión de la base imponible y el traslado de beneficios" (PDF) . OCDE. 2013.

- ^ "Erosión de la base imponible y traslado de beneficios". oecd.org .

- ^ "ANEXO FISCAL A LA DECLARACIÓN DE LOS LÍDERES DEL G20 DE SAN PETERSBURGO" (PDF) . Anexo fiscal de San Petersburgo, OCDE. Septiembre de 2013.

- ^ "¿Qué anda mal con la contabilidad intercompañía? Hay muchos". Revista BlackLine . 15 de agosto de 2018 . Consultado el 7 de febrero de 2019 .

- ^ "FEARGAL O'ROURKE: El hombre que creó un centro de evasión fiscal en Irlanda se convierte en un héroe local". Bloomberg News. 28 de octubre de 2013.

- ^ "Tras una ofensiva fiscal, Apple encontró un nuevo refugio para sus beneficios". The New York Times . 6 de noviembre de 2017.

Un arquitecto clave [para Apple] fue

Baker McKenzie

, un enorme bufete de abogados con sede en Chicago. La firma tiene fama de idear creativas estructuras offshore para multinacionales y defenderlas ante los reguladores fiscales. También ha luchado contra propuestas internacionales de medidas represivas contra la evasión fiscal.

- ^ Jack Power (10 de noviembre de 2017). «Irlanda se resiste a cerrar la «laguna» del impuesto de sociedades». The Irish Times .

- ^ "Vástago de una prominente dinastía política que dio su voto a la contabilidad". The Irish Times . 8 de mayo de 2015.

En cuanto al entorno fiscal más amplio, O'Rourke cree que el proceso de erosión de la base imponible y traslado de beneficios (BEPS) de la OCDE es "muy bueno" para Irlanda: "Si el BEPS llega a su fin, será bueno para Irlanda".

- ^ Cobham, Alex (24 de agosto de 2016). "El Tesoro de Estados Unidos acaba de declarar una guerra fiscal a Europa".

En segundo lugar, confirma (una vez más) que el proceso BEPS de la OCDE ha fracasado.

- ^ "Las medidas BEP de la OCDE son seriamente defectuosas". economia. 9 de diciembre de 2016.

El principal problema, dice, ha sido la decisión que tomó la Organización en 2013, cuando presentó su norma sobre informes país por país (CBCR, por sus siglas en inglés), de ceder ante una intensa presión, en gran medida por parte de multinacionales estadounidenses, y poner límites al acceso a los datos.

- ^ "Asesoría fiscal internacional: impacto del instrumento multilateral en los contribuyentes estadounidenses: ¿por qué Estados Unidos no optó por firmar el MLI?". Alston & Bird . 14 de julio de 2014.

- ^ Mihir A. Desai (junio de 2018). "Reforma fiscal: primera ronda". Harvard Magazine .

- ^ "Google, Facebook y Salesforce.com amplían drásticamente sus oficinas en Dublín". Irish Independent . 26 de julio de 2018.

- ^ "La empresa irlandesa Microsoft vale 100.000 millones de dólares antes de la fusión". Sunday Business Post . 24 de junio de 2018.

- ^ Seamus Coffey , Irish Fiscal Advisory Council (18 de julio de 2018). "¿Cuándo podemos esperar la próxima ola de deslocalización de la propiedad intelectual?".

La deslocalización de la propiedad intelectual es algo que deberíamos esperar ver mucho más a medida que nos acercamos al final de la década. ¡Abróchese el cinturón!

- ^ Ben Harris (25 de mayo de 2018). "6 maneras de arreglar el sistema tributario después de la TCJA". Brookings Institution .

- ^ "Un enfoque híbrido: el tratamiento de las ganancias extranjeras en el marco de la Ley de recortes de impuestos y empleos". Tax Foundation . 3 de mayo de 2018.

- ^ "Donald Trump busca recortar la tasa impositiva corporativa de Estados Unidos". Financial Times . 27 de septiembre de 2017.

Reducir la tasa impositiva corporativa oficial del 35 por ciento actual al 20 por ciento —un nivel que las empresas estadounidenses dicen que las perjudica en la competencia global— dejaría a las empresas por debajo del 15 por ciento que Trump prometió como candidato.

- ^ por Brad Setser , Council on Foreign Relations (6 de febrero de 2019). "La estafa global oculta en la ley de reforma fiscal de Trump, revelada". The New York Times . Consultado el 24 de febrero de 2019 .

- ^ Brad Setser (19 de febrero de 2019). "Por qué es necesario reformar las disposiciones internacionales de la reforma fiscal estadounidense". Consejo de Relaciones Exteriores . Consultado el 24 de febrero de 2019 .

- ^ "Por qué BEPS 2.0 pone nerviosos a los responsables fiscales". International Tax Review. 4 de febrero de 2019. Consultado el 26 de febrero de 2019 .

- ^ Daniel Bunn (14 de febrero de 2019). "¿Listo para avanzar hacia BEPS 2.0?". Tax Foundation . Consultado el 26 de febrero de 2019 .

- ^ ab Cantillion (2 de febrero de 2019). "Irlanda pronto podría quedarse sin vía libre en materia de impuestos". Irish Times . Consultado el 26 de febrero de 2019 .

En una nota de política, el grupo de expertos con sede en Washington dijo que las propuestas estadounidenses para garantizar que las empresas paguen impuestos en función del lugar donde realizan sus ventas estaban cobrando impulso y ya contaban con el respaldo de Brasil, China, India y otras economías emergentes. Actualmente, el impuesto que pagan las grandes empresas como Google y Facebook depende en gran medida de dónde se encuentran sus activos, empleados y oficinas centrales.

- ^ Dan O'Brien (3 de febrero de 2019). "Dan O'Brien: 'Mientras el Brexit se lleva toda la atención, los cambios se avecinan más lejos'". Irish Independent . Consultado el 26 de febrero de 2019 .

- ^ Gavin McLoughlin (31 de enero de 2019). "El impuesto de sociedades irlandés se enfrenta a una nueva restricción mientras la OCDE inicia una investigación sobre la reforma digital". Irish Independent . Consultado el 26 de febrero de 2019 .

- ^ "Base erosion and profit shifting - OECD BEPS" (Erosión de la base imponible y traslado de beneficios - OCDE BEPS). www.oecd.org . Consultado el 16 de abril de 2023 .

- ^ "Comunicado de Finanzas del G20, julio de 2021". www.g20.utoronto.ca . Consultado el 16 de abril de 2023 .

- ^ "La Directiva contra la elusión fiscal". taxation-customs.ec.europa.eu . Consultado el 16 de abril de 2023 .

- ^ "Alerta fiscal: normas de divulgación obligatoria en Europa". vLex . Consultado el 16 de abril de 2023 .

- ^ «Base imponible consolidada común del impuesto sobre sociedades (BICCIS)». taxation-customs.ec.europa.eu . Archivado desde el original el 16 de abril de 2023 . Consultado el 16 de abril de 2023 .

- ^ "Financiación para el desarrollo sostenible". www.un.org . Consultado el 16 de abril de 2023 .

- ^ "Norma para el intercambio automático de información sobre cuentas financieras en materia fiscal, segunda edición | LEER en línea". oecd-ilibrary.org . Consultado el 16 de abril de 2023 .

Enlaces externos

- Portal de la OCDE sobre medidas BEPS

- Portal BEPS de Ernst & Young

- Portal BEPS de KPMG