Dinero

.jpg/440px-Euro_coins_and_banknotes_(cropped).jpg)

El dinero es cualquier artículo o registro verificable que se acepta generalmente como pago de bienes y servicios y reembolso de deudas , como impuestos , en un país o contexto socioeconómico particular. [1] [2] [3] Las funciones principales que distinguen al dinero son: medio de intercambio , unidad de cuenta , depósito de valor y, a veces, patrón de pago diferido .

El dinero fue históricamente un fenómeno de mercado emergente que poseía valor intrínseco como mercancía ; casi todos los sistemas monetarios contemporáneos se basan en dinero fiduciario sin respaldo y sin valor de uso . [4] En consecuencia, su valor se deriva de la convención social, habiendo sido declarado por un gobierno o entidad reguladora como de curso legal ; es decir, debe aceptarse como forma de pago dentro de los límites del país, para "todas las deudas, públicas y privadas", en el caso del dólar de los Estados Unidos .

La oferta monetaria de un país comprende todo el dinero en circulación ( billetes y monedas actualmente en circulación) y, dependiendo de la definición particular utilizada, uno o más tipos de dinero bancario (los saldos mantenidos en cuentas corrientes , cuentas de ahorro y otros tipos de cuentas bancarias ). El dinero bancario, cuyo valor existe en los libros de las instituciones financieras y puede convertirse en billetes físicos o usarse para pagos sin efectivo, constituye con diferencia la mayor parte del dinero en sentido amplio en los países desarrollados.

Etimología

La palabra dinero deriva del latín moneta con el significado de "moneda" a través del francés monnaie . Se cree que la palabra latina se originó en un templo de Juno , en Capitolino , una de las siete colinas de Roma. En el mundo antiguo, Juno a menudo se asociaba con el dinero. El templo de Juno Moneta en Roma era el lugar donde se encontraba la Casa de la Moneda de la Antigua Roma. [5] El nombre "Juno" puede haber derivado de la diosa etrusca Uni y "Moneta" de la palabra latina "monere" (recordar, advertir o instruir) o de la palabra griega "moneres" (solo, único).

En el mundo occidental, el término predominante para el dinero en moneda es specie , que proviene del latín in specie , que significa "en especie". [6]

Historia

El uso de métodos similares al trueque puede remontarse al menos a hace 100.000 años, aunque no hay evidencia de una sociedad o economía que dependiera principalmente del trueque. [9] [10] En cambio, las sociedades no monetarias operaban en gran medida según los principios de la economía del regalo y la deuda . [11] [12] Cuando de hecho se producía el trueque, normalmente era entre completos desconocidos o enemigos potenciales. [13]

Muchas culturas de todo el mundo acabaron desarrollando el uso del dinero-mercancía . El siclo mesopotámico era una unidad de peso y dependía de la masa de algo así como 160 granos de cebada . [14] El primer uso del término provino de Mesopotamia alrededor del año 3000 a. C. Las sociedades de América, Asia, África y Australia utilizaban dinero de concha , a menudo, las conchas del cauri ( Cypraea moneta L. o C. annulus L. ). Según Heródoto , los lidios fueron los primeros en introducir el uso de monedas de oro y plata . [15] Los estudiosos modernos creen que estas primeras monedas acuñadas se acuñaron alrededor del 650 al 600 a. C. [16]

El sistema de dinero mercancía finalmente evolucionó hacia un sistema de dinero representativo . [ cita requerida ] Esto ocurrió porque los comerciantes de oro y plata o los bancos emitían recibos a sus depositantes, canjeables por el dinero mercancía depositado. Con el tiempo, estos recibos se aceptaron generalmente como medio de pago y se usaron como dinero. El papel moneda o los billetes se utilizaron por primera vez en China durante la dinastía Song . Estos billetes, conocidos como " jiaozi ", evolucionaron a partir de pagarés que se habían utilizado desde el siglo VII. Sin embargo, no desplazaron al dinero mercancía y se usaron junto con las monedas. En el siglo XIII, el papel moneda se hizo conocido en Europa a través de los relatos de viajeros, como Marco Polo y Guillermo de Rubruck . [17] El relato de Marco Polo sobre el papel moneda durante la dinastía Yuan es el tema de un capítulo de su libro, Los viajes de Marco Polo , titulado "Cómo el gran kaan hace que la corteza de los árboles, convertida en algo parecido al papel, pase por dinero en todo su país". [18] Los billetes fueron emitidos por primera vez en Europa por el Banco de Estocolmo en 1661 y nuevamente se utilizaron junto con las monedas. El patrón oro , un sistema monetario donde el medio de intercambio son billetes de papel que se pueden convertir en cantidades fijas y preestablecidas de oro, reemplazó el uso de monedas de oro como moneda en los siglos XVII al XIX en Europa. Estos billetes de patrón oro se convirtieron en moneda de curso legal y se desaconsejó el canje por monedas de oro. A principios del siglo XX, casi todos los países habían adoptado el patrón oro, respaldando sus billetes de curso legal con cantidades fijas de oro.

Después de la Segunda Guerra Mundial y la Conferencia de Bretton Woods , la mayoría de los países adoptaron monedas fiduciarias que estaban vinculadas al dólar estadounidense . El dólar estadounidense a su vez estaba vinculado al oro. En 1971, el gobierno de los EE. UU. suspendió la convertibilidad del dólar al oro. Después de esto, muchos países desvincularon sus monedas del dólar estadounidense, y la mayoría de las monedas del mundo dejaron de estar respaldadas por nada excepto por la fiducia de curso legal de los gobiernos y la capacidad de convertir el dinero en bienes mediante el pago. Según los defensores de la teoría del dinero moderno , el dinero fiduciario también está respaldado por impuestos. Al imponer impuestos, los estados crean demanda de la moneda que emiten. [19]

Funciones

| Parte de una serie sobre |

| Macroeconómica |

|---|

_(cropped).jpg/440px-Ec_8_(26088200676)_(cropped).jpg) |

En Money and the Mechanism of Exchange (1875) , William Stanley Jevons analizó el dinero en términos de cuatro funciones: un medio de intercambio , una medida común de valor (o unidad de cuenta ), un patrón de valor (o patrón de pago diferido ) y una reserva de valor . En 1919, las cuatro funciones del dinero de Jevons se resumieron en el pareado :

- El dinero es una cuestión de cuatro funciones,

- Un medio, una medida, un estándar, un almacén. [20]

Este pareado se volvería más tarde muy popular en los libros de texto de macroeconomía. [21] La mayoría de los libros de texto modernos ahora enumeran solo tres funciones, la de medio de intercambio , unidad de cuenta y depósito de valor , sin considerar un patrón de pago diferido como una función diferenciada, sino más bien subsumiéndolo en las otras. [4] [22] [23]

Ha habido muchas disputas históricas en relación con la combinación de las funciones del dinero; algunos sostienen que es necesario separarlas más y que una sola unidad no es suficiente para abarcarlas todas. Uno de estos argumentos es que el papel del dinero como medio de intercambio entra en conflicto con su papel como reserva de valor : su papel como reserva de valor requiere que se lo conserve sin gastarlo, mientras que su papel como medio de intercambio requiere que circule. [24] Otros sostienen que almacenar valor es simplemente aplazar el intercambio, pero no disminuye el hecho de que el dinero es un medio de intercambio que puede transportarse tanto a través del espacio como del tiempo. El término "capital financiero" es un término más general e inclusivo para todos los instrumentos líquidos, sean o no una moneda de curso legal uniformemente reconocida.

Medio de intercambio

Cuando el dinero se utiliza para intermediar el intercambio de bienes y servicios, está cumpliendo una función como medio de intercambio . De ese modo, evita las ineficiencias de un sistema de trueque, como la incapacidad de asegurar permanentemente la " coincidencia de deseos ". Por ejemplo, entre dos partes en un sistema de trueque, una de las partes puede no tener o no fabricar el artículo que la otra quiere, lo que indica la inexistencia de la coincidencia de deseos. Tener un medio de intercambio puede aliviar este problema porque la primera puede tener la libertad de dedicar tiempo a otros artículos, en lugar de estar agobiada por atender solo las necesidades de la segunda. Mientras tanto, esta última puede utilizar el medio de intercambio para buscar una parte que pueda proporcionarle el artículo que desea.

Medida de valor

Una unidad de cuenta (en economía) [25] es una unidad monetaria numérica estándar de medida del valor de mercado de bienes, servicios y otras transacciones. También conocida como "medida" o "estándar" de valor relativo y pago diferido, una unidad de cuenta es un requisito previo necesario para la formulación de acuerdos comerciales que involucran deuda.

El dinero actúa como medida estándar y denominación común del comercio. Por lo tanto, es una base para cotizar y negociar precios. Es necesario para desarrollar sistemas de contabilidad eficientes como la contabilidad por partida doble .

Norma de pago diferido

Si bien algunos textos, [24] particularmente los más antiguos, distinguen el patrón de pago diferido , otros textos lo incluyen bajo otras funciones. [4] [22] [23] [ aclaración necesaria ] Un "patrón de pago diferido" es una forma aceptada de liquidar una deuda : una unidad en la que se denominan las deudas, y el estado del dinero como moneda de curso legal , en aquellas jurisdicciones que tienen este concepto, establece que puede funcionar para la liquidación de deudas. Cuando las deudas están denominadas en dinero, el valor real de las deudas puede cambiar debido a la inflación y la deflación , y para las deudas soberanas e internacionales a través de la degradación y la devaluación .

Depósito de valor

Para que el dinero funcione como reserva de valor , debe poder guardarse, almacenarse y recuperarse de manera fiable, y debe poder utilizarse de manera previsible como medio de intercambio cuando se lo recupere. El valor del dinero también debe permanecer estable a lo largo del tiempo. Algunos han argumentado que la inflación, al reducir el valor del dinero, disminuye la capacidad del dinero para funcionar como reserva de valor. [4] [ verificación fallida ]

Propiedades

Las funciones del dinero son las de ser un medio de intercambio, una unidad de cuenta y una reserva de valor. [26] Para cumplir estas diversas funciones, el dinero debe ser: [27]

- Fungible : sus unidades individuales deben ser capaces de sustitución mutua (es decir, intercambiabilidad).

- Durable : capaz de soportar el uso repetido.

- Divisible: divisible en unidades pequeñas.

- Portátil: fácil de llevar y transportar.

- Aceptable: la mayoría de las personas deben aceptar el dinero como pago.

- Escaso: su oferta en circulación debe ser limitada. [27]

Oferta monetaria

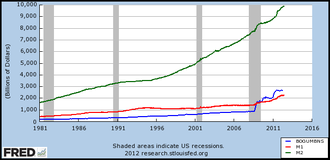

En economía, el dinero es cualquier instrumento financiero que puede cumplir las funciones del dinero (detalladas anteriormente). Estos instrumentos financieros en conjunto se denominan oferta monetaria de una economía. En otras palabras, la oferta monetaria es la cantidad de instrumentos financieros dentro de una economía específica disponibles para comprar bienes o servicios. Dado que la oferta monetaria consta de varios instrumentos financieros (generalmente moneda, depósitos a la vista y varios otros tipos de depósitos), la cantidad de dinero en una economía se mide sumando estos instrumentos financieros creando un agregado monetario .

Los economistas emplean diferentes formas de medir la cantidad de dinero o la oferta monetaria, que se reflejan en diferentes tipos de agregados monetarios, utilizando un sistema de categorización que se centra en la liquidez del instrumento financiero utilizado como dinero. Los agregados monetarios (o tipos de dinero) más utilizados se designan convencionalmente como M1, M2 y M3. Se trata de categorías de agregados sucesivamente más grandes: M1 es el efectivo (monedas y billetes) más los depósitos a la vista (como las cuentas corrientes); M2 es M1 más las cuentas de ahorro y los depósitos a plazo inferiores a 100.000 dólares; M3 es M2 más los depósitos a plazo más grandes y las cuentas institucionales similares. M1 incluye sólo los instrumentos financieros más líquidos, y M3 los instrumentos relativamente ilíquidos. La definición precisa de M1, M2, etc. puede ser diferente en distintos países.

También se utiliza otra medida de dinero, M0. M0 es el dinero base , o la cantidad de dinero realmente emitido por el banco central de un país. Se mide como el efectivo más los depósitos de los bancos y otras instituciones en el banco central. M0 es también el único dinero que puede satisfacer los requisitos de reserva de los bancos comerciales .

Creación de dinero

En los sistemas económicos actuales, el dinero se crea mediante dos procedimientos: [ cita requerida ]

El dinero de curso legal , o dinero en sentido estricto (M0), es el efectivo creado por un banco central mediante la acuñación de monedas y la impresión de billetes.

El dinero bancario , o dinero en sentido amplio (M1/M2), es el dinero creado por los bancos privados mediante el registro de préstamos como depósitos de clientes prestatarios, con un respaldo parcial indicado por el coeficiente de efectivo . Actualmente, el dinero bancario se crea como dinero electrónico.

El dinero bancario, cuyo valor existe en los libros de las instituciones financieras y puede convertirse en billetes físicos o utilizarse para pagos sin efectivo, constituye por lejos la mayor parte del dinero en sentido amplio en los países desarrollados. [28] [29] [30]

En la mayoría de los países, la mayor parte del dinero se crea en forma de M1/M2 por los bancos comerciales que conceden préstamos. Contrariamente a algunas ideas erróneas populares, los bancos no actúan simplemente como intermediarios, prestando los depósitos que los ahorristas depositan en ellos, y no dependen del dinero del banco central (M0) para crear nuevos préstamos y depósitos. [31]

Liquidez del mercado

La "liquidez del mercado" describe la facilidad con la que un artículo puede intercambiarse por otro o por la moneda común de una economía. El dinero es el activo más líquido porque es reconocido y aceptado universalmente como moneda común. De esta manera, el dinero brinda a los consumidores la libertad de intercambiar bienes y servicios fácilmente sin necesidad de hacer trueques.

Los instrumentos financieros líquidos son fáciles de negociar y tienen bajos costos de transacción . No debería haber (o debería haber) un diferencial mínimo entre los precios de compra y venta del instrumento que se utiliza como dinero.

Tipos

Producto

Muchos artículos se han utilizado como dinero mercancía , como metales preciosos naturalmente escasos , conchas de caracol , cebada , cuentas, etc., así como muchas otras cosas que se consideran valiosas . El valor del dinero mercancía proviene de la mercancía de la que está hecho. La mercancía en sí constituye el dinero, y el dinero es la mercancía. [32] Los ejemplos de mercancías que se han utilizado como medios de intercambio incluyen oro, plata, cobre, arroz, Wampum , sal, granos de pimienta, piedras grandes, cinturones decorados, conchas, alcohol, cigarrillos, cannabis, dulces, etc. Estos artículos a veces se usaban en una métrica de valor percibido en conjunto con otros, en varias economías de valoración de mercancías o sistemas de precios . El uso del dinero mercancía es similar al trueque, pero un dinero mercancía proporciona una unidad de cuenta simple y automática para la mercancía que se está utilizando como dinero. Aunque algunas monedas de oro como el Krugerrand se consideran de curso legal , no hay registro de su valor nominal en ninguna de las caras de la moneda. La razón de esto es que se hace hincapié en su vínculo directo con el valor prevaleciente de su contenido de oro fino . [33] Las águilas americanas están impresas con su contenido de oro y su valor nominal de curso legal . [34]

Representante

En 1875, el economista británico William Stanley Jevons describió el dinero utilizado en ese momento como " dinero representativo ". El dinero representativo es dinero que consiste en monedas simbólicas , papel moneda u otros elementos físicos como certificados, que pueden intercambiarse de manera confiable por una cantidad fija de un producto básico como oro o plata. El valor del dinero representativo está en relación directa y fija con el producto básico que lo respalda, aunque no está compuesto por ese producto. [35]

Fíat

El dinero fiduciario o moneda fiduciaria es dinero cuyo valor no se deriva de ningún valor intrínseco o garantía de que pueda convertirse en una mercancía valiosa (como el oro). En cambio, tiene valor solo por orden del gobierno (fiducia). Por lo general, el gobierno declara que la moneda fiduciaria (normalmente billetes y monedas de un banco central, como el Sistema de la Reserva Federal en los EE. UU.) es de curso legal , por lo que es ilegal no aceptar la moneda fiduciaria como medio de pago de todas las deudas, públicas y privadas. [36] [37]

Algunas monedas de lingotes, como la Australian Gold Nugget y la American Eagle, son de curso legal; sin embargo, se comercializan en función del precio de mercado del contenido de metal como mercancía , en lugar de su valor nominal de curso legal (que suele ser solo una pequeña fracción de su valor de lingote). [34] [38]

El dinero fiduciario, si se representa físicamente en forma de moneda (papel o monedas), puede dañarse o destruirse accidentalmente. Sin embargo, el dinero fiduciario tiene una ventaja sobre el dinero representativo o el dinero mercancía, en el sentido de que las mismas leyes que crearon el dinero también pueden definir reglas para su reemplazo en caso de daño o destrucción. Por ejemplo, el gobierno de los Estados Unidos reemplazará los billetes de la Reserva Federal mutilados (dinero fiduciario estadounidense) si al menos la mitad del billete físico puede reconstruirse, o si se puede probar de otra manera que ha sido destruido. [39] Por el contrario, el dinero mercancía que se ha perdido o destruido no puede recuperarse.

Moneda

.jpg/440px-Monnaie_-_Prutah,_bronze,_Jérusalem,_Judée,_Mattathias_Antigonos_-_btv1b8480202s_(1_of_2).jpg)

Estos factores llevaron a que el depósito de valor pasara a ser el propio metal: primero la plata, luego tanto la plata como el oro, y en un momento dado también el bronce. Ahora tenemos monedas de cobre y otros metales no preciosos como monedas. Los metales se extraían, se pesaban y se acuñaban para convertirlos en monedas. Esto era para asegurar al individuo que cogía la moneda que estaba recibiendo un cierto peso conocido de metal precioso. Las monedas podían falsificarse, pero también crearon una nueva unidad de cuenta , que ayudó a dar lugar a la banca. El principio de Arquímedes proporcionó el siguiente vínculo: ahora era fácil comprobar el peso fino del metal en las monedas y, por tanto, se podía determinar el valor de una moneda, incluso si había sido raspada, degradada o manipulada de otro modo (véase Numismática ).

En la mayoría de las principales economías que utilizaban monedas, el cobre, la plata y el oro formaban tres niveles de monedas. Las monedas de oro se utilizaban para grandes compras, pagos a los militares y respaldo de las actividades estatales. Las monedas de plata se utilizaban para transacciones de tamaño mediano y como unidad de cuenta para impuestos, cuotas, contratos y lealtad, mientras que las monedas de cobre representaban la acuñación de transacciones comunes. Este sistema se había utilizado en la antigua India desde la época de los Mahajanapadas . En Europa, este sistema funcionó durante el período medieval porque prácticamente no se introdujo oro, plata o cobre nuevo a través de la minería o la conquista. [ cita requerida ] Por lo tanto, las proporciones generales de las tres monedas se mantuvieron aproximadamente equivalentes.

Papel

En la China premoderna , la necesidad de crédito y de hacer circular un medio que fuera menos oneroso que el intercambio de miles de monedas de cobre condujo a la introducción del papel moneda . Este fenómeno económico fue un proceso lento y gradual que tuvo lugar desde finales de la dinastía Tang (618-907) hasta la dinastía Song (960-1279). Comenzó como un medio para que los comerciantes intercambiaran monedas pesadas por recibos de depósito emitidos como pagarés de las tiendas de los mayoristas, billetes que eran válidos para uso temporal en un pequeño territorio regional. En el siglo X, el gobierno de la dinastía Song comenzó a hacer circular estos billetes entre los comerciantes de su monopolizada industria de la sal. El gobierno Song otorgó a varias tiendas el derecho exclusivo de emitir billetes y, a principios del siglo XII, el gobierno finalmente se hizo cargo de estas tiendas para producir moneda emitida por el estado. Sin embargo, los billetes emitidos todavía eran válidos a nivel regional y temporales; no fue hasta mediados del siglo XIII que una emisión gubernamental estándar y uniforme de papel moneda se convirtió en una moneda aceptable a nivel nacional. Los métodos ya difundidos de impresión en madera y luego la impresión con tipos móviles de Pi Sheng en el siglo XI fueron el impulso para la producción masiva de papel moneda en la China premoderna.

Casi al mismo tiempo, en el mundo islámico medieval , se creó una vigorosa economía monetaria durante los siglos VII-XII sobre la base de los niveles crecientes de circulación de una moneda estable de alto valor (el dinar ). Las innovaciones introducidas por economistas, comerciantes y mercaderes del mundo musulmán incluyen los primeros usos del crédito , [40] cheques , cuentas de ahorro , cuentas transaccionales , préstamos, fideicomisos , tipos de cambio , la transferencia de crédito y deuda , [41] e instituciones bancarias para préstamos y depósitos . [41] [ se necesita cita para verificar ]

En Europa, el papel moneda se introdujo por primera vez en Suecia en 1661. Suecia era rica en cobre, por lo que, debido a su bajo valor, se debían fabricar monedas extraordinariamente grandes (que a menudo pesaban varios kilogramos). Las ventajas del papel moneda eran numerosas: reducía el transporte de oro y plata, y por lo tanto reducía los riesgos; facilitaba el préstamo de oro o plata a interés, ya que la especie (oro o plata) nunca abandonaba la posesión del prestamista hasta que alguien más canjeaba el billete; y permitía una división de la moneda en formas respaldadas por crédito y especies. Permitía la venta de acciones en sociedades anónimas y el canje de esas acciones en papel.

Sin embargo, estas ventajas tienen sus desventajas. En primer lugar, dado que un billete no tiene valor intrínseco, no había nada que impidiera a las autoridades emisoras imprimir más de lo que tenían en efectivo para respaldarlo. En segundo lugar, debido a que aumentaba la oferta monetaria, aumentaba las presiones inflacionarias, un hecho observado por David Hume en el siglo XVIII. El resultado es que el papel moneda a menudo conducía a una burbuja inflacionaria, que podía estallar si la gente comenzaba a demandar dinero en efectivo, lo que hacía que la demanda de billetes de papel cayera a cero. La impresión de papel moneda también se asociaba con las guerras y la financiación de las guerras, y por lo tanto se consideraba parte del mantenimiento de un ejército permanente . Por estas razones, el papel moneda era visto con sospecha y hostilidad en Europa y América. También era adictivo, ya que las ganancias especulativas del comercio y la creación de capital eran bastante grandes. Las principales naciones establecieron casas de la moneda para imprimir dinero y acuñar monedas, y sucursales de su tesoro para recaudar impuestos y mantener existencias de oro y plata.

En esa época, tanto la plata como el oro se consideraban de curso legal y los gobiernos los aceptaban para pagar impuestos. Sin embargo, la inestabilidad en la relación entre ambos aumentó a lo largo del siglo XIX, con el aumento tanto de la oferta de estos metales, en particular la plata, como del comercio. Esto se denomina bimetalismo y el intento de crear un patrón bimetálico en el que tanto la moneda respaldada por oro como por plata permaneciera en circulación ocupó los esfuerzos de los inflacionistas. En ese momento, los gobiernos podían utilizar la moneda como un instrumento de política, imprimiendo papel moneda como el dólar estadounidense , para pagar los gastos militares. También podían establecer los términos en los que canjearían los billetes por dinero en metálico, limitando la cantidad de compra o la cantidad mínima que se podía canjear.

En 1900, la mayoría de las naciones en proceso de industrialización ya tenían algún tipo de patrón oro, en el que los billetes de papel y las monedas de plata constituían el medio circulante. Los bancos privados y los gobiernos de todo el mundo seguían la ley de Gresham : mantener el oro y la plata como moneda de pago, pero pagar en billetes. Esto no ocurrió en todo el mundo al mismo tiempo, sino esporádicamente, generalmente en tiempos de guerra o crisis financiera, a principios del siglo XX y hasta finales del mismo, cuando entró en vigor el régimen de monedas fiduciarias flotantes. Uno de los últimos países en romper con el patrón oro fue Estados Unidos en 1971.

En la actualidad, ningún país del mundo tiene un sistema monetario basado en un patrón oro o plata .

Banco comercial

El dinero de los bancos comerciales o los depósitos a la vista son créditos contra instituciones financieras que pueden utilizarse para la compra de bienes y servicios. Una cuenta de depósito a la vista es una cuenta de la que se pueden retirar fondos en cualquier momento mediante cheque o retiro de efectivo sin dar aviso previo al banco o institución financiera. Los bancos tienen la obligación legal de devolver los fondos mantenidos en depósitos a la vista inmediatamente después de la demanda (o "a la vista"). Los retiros de depósitos a la vista pueden realizarse en persona, mediante cheques o giros bancarios, utilizando cajeros automáticos (ATM) o mediante banca en línea . [42]

El dinero de los bancos comerciales es creado por bancos comerciales cuyas reservas (mantenidas como efectivo y otros activos altamente líquidos) típicamente constituyen solo una fracción de sus depósitos , mientras que los bancos mantienen la obligación de canjear todos estos depósitos a pedido, una práctica conocida como banca de reserva fraccionaria . [43] El dinero de los bancos comerciales se diferencia del dinero fiduciario y de las materias primas en dos formas: en primer lugar, no es físico, ya que su existencia solo se refleja en los libros de cuentas de los bancos y otras instituciones financieras, y en segundo lugar, existe algún elemento de riesgo de que el reclamo no se cumpla si la institución financiera se vuelve insolvente.

La teoría del multiplicador del dinero presenta el proceso de creación de dinero bancario comercial como un múltiplo (mayor que 1) de la cantidad de dinero base creado por el banco central del país , siendo el múltiplo en sí mismo una función de la regulación legal de los bancos impuesta por los reguladores financieros (por ejemplo, los requisitos de reservas potenciales ) además de las políticas comerciales de los bancos comerciales y las preferencias de los hogares , factores que el banco central puede influenciar, pero no controlar completamente. [44] Los bancos centrales contemporáneos generalmente no controlan la creación de dinero, ni intentan hacerlo, aunque sus políticas monetarias de fijación de tasas de interés afectan naturalmente la cantidad de préstamos y depósitos que crean los bancos comerciales. [45] [46] [47]

Digital o electrónico

El desarrollo de la tecnología informática en la segunda mitad del siglo XX permitió que el dinero se representara digitalmente. En 1990, en los Estados Unidos todo el dinero transferido entre su banco central y los bancos comerciales se hacía en formato electrónico. En la década de 2000, la mayor parte del dinero existía como moneda digital en las bases de datos bancarias. [48] En 2012, por número de transacciones, entre el 20 y el 58 por ciento de las transacciones eran electrónicas (según el país). [49]

Las monedas digitales anónimas se desarrollaron a principios de la década de 2000. Algunos ejemplos tempranos incluyen Ecash , bit gold , RPOW y b-money . No se produjo mucha innovación hasta la concepción de Bitcoin en 2008, que introdujo el concepto de una moneda descentralizada que no requiere de un tercero de confianza . [50]

Política monetaria

Cuando el oro y la plata se utilizaban como dinero, la oferta monetaria sólo podía crecer si la oferta de estos metales aumentaba mediante la minería. Esta tasa de aumento se aceleraba durante los períodos de fiebre del oro y descubrimientos, como cuando Colón viajó al Nuevo Mundo y trajo oro y plata a España, o cuando se descubrió oro en California en 1848. Esto provocó inflación, ya que el valor del oro disminuyó. Sin embargo, si la tasa de extracción de oro no podía seguir el ritmo del crecimiento de la economía, el oro se volvía relativamente más valioso y los precios (denominados en oro) caían, lo que causaba deflación. La deflación fue la situación más típica durante más de un siglo cuando el oro y el papel moneda respaldado por oro se utilizaron como dinero en los siglos XVIII y XIX.

Los sistemas monetarios modernos se basan en dinero fiduciario y ya no están vinculados al valor del oro. La cantidad de dinero en la economía está influenciada por la política monetaria , que es el proceso por el cual un banco central influye en la economía para lograr objetivos específicos. A menudo, el objetivo de la política monetaria es mantener una inflación baja y estable , directamente a través de una estrategia de metas de inflación , [51] o indirectamente a través de un sistema de tipo de cambio fijo contra una moneda principal con una tasa de inflación estable. [52] En algunos casos, el banco central puede perseguir varios objetivos complementarios. Por ejemplo, se establece claramente en la Ley de la Reserva Federal que la Junta de Gobernadores y el Comité Federal de Mercado Abierto deben tratar de "promover eficazmente los objetivos de máximo empleo, precios estables y tasas de interés moderadas a largo plazo". [53]

Una política monetaria fallida puede tener efectos perjudiciales significativos para una economía y la sociedad que depende de ella. Entre ellos se incluyen la hiperinflación , la estanflación , la recesión , el alto desempleo, la escasez de bienes importados, la incapacidad de exportar bienes e incluso el colapso monetario total y la adopción de una economía de trueque mucho menos eficiente. Esto ocurrió en Rusia, por ejemplo, después de la caída de la Unión Soviética .

Las estrategias de política monetaria han cambiado con el tiempo. [54] Algunas de las herramientas utilizadas para llevar a cabo la política monetaria contemporánea incluyen: [55]

- cambiar la tasa de interés a la que el banco central presta dinero a (o toma prestado dinero de) los bancos comerciales

- Operaciones de mercado abierto, incluidas compras o ventas de divisas.

- orientación prospectiva , es decir, la publicación de previsiones para comunicar el curso futuro probable de la política monetaria

- aumentar o reducir los requisitos de reservas bancarias

En Estados Unidos, la Reserva Federal es la encargada de dirigir la política monetaria, mientras que en la eurozona la institución respectiva es el Banco Central Europeo . Otros bancos centrales con un impacto significativo en las finanzas globales son el Banco de Japón , el Banco Popular de China y el Banco de Inglaterra .

Durante los años 1970 y 1980, la política monetaria en varios países estuvo influenciada por una teoría económica conocida como monetarismo. El monetarismo sostenía que la gestión de la oferta monetaria debería ser el principal medio de regular la actividad económica. La estabilidad de la demanda de dinero antes de los años 1980 fue un hallazgo clave de Milton Friedman y Anna Schwartz [56] apoyado por el trabajo de David Laidler [ 57] y muchos otros. Resultó, sin embargo, que mantener una estrategia de política monetaria dirigida a la oferta monetaria no funcionó muy bien: la relación entre el crecimiento del dinero y la inflación no era tan estrecha como esperaba la teoría monetarista, y la relación de corto plazo entre la oferta monetaria y la tasa de interés, que es el principal instrumento a través del cual el banco central puede influir en la producción y la inflación, no era confiable. Ambos problemas se debían a cambios impredecibles en la demanda de dinero . En consecuencia, a principios de la década de 1990 se produjo una reorientación fundamental en la mayoría de los principales bancos centrales, que empezaron a apuntar directamente a la inflación en lugar de a la oferta monetaria y a utilizar la tasa de interés como su principal instrumento. [58]

Localidad

La definición de dinero dice que es dinero únicamente "en un país o contexto socioeconómico particular". En general, las comunidades solo utilizan una única medida de valor, que se puede identificar en los precios de los bienes que se encuentran a la venta. Puede haber múltiples medios de intercambio, lo que se puede observar en lo que se da para comprar bienes ("medio de intercambio"), etc. En la mayoría de los países, el gobierno actúa para fomentar una forma particular de dinero, como exigirlo para los impuestos y castigar el fraude .

En algunos lugares sí se mantienen dos o más monedas, en particular en las ciudades fronterizas o en las zonas de gran afluencia de viajeros. Las tiendas de estos lugares pueden indicar los precios y aceptar pagos en varias monedas. De lo contrario, la moneda extranjera se considera un activo financiero en el mercado local. Los viajeros y comerciantes suelen comprar o vender moneda extranjera en los mercados de divisas .

Las comunidades pueden cambiar el dinero que utilizan, lo que se conoce como sustitución monetaria . Esto puede ocurrir intencionalmente, cuando un gobierno emite una nueva moneda. Por ejemplo, cuando Brasil pasó del cruzeiro brasileño al real brasileño . También puede ocurrir espontáneamente, cuando la gente se niega a aceptar una moneda que experimenta hiperinflación (incluso si su uso es fomentado por el gobierno).

El dinero que utiliza una comunidad puede cambiar a menor escala. Esto puede ocurrir a través de innovaciones, como la adopción de cheques . La ley de Gresham dice que "el dinero malo desplaza al bueno". Es decir, cuando una persona compra un bien, es más probable que descarte los artículos menos deseables que califican como "dinero" y se quede con los más valiosos. Por ejemplo, es más probable que circulen en la comunidad monedas con menos plata (pero que siguen siendo válidas). Esto puede cambiar efectivamente el dinero que utiliza una comunidad.

El dinero que utiliza una comunidad no tiene por qué ser una moneda emitida por un gobierno. Un ejemplo famoso de una comunidad que adopta una nueva forma de dinero es el de los prisioneros de guerra que usan cigarrillos para comerciar. [59]

Delitos financieros

Falsificación

El dinero falso es moneda de imitación producida sin la sanción legal del estado o el gobierno. Producir o usar dinero falso es una forma de fraude o falsificación. La falsificación es casi tan antigua como el dinero mismo. Se han encontrado copias chapadas (conocidas como Fourrées ) de monedas lidias que se cree que están entre las primeras monedas occidentales. [60] Históricamente, los objetos que eran difíciles de falsificar (por ejemplo, conchas, piedras raras, metales preciosos) a menudo se elegían como dinero. [61] Antes de la introducción del papel moneda , el método más frecuente de falsificación implicaba mezclar metales básicos con oro o plata puros. Una forma de falsificación es la producción de documentos por impresores legítimos en respuesta a instrucciones fraudulentas. Durante la Segunda Guerra Mundial , los nazis falsificaron libras esterlinas y dólares estadounidenses. Hoy en día, algunos de los mejores billetes falsos se llaman superdólares debido a su alta calidad y semejanza con el dólar estadounidense real. Se ha producido una falsificación significativa de billetes y monedas de euro desde el lanzamiento de la moneda en 2002, pero considerablemente menor que la del dólar estadounidense. [62]

Blanqueo de dinero

El lavado de dinero es el proceso por el cual los ingresos de un delito se transforman en dinero u otros activos aparentemente legítimos. Sin embargo, en varios sistemas legales y regulatorios, el término lavado de dinero se ha mezclado con otras formas de delito financiero y, a veces, se usa de manera más general para incluir el uso indebido del sistema financiero (que involucra cosas como valores, monedas digitales , tarjetas de crédito y moneda tradicional), incluido el financiamiento del terrorismo , la evasión fiscal y la evasión de sanciones internacionales .

Véase también

- Cálculo en especie

- Moneda de cuenta

- Producción entre pares basada en los bienes comunes

- Dinero falso

- Moneda digital

- Finanzas

- Mercado de divisas

- Día del dinero gratis

- Economía del regalo

- Sistema inteligente de neutralización de billetes

- Bono de trabajo

- Dinero de la colonia de leprosos

- Sistema de comercio de intercambio local

- Economía monetaria

- Bolsa de dinero

- Gestión del dinero

- Economía no monetaria

- Señoreaje

- Términos de jerga para referirse al dinero

- Capital social

- Renta básica universal

- Velocidad del dinero

- Moneda mundial

Referencias

- ^ Mishkin, Frederic S. (2007). La economía del dinero, la banca y los mercados financieros (edición alternativa). Boston: Addison Wesley. pág. 8. ISBN 978-0-321-42177-7.

- ^ ¿ Qué es el dinero? Archivado el 5 de diciembre de 2022 en Wayback Machine por John N. Smithin. Consultado el 17 de julio de 2009.

- ^ "dinero: El Nuevo Diccionario Palgrave de Economía". El Nuevo Diccionario Palgrave de Economía . Consultado el 18 de diciembre de 2010 .

- ^ abcd Mankiw, N. Gregory (2007). "2". Macroeconomía (6.ª ed.). Nueva York: Worth Publishers. págs. 22-32. ISBN 978-0-7167-6213-3.

- ^ D'Eprio, Peter y Pinkowish, Mary Desmond (1998). ¿Cuáles son las siete maravillas del mundo? First Anchor Books, pág. 192. ISBN 0-385-49062-3

- ^ "Diccionario de etimología en línea". etymonline.com . Consultado el 20 de abril de 2009 .

- ^ Heródoto. Historias , I, 94

- ^ Goldsborough, Reid (2003-10-02). "La primera moneda del mundo". rg.ancients.info . Consultado el 20 de abril de 2009 .

- ^ Mauss, Marcel . El don: forma y razón del intercambio en las sociedades arcaicas . Págs. 36-37.

- ^ "El mito del mito del mito del trueque y el regreso de los etnólogos de sillón". Bella Caledonia . 2016-06-08 . Consultado el 2020-02-12 .

- ^ "¿Qué es la deuda? Entrevista con el antropólogo económico David Graeber". Capitalismo desnudo . 26 de agosto de 2011.

- ^ David Graeber: Deuda: Los primeros 5000 años , Melville 2011. Cf. reseña Archivada el 20 de abril de 2020 en Wayback Machine.

- ^ David Graeber (2001). Hacia una teoría antropológica del valor: la moneda falsa de nuestros propios sueños. Palgrave Macmillan. pp. 153-154. ISBN 978-0-312-24045-5. Recuperado el 10 de febrero de 2011 .

- ^ Kramer, La historia comienza en Sumer , págs. 52-55.

- ^ Heródoto. Historias , I, 94

- ^ Goldsborough, Reid (2003-10-02). "La primera moneda del mundo". rg.ancients.info . Consultado el 20 de abril de 2009 .

- ^ Moshenskyi, Sergii (2008). Historia del weksel: Letra de cambio y pagaré . pag. 55.ISBN 978-1-4363-0694-2.

- ↑ Marco Polo (1818). Los viajes de Marco Polo, un veneciano, en el siglo XIII: descripción, por ese primer viajero, de lugares y cosas notables en las partes orientales del mundo. pp. 353–355 . Consultado el 19 de septiembre de 2012 .

- ^ Wray, L. Randall (2012). Teoría del dinero moderno: una introducción a la macroeconomía para sistemas monetarios soberanos . Houndmills, Basingstoke, Hampshire: Palgrave Macmillan. pp. 45–50. ISBN 978-0230368897.

- ^ Milnes, Alfred (1919). Los fundamentos económicos de la reconstrucción. Macdonald y Evans. pág. 55.

- ^ Dwivedi, DN (2005). Macroeconomía: teoría y política . Tata McGraw-Hill. pág. 182.

- ^ de Krugman, Paul y Wells, Robin, Economía , Worth Publishers, Nueva York (2006)

- ^ ab Abel, Andrew; Bernanke, Ben (2005). "7". Macroeconomía (5.ª ed.). Pearson. págs. 266-269. ISBN 978-0-201-32789-2.

- ^ de TH Greco . Dinero: comprensión y creación de alternativas al curso legal , White River Junction, Vt: Chelsea Green Publishing (2001). ISBN 1-890132-37-3

- ^ "Funciones del dinero". boundless.com . 11 de octubre de 2017. Archivado desde el original el 18 de octubre de 2015.

- ^ "¿Qué es el dinero?". Fondo Monetario Internacional . Consultado el 28 de diciembre de 2022 .

- ^ ab "Money" (PDF) . Banco de la Reserva Federal de Dallas . Consultado el 28 de diciembre de 2022 .

- ^ Boyle, David (2006). El pequeño libro del dinero . The Disinformation Company. pág. 37. ISBN 978-1-932857-26-9.

- ^ "Historia del dinero". Zzaponline.com . Archivado desde el original el 24 de febrero de 2015. Consultado el 24 de febrero de 2015 .

- ^ Bernstein, Peter, Una introducción al dinero, la banca y el oro , Wiley, edición de 2008, págs. 29-39

- ^ "Creación de dinero en la economía moderna | Banco de Inglaterra". www.bankofengland.co.uk . 14 de marzo de 2014 . Consultado el 14 de enero de 2018 .

- ^ Mises, Ludwig von. La teoría del dinero y el crédito (Indianápolis, IN: Liberty Fund, Inc. , 1981), trad. HE Batson. Cap. 3. Primera parte: La naturaleza del dinero, Capítulo 3: Los diversos tipos de dinero, Sección 3: Dinero mercancía, dinero de crédito y dinero fiduciario, Párrafo 25.

- ^ randRefinery.com Archivado el 22 de julio de 2013 en Wayback Machine . Consultado el 18 de julio de 2009.

- ^ ab usmiNT.gov Archivado el 20 de agosto de 2016 en Wayback Machine . Consultado el 18 de julio de 2009.

- ^ Jevons, William Stanley (1875). «XVI: El dinero representativo». El dinero y el mecanismo de intercambio . Cosimo. ISBN 978-1-59605-260-4. Consultado el 28 de junio de 2009 .

- ^ Deardorff, Prof. Alan V. (2008). "Deardorff's Glossary of International Economics". Departamento de Economía, Universidad de Michigan . Consultado el 12 de julio de 2008 .

- ^ Black, Henry Campbell (1910). Diccionario jurídico que contiene definiciones de términos y frases de la jurisprudencia inglesa y estadounidense, antigua y moderna , pág. 494. West Publishing Co. El Diccionario jurídico de Black define la palabra "fiat" como "una orden breve o autorización de un juez o magistrado que ordena que se realice algún acto; una autoridad emitida por alguna fuente competente para la realización de algún acto legal".

- ^ Tom Bethell (4 de febrero de 1980). "Loco como un escarabajo de oro". Nueva York . Vol. 13, núm. 5. New York Media. pág. 34.Recuperado el 18 de julio de 2009

- ^ Destrozado y mutilado: Moneda mutilada, Oficina de Grabado e Impresión . Consultado el 9 de mayo de 2007.

- ^ Banaji, Jairus (2007). «El Islam, el Mediterráneo y el auge del capitalismo». Materialismo histórico . 15 (1): 47–74. Archivado desde el original el 23 de mayo de 2009. Consultado el 28 de agosto de 2010 .

- ^ ab Labib, Subhi Y. (marzo de 1969). "El capitalismo en el Islam medieval". Revista de historia económica . 29 (1): 79–86. doi :10.1017/S0022050700097837. ISSN 0022-0507. JSTOR 2115499. OCLC 478662641. S2CID 153962294.

- ^ O'Sullivan, Arthur ; Sheffrin, Steven M. (2003). Economía: Principios en acción . Upper Saddle River, Nueva Jersey: Pearson Prentice Hall. pág. 258. ISBN 978-0-13-063085-8.

- ^ Mankiw, N. Gregory (2022), Macroeconomía (11.ª ed.), Worth Publishers, pág. 82, ISBN 978-1-319-26390-4

- ^ Goodhart, Charles (2016). "Base monetaria". El nuevo diccionario Palgrave de economía . Palgrave Macmillan, Reino Unido. págs. 1–5. doi :10.1057/978-1-349-95121-5_997-1. ISBN 978-1-349-95121-5. Recuperado el 19 de octubre de 2023 .

- ^ Ihrig, Jane; Weinbach, Gretchen C.; Wolla, Scott A. (septiembre de 2021). "Enseñando el vínculo entre los bancos y la Reserva Federal: RIP Money Multiplier". research.stlouisfed.org . Banco de la Reserva Federal de St. Louis . Consultado el 2 de noviembre de 2023 .

- ^ McLeay, Michael; Radia, Amar; Thomas, Ryland (14 de marzo de 2014). «Creación de dinero en la economía moderna». Banco de Inglaterra . Archivado desde el original el 12 de noviembre de 2019. Consultado el 14 de noviembre de 2019 .

- ^ "El papel de los bancos, entidades no bancarias y el banco central en el proceso de creación de dinero" (PDF) . Deutsche Bundesbank . Informe mensual abril 2017/13. Archivado (PDF) desde el original el 2019-09-17 . Consultado el 2019-11-16 .

- ^ "Cómo funciona la moneda". 2 de septiembre de 2003. Archivado desde el original el 30 de julio de 2019. Consultado el 22 de octubre de 2018 .

- ^ Eveleth, Rose . "La verdad sobre la muerte del efectivo".

- ^ Wallace, Benjamin (23 de noviembre de 2011). «El ascenso y la caída de Bitcoin». Wired. Archivado desde el original el 31 de octubre de 2013. Consultado el 13 de octubre de 2012 .

- ^ Jahan, Sarwat. "Inflation Targeting: Holding the Line". Fondo Monetario Internacional, Finanzas y Desarrollo . Consultado el 28 de diciembre de 2014 .

- ^ Departamento de Mercados Monetarios y de Capital del Fondo Monetario Internacional (26 de julio de 2023). Informe anual sobre acuerdos cambiarios y restricciones cambiarias 2022. Fondo Monetario Internacional. ISBN 979-8-4002-3526-9. Recuperado el 12 de agosto de 2023 .

- ^ La Reserva Federal. 'Política monetaria y economía'. Archivado el 20 de junio de 2007 en Wayback Machine. ( PDF ) Junta de Gobernadores del Sistema de la Reserva Federal , (5 de julio de 2005). Consultado el 15 de mayo de 2007.

- ^ "Junta de la Reserva Federal - Enfoques históricos de la política monetaria". Junta de Gobernadores del Sistema de la Reserva Federal . 8 de marzo de 2018 . Consultado el 2 de noviembre de 2023 .

- ^ Baker, Nick; Rafter, Sally (16 de junio de 2022). «Una perspectiva internacional sobre los sistemas de implementación de la política monetaria | Boletín – junio de 2022». Banco de la Reserva de Australia . Consultado el 2 de noviembre de 2023 .

- ^ Milton Friedman; Anna Jacobson Schwartz (1971). Historia monetaria de los Estados Unidos, 1867-1960 . Princeton, NJ: Princeton University Press . ISBN 978-0-691-00354-2.

- ^ David Laidler (1997). Dinero y macroeconomía: ensayos selectos de David Laidler (Economistas del siglo XX). Edward Elgar Publishing. ISBN 978-1-85898-596-1.

- ^ Blanchard, Olivier (2021). Macroeconomía (octava edición global). Harlow, Inglaterra: Pearson. págs. 505-507. ISBN 978-0-134-89789-9.

- ^ Radford, RA (noviembre de 1945). "La organización económica de un campo de prisioneros de guerra". Economica . 12 (48): 189–201. doi :10.2307/2550133. ISSN 0013-0427. JSTOR 2550133.

- ^ "Un caso para la moneda más antigua del mundo" . Consultado el 29 de enero de 2013 .

- ^ Gourinchas, Pierre-Olivier; Rey, Hélène; Sauzet, Maxime (2019). "El sistema monetario y financiero internacional". Revista Anual de Economía . 11 (1): 859–893. doi : 10.1146/annurev-economics-080217-053518 . ISSN 1941-1383. S2CID 169545752.

- ^ "Estadísticas de falsificación de varias monedas". Itsamoneything.com. 2012-06-09 . Consultado el 2014-09-21 .

Lectura adicional

- Brzezinski, Adam; Palma, Nuno; Velde, François R. (2024). "Entender el dinero usando evidencia histórica". Revista Anual de Economía .

- Chown, John F. Una historia del dinero: desde el año 800 d. C. (Psychology Press, 1994).

- Davies, Glyn y Duncan Connors. Una historia del dinero (4.ª ed., U of Wales Press, 2016), extracto.

- Ferguson, Niall . El ascenso del dinero: una historia financiera del mundo (2009) extracto

- Keen, Steve (febrero de 2015). "¿Qué es el dinero y cómo se crea?", sostiene que "los bancos crean dinero al otorgar un préstamo a un prestatario; registran el préstamo como un activo y el dinero que depositan en la cuenta del prestatario como un pasivo. Esto, en cierto modo, no es diferente de la forma en que la Reserva Federal crea dinero... el dinero es simplemente la promesa de pago de un tercero que aceptamos como pago total a cambio de bienes. Los dos terceros principales cuyas promesas aceptamos son el gobierno y los bancos... el dinero... no está respaldado por nada físico, sino que se basa en la confianza. Por supuesto, esa confianza puede ser objeto de abuso... seguimos ignorando el juego principal: lo que hacen los bancos (para bien o para mal) que realmente impulsa la economía". Forbes

- Kuroda, Akinobu. Una historia global del dinero (Routledge, 2020). Extracto

- Hartman, Mitchell (30 de octubre de 2017). "¿Cuánto dinero hay en el mundo?". Siempre me lo he preguntado... (serie de cuentos). Marketplace . American Public Media . Consultado el 31 de octubre de 2017 .

- Lanchester, John , "La invención del dinero: cómo las herejías de dos banqueros se convirtieron en la base de nuestra economía moderna", The New Yorker , 5 y 12 de agosto de 2019, págs. 28-31.

- Weatherford, Jack. La historia del dinero (2009). Por un antropólogo cultural. Extracto

Enlaces externos

Medios relacionados con Dinero (categoría) en Wikimedia Commons

Medios relacionados con Dinero (categoría) en Wikimedia Commons Citas relacionadas con el dinero en Wikiquote

Citas relacionadas con el dinero en Wikiquote La definición del diccionario de dinero en Wikcionario

La definición del diccionario de dinero en Wikcionario Obras relacionadas con el dinero en Wikisource

Obras relacionadas con el dinero en Wikisource- "Money", charla en BBC Radio 4 con Niall Ferguson, Richard J. Evans y Jane Humphries ( In Our Time , 1 de marzo de 2001)

- Bastable, Charles Francis (1911). . Enciclopedia Británica . vol. 18 (11ª ed.). págs. 694–708.