Sistema de Bretton Woods

El sistema de gestión monetaria de Bretton Woods estableció las reglas para las relaciones comerciales entre los Estados Unidos , Canadá , los países de Europa occidental y Australia y otros países, un total de 44 países [1] después del Acuerdo de Bretton Woods de 1944. El sistema de Bretton Woods fue el primer ejemplo de un orden monetario completamente negociado destinado a gobernar las relaciones monetarias entre estados independientes. El sistema de Bretton Woods requería que los países garantizaran la convertibilidad de sus monedas en dólares estadounidenses dentro del 1% de las tasas de paridad fijas, con el dólar convertible a lingotes de oro para los gobiernos extranjeros y los bancos centrales a US$35 por onza troy de oro fino (o 0,88867 gramos de oro fino por dólar). También previó una mayor cooperación entre los países para evitar futuras devaluaciones competitivas , y por lo tanto estableció el Fondo Monetario Internacional (FMI) para monitorear los tipos de cambio y prestar monedas de reserva a las naciones con déficit de balanza de pagos . [1]

Preparándose para reconstruir el sistema económico internacional mientras la Segunda Guerra Mundial todavía estaba en curso, 730 delegados de las 44 naciones aliadas se reunieron en el Hotel Mount Washington en Bretton Woods, New Hampshire , Estados Unidos, para la Conferencia Monetaria y Financiera de las Naciones Unidas, también conocida como la Conferencia de Bretton Woods . Los delegados deliberaron del 1 al 22 de julio de 1944 y firmaron el acuerdo de Bretton Woods en su último día. Estableciendo un sistema de reglas, instituciones y procedimientos para regular el sistema monetario internacional , estos acuerdos establecieron el FMI y el Banco Internacional de Reconstrucción y Fomento (BIRF), que hoy es parte del Grupo del Banco Mundial . Estados Unidos, que controlaba dos tercios del oro del mundo, insistió en que el sistema de Bretton Woods se basara tanto en el oro como en el dólar estadounidense . Los representantes soviéticos asistieron a la conferencia, pero luego se negaron a ratificar los acuerdos finales, alegando que las instituciones que habían creado eran "sucursales de Wall Street". [2] Estas organizaciones entraron en funcionamiento en 1945, después de que un número suficiente de países hubiera ratificado el acuerdo. Según Barry Eichengreen, el sistema de Bretton Woods funcionó con éxito debido a tres factores: "la baja movilidad internacional del capital , la estricta regulación financiera y la posición económica y financiera dominante de los Estados Unidos y del dólar ". [3]

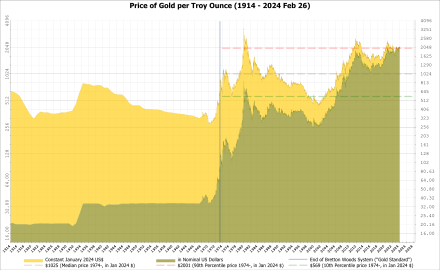

El 15 de agosto de 1971, Estados Unidos puso fin a la convertibilidad del dólar estadounidense en oro , poniendo fin de manera efectiva al sistema de Bretton Woods y convirtiendo al dólar en una moneda fiduciaria . [4] Poco después, muchas monedas fijas (como la libra esterlina ) también pasaron a flotar libremente, [5] y la era posterior se ha caracterizado por tipos de cambio flotantes . [6] El fin de Bretton Woods fue ratificado formalmente por los Acuerdos de Jamaica en 1976.

En 1974, el secretario del Tesoro, William Simon, hizo un acuerdo secreto con Arabia Saudita para comerciar petróleo sólo en dólares estadounidenses, y para que Arabia Saudita comprara letras del Tesoro de Estados Unidos , a cambio de asistencia militar y técnica estadounidense, vinculando así el dólar estadounidense al petróleo y dando origen al petrodólar . [7]

Orígenes

Periodo de entreguerras

Hubo un alto grado de acuerdo entre las naciones poderosas en que la falta de coordinación de los tipos de cambio durante el período de entreguerras había exacerbado las tensiones políticas. Esto facilitó las decisiones adoptadas en la Conferencia de Bretton Woods . Además, todos los gobiernos participantes en Bretton Woods coincidieron en que el caos monetario del período de entreguerras había dejado varias lecciones valiosas.

La experiencia de la Primera Guerra Mundial estaba fresca en las mentes de los funcionarios públicos. Los planificadores de Bretton Woods esperaban evitar una repetición del Tratado de Versalles después de la Primera Guerra Mundial, que había creado suficiente tensión económica y política para conducir a la Segunda Guerra Mundial . Después de la Primera Guerra Mundial, Gran Bretaña debía a los EE. UU. sumas sustanciales, que Gran Bretaña no podía pagar porque había usado los fondos para apoyar a aliados como Francia durante la guerra; los Aliados no podían pagar a Gran Bretaña, por lo que Gran Bretaña no podía pagar a los EE. UU. La solución en Versalles para los franceses, británicos y estadounidenses parecía implicar en última instancia cobrar a Alemania por las deudas. Si las demandas a Alemania eran poco realistas, entonces era poco realista que Francia pagara a Gran Bretaña, y que Gran Bretaña pagara a los EE. UU. [8] Por lo tanto, muchos "activos" en los balances bancarios a nivel internacional eran en realidad préstamos irrecuperables, lo que culminó en la crisis bancaria de 1931 . La insistencia intransigente de las naciones acreedoras en el pago de las deudas de guerra y las reparaciones de los aliados, combinada con una inclinación al aislacionismo , condujo a un colapso del sistema financiero internacional y a una depresión económica mundial. [9]

Las políticas de empobrecimiento del vecino que surgieron a medida que la crisis continuaba hicieron que algunas naciones comerciales usaran devaluaciones de su moneda en un intento de aumentar su competitividad (es decir, aumentar las exportaciones y reducir las importaciones), aunque investigaciones recientes [ ¿cuándo? ] sugieren que esta política inflacionaria de facto probablemente compensó algunas de las fuerzas contractivas en los niveles de precios mundiales (ver Eichengreen "Cómo prevenir una guerra de divisas").

En la década de 1920, los flujos internacionales de capital financiero especulativo aumentaron, lo que llevó a situaciones extremas de balanza de pagos en varios países europeos y en los Estados Unidos. [10] En la década de 1930, los mercados mundiales nunca superaron las barreras y restricciones al comercio internacional y al volumen de inversión: barreras construidas al azar, motivadas e impuestas por los países. Las diversas políticas nacionales proteccionistas y neomercantilistas anárquicas y a menudo autárquicas (a menudo mutuamente inconsistentes) que surgieron durante la primera mitad de la década funcionaron de manera inconsistente y contraproducente para promover la sustitución de importaciones nacionales , aumentar las exportaciones nacionales, desviar la inversión extranjera y los flujos comerciales e incluso impedir directamente ciertas categorías de comercio e inversión transfronterizos . Los banqueros centrales mundiales intentaron manejar la situación reuniéndose entre ellos, pero su comprensión de la situación, así como las dificultades para comunicarse a nivel internacional, obstaculizaron sus habilidades. [11] La lección fue que simplemente tener banqueros centrales responsables y trabajadores no era suficiente.

En la década de 1930, Gran Bretaña tenía un bloque comercial excluyente con las naciones del Imperio Británico conocido como el Área de la Libra Esterlina . Si Gran Bretaña importaba más de lo que exportaba a esas naciones, los receptores de libras esterlinas dentro de esas naciones tendían a depositarlas en los bancos de Londres. Esto significaba que, aunque Gran Bretaña tenía un déficit comercial, tenía un superávit en la cuenta financiera y los pagos estaban equilibrados. Cada vez más, la balanza de pagos positiva de Gran Bretaña requería mantener la riqueza de las naciones del Imperio en los bancos británicos. Un incentivo para, por ejemplo, los tenedores de rands sudafricanos para depositar su riqueza en Londres y mantener el dinero en libras esterlinas era una libra esterlina fuertemente valorada. En la década de 1920, las importaciones de los EE. UU. amenazaban ciertas partes del mercado interno británico de bienes manufacturados y la forma de salir del déficit comercial era devaluar la moneda. Pero Gran Bretaña no podía devaluar, o el superávit del Imperio abandonaría su sistema bancario. [12]

La Alemania nazi también trabajó con un bloque de naciones controladas en 1940. Alemania obligó a los socios comerciales con un superávit a gastar ese superávit en la importación de productos de Alemania. [13] Así, Gran Bretaña sobrevivió manteniendo los superávits de las naciones en libras esterlinas en su sistema bancario, y Alemania sobrevivió obligando a los socios comerciales a comprar sus propios productos. A Estados Unidos le preocupaba que una caída repentina en el gasto de guerra pudiera hacer que la nación volviera a los niveles de desempleo de la década de 1930, y por eso quería que las naciones en libras esterlinas y todos en Europa pudieran importar de Estados Unidos, por lo que Estados Unidos apoyó el libre comercio y la convertibilidad internacional de las monedas en oro o dólares. [14]

Negociaciones de posguerra

Cuando muchos de los mismos expertos que observaron la década de 1930 se convirtieron en los arquitectos de un nuevo sistema unificado de posguerra en Bretton Woods, sus principios rectores pasaron a ser "no empobrecer más al vecino" y "controlar los flujos de capital financiero especulativo". Se deseaba evitar una repetición de este proceso de devaluaciones competitivas, pero de una manera que no obligara a las naciones deudoras a contraer sus bases industriales manteniendo las tasas de interés a un nivel lo suficientemente alto como para atraer depósitos bancarios extranjeros. John Maynard Keynes , temeroso de repetir la Gran Depresión , estaba detrás de la propuesta británica de que las naciones con superávit se vieran obligadas por un mecanismo de "úsalo o piérdelo" a importar de las naciones deudoras, construir fábricas en las naciones deudoras o donar a las naciones deudoras. [15] [16] Estados Unidos se opuso al plan de Keynes, y un alto funcionario del Tesoro estadounidense, Harry Dexter White , rechazó las propuestas de Keynes, a favor de un Fondo Monetario Internacional con recursos suficientes para contrarrestar los flujos desestabilizadores de finanzas especulativas. [17] Sin embargo, a diferencia del FMI moderno, el fondo propuesto por White habría contrarrestado automáticamente los flujos especulativos peligrosos, sin condiciones políticas, es decir, sin condicionalidad del FMI . [18] El historiador económico Brad Delong escribe que en casi todos los puntos en los que los estadounidenses lo desautorizaron, los acontecimientos demostraron posteriormente que Keynes tenía razón. [19] [ dudoso – discutir ]

Hoy en día, los estudiosos de la época ven estos acontecimientos clave de la década de 1930 de forma diferente (véase el trabajo de Barry Eichengreen Golden Fetters: The Gold Standard and the Great Depression, 1919–1939 y How to Prevent a Currency War ); en particular, las devaluaciones actuales se ven con más matices. La opinión de Ben Bernanke sobre el tema es la siguiente:

... La causa inmediata de la depresión mundial fue un patrón oro internacional estructuralmente defectuoso y mal gestionado... Por diversas razones, entre ellas el deseo de la Reserva Federal de frenar el auge del mercado bursátil estadounidense , la política monetaria de varios países importantes se tornó contractiva a fines de los años 1920, una contracción que se transmitió a todo el mundo a través del patrón oro. Lo que inicialmente fue un proceso deflacionario leve comenzó a crecer como una bola de nieve cuando las crisis bancarias y monetarias de 1931 instigaron una "lucha por el oro" internacional. La esterilización de las entradas de oro por parte de los países con superávits [Estados Unidos y Francia], la sustitución de las reservas de divisas por oro y las corridas bancarias comerciales llevaron a aumentos en el respaldo del dinero en oro y, en consecuencia, a pronunciadas disminuciones no deseadas en las ofertas monetarias nacionales. Las contracciones monetarias, a su vez, estuvieron fuertemente asociadas con la caída de los precios, la producción y el empleo. En principio, una cooperación internacional eficaz podría haber permitido una expansión monetaria mundial a pesar de las restricciones impuestas por el patrón oro, pero las disputas sobre las reparaciones de la Primera Guerra Mundial y las deudas de guerra, así como la insularidad y la inexperiencia de la Reserva Federal , entre otros factores, impidieron ese resultado. Como resultado, los países individuales sólo pudieron escapar del vórtice deflacionario abandonando unilateralmente el patrón oro y restableciendo la estabilidad monetaria interna, un proceso que se prolongó de manera vacilante y descoordinada hasta que Francia y los demás países del Bloque del Oro finalmente abandonaron el oro en 1936. — La Gran Depresión , B. Bernanke

En 1944, en Bretton Woods, como resultado de la sabiduría convencional colectiva de la época, [20] los representantes de todas las principales naciones aliadas favorecieron colectivamente un sistema regulado de tipos de cambio fijos, indirectamente disciplinados por un dólar estadounidense vinculado al oro [21] , un sistema que dependía de una economía de mercado regulada con estrictos controles sobre los valores de las monedas. Los flujos de finanzas internacionales especulativas se restringieron al desviarlos y limitarlos a través de los bancos centrales. Esto significó que los flujos internacionales de inversión se dirigieron a la inversión extranjera directa (IED), es decir, la construcción de fábricas en el extranjero, en lugar de la manipulación internacional de divisas o los mercados de bonos. Aunque los expertos nacionales discreparon hasta cierto punto sobre la implementación específica de este sistema, todos coincidieron en la necesidad de controles estrictos.

Seguridad económica

Basándose también en la experiencia de los años de entreguerras, los planificadores estadounidenses desarrollaron un concepto de seguridad económica: un sistema económico internacional liberal aumentaría las posibilidades de paz en la posguerra. Uno de los que vio ese vínculo con la seguridad fue Cordell Hull , Secretario de Estado de los Estados Unidos de 1933 a 1944. [Notas 1] Hull creía que las causas fundamentales de las dos guerras mundiales residían en la discriminación económica y la guerra comercial. Hull argumentaba

El comercio sin trabas encajaba con la paz; los aranceles elevados, las barreras comerciales y la competencia económica desleal con la guerra… si pudiéramos conseguir un flujo comercial más libre… más libre en el sentido de menos discriminaciones y obstrucciones… de modo que un país no estuviera mortalmente celoso de otro y los niveles de vida de todos los países pudieran aumentar, eliminando así la insatisfacción económica que genera la guerra, podríamos tener una posibilidad razonable de una paz duradera. [22]

Aumento de la intervención gubernamental

This section needs additional citations for verification. (December 2020) |

Los países desarrollados también coincidieron en que el sistema económico internacional liberal requería la intervención gubernamental. Tras la Gran Depresión , la gestión pública de la economía había surgido como una actividad primordial de los gobiernos de los países desarrollados. El empleo, la estabilidad y el crecimiento eran ahora temas importantes de política pública.

A su vez, el papel del gobierno en la economía nacional se había asociado con la asunción por parte del Estado de la responsabilidad de asegurar a sus ciudadanos un cierto grado de bienestar económico. El sistema de protección económica para los ciudadanos en riesgo, a veces llamado el Estado de bienestar , surgió de la Gran Depresión , que creó una demanda popular de intervención gubernamental en la economía, y de las contribuciones teóricas de la escuela económica keynesiana , que afirmaba la necesidad de la intervención gubernamental para contrarrestar las imperfecciones del mercado.

Sin embargo, la mayor intervención del gobierno en la economía nacional trajo consigo un sentimiento aislacionista que tuvo un efecto profundamente negativo en la economía internacional. La prioridad de los objetivos nacionales, la acción nacional independiente en el período de entreguerras y la incapacidad de percibir que esos objetivos nacionales no podían alcanzarse sin alguna forma de colaboración internacional, dieron como resultado políticas de "empobrecimiento del vecino", como aranceles elevados, devaluaciones competitivas que contribuyeron al colapso del sistema monetario internacional basado en el oro, la inestabilidad política interna y la guerra internacional. La lección aprendida fue, como lo expresó el principal arquitecto del New Dealer del sistema de Bretton Woods, Harry Dexter White :

La ausencia de un alto grado de colaboración económica entre las naciones líderes… inevitablemente resultará en una guerra económica que no será más que el preludio y el instigador de una guerra militar a una escala aún mayor.

— La seguridad económica y los orígenes de la Guerra Fría, 1945-1950 [Notas 2]

Para garantizar la estabilidad económica y la paz política, los estados acordaron cooperar para regular estrechamente la producción de sus monedas y mantener tipos de cambio fijos entre países con el objetivo de facilitar más fácilmente el comercio internacional. Esta fue la base de la visión estadounidense de libre comercio mundial de posguerra , que también implicaba bajar los aranceles y, entre otras cosas, mantener una balanza comercial mediante tipos de cambio fijos que fueran favorables al sistema capitalista.

De este modo, las economías de mercado más desarrolladas coincidieron con la visión estadounidense de la gestión económica internacional de posguerra, que pretendía crear y mantener un sistema monetario internacional eficaz y fomentar la reducción de las barreras al comercio y a los flujos de capital. En cierto sentido, el nuevo sistema monetario internacional fue un retorno a un sistema similar al patrón oro de antes de la guerra, en el que sólo se utilizaban dólares estadounidenses como nueva moneda de reserva mundial hasta que el comercio internacional reasignara la oferta mundial de oro.

De este modo, el nuevo sistema no tendría (inicialmente) ninguna intervención gubernamental en la oferta de divisas, como ocurrió durante los años de turbulencia económica que precedieron a la Segunda Guerra Mundial. En lugar de ello, los gobiernos vigilarían de cerca la producción de sus monedas y se asegurarían de no manipular artificialmente sus niveles de precios. En todo caso, Bretton Woods fue un regreso a una época en la que no había una mayor intervención gubernamental en las economías y los sistemas monetarios.

Carta del Atlántico

La Carta del Atlántico , redactada durante la reunión que mantuvo en agosto de 1941 el presidente estadounidense Franklin D. Roosevelt con el primer ministro británico Winston Churchill en un barco en el Atlántico Norte, fue el precursor más notable de la Conferencia de Bretton Woods. Al igual que Woodrow Wilson antes que él, cuyos " Catorce Puntos " habían esbozado los objetivos de Estados Unidos tras la Primera Guerra Mundial , Roosevelt estableció una serie de objetivos ambiciosos para el mundo de posguerra incluso antes de que Estados Unidos entrara en la Segunda Guerra Mundial.

La Carta del Atlántico afirmaba el derecho de todas las naciones a un acceso igualitario al comercio y a las materias primas. Además, exigía la libertad de los mares (un objetivo principal de la política exterior estadounidense desde que Francia y Gran Bretaña habían amenazado por primera vez a los barcos estadounidenses en la década de 1790), el desarme de los agresores y el "establecimiento de un sistema más amplio y permanente de seguridad general".

A medida que la guerra se acercaba a su fin, la conferencia de Bretton Woods fue la culminación de unos dos años y medio de planificación para la reconstrucción de posguerra por parte de los Tesoros de los Estados Unidos y el Reino Unido. Los representantes estadounidenses estudiaron con sus homólogos británicos la reconstitución de lo que había faltado entre las dos guerras mundiales: un sistema de pagos internacionales que permitiera a las naciones comerciar sin temor a una depreciación repentina de la moneda o a fluctuaciones descontroladas del tipo de cambio, males que casi habían paralizado el capitalismo mundial durante la Gran Depresión .

La mayoría de los responsables de las políticas creían que, sin un fuerte mercado europeo para los bienes y servicios estadounidenses, la economía estadounidense no podría sostener la prosperidad que había alcanzado durante la guerra. [23] Además, los sindicatos estadounidenses sólo habían aceptado a regañadientes las restricciones impuestas por el gobierno a sus demandas durante la guerra, pero no estaban dispuestos a esperar más, en particular cuando la inflación redujo las escalas salariales existentes con una fuerza dolorosa (a fines de 1945, ya se habían producido huelgas importantes en las industrias automotriz, eléctrica y siderúrgica). [24]

A principios de 1945, Bernard Baruch describió el espíritu de Bretton Woods como: si podemos "detener los subsidios a la mano de obra y la competencia extenuante en los mercados de exportación", así como prevenir la reconstrucción de las máquinas de guerra, "vaya, vaya, qué prosperidad a largo plazo tendremos". [25] Por lo tanto, Estados Unidos podría usar su posición de influencia para reabrir y controlar las reglas de la economía mundial, de modo de dar acceso sin obstáculos a los mercados y materiales de todas las naciones.

La devastación de Europa y Asia Oriental durante la guerra

Los aliados de Estados Unidos, económicamente agotados por la guerra, necesitaban la asistencia estadounidense para reconstruir su producción interna y financiar su comercio internacional; de hecho, la necesitaban para sobrevivir. [14]

Antes de la guerra, los franceses y los británicos se dieron cuenta de que ya no podían competir con las industrias estadounidenses en un mercado abierto . Durante la década de 1930, los británicos crearon su propio bloque económico para excluir los productos estadounidenses. Churchill no creía que pudiera renunciar a esa protección después de la guerra, por lo que suavizó la cláusula de "libre acceso" de la Carta del Atlántico antes de aceptarla.

Sin embargo, los funcionarios estadounidenses estaban decididos a abrir su acceso al imperio británico. El valor combinado del comercio británico y estadounidense superaba con creces la mitad del comercio mundial de bienes. Para que Estados Unidos abriera los mercados globales, primero tuvo que dividir el imperio (comercial) británico. Si bien Gran Bretaña había dominado económicamente el siglo XIX, los funcionarios estadounidenses pretendían que la segunda mitad del siglo XX estuviera bajo la hegemonía estadounidense . [26] [27]

Un alto funcionario del Banco de Inglaterra comentó:

Una de las razones por las que Bretton Woods funcionó fue que Estados Unidos era claramente el país más poderoso en la mesa de negociaciones y, por lo tanto, en última instancia pudo imponer su voluntad a los demás, incluida una Gran Bretaña que a menudo se sentía consternada. En ese momento, un alto funcionario del Banco de Inglaterra describió el acuerdo alcanzado en Bretton Woods como "el mayor golpe para Gran Bretaña después de la guerra", en gran medida porque subrayó la forma en que el poder financiero se había trasladado del Reino Unido a Estados Unidos. [28]

Una Gran Bretaña devastada no tenía muchas opciones. Dos guerras mundiales habían destruido las principales industrias del país, que pagaban la importación de la mitad de los alimentos del país y casi todas sus materias primas, excepto el carbón. Los británicos no tuvieron más opción que pedir ayuda. Hasta que el 6 de diciembre de 1945 Estados Unidos no firmó un acuerdo para concederle a Gran Bretaña una ayuda de 4.400 millones de dólares, el Parlamento británico no ratificó los Acuerdos de Bretton Woods (lo que ocurrió más tarde, en diciembre de 1945). [29]

Diseño del sistema financiero

El libre comercio dependía de la libre convertibilidad de las monedas. Los negociadores de la conferencia de Bretton Woods, que acababan de vivir una experiencia desastrosa con los tipos de cambio flotantes en los años 30, llegaron a la conclusión de que las grandes fluctuaciones monetarias podían frenar el libre flujo del comercio.

El nuevo sistema económico requería un vehículo aceptado para la inversión, el comercio y los pagos. Sin embargo, a diferencia de las economías nacionales, la economía internacional carece de un gobierno central que pueda emitir moneda y gestionar su uso. En el pasado, este problema se había resuelto mediante el patrón oro , pero los arquitectos de Bretton Woods no consideraron que esta opción fuera viable para la economía política de posguerra. En cambio, establecieron un sistema de tipos de cambio fijos administrados por una serie de instituciones internacionales de nueva creación que utilizaban el dólar estadounidense (que era una moneda de patrón oro para los bancos centrales) como moneda de reserva .

Regímenes informales

Regímenes anteriores

En los siglos XIX y principios del XX, el oro desempeñó un papel fundamental en las transacciones monetarias internacionales. El patrón oro se utilizaba para respaldar las monedas; el valor internacional de la moneda se determinaba por su relación fija con el oro; el oro se utilizaba para liquidar las cuentas internacionales. El patrón oro mantenía tipos de cambio fijos que se consideraban deseables porque reducían el riesgo al comerciar con otros países.

En teoría, el patrón oro rectificaba automáticamente los desequilibrios en el comercio internacional. Un país con déficit habría agotado sus reservas de oro y, por lo tanto, tendría que reducir su oferta monetaria . La caída resultante de la demanda reduciría las importaciones y la baja de los precios impulsaría las exportaciones; por lo tanto, el déficit se rectificaría. Cualquier país que experimentara inflación perdería oro y, por lo tanto, tendría una disminución en la cantidad de dinero disponible para gastar.

Esta disminución de la cantidad de dinero actuaría para reducir la presión inflacionaria. Complementando el uso del oro en este período estaba la libra esterlina . Basándose en la economía británica dominante, la libra se convirtió en una moneda de reserva, transacción e intervención. Pero la libra no estaba a la altura del desafío de servir como la principal moneda mundial, dada la debilidad de la economía británica después de la Segunda Guerra Mundial.

Los arquitectos de Bretton Woods habían concebido un sistema en el que la estabilidad del tipo de cambio era un objetivo primordial. Sin embargo, en una época de política económica más activa, los gobiernos no consideraron seriamente la posibilidad de fijar tipos de cambio permanentes según el modelo del patrón oro clásico del siglo XIX. La producción de oro ni siquiera era suficiente para satisfacer las demandas del creciente comercio y la inversión internacionales. Además, una parte considerable de las reservas mundiales de oro conocidas se encontraban en la Unión Soviética , que más tarde se convertiría en rival de los Estados Unidos y Europa occidental durante la Guerra Fría .

La única moneda lo suficientemente fuerte como para satisfacer las crecientes demandas de transacciones internacionales de divisas era el dólar estadounidense. [ Aclaración necesaria ] La fortaleza de la economía estadounidense, la relación fija entre el dólar y el oro (35 dólares la onza) y el compromiso del gobierno estadounidense de convertir los dólares en oro a ese precio hicieron que el dólar fuera tan bueno como el oro. De hecho, el dólar era incluso mejor que el oro: generaba intereses y era más flexible que el oro.

Tipos de cambio fijos

A principios de la década de 1970, este gráfico muestra algunas monedas con tipos de cambio fijos antes de flotar entre sí:

Las reglas de Bretton Woods, enunciadas en los artículos de acuerdo del Fondo Monetario Internacional (FMI) y el Banco Internacional de Reconstrucción y Fomento (BIRF), preveían un sistema de tipos de cambio fijos. Las reglas procuraban además fomentar un sistema abierto comprometiendo a los miembros a la convertibilidad de sus respectivas monedas en otras monedas y al libre comercio.

Lo que surgió fue el régimen de tipo de cambio fijo , en el que los miembros debían establecer una paridad entre sus monedas nacionales y la moneda de reserva (un "tipo de cambio fijo") y mantener los tipos de cambio dentro de un margen de más o menos el 1% de la paridad (una "banda"), interviniendo en sus mercados cambiarios (es decir, comprando o vendiendo moneda extranjera).

En teoría, la moneda de reserva sería el bancor (una unidad monetaria mundial que nunca se implementó), propuesta por John Maynard Keynes; sin embargo, Estados Unidos se opuso y su solicitud fue aceptada, convirtiendo al dólar estadounidense en la "moneda de reserva". Esto significaba que otros países vincularían sus monedas al dólar estadounidense y, una vez que se restableciera la convertibilidad, comprarían y venderían dólares estadounidenses para mantener los tipos de cambio del mercado dentro de más o menos el 1% de la paridad. De este modo, el dólar estadounidense asumió el papel que había desempeñado el oro bajo el patrón oro en el sistema financiero internacional . [30]

Mientras tanto, para reforzar la confianza en el dólar, Estados Unidos acordó por separado vincular el dólar al oro a un tipo de cambio de 35 dólares por onza. A ese tipo de cambio, los gobiernos extranjeros y los bancos centrales podían cambiar dólares por oro. Bretton Woods estableció un sistema de pagos basado en el dólar, que definía todas las monedas en relación con el dólar, convertible en oro y, sobre todo, "tan bueno como el oro" para el comercio. La moneda estadounidense era ahora efectivamente la moneda mundial, el patrón al que estaban vinculadas todas las demás monedas.

El dólar estadounidense era la moneda con mayor poder adquisitivo y era la única moneda respaldada por oro. Además, todas las naciones europeas que habían participado en la Segunda Guerra Mundial estaban muy endeudadas y transferían grandes cantidades de oro a Estados Unidos, hecho que contribuyó a la supremacía de este último país. Así, el dólar estadounidense se apreció fuertemente en el resto del mundo y, por lo tanto, se convirtió en la moneda clave del sistema de Bretton Woods.

Los países miembros sólo podían cambiar su paridad en más del 10% con la aprobación del FMI, que estaba sujeta a la determinación del FMI de que su balanza de pagos se encontraba en un " desequilibrio fundamental ". La definición formal de desequilibrio fundamental nunca se determinó, lo que generó incertidumbre en cuanto a las aprobaciones y en su lugar intentos de devaluar repetidamente en menos del 10%. [31] A cualquier país que cambiara su paridad sin aprobación o después de que se le negara la aprobación se le negaba el acceso al FMI.

Regímenes formales

La Conferencia de Bretton Woods condujo a la creación del FMI y el BIRF (ahora el Banco Mundial ), que siguen siendo fuerzas poderosas en la economía mundial a partir de la década de 2020.

Un punto importante de consenso en la Conferencia fue el objetivo de evitar la recurrencia de los mercados cerrados y la guerra económica que habían caracterizado la década de 1930. Así, los negociadores de Bretton Woods también coincidieron en que era necesario un foro institucional para la cooperación internacional en cuestiones monetarias. Ya en 1944, el economista británico John Maynard Keynes hizo hincapié en "la importancia de los regímenes basados en normas para estabilizar las expectativas empresariales", algo que aceptó en el sistema de tipos de cambio fijos de Bretton Woods. Se pensaba que los problemas monetarios de los años de entreguerras se habían visto enormemente exacerbados por la ausencia de un procedimiento o mecanismo establecido para la consulta intergubernamental.

Como resultado del establecimiento de estructuras y reglas acordadas de interacción económica internacional, el conflicto sobre cuestiones económicas se minimizó y la importancia del aspecto económico de las relaciones internacionales pareció disminuir.

Fondo Monetario Internacional

El FMI, creado oficialmente el 27 de diciembre de 1945, cuando los 29 países participantes en la conferencia de Bretton Woods firmaron su Convenio Constitutivo, debía ser el guardián de las reglas y el principal instrumento de la gestión pública internacional. El Fondo inició sus operaciones financieras el 1 de marzo de 1947. La aprobación del FMI era necesaria para cualquier variación de los tipos de cambio superior al 10%. Asesoraba a los países sobre políticas que afectaban al sistema monetario y prestaba monedas de reserva a las naciones que habían contraído deudas de balanza de pagos.

Diseño

La gran pregunta en la conferencia de Bretton Woods con respecto a la institución que surgiría como el FMI fue la cuestión del futuro acceso a la liquidez internacional y si esa fuente debería ser similar a un banco central mundial capaz de crear nuevas reservas a voluntad o un mecanismo de endeudamiento más limitado.

Aunque asistieron 44 naciones, los debates en la conferencia estuvieron dominados por dos planes rivales desarrollados por Estados Unidos y Gran Bretaña. En una carta al Tesoro británico, Keynes, que tomó la iniciativa en la conferencia, no quería muchos países. Creía que los de las colonias y semicolonias "no tenían nada que aportar y sólo estorbarían el terreno". [32]

En su calidad de economista internacional jefe del Tesoro de Estados Unidos entre 1942 y 1944, Harry Dexter White redactó el plan estadounidense para el acceso internacional a la liquidez, que competía con el plan elaborado por Keynes para el Tesoro británico. En general, el plan de White tendía a favorecer los incentivos diseñados para crear estabilidad de precios en las economías del mundo, mientras que Keynes quería un sistema que fomentara el crecimiento económico. El "acuerdo colectivo era una enorme empresa internacional" que llevó dos años de preparación antes de la conferencia. Consistió en numerosas reuniones bilaterales y multilaterales para llegar a un acuerdo sobre las políticas que conformarían el sistema de Bretton Woods.

En aquel momento, las diferencias entre los planes de White y Keynes parecían enormes. White quería básicamente un fondo para revertir automáticamente los flujos desestabilizadores de capital financiero. White propuso una nueva institución monetaria llamada Fondo de Estabilización que "se financiaría con un fondo finito de monedas nacionales y oro... que limitaría efectivamente la oferta de crédito de reserva". Keynes quería incentivos para que Estados Unidos ayudara a Gran Bretaña y al resto de Europa a reconstruirse después de la Segunda Guerra Mundial. [33] Al describir la dificultad de crear un sistema que todas las naciones pudieran aceptar en su discurso en la sesión plenaria de clausura de la conferencia de Bretton Woods el 22 de julio de 1944, Keynes afirmó:

Nosotros, los delegados de esta Conferencia, señor Presidente, hemos estado tratando de lograr algo muy difícil de lograr. [...] Ha sido nuestra tarea encontrar una medida común, un estándar común, una regla común aceptable para todos y que no sea molesta para nadie.

— Los escritos completos de John Maynard Keynes [Notas 3]

Las propuestas de Keynes habrían establecido una moneda de reserva mundial (que él pensó que podría llamarse " bancor ") administrada por un banco central dotado del poder de crear dinero y de la autoridad para tomar acciones en una escala mucho mayor.

En el caso de desequilibrios en la balanza de pagos, Keynes recomendó que tanto los deudores como los acreedores cambiaran sus políticas. Como lo señaló Keynes, los países con superávits de pagos deberían aumentar sus importaciones de los países deficitarios, construir fábricas en los países deudores o hacerles donaciones, y así crear un equilibrio en el comercio exterior. [15] Por lo tanto, Keynes era consciente del problema de que colocar una carga excesiva sobre el país deficitario sería deflacionario.

Pero Estados Unidos, como probable país acreedor y deseoso de asumir el papel de potencia económica mundial, utilizó el plan de White pero apuntó a muchas de las preocupaciones de Keynes. White veía un papel para la intervención global en un desequilibrio sólo cuando éste era causado por especulación cambiaria.

Aunque se llegó a un compromiso sobre algunos puntos, debido al abrumador poder económico y militar de los Estados Unidos, los participantes en Bretton Woods estuvieron de acuerdo en gran medida con el plan de White. El plan de White no estaba diseñado sólo para asegurar el ascenso y la dominación económica mundial de los Estados Unidos, sino para asegurar que, como superpotencia saliente, Gran Bretaña fuera desplazada aún más del centro de la escena. [34]

Suscripciones y cuotas

El resultado reflejó en gran medida las preferencias de Estados Unidos: un sistema de suscripciones y cuotas integrado en el FMI, que no iba a ser más que un fondo fijo de monedas nacionales y oro suscrito por cada país, en lugar de un banco central mundial capaz de crear dinero. El Fondo tenía la misión de gestionar los déficits comerciales de los distintos países para que no produjeran devaluaciones monetarias que desencadenaran una caída de las importaciones.

El FMI cuenta con un fondo compuesto por contribuciones de los países miembros en oro y en sus propias monedas. Las cuotas originales debían ascender a 8.800 millones de dólares. Al ingresar al FMI, los miembros reciben "cuotas" que reflejan su poder económico relativo y, como una especie de depósito de crédito, están obligados a pagar una "suscripción" de un monto proporcional a la cuota. Pagan la suscripción en un 25% en oro o en moneda convertible en oro (en efecto, el dólar, que en el momento de la fundación era la única moneda que todavía era directamente convertible en oro para los bancos centrales) y un 75% en su propia moneda.

Las suscripciones a cuotas constituyen la mayor fuente de dinero de que dispone el FMI. El FMI se propuso utilizar este dinero para conceder préstamos a los países miembros que atraviesan dificultades financieras. Cada miembro tiene derecho a retirar inmediatamente el 25% de su cuota en caso de problemas de pago. Si esta suma no fuera suficiente, cada nación del sistema también puede solicitar préstamos en moneda extranjera.

Déficits comerciales

En caso de déficit en la cuenta corriente , los miembros del Fondo, cuando no dispongan de reservas, podrán pedir prestado moneda extranjera en cantidades determinadas por el tamaño de su cuota. En otras palabras, cuanto mayor sea la contribución del país, mayor será la suma de dinero que podrá pedir prestado al FMI.

Los miembros debían pagar sus deudas en un plazo de entre 18 meses y cinco años. A su vez, el FMI se embarcó en la creación de normas y procedimientos para evitar que un país se endeudara demasiado año tras año. El Fondo ejercería "vigilancia" sobre otras economías para el Tesoro de Estados Unidos a cambio de sus préstamos para apuntalar las monedas nacionales.

Los préstamos del FMI no eran comparables a los préstamos concedidos por una institución de crédito convencional, sino que eran, en realidad, una oportunidad de comprar moneda extranjera con oro o con la moneda nacional del país miembro.

El plan del FMI respaldado por Estados Unidos buscaba poner fin a las restricciones a la transferencia de bienes y servicios de un país a otro, eliminar los bloques monetarios y levantar los controles de cambio de divisas.

El FMI fue concebido para conceder créditos a los países con déficit de balanza de pagos. Las dificultades de balanza de pagos a corto plazo se superarían con préstamos del FMI, que facilitarían tipos de cambio estables. Esta flexibilidad significaba que un estado miembro no tendría que inducir una depresión para reducir su ingreso nacional a un nivel tan bajo que sus importaciones finalmente se redujeran a sus posibilidades. De este modo, los países se ahorrarían la necesidad de recurrir a la medicina clásica de desinflarse hasta el desempleo drástico cuando se enfrentaban a déficit crónicos de balanza de pagos. Antes de la Segunda Guerra Mundial, las naciones europeas, en particular Gran Bretaña, recurrían a menudo a esta medida.

Valor nominal

El FMI intentó prever ajustes ocasionales y discontinuos del tipo de cambio (modificación del valor nominal de un miembro) mediante acuerdos internacionales. Se permitió a los países miembros ajustar su tipo de cambio en un 1%. Esto tendía a restablecer el equilibrio en su comercio mediante la expansión de sus exportaciones y la contracción de las importaciones. Esto se permitiría sólo si había un desequilibrio fundamental. Una disminución en el valor de la moneda de un país se denominaba devaluación, mientras que un aumento en el valor de la moneda de un país se denominaba revaluación .

Se previó que estos cambios en los tipos de cambio serían bastante raros, pero el concepto de desequilibrio fundamental, aunque clave para el funcionamiento del sistema de paridades, nunca se definió en detalle.

Operaciones

Nunca antes se había intentado una cooperación monetaria internacional sobre una base institucional permanente. Más innovadora aún fue la decisión de asignar los derechos de voto entre los gobiernos, no sobre la base de un voto por estado, sino en proporción a las cuotas. Como Estados Unidos era el que más contribuía, su liderazgo era clave. Con el sistema de votación ponderada, Estados Unidos ejerció una influencia preponderante en el FMI. Al principio, Estados Unidos poseía un tercio de todas las cuotas del FMI, suficiente por sí solo para vetar todos los cambios a la Carta del FMI.

Además, el FMI tenía su sede en Washington, DC, y su personal estaba compuesto principalmente por economistas estadounidenses. Intercambiaba regularmente personal con el Tesoro de Estados Unidos. Cuando el FMI comenzó a funcionar en 1946, el presidente Harry S. Truman nombró a White como su primer director ejecutivo en Estados Unidos. Dado que todavía no se había creado ningún puesto de director gerente adjunto, White sirvió ocasionalmente como director gerente interino y, en general, desempeñó un papel muy influyente durante el primer año del FMI. Truman tuvo que abandonar su plan original de nombrar a White como director ejecutivo del FMI cuando el director del FBI, J. Edgar Hoover , presentó un informe al presidente en el que afirmaba que White era "un valioso complemento de una organización de espionaje soviética clandestina", que estaba colocando a individuos de gran prestigio para la inteligencia soviética dentro del gobierno. [35]

Banco Internacional de Reconstrucción y Fomento

El acuerdo no preveía la creación de reservas internacionales, sino que daba por sentado que bastaría con una nueva producción de oro. En caso de desequilibrios estructurales , esperaba que hubiera soluciones nacionales, por ejemplo, un ajuste del valor de la moneda o una mejora por otros medios de la posición competitiva de un país. Sin embargo, el FMI se quedó con pocos medios para fomentar esas soluciones nacionales.

En 1944, los economistas y otros planificadores reconocieron que el nuevo sistema sólo podría empezar a funcionar después de que se volviera a la normalidad tras la interrupción de la Segunda Guerra Mundial. Se esperaba que, tras un breve período de transición de no más de cinco años, la economía internacional se recuperara y el sistema entrara en funcionamiento.

Para promover el crecimiento del comercio mundial y financiar la reconstrucción de Europa después de la guerra, los planificadores de Bretton Woods crearon otra institución, el Banco Internacional de Reconstrucción y Fomento (BIRF), que es uno de los cinco organismos que componen el Grupo del Banco Mundial y es quizás actualmente el organismo más importante del Grupo. El BIRF tenía una capitalización autorizada de 10.000 millones de dólares y se esperaba que otorgara préstamos de sus propios fondos para suscribir préstamos privados y emitir títulos para recaudar nuevos fondos que posibilitaran una rápida recuperación después de la guerra. El BIRF iba a ser un organismo especializado de las Naciones Unidas, encargado de otorgar préstamos con fines de desarrollo económico.

Reajuste

La escasez de dólares y el Plan Marshall

Los acuerdos de Bretton Woods fueron respetados en gran medida y ratificados por los gobiernos participantes. Se esperaba que las reservas monetarias nacionales, complementadas con los créditos necesarios del FMI, financiaran cualquier desequilibrio temporal en la balanza de pagos , pero esto no fue suficiente para sacar a Europa de su atolladero.

El capitalismo mundial de posguerra sufrió una escasez de dólares . Estados Unidos tenía grandes superávits en su balanza comercial y sus reservas eran inmensas y estaban en aumento. Era necesario revertir este flujo. Aunque todas las naciones querían comprar exportaciones estadounidenses, los dólares tenían que salir de Estados Unidos y estar disponibles para su uso internacional para que pudieran hacerlo. En otras palabras, Estados Unidos tendría que revertir los desequilibrios en la riqueza global mediante un déficit en su balanza comercial, financiado por una salida de reservas estadounidenses a otras naciones (un déficit de cuenta financiera estadounidense). Estados Unidos podía tener un déficit financiero ya sea importando, construyendo plantas en países extranjeros o haciendo donaciones a ellos. El acuerdo de Bretton Woods desalentaba la inversión especulativa, y las importaciones de otros países no eran atractivas en la década de 1950, porque la tecnología estadounidense era de vanguardia en ese momento. Así, las corporaciones multinacionales y la ayuda global que se originó en Estados Unidos florecieron. [36]

Las modestas facilidades crediticias del FMI eran claramente insuficientes para hacer frente a los enormes déficit de balanza de pagos de Europa occidental. El problema se agravó aún más cuando la Junta de Gobernadores del FMI reafirmó la disposición del Convenio Constitutivo de Bretton Woods según la cual el FMI sólo podía conceder préstamos para déficit de cuenta corriente y no para fines de capital y reconstrucción. En realidad, sólo la contribución de los Estados Unidos, de 570 millones de dólares, estaba disponible para préstamos del BIRF. Además, como el único mercado disponible para los bonos del BIRF era el conservador mercado bancario de Wall Street , el BIRF se vio obligado a adoptar una política crediticia conservadora, concediendo préstamos sólo cuando el reembolso estaba asegurado. En vista de estos problemas, en 1947 el FMI y el propio BIRF admitieron que no podían hacer frente a los problemas económicos del sistema monetario internacional. [37]

Estados Unidos creó el Programa de Recuperación Europea ( Plan Marshall ) para proporcionar ayuda económica y financiera a gran escala para reconstruir Europa, en gran medida a través de subvenciones en lugar de préstamos. Los países pertenecientes al bloque soviético, por ejemplo, Polonia, fueron invitados a recibir las subvenciones, pero se les dio un acuerdo favorable con el COMECON de la Unión Soviética . [38] En un discurso en la Universidad de Harvard el 5 de junio de 1947, el Secretario de Estado de los EE. UU. George Marshall declaró:

El colapso de la estructura empresarial de Europa durante la guerra fue completo. … Las necesidades de Europa para los próximos tres o cuatro años de alimentos extranjeros y otros productos esenciales… principalmente de los Estados Unidos… son mucho mayores que su capacidad actual de pago, por lo que debe recibir ayuda sustancial o enfrentar un deterioro económico, social y político de carácter muy grave.

— “Contra el hambre, la pobreza, la desesperación y el caos” [Notas 4]

Desde 1947 hasta 1958, Estados Unidos alentó deliberadamente la salida de dólares y, a partir de 1950, tuvo un déficit en su balanza de pagos con la intención de proporcionar liquidez a la economía internacional. Los dólares salieron a través de varios programas de ayuda estadounidenses: la Doctrina Truman, que implicaba ayuda a los regímenes pro-estadounidenses de Grecia y Turquía , que luchaban por reprimir la revolución comunista; la ayuda a varios regímenes pro-estadounidenses en el Tercer Mundo y, lo más importante, el Plan Marshall. Entre 1948 y 1954, Estados Unidos proporcionó 17.000 millones de dólares en subvenciones a 16 países de Europa occidental.

Para estimular el ajuste a largo plazo, Estados Unidos promovió la competitividad comercial europea y japonesa. Se eliminaron las políticas de control económico sobre los países derrotados del antiguo Eje . La ayuda a Europa y Japón se diseñó para reconstruir la productividad y la capacidad exportadora. A largo plazo, se esperaba que esa recuperación europea y japonesa beneficiara a Estados Unidos al ampliar los mercados para las exportaciones estadounidenses y proporcionar lugares para la expansión del capital estadounidense.

Guerra fría

En 1945, Roosevelt y Churchill prepararon la posguerra negociando con Joseph Stalin en Yalta sobre respectivas zonas de influencia; ese mismo año Alemania fue dividida en cuatro zonas de ocupación (soviética, estadounidense, británica y francesa).

Roosevelt y Henry Morgenthau insistieron en que los Cuatro Grandes (Estados Unidos, Reino Unido, la Unión Soviética y China) participaran en la conferencia de Bretton Woods en 1944, [39] pero sus planes se vieron frustrados cuando la Unión Soviética se negó a unirse al FMI. Las razones por las que la Unión Soviética decidió no suscribir los artículos antes de diciembre de 1945 han sido objeto de especulación.

Frente a la Unión Soviética, cuyo poder también se había fortalecido y cuya influencia territorial se había expandido, Estados Unidos asumió el papel de líder del campo capitalista. El ascenso de Estados Unidos en la posguerra como la principal potencia industrial, monetaria y militar del mundo se basó en el hecho de que el territorio continental de Estados Unidos no se vio afectado por la guerra, en la inestabilidad de los estados nacionales de la Europa de posguerra y en la devastación que sufrió la economía soviética y europea durante la guerra.

A pesar del costo económico que implicaba una política de este tipo, estar en el centro del mercado internacional le dio a Estados Unidos una libertad de acción sin precedentes para perseguir sus objetivos en materia de política exterior. Un superávit comercial facilitó la permanencia de ejércitos en el exterior y la inversión fuera de Estados Unidos, y como otras naciones no podían sostener despliegues en el exterior, Estados Unidos tenía el poder de decidir por qué, cuándo y cómo intervenir en las crisis globales. El dólar siguió funcionando como una brújula para orientar la salud de la economía mundial y exportar a Estados Unidos se convirtió en el principal objetivo económico de las economías en desarrollo o en proceso de redesarrollo. Este acuerdo llegó a conocerse como la Pax Americana , en analogía con la Pax Británica de finales del siglo XIX y la Pax Romana del primero. ( Véase Globalismo )

Solicitud tardía

Crisis de la balanza de pagos de Estados Unidos

Después del final de la Segunda Guerra Mundial, Estados Unidos tenía 26.000 millones de dólares en reservas de oro, de un total estimado de 40.000 millones (aproximadamente el 65%). A medida que el comercio mundial aumentó rápidamente durante la década de 1950, el tamaño de la base de oro aumentó sólo unos pocos puntos porcentuales. En 1950, la balanza de pagos de Estados Unidos se volvió negativa. La primera respuesta de Estados Unidos a la crisis se produjo a finales de la década de 1950, cuando la administración de Eisenhower impuso cuotas de importación de petróleo y otras restricciones a las salidas comerciales. Se propusieron medidas más drásticas, pero no se llevaron a cabo. Sin embargo, con una recesión creciente que comenzó en 1958, esta respuesta por sí sola no era sostenible. En 1960, con la elección de Kennedy , comenzó un esfuerzo de una década para mantener el Sistema de Bretton Woods al precio de 35 dólares la onza.

El sistema de Bretton Woods estaba diseñado de tal manera que las naciones sólo podían hacer cumplir la convertibilidad al oro de la moneda de referencia, el dólar estadounidense. La conversión de dólares a oro estaba permitida, pero no era obligatoria. Las naciones podían renunciar a la conversión de dólares a oro y, en su lugar, mantener dólares. En lugar de una convertibilidad total, el sistema establecía un precio fijo para las ventas entre bancos centrales. Sin embargo, todavía existía un mercado abierto del oro. Para que el sistema de Bretton Woods siguiera siendo viable, tendría que modificar la vinculación del dólar al oro o tendría que mantener el precio del oro en el mercado libre cerca del precio oficial de 35 dólares por onza. Cuanto mayor fuera la brecha entre los precios del oro en el mercado libre y los precios del oro en los bancos centrales, mayor sería la tentación de abordar los problemas económicos internos comprando oro al precio de Bretton Woods y vendiéndolo en el mercado abierto.

En 1960, Robert Triffin , un economista belga-estadounidense, advirtió que tener dólares era más valioso que oro porque los déficits constantes de la balanza de pagos de Estados Unidos ayudaban a mantener la liquidez del sistema y a impulsar el crecimiento económico. Lo que más tarde se conocería como el dilema de Triffin fue predicho cuando Triffin observó que si Estados Unidos no mantenía los déficits, el sistema perdería su liquidez, no podría seguir el ritmo del crecimiento económico mundial y, por lo tanto, se paralizaría. Pero incurrir en esos déficits de pago también significaba que, con el tiempo, los déficits erosionarían la confianza en el dólar, ya que la moneda de reserva crearía inestabilidad. [40]

El primer esfuerzo fue la creación del Pool del Oro de Londres el 1 de noviembre de 1961 entre ocho naciones. La teoría detrás del pool era que los picos en el precio del oro en el mercado libre, fijados por el precio del oro de la mañana en Londres, podrían ser controlados mediante la existencia de un pool de oro para vender en el mercado abierto, que luego se recuperaría cuando el precio del oro cayera. El precio del oro se disparó en respuesta a eventos como la Crisis de los Misiles de Cuba y otros eventos menos significativos, hasta llegar a los 40 dólares la onza. La administración Kennedy redactó un cambio radical del sistema impositivo para estimular una mayor capacidad de producción y, de esa manera, alentar las exportaciones. Esto culminó con el programa de reducción de impuestos de 1963 , diseñado para mantener el tipo de cambio fijo de 35 dólares.

En 1967, se produjo un ataque a la libra y una corrida de los mercados de oro en la zona de la libra esterlina , y el 18 de noviembre de 1967, el gobierno británico se vio obligado a devaluar la libra. [41] El presidente estadounidense Lyndon Baines Johnson se enfrentó a una difícil elección: o bien instituir medidas proteccionistas, incluidos impuestos a los viajes, subsidios a las exportaciones y recortes del presupuesto, o aceptar el riesgo de una "corrida de los mercados de oro" y del dólar. Desde la perspectiva de Johnson: "El suministro mundial de oro es insuficiente para que el sistema actual funcione, en particular porque el uso del dólar como moneda de reserva es esencial para crear la liquidez internacional necesaria para sostener el comercio y el crecimiento mundiales". [42]

Aunque Alemania Occidental acordó no comprar oro a los EE.UU. y acordó mantener dólares en su lugar, la presión sobre el dólar y la libra esterlina continuó. En enero de 1968 Johnson impuso una serie de medidas diseñadas para poner fin a la salida de oro y aumentar las exportaciones estadounidenses. Sin embargo, esto no tuvo éxito, ya que a mediados de marzo de 1968 se produjo una corrida del dólar sobre el oro a través del mercado libre en Londres, el Pool del Oro de Londres se disolvió , inicialmente por la institución de feriados bancarios ad hoc en el Reino Unido a pedido del gobierno de los EE.UU. Esto fue seguido por un cierre total del mercado de oro de Londres, también a pedido del gobierno de los EE.UU., hasta que se celebraron una serie de reuniones que intentaron rescatar o reformar el sistema existente. [43]

Todos los intentos de mantener el tipo de cambio fijo fracasaron en noviembre de 1968, y un nuevo programa de políticas intentó convertir el sistema de Bretton Woods en un mecanismo de aplicación de la flotación del tipo de cambio fijo del oro, que se establecería mediante una política fiduciaria o mediante una restricción para honrar las cuentas extranjeras. El colapso del fondo común de oro y la negativa de los miembros del fondo a comerciar oro con entidades privadas (el 18 de marzo de 1968, el Congreso de los Estados Unidos derogó el requisito del 25% de respaldo en oro del dólar [44]) , así como la promesa de los Estados Unidos de suspender las ventas de oro a los gobiernos que comerciaban en los mercados privados [45] , llevaron a la expansión de los mercados privados para el comercio internacional del oro, en los que el precio del oro subió mucho más que el precio oficial del dólar [46] [47] . Las reservas de oro de los Estados Unidos siguieron agotadas debido a las acciones de algunas naciones, en particular Francia [47] , que siguió acumulando sus propias reservas de oro.

Cambios estructurales

Regreso a la convertibilidad

En los decenios de 1960 y 1970 se produjeron importantes cambios estructurales que acabaron por llevar al colapso de la gestión monetaria internacional. Uno de ellos fue el desarrollo de un alto nivel de interdependencia monetaria. El escenario para esa interdependencia quedó preparado con el retorno a la convertibilidad de las monedas de Europa occidental a fines de 1958 y del yen japonés en 1964. La convertibilidad facilitó la enorme expansión de las transacciones financieras internacionales, lo que profundizó la interdependencia monetaria.

Crecimiento de los mercados internacionales de divisas

Otro aspecto de la internacionalización de la banca ha sido el surgimiento de consorcios bancarios internacionales. Desde 1964, varios bancos han formado sindicatos internacionales y, en 1971, más de las tres cuartas partes de los bancos más grandes del mundo se habían convertido en accionistas de esos sindicatos. Los bancos multinacionales pueden realizar, y de hecho realizan, grandes transferencias internacionales de capital no sólo con fines de inversión, sino también para protegerse y especular contra las fluctuaciones del tipo de cambio.

Estas nuevas formas de interdependencia monetaria hicieron posible grandes flujos de capital. Durante la era de Bretton Woods, los países se mostraban reacios a modificar formalmente los tipos de cambio, incluso en casos de desequilibrio estructural. Como esos cambios tenían un impacto directo en ciertos grupos económicos nacionales, llegaron a ser vistos como riesgos políticos para los líderes. Como resultado, los tipos de cambio oficiales a menudo se volvieron irreales en términos de mercado, lo que proporcionó una tentación prácticamente libre de riesgo para los especuladores, que podían pasar de una moneda débil a una fuerte con la esperanza de obtener ganancias cuando se produjera una revaluación. Sin embargo, si las autoridades monetarias lograban evitar la revaluación, podían volver a otras monedas sin pérdidas. La combinación de especulación libre de riesgo con la disponibilidad de grandes sumas era altamente desestabilizadora.

Rechazar

Influencia monetaria de EE.UU.

Un segundo cambio estructural que socavó la gestión monetaria fue el declive de la hegemonía estadounidense, que ya no era la potencia económica dominante que había sido durante más de dos décadas. A mediados de los años 1960, la CEE y Japón se habían convertido en potencias económicas internacionales por derecho propio. Con reservas totales superiores a las de Estados Unidos, niveles más altos de crecimiento y comercio y un ingreso per cápita cercano al de Estados Unidos, Europa y Japón estaban reduciendo la brecha que los separaba de Estados Unidos.

El cambio hacia una distribución más pluralista del poder económico condujo a una creciente insatisfacción con el papel privilegiado del dólar estadounidense como moneda internacional. Al actuar eficazmente como el banco central del mundo, Estados Unidos, a través de su déficit, determinaba el nivel de liquidez internacional . En un mundo cada vez más interdependiente, la política estadounidense influyó significativamente en las condiciones económicas de Europa y Japón. Además, mientras otros países estuvieran dispuestos a tener dólares, Estados Unidos podía realizar enormes gastos externos con fines políticos (actividades militares y ayuda exterior) sin la amenaza de restricciones de balanza de pagos.

La distensión entre Estados Unidos y la Unión Soviética agravó el descontento con las implicaciones políticas del sistema del dólar . La amenaza militar soviética había sido una fuerza importante para consolidar el sistema monetario liderado por Estados Unidos. El paraguas político y de seguridad de Estados Unidos contribuyó a que la dominación económica norteamericana fuera aceptable para Europa y Japón, que se habían visto económicamente agotados por la guerra. A medida que la producción interna bruta crecía en los países europeos, crecía el comercio. Cuando las tensiones comunes en materia de seguridad disminuyeron, se aflojó la dependencia transatlántica de las preocupaciones de defensa y se permitió que salieran a la superficie tensiones económicas latentes.

Dólar

El declive relativo del poder estadounidense y la insatisfacción de Europa y Japón con el sistema se vieron reforzados por el continuo declive del dólar, la base que había apuntalado el sistema de comercio global posterior a 1945. La guerra de Vietnam y la negativa de la administración del presidente estadounidense Lyndon B. Johnson a financiarla y financiar sus programas de la Gran Sociedad mediante impuestos dieron lugar a una mayor salida de dólares para pagar los gastos militares y una inflación galopante, lo que condujo al deterioro de la posición de la balanza comercial estadounidense. A fines de los años 1960, el dólar estaba sobrevaluado con su posición comercial actual, mientras que el marco alemán y el yen estaban subvaluados; y, naturalmente, los alemanes y los japoneses no tenían ningún deseo de revaluar y, por lo tanto, encarecer sus exportaciones, mientras que los EE. UU. buscaban mantener su credibilidad internacional evitando la devaluación. [48] Mientras tanto, la presión sobre las reservas gubernamentales se intensificó por los nuevos mercados internacionales de divisas, con sus vastas reservas de capital especulativo moviéndose de un lado a otro en busca de ganancias rápidas. [47]

En cambio, cuando se creó Bretton Woods, cuando Estados Unidos producía la mitad de los bienes manufacturados del mundo y poseía la mitad de sus reservas, al principio era posible hacer frente a las cargas gemelas de la gestión internacional y la Guerra Fría . Durante la década de 1950 Washington mantuvo un déficit en la balanza de pagos para financiar préstamos, ayuda y tropas para los regímenes aliados, pero durante la década de 1960 los costos de hacerlo se hicieron menos tolerables. En 1970, Estados Unidos poseía menos del 16% de las reservas internacionales. El ajuste a estas nuevas realidades se vio obstaculizado por el compromiso de Estados Unidos de mantener tipos de cambio fijos y por la obligación de Estados Unidos de convertir dólares en oro cuando fuera necesario.

Parálisis de la gestión monetaria internacional

Sistema de tipo de cambio flotante durante 1968-1972

En 1968, el intento de defender el dólar a un tipo de cambio fijo de 35 dólares la onza, la política de las administraciones de Eisenhower, Kennedy y Johnson, se había vuelto cada vez más insostenible. Las salidas de oro de los Estados Unidos se aceleraron y, a pesar de obtener garantías de Alemania y otras naciones para mantener el oro, el gasto desequilibrado de la administración Johnson había transformado la escasez de dólares de los años 1940 y 1950 en un exceso de dólares en los años 1960. En 1967, el FMI acordó en Río de Janeiro reemplazar la división de tramos establecida en 1946. Los derechos especiales de giro (DEG) se establecieron en un valor equivalente a un dólar estadounidense, pero no se podían utilizar para transacciones que no fueran entre bancos y el FMI. Se exigió a las naciones que aceptaran tener DEG equivalentes a tres veces su asignación, y se cobrarían o acreditarían intereses a cada nación en función de su tenencia de DEG. El tipo de interés original era del 1,5%.

La intención del sistema DEG era impedir que las naciones compraran oro vinculado y lo vendieran al precio más alto del mercado libre y dar a las naciones una razón para tener dólares acreditando intereses, estableciendo al mismo tiempo un límite claro a la cantidad de dólares que se podían tener.

El shock de Nixon

Una balanza de pagos negativa , la creciente deuda pública incurrida por la Guerra de Vietnam y los programas de la Gran Sociedad , y la inflación monetaria de la Reserva Federal hicieron que el dólar se sobrevaluara cada vez más. [49] La fuga de las reservas de oro de Estados Unidos culminó con el colapso del London Gold Pool en marzo de 1968. [43] Para 1970, Estados Unidos había visto su cobertura de oro deteriorarse del 55% al 22%. Esto, en la visión de los economistas neoclásicos , representó el punto en el que los tenedores de dólares habían perdido la fe en la capacidad de Estados Unidos para reducir los déficits presupuestarios y comerciales.

En 1971, se imprimían cada vez más dólares en Washington, que luego se bombeaban al exterior, para pagar los gastos gubernamentales en programas militares y sociales. En los primeros seis meses de 1971, activos por valor de 22.000 millones de dólares huyeron de Estados Unidos. En respuesta, el 15 de agosto de 1971, Nixon emitió la Orden Ejecutiva 11615 de conformidad con la Ley de Estabilización Económica de 1970 , imponiendo unilateralmente controles de salarios y precios de 90 días, un recargo del 10% a las importaciones y, lo más importante, "cerró la ventana del oro", haciendo que el dólar no fuera convertible directamente en oro, excepto en el mercado abierto. Inusualmente, esta decisión se tomó sin consultar a los miembros del sistema monetario internacional o incluso a su propio Departamento de Estado y pronto fue bautizada como el " Shock de Nixon" .

Acuerdo Smithsonian

El shock de agosto fue seguido por iniciativas bajo el liderazgo de Estados Unidos para reformar el sistema monetario internacional. A lo largo del otoño de 1971, se llevó a cabo una serie de negociaciones multilaterales y bilaterales entre los países del Grupo de los Diez , con el objetivo de rediseñar el régimen cambiario.

El Grupo de los Diez , reunido en diciembre de 1971 en el Instituto Smithsoniano de Washington, D.C. , firmó el Acuerdo Smithsoniano . Estados Unidos se comprometió a fijar el tipo de cambio del dólar a 38 dólares la onza con bandas cambiarias del 2,25%, y otros países acordaron apreciar sus monedas frente al dólar. El grupo también planeó equilibrar el sistema financiero mundial utilizando únicamente derechos especiales de giro.

El acuerdo no logró fomentar la disciplina por parte de la Reserva Federal o del gobierno de los Estados Unidos. La Reserva Federal estaba preocupada por un aumento en la tasa de desempleo interno debido a la devaluación del dólar. En un intento por socavar los esfuerzos del Acuerdo Smithsonian, la Reserva Federal redujo las tasas de interés en pos de un objetivo de política interna previamente establecido de pleno empleo nacional. Con el Acuerdo Smithsonian, los países miembros anticiparon un flujo de retorno de dólares a los EE. UU., pero las tasas de interés reducidas dentro de los Estados Unidos hicieron que los dólares continuaran saliendo de los EE. UU. y entrando en bancos centrales extranjeros. La entrada de dólares en bancos extranjeros continuó la monetización del dólar en el extranjero, derrotando los objetivos del Acuerdo Smithsonian. Como resultado, el precio del dólar en el mercado libre del oro continuó causando presión sobre su tasa oficial; poco después de que se anunciara una devaluación del 10% en febrero de 1973, Japón y los países de la CEE decidieron dejar flotar sus monedas . Esto resultó ser el comienzo del colapso del Sistema de Bretton Woods. El fin de Bretton Woods fue ratificado formalmente por los Acuerdos de Jamaica en 1976. A principios de la década de 1980, todas las naciones industrializadas utilizaban monedas flotantes. [50] [51]

El sistema de Bretton Woods en el siglo XXI

Crisis financiera de 2007-2008

Durante la crisis financiera de 2007-2008 , algunos responsables políticos, como James Chace [52] y otros, pidieron un nuevo sistema monetario internacional que algunos de ellos también denominan Bretton Woods II . [53]

El 26 de septiembre de 2008, el presidente francés, Nicolas Sarkozy , dijo: "Debemos repensar el sistema financiero desde cero, como en Bretton Woods". [54]

En marzo de 2010, el Primer Ministro griego Papandreou escribió un artículo de opinión en el International Herald Tribune en el que decía: "Los gobiernos democráticos de todo el mundo deben establecer una nueva arquitectura financiera global, tan audaz a su manera como Bretton Woods, tan audaz como la creación de la Comunidad Europea y la Unión Monetaria Europea. Y la necesitamos rápido". En entrevistas que coincidieron con su reunión con el Presidente Obama, indicó que Obama plantearía la cuestión de nuevas regulaciones para los mercados financieros internacionales en las próximas reuniones del G20 en junio y noviembre de 2010 .

A lo largo de la crisis, el FMI fue relajando progresivamente su postura sobre los principios del "libre mercado", como su recomendación de no utilizar controles de capital . En 2011, el director gerente del FMI, Dominique Strauss-Kahn, afirmó que el fomento del empleo y la equidad "deben estar en el centro" de la agenda de políticas del FMI. [55] El Banco Mundial indicó un cambio hacia un mayor énfasis en la creación de empleo. [56] [57]

Crisis de 2020

Tras la recesión económica de 2020 , el director gerente del FMI anunció el surgimiento de "Un nuevo momento de Bretton Woods", que destaca la necesidad de una respuesta fiscal coordinada por parte de los bancos centrales de todo el mundo para abordar la crisis económica en curso. [58]

Tasas fijas

Las fechas son aquellas en las que se introdujo el tipo de cambio; "*" indica que el tipo de cambio flotante se adoptó en su mayor parte antes de la introducción del euro el 1 de enero de 1999. [59]

Yen japonés

| Fecha | # yen = $1 dólar estadounidense | # yen = £1 |

|---|---|---|

| Agosto de 1946 | 15 | 60,45 |

| 12 de marzo de 1947 | 50 | 201.5 |

| 5 de julio de 1948 | 270 | 1.088,1 |

| 25 de abril de 1949 | 360 | 1.450,8 |

| 18 de septiembre de 1949 | 360 | 1.008 |

| 17 de noviembre de 1967 | 360 | 864 |

| 20 de julio de 1971 | 308 | 739.2 |

| 31 de diciembre de 1998 | 112,77* | 187,65* |

Marco alemán

| Fecha | # Marcos = $1 dólar estadounidense | # Marcos = £1 |

|---|---|---|

| 21 de junio de 1948 | 3.33 | 13.42 |

| 18 de septiembre de 1949 | 4.20 | 11,76 |

| 6 de marzo de 1961 | 4.00 | 11.20 |

| Noviembre de 1967 | 4.00 | 9.60 |

| 29 de octubre de 1969 | 3.67 | 8.81 |

| 31 de diciembre de 1998 | 1.6665* | 2.773* |

Nota: Convertido a euros el 1 de enero de 1999 a 1 € = 1,95583 DM.

Libra esterlina

| Fecha | # Dólar estadounidense = £1 | # libras = $1 dólar estadounidense | valor predecimal |

|---|---|---|---|

| 27 de diciembre de 1945 | 4.03 | 0,2481 | 4 chelines y 11+1 ⁄ 2 peniques |

| 18 de septiembre de 1949 | 2.80 | 0,3571 | 7 chelines y 1+3 ⁄ 4 peniques |

| 17 de noviembre de 1967 | 2.40 | 0,4167 | 8 chelines y 4 peniques |

| 31 de diciembre de 1998 | 1.664* | 0,601* |

Franco francés

| Fecha | # FRF = $1 dólar estadounidense | # francos franceses = £1 |

|---|---|---|

| 27 de diciembre de 1945 | 1.1911 | 4.80 |

| 26 de enero de 1948 | 2.1439 | 8.64 |

| 18 de octubre de 1948 | 2.6352 | 10.62 |

| 27 de abril de 1949 | 2.7221 | 10,97 |

| 20 de septiembre de 1949 | 3,50 | 9.80 |

| 11 de agosto de 1957 | 4.20 | 11,76 |

| 27 de diciembre de 1958 | 4.9371 | 13.82 |

| 17 de noviembre de 1967 | 4.9371 | 11,76 |

| 10 de agosto de 1969 | 5.55 | 13.32 |

| 31 de diciembre de 1998 | 5.5889* | 9.30* |

Nota: La conversión a euros el 1 de enero de 1999 fue de 1 € = 6,55957 francos franceses. Los valores anteriores a la reforma monetaria del 1 de enero de 1960 se expresan en francos nuevos o en francos franceses equivalentes a 100 francos antiguos.

Lira italiana

| Fecha | # lira = $1 dólar estadounidense |

|---|---|

| 4 de enero de 1946 | 225 |

| 26 de marzo de 1946 | 509 |

| 7 de enero de 1947 | 350 |

| 28 de noviembre de 1947 | 575 |

| 18 de septiembre de 1949 | 625 |

| 31 de diciembre de 1998 | 1.649,87* |

Nota: Convertido a euros el 1 de enero de 1999 a 1 € = 1.936,27 liras.

Peseta española

| Fecha | # pesetas = $1 dólar estadounidense | # pesetas = 1 £ |

|---|---|---|

| 17 de julio de 1959 | 60 | 168 |

| 20 de noviembre de 1967 | 70 | 168 |

| 31 de diciembre de 1998 | 141,76* | 235,89* |

Nota: Convertido a euros el 1 de enero de 1999 a 1 € = 166,386 pesetas.

Florín holandés

| Fecha | # gulden = $1 dólar estadounidense |

|---|---|

| 27 de diciembre de 1945 | 2.652 |

| 20 de septiembre de 1949 | 3.80 |

| 7 de marzo de 1961 | 3.62 |

| 31 de diciembre de 1998 | 1.8777* |

Nota: Convertido a euros el 1 de enero de 1999 a 1 € = 2,20371 gulden.

Franco belga

| Fecha | # francos = $1 dólar estadounidense | # francos = £1 |

|---|---|---|

| 27 de diciembre de 1945 | 43,77 | 176,39 |

| 1946 | 43.8725 | 176,81 |

| 21 de septiembre de 1949 | 50,00 | 140,00 |

| Noviembre de 1967 | 50,00 | 120,00 |

| 31 de diciembre de 1998 | 34,37* | 57,19* |

Nota: Convertido a euros el 1 de enero de 1999 a 1 € = 40,3399 francos belgas.

Franco suizo

| Fecha | # francos = $1 dólar estadounidense [60] | # francos = £1 |

|---|---|---|

| 27 de diciembre de 1945 | 4.373 | 17.62 |

| Septiembre de 1949 | 4.373 | 12.24 |

| 17 de noviembre de 1967 | 4.373 | 10,50 |

| 31 de diciembre de 1998 | 1.374* | 2.286* |

Dracma griega

| Fecha | # dracma = $1 dólar estadounidense |

|---|---|

| 1954 | 30.00 |

| 29 de diciembre de 2000 | 363,28* |

Nota: Convertido a euros el 1 de enero de 2001 a 1 € = 340,75 dracmas.

Corona danesa

| Fecha | # corona = $1 dólar estadounidense |

|---|---|

| Agosto de 1945 | 4.80 |

| 19 de septiembre de 1949 | 6.91 |

| 21 de noviembre de 1967 | 7,50 |

| 31 de diciembre de 1998 | 6.347* |

Marco finlandés

| Fecha | # FIM = $1 dólar estadounidense | #FIM = £1 |

|---|---|---|

| 17 de octubre de 1945 | 1.36 | 5.48 |

| 5 de julio de 1949 | 1.60 | 6.45 |

| 19 de septiembre de 1949 | 2.30 | 6.44 |

| 15 de septiembre de 1957 | 3.20 | 8,96 |

| 12 de octubre de 1967 | 4.20 | 11.20 |

| 17 de noviembre de 1967 | 4.20 | 10.08 |

| 30 de diciembre de 1998 | 5.066* | 8,43* |

Nota: El 1 de enero de 2000, el tipo de cambio era 1 € = 5,94573 marcos finlandeses. Antes de la reforma monetaria del 1 de enero de 1963, los valores se expresaban en nuevos marcos finlandeses o en 100 marcos antiguos.

Corona noruega

| Fecha | # corona = $1 dólar estadounidense | Nota |

|---|---|---|

| 15 de septiembre de 1946 | 4.03 | Se unió a Bretton Woods. 1 libra = 20,00 coronas [61] |

| 19 de septiembre de 1949 | 7.15 | Devaluada en línea con la libra esterlina [62] |

| 15 de agosto de 1971 | 7.016* | El colapso de Bretton Woods |

| 21 de diciembre de 1971 | 6.745 | Se unió al Tratado Smithsonian |

| 23 de mayo de 1972 | 6.571 | Se unió al " Sistema Monetario Europeo " |

| 16 de noviembre de 1972 | 6.611* | El Tratado Smithsonian se derrumbó |

| 12 de diciembre de 1978 | 5.096* | "Sistema Monetario Europeo" de izquierda, vinculado a una "canasta" de monedas |

| Octubre de 1990 | 5.920* | Vinculado a la ECU |

| 12 de diciembre de 1992 | 6.684* | Completamente flotante |

Véase también

- Comité de Bretton Woods

- Acuerdo General sobre Aranceles Aduaneros y Comercio

- Hegemonía monetaria y desdolarización

- Neoliberalismo

- Auge económico de posguerra

- Consenso de Washington

General:

Notas

- ^ Para debates sobre cómo las ideas liberales motivaron la política económica exterior de Estados Unidos después de la Segunda Guerra Mundial, véase, por ejemplo, Kenneth Waltz , Man, the State and War ( Nueva York : Columbia University Press , 1969) y Calleo y Benjamin M. Rowland, American and World Political Economy ( Bloomington, Indiana : Indiana University Press , 1973).

- ^ Citado en Robert A. Pollard, Seguridad económica y los orígenes de la Guerra Fría, 1945-1950 (Nueva York: Columbia University Press, 1985), pág. 8.

- ^ Comentarios de John Maynard Keynes en su discurso en la sesión plenaria de clausura de la Conferencia de Bretton Woods el 22 de julio de 1944 en Donald Moggeridge (ed.), The Collected Writings of John Maynard Keynes (Londres: Cambridge University Press, 1980), vol. 26, p. 101. Este comentario también se puede encontrar citado en línea en [1]

- ^ Comentarios del Secretario de Estado de los EE. UU. George Marshall en su discurso de junio de 1947 "Contra el hambre, la pobreza, la desesperación y el caos" en una ceremonia de graduación de la Universidad de Harvard. Se puede leer una transcripción completa de su discurso en línea en [2]

Referencias

- ^ ab Ghizoni, Sandra Kollen (22 de noviembre de 2013). «Creación del sistema de Bretton Woods». Historia de la Reserva Federal . Consultado el 22 de septiembre de 2024 .