Robert J. Shiller

Robert J. Shiller | |

|---|---|

Shiller en julio de 2017 | |

| Nacido | Robert James Shiller ( 29-03-1946 )29 de marzo de 1946 Detroit, Michigan , Estados Unidos [2] [3] |

| Carrera académica | |

| Campo | Economía financiera Finanzas conductuales |

| Institución | Universidad de Yale |

| Escuela o tradición | Nueva economía keynesiana Economía del comportamiento |

| Alma máter | Kalamazoo College Universidad de Michigan ( BA ) Instituto Tecnológico de Massachusetts ( PhD ) |

Asesor de doctorado | Franco Modigliani |

Estudiantes de doctorado | John Y. Campbell [1] |

| Influencias | John Maynard Keynes George Akerlof Irving Fisher |

| Contribuciones | Exuberancia irracional , índice Case-Shiller , ratio CAPE |

| Premios | Premio del Deutsche Bank (2009) Premio Nobel de Economía (2013) |

| Información en IDEAS/RePEc | |

| Antecedentes académicos | |

| Tesis | Expectativas racionales y estructura de los tipos de interés (1972) |

| Firma | |

| |

Robert James Shiller (nacido el 29 de marzo de 1946) [4] es un economista , académico y autor estadounidense . A partir de 2022, [5] se desempeñó como profesor Sterling de Economía en la Universidad de Yale y es miembro del Centro Internacional de Finanzas de la Escuela de Administración de Yale . [6] Shiller ha sido investigador asociado de la Oficina Nacional de Investigación Económica (NBER) desde 1980, fue vicepresidente de la Asociación Económica Estadounidense en 2005, su presidente electo para 2016 y presidente de la Asociación Económica del Este para 2006-2007. [7] También es cofundador y economista jefe de la firma de gestión de inversiones MacroMarkets LLC.

En 2003, fue coautor de un artículo de la Brookings Institution titulado "¿Existe una burbuja en el mercado inmobiliario?", y en 2005 advirtió que "nuevas subidas en los mercados [de valores y de vivienda] podrían llevar, eventualmente, a caídas aún más significativas... Una consecuencia a largo plazo podría ser una caída en la confianza de los consumidores y las empresas, y otra recesión, posiblemente mundial". Escribiendo en The Wall Street Journal en agosto de 2006, Shiller volvió a advertir que "existe un riesgo significativo de una... posible recesión antes de lo que la mayoría de nosotros esperábamos", y en septiembre de 2007, casi exactamente un año antes del colapso de Lehman Brothers , Shiller escribió un artículo en el que predijo un colapso inminente en el mercado inmobiliario de Estados Unidos y el posterior pánico financiero.

En 2008, el monitor de publicaciones IDEAS RePEc clasificó a Shiller entre los 100 economistas más influyentes del mundo; [8] y todavía estaba en la lista en 2019. [9] Eugene Fama , Lars Peter Hansen y Shiller recibieron conjuntamente el Premio Nobel de Ciencias Económicas de 2013 , "por su análisis empírico de los precios de los activos". [10] [11]

Fondo

Shiller nació en Detroit, Michigan , hijo de Ruth R. ( née Radsville) y Benjamin Peter Shiller, un ingeniero y empresario. [12] Es de ascendencia lituana . [13] Está casado con Virginia Marie (Faulstich), una psicóloga, y tiene dos hijos. [12] Fue criado como metodista . [14]

Shiller asistió al Kalamazoo College durante dos años antes de transferirse a la Universidad de Michigan , donde se graduó Phi Beta Kappa con una licenciatura en 1967. [15] Recibió el título de SM del Instituto Tecnológico de Massachusetts (MIT) en 1968, y su doctorado del MIT en 1972 con una tesis titulada Expectativas racionales y la estructura de las tasas de interés bajo la supervisión de Franco Modigliani . [3]

Carrera

Shiller ha enseñado en Yale desde 1982 y anteriormente ocupó puestos docentes en la Wharton School de la Universidad de Pensilvania y la Universidad de Minnesota , y también ha dado conferencias frecuentes en la London School of Economics . Ha escrito sobre temas económicos que van desde las finanzas conductuales hasta los bienes raíces y la gestión de riesgos , y ha sido coorganizador de talleres de NBER sobre finanzas conductuales con Richard Thaler desde 1991. Su libro Macro Markets ganó el primer premio anual Paul A. Samuelson de TIAA-CREF . Actualmente publica una columna sindicada y ha sido colaborador habitual de Project Syndicate desde 2003.

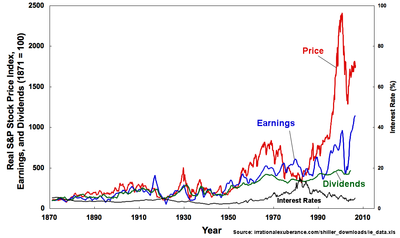

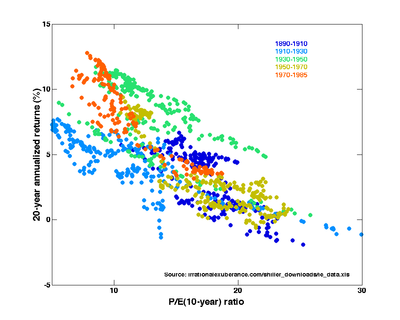

En 1981, Shiller publicó un artículo en el que desafiaba la hipótesis del mercado eficiente , que era la visión dominante en la profesión económica en ese momento. [16] Shiller argumentó que en un mercado de valores racional , los inversores basarían los precios de las acciones en la recepción esperada de dividendos futuros, descontados a un valor presente. Examinó el desempeño del mercado de valores de EE. UU. desde la década de 1920 y consideró los tipos de expectativas de dividendos futuros y tasas de descuento que podrían justificar la amplia gama de variación experimentada en el mercado de valores. Shiller concluyó que la volatilidad del mercado de valores era mayor de lo que podía explicarse plausiblemente con cualquier visión racional del futuro. Este artículo fue nombrado más tarde como uno de los "20 mejores" artículos en los 100 años de historia de la Asociación Económica Estadounidense .

La escuela de finanzas conductuales ganó nueva credibilidad después del desplome de la bolsa de octubre de 1987. El trabajo de Shiller incluyó una encuesta en la que se preguntaba a los inversores y operadores de bolsa qué los motivaba a realizar operaciones; los resultados reforzaron aún más su hipótesis de que estas decisiones suelen estar impulsadas por la emoción en lugar del cálculo racional. Gran parte de los datos de esta encuesta se han recopilado de forma continua desde 1989. [17]

En 1991, formó Case Shiller Weiss con los economistas Karl Case y Allan Weiss , quien se desempeñó como director ejecutivo desde el inicio hasta la venta a Fiserv. [20] La compañía produjo un índice de ventas repetidas utilizando datos de precios de venta de viviendas de todo el país, estudiando las tendencias de precios de las viviendas. El índice fue desarrollado por Shiller y Case cuando Case estaba estudiando auges insostenibles de precios de viviendas en Boston y Shiller estaba estudiando los aspectos conductuales de las burbujas económicas . [20] El índice de ventas repetidas desarrollado por Case y Shiller fue posteriormente adquirido y desarrollado por Fiserv y Standard & Poor , creando el índice Case-Shiller . [20]

Su libro Irrational Exuberance (2000) –un best seller del New York Times– advertía que el mercado de valores se había convertido en una burbuja en marzo de 2000 (el momento más álgido del mercado), lo que podría conducir a una pronunciada caída.

En el programa de la CNBC "Cómo sacar provecho del boom inmobiliario" de 2005, Shiller señaló que los aumentos de los precios de la vivienda no podían superar la inflación a largo plazo porque, salvo en los terrenos con restricciones de terreno, los precios de las viviendas tenderían a estar en línea con los costos de construcción más el beneficio económico normal. El co-panelista David Lereah no estuvo de acuerdo. En febrero, Lereah había publicado su libro ¿Está perdiendo el boom inmobiliario?, en el que señalaba el punto más alto del mercado para los precios de la vivienda. Aunque Shiller repitió su cronología precisa de otra burbuja del mercado, debido a que el nivel general de los precios de los bienes raíces residenciales a nivel nacional no se revela hasta después de un desfase de aproximadamente un año, la gente no creyó que Shiller hubiera predicho otro punto más alto hasta finales de 2006 y principios de 2007.

Shiller fue elegido miembro de la Sociedad Filosófica Americana en 2003. [21]

Ese mismo año, fue coautor de un artículo para la Brookings Institution titulado "¿Existe una burbuja en el mercado inmobiliario?". Shiller afinó posteriormente su postura en la segunda edición de Irrational Exuberance (2005), reconociendo que "nuevas subidas en los mercados [de valores y de la vivienda] podrían llevar, con el tiempo, a caídas aún más significativas... Una consecuencia a largo plazo podría ser una caída de la confianza de los consumidores y las empresas, y otra recesión, posiblemente mundial. Este resultado extremo... no es inevitable, pero es un riesgo mucho más grave de lo que se reconoce ampliamente". En un artículo publicado en The Wall Street Journal en agosto de 2006, Shiller volvió a advertir de que "existe un riesgo significativo de un período muy malo, con ventas lentas, comisiones escasas, caída de precios, aumento de los impagos y las ejecuciones hipotecarias, graves problemas en los mercados financieros y una posible recesión antes de lo que la mayoría de nosotros esperábamos". [22] En septiembre de 2007, casi exactamente un año antes del colapso de Lehman Brothers , Shiller escribió un artículo en el que predijo un colapso inminente en el mercado inmobiliario de Estados Unidos y el posterior pánico financiero. [23]

En 2009, Shiller recibió el Premio Deutsche Bank en Economía Financiera por su investigación pionera en el campo de la economía financiera, relacionada con la dinámica de los precios de los activos, como la renta fija, la renta variable y los bienes raíces, y sus métricas. Su trabajo ha influido en el desarrollo de la teoría, así como en sus implicaciones para la práctica y la formulación de políticas. Sus contribuciones sobre la distribución de riesgos, la volatilidad de los mercados financieros, las burbujas y las crisis han recibido una amplia atención entre académicos, profesionales y responsables de las políticas. [24] En 2010, la revista Foreign Policy lo incluyó en su lista de los principales pensadores globales. [25]

En 2010, Shiller apoyó la idea de que para arreglar los sistemas financieros y bancarios, a fin de evitar futuras crisis financieras, los bancos necesitan emitir un nuevo tipo de deuda, conocida como capital contingente, que se convierte automáticamente en capital si los reguladores determinan que hay una crisis financiera nacional sistémica y si el banco viola simultáneamente la suficiencia de capital. [26]

En 2011 fue incluido en la lista Bloomberg de las 50 personas más influyentes en las finanzas mundiales . [27] En 2012, Thomson Reuters lo nombró candidato al Premio Nobel de Economía de ese año , citando sus "contribuciones pioneras a la volatilidad del mercado financiero y la dinámica de los precios de los activos ". [28]

El 14 de octubre de 2013, se anunció que Shiller había recibido el Premio Nobel de Economía 2013 junto con Eugene Fama y Lars Peter Hansen . [29]

Su conferencia en la ceremonia de entrega de premios explicó por qué los mercados no son eficientes. Presentó un argumento sobre por qué la Hipótesis del Mercado Eficiente (HME) de Eugene Fama era falaz. La HME postula que el valor actual de un activo refleja la incorporación eficiente de información a los precios. Según Shiller, los resultados del movimiento del mercado son extremadamente erráticos, a diferencia de la afirmación de Fama, donde el movimiento sería más suave si reflejara el valor intrínseco de los activos. Los resultados de los gráficos proporcionados por Shiller mostraron una clara aberración con respecto a la Hipótesis del Mercado Eficiente . Por ejemplo, el crecimiento de los dividendos había sido del 2% anual en acciones. Sin embargo, contradecía la HME ya que el crecimiento no reflejaba los dividendos esperados. Se explica además mediante el modelo de Valor Presente Linealizado de Shiller, que es el resultado de la colaboración con su colega y ex alumno John Campbell , que solo la mitad a un tercio de las fluctuaciones en el mercado de valores se explican por el modelo de dividendos esperados. Además, en la conferencia, Shiller señaló que variables como las tasas de interés y los costos de construcción no explican el movimiento del mercado inmobiliario.

Por otra parte, Shiller cree que una mayor información sobre el mercado de activos es crucial para su eficiencia. Además, aludió a la explicación de John Maynard Keynes sobre los mercados de valores para señalar la irracionalidad de las personas al tomar decisiones. Keynes comparó el mercado de valores con un concurso de belleza en el que las personas, en lugar de apostar por quién les parece atractivo, apuestan por el concursante que la mayoría de las personas encuentran atractivo. Por lo tanto, cree que las personas no utilizan cálculos matemáticos complicados ni un modelo económico sofisticado cuando participan en el mercado de activos. Argumentó que se requiere un conjunto enorme de datos para que el mercado funcione de manera eficiente. Dado que había muy pocos datos disponibles sobre los mercados de activos para su investigación, y mucho menos para la gente común, desarrolló el índice Case-Shiller que proporciona información sobre las tendencias de los precios de las viviendas. Por lo tanto, agregó que el uso de la tecnología moderna puede beneficiar a los economistas para acumular datos de clases de activos más amplias que harán que el mercado esté más basado en la información y los precios sean más eficientes.

En entrevistas en junio de 2015, Shiller advirtió sobre la posibilidad de un colapso del mercado de valores. [30] En agosto de 2015, después de un colapso repentino en acciones individuales, continuó viendo condiciones de burbuja en acciones, bonos y viviendas. [31]

En 2015, el Consejo de Educación Económica honró a Shiller con su Premio Visionario. [32]

En 2017, Shiller dijo que Bitcoin era la mayor burbuja financiera del momento. [33] El fracaso percibido de Cincinnati Time Store se ha utilizado como analogía para sugerir que las criptomonedas como Bitcoin son una "burbuja especulativa" a punto de estallar, según el economista Robert J. Shiller. [34]

En 2019, Shiller publicó Narrative Economics . El libro recibió críticas favorables y fue seleccionado entre la lista de los mejores libros de 2019 publicada por el Financial Times . [35]

Obras

Libros

- Economía narrativa: cómo las historias se vuelven virales e impulsan grandes eventos económicos , Robert J. Shiller, Princeton University Press (2019), ISBN 978-0691182292 .

- Phishing para tontos: la economía de la manipulación y el engaño , George A. Akerlof y Robert J. Shiller, Princeton University Press (2015), ISBN 978-0-691-16831-9 .

- Finanzas y la buena sociedad , Robert J. Shiller, Princeton University Press (2012), ISBN 0-691-15488-0 .

- Espíritus animales: cómo la psicología humana impulsa la economía y por qué es importante para el capitalismo global , George A. Akerlof y Robert J. Shiller, Princeton University Press (2009), ISBN 978-0-691-14233-3 .

- La solución subprime: cómo se produjo la crisis financiera mundial actual y qué hacer al respecto , Robert J. Shiller, Princeton University Press (2008), ISBN 0-691-13929-6 .

- El nuevo orden financiero: el riesgo en el siglo XXI , Robert J. Shiller, Princeton University Press (2003), ISBN 0-691-09172-2 .

- Exuberancia irracional , Robert J Shiller, Princeton University Press (2000), ISBN 0-691-05062-7 .

- Macromercados: Creación de instituciones para gestionar los mayores riesgos económicos de la sociedad , Robert J. Shiller, Clarendon Press, Nueva York: Oxford University Press (1993), ISBN 0-19-828782-8 .

- Volatilidad del mercado , Robert J. Shiller, MIT Press (1990), ISBN 0-262-19290-X .

Artículos de opinión

Shiller ha escrito artículos de opinión desde al menos 2007 para publicaciones como The New York Times , donde ha aparecido impreso en al menos dos docenas de ocasiones.

- En "La transformación del sueño americano ", [36] Shiller comienza su lección de historia sobre la evolución del lenguaje en 1931 con el "sueño de... oportunidad para cada uno según su capacidad o logro" de James Truslow Adams , a través de la "igualdad de oportunidades para todos los hombres" de un capellán (1954) hasta la Ley de Pago Inicial del Sueño Americano de 2003 de Allard y Sessions ( 108.º Congreso ) , que fue diseñada para que el Secretario de Vivienda "ayudara a las familias de bajos ingresos a lograr la propiedad de una vivienda". [37]

Véase también

Referencias

- ^ Campbell, John Y. (2004), "Una entrevista con Robert J. Shiller", Dinámica macroeconómica , 8 (5), Cambridge University Press : 649–683, doi :10.1017/S1365100504040027, S2CID 154975037

- ^ Grove, Lloyd. "El mundo según... Robert Shiller". Portfolio.com . Consultado el 26 de junio de 2009 .

- ^ ab Blaug, Mark; Vane, Howard R. (2003). Quién es quién en economía (4.ª ed.). Edward Elgar Publishing. ISBN 978-1-84064-992-5.

- ^ "El cierre: Robert Shiller". The Real Deal . 1 de noviembre de 2007. Consultado el 2 de diciembre de 2012 .

- ^ "La revista anual de Yale Economics 2022 marca una nueva era para el departamento". Departamento de Economía de Yale . Consultado el 28 de diciembre de 2022 .

- ^ "ICF Fellows". Acerca de . Facultad de Administración de Empresas de la Universidad de Yale . Consultado el 21 de septiembre de 2012 .

- ^ "Presidentes anteriores". Asociación Económica del Este. Archivado desde el original el 11 de febrero de 2017. Consultado el 9 de febrero de 2017 .

- ^ "Economist Rankings at IDEAS". Universidad de Connecticut . Consultado el 7 de septiembre de 2008 .

- ^ "Economist Rankings at IDEAS". Universidad de Connecticut . Consultado el 10 de agosto de 2017 .

- ^ * Robert J. Shiller en Nobelprize.org, consultado el 12 de octubre de 2020

- ^ "Tres economistas estadounidenses ganan el Nobel por su trabajo sobre los precios de los activos", ABC News , 14 de octubre de 2013

- ^ ab Shiller, Robert J. 1946, Autores contemporáneos, serie de nuevas revisiones, Encyclopedia.com

- ^ Read, Colin (2012). "Los primeros años". Los primeros años: Palgrave Connect . doi :10.1057/9781137292216.0036. ISBN 9781137292216.

- ^ "Robert Shiller sobre los rasgos humanos esenciales para el capitalismo" . Consultado el 14 de marzo de 2020 .

- ^ Van Sweden, James (22 de octubre de 2013). "Exalumno gana premio Nobel". www.kzoo.edu . Kalamazoo College . Consultado el 31 de octubre de 2013 .

- ^ Shiller, Robert J. (1981). "¿Los precios de las acciones se mueven demasiado como para justificarse por cambios posteriores en los dividendos?". American Economic Review . 71 (3): 421–436. JSTOR 1802789.

- ^ "Índices de confianza del mercado bursátil". Yale School Of Management. 14 de julio de 2013. Consultado el 14 de octubre de 2013 .

- ^ abc Shiller, Robert (2005). Exuberancia irracional (2.ª ed.) . Princeton University Press . ISBN 978-0-691-12335-6.

- ^ "fuente" . Consultado el 4 de febrero de 2018 .

- ^ abc Benner, Katie (7 de julio de 2009). "Bob Shiller no mató al mercado inmobiliario". CNNMoney.com . Consultado el 7 de julio de 2009 .

- ^ "Historial de miembros de APS". search.amphilsoc.org . Consultado el 21 de septiembre de 2021 .

- ^ ""Nadie vio esto venir": Entender la crisis financiera a través de modelos contables" (PDF) . Archivo personal de RePEc de Munich. Archivado desde el original (PDF) el 6 de septiembre de 2015 . Consultado el 16 de diciembre de 2009 .

- ^ Shiller, Robert J. (17 de septiembre de 2007). "Bubble Trouble". Project Syndicate . Consultado el 2 de diciembre de 2012 .

- ^ "Centro de Estudios Financieros: Página de inicio". Ifk-cfs.de. Archivado desde el original el 22 de julio de 2012. Consultado el 14 de octubre de 2013 .

- ^ "Los 100 mejores pensadores globales según FP". Revista Foreign Policy . Diciembre de 2010.

- ^ "Ingeniería de estabilidad financiera". 18 de enero de 2010.

- ^ "Las 50 personas más influyentes en las finanzas globales". Bloomberg . Archivado desde el original el 16 de julio de 2012.

- ^ Pendlebury, David A. "Understanding Market Volatility". ScienceWatch – Predicciones para 2012. Thomson Reuters . Consultado el 21 de septiembre de 2012 .

- ^ "Premio del Banco de Suecia en Ciencias Económicas en memoria de Alfred Nobel 013" . Consultado el 14 de octubre de 2013 .

- ^ "Entender las burbujas de activos y cómo reaccionar ante ellas". www.aaii.com . Consultado el 4 de febrero de 2018 .

- ^ "Robert Shiller de Yale: la turbulencia en el mercado de valores aún no ha terminado". Fox Business . 25 de agosto de 2015. Archivado desde el original el 26 de diciembre de 2015 . Consultado el 4 de febrero de 2018 .

- ^ "Premios Visionarios: Celebremos con CEE a los líderes de la Educación Económica".

- ^ "ROBERT SHILLER: Bitcoin es el 'mejor ejemplo en este momento' de una burbuja". Business Insider . 5 de septiembre de 2017 . Consultado el 4 de febrero de 2018 .

- ^ Bartenstein, Ben; Russo, Camila (21 de mayo de 2018). "Shiller, de Yale, advierte que las criptomonedas pueden ser otra tienda de tiempo de Cincinnati". San Francisco Chronicle . Bloomberg News . Consultado el 28 de noviembre de 2018 .

... Dos años después, el fabricante textil galés Robert Owen intentó establecer la Bolsa Nacional de Trabajo Equitativo en Londres basada en el "dinero del tiempo". Ambos experimentos fracasaron y, un siglo después, la propuesta del economista John Pease Norton de un "dólar eléctrico" se convirtió en material cómico en lugar de una innovación monetaria.

- ^ Wolf, Martin (3 de diciembre de 2019). «Los mejores libros de 2019: Economía». www.ft.com . Consultado el 11 de enero de 2020 .

- ^ nytimes.com: "La transformación del sueño americano", 4 de agosto de 2017

- ^ govtrack.us: "S. 811 (108th): Ley de Pago Inicial del Sueño Americano", 8 de abril de 2003

Enlaces externos

- Sitio web de Robert J. Shiller en el Departamento de Economía de la Universidad de Yale

- Apariciones en C-SPAN

- Robert J. Shiller en Nobelprize.org