Sala de operaciones

Una sala de operaciones reúne a los operadores que operan en los mercados financieros . La sala de operaciones también se denomina a menudo front office . También se utilizan los términos "dealing room" y " trading floor ", este último inspirado en el de una bolsa de valores a viva voz . A medida que la negociación a viva voz se sustituye gradualmente por la negociación electrónica , la sala de operaciones se convierte en el único lugar restante que es emblemático del mercado financiero. También es el lugar más probable dentro de la institución financiera donde se implementan las tecnologías más recientes antes de difundirlas en sus otros negocios .

Los laboratorios de computación especializados que simulan salas de operaciones se conocen como "laboratorios de operaciones" o "laboratorios de finanzas" en las universidades y escuelas de negocios.

Origen

Antes de los años sesenta o setenta, las actividades de los bancos en el mercado de capitales estaban divididas en muchos departamentos, a veces dispersos en varios sitios, como segmentos de mercado: mercado de dinero (doméstico y de divisas), divisas , financiación a largo plazo, divisas, mercado de bonos . Al reunir estos equipos en un solo sitio, los bancos quieren facilitar:

- una difusión más eficiente de la información del mercado, para una mayor reactividad de los operadores;

- confrontación de ideas sobre tendencias y oportunidades del mercado;

- Coordinación de escritorio hacia los clientes.

Contexto

Las Salas de Trading aparecen por primera vez entre los brokers de bolsa de Estados Unidos , como Morgan Stanley , a partir de 1971, con la creación del NASDAQ , que requiere una mesa de negociación de acciones en sus instalaciones, y el crecimiento del mercado secundario de productos de deuda federal , que requiere una mesa de negociación de bonos .

La difusión de las salas de negociación en Europa , entre 1982 y 1987, se vio impulsada posteriormente por dos reformas de la organización de los mercados financieros, que se llevaron a cabo aproximadamente simultáneamente en el Reino Unido y Francia .

En el Reino Unido, el Big Bang en la Bolsa de Londres eliminó la distinción entre corredores de bolsa y stockjobbers , e impulsó a los bancos de inversión estadounidenses , hasta entonces privados de acceso a la LSE, a establecer una sala de operaciones en la City de Londres .

En Francia, la desregulación de los mercados de capitales, llevada a cabo por Pierre Bérégovoy , Ministro de Economía y Finanzas, entre 1984 y 1986, condujo a la creación de instrumentos del mercado monetario, de un mercado de futuros sobre tipos de interés , MATIF , de un mercado de opciones sobre acciones, MONEP , a la racionalización de la gestión de la deuda soberana , con emisiones de bonos mediante subastas múltiples y a la creación de un estatuto de distribuidor primario . Cada segmento de mercado emergente planteó la necesidad de nuevas posiciones de comerciantes dedicados dentro de la sala de negociación.

Negocios

Una sala de operaciones sirve para dos tipos de negocios :

- comercio y arbitraje , un negocio de bancos de inversión y corredores , a menudo denominado el lado de la venta .

- gestión de cartera , un negocio de empresas de gestión de activos e inversores institucionales, a menudo denominado el lado comprador .

Los primeros en instalar sus salas de operaciones fueron los corredores de bolsa y los bancos de inversión, y posteriormente les siguieron las grandes empresas de gestión de activos.

El tipo de negocio determina peculiaridades en la organización y el entorno de software dentro de la sala de operaciones.

Organización

Las salas de negociación están formadas por “mesas”, especializadas por producto o segmento de mercado (renta variable, corto plazo, largo plazo, opciones...), que comparten un gran espacio abierto .

Una sala típica de un banco de inversión distingue entre:

- los traders , cuya función es ofrecer los mejores precios posibles a los vendedores , anticipándose a las tendencias del mercado. Después de cerrar un trato con un vendedor, el trader organiza una operación inversa ya sea con otro trader perteneciente a otra entidad de la misma institución o con una contraparte externa;

- Los creadores de mercado actúan como mayoristas. Las transacciones negociadas por los creadores de mercado suelen incluir condiciones estándar.

Los vendedores realizan operaciones a medida de las necesidades de sus clientes corporativos, es decir, sus condiciones suelen ser específicas. Centrándose en la relación con el cliente, pueden negociar con todo tipo de activos.

Muchas grandes instituciones han agrupado sus mesas de efectivo y derivados, mientras que otras, como UBS o Deutsche Bank , por ejemplo, dando prioridad a la relación con el cliente, estructuran su sala de operaciones por segmento de cliente, alrededor de mesas de ventas. [1]

Algunas grandes salas de operaciones albergan a operadores extranjeros que actúan en nombre de otra entidad de la misma institución, ubicada en otra zona horaria. Una sala en París puede tener operadores pagados por la filial de la ciudad de Nueva York , y cuyo horario de trabajo se ve modificado en consecuencia. En la mesa de cambio , como este mercado está activo las 24 horas del día, se puede implementar una organización de libro de contabilidad rotativo, por medio de la cual, por ejemplo, un operador con sede en Londres heredará, al comienzo del día, las posiciones abiertas transferidas por la sala de Singapur , Tokio o Bahréin , y las administrará hasta el final de su propio día, cuando se transfieren a otro colega con sede en la ciudad de Nueva York .

Algunas instituciones, en particular las que han invertido en un equipo de desarrollo rápido ( RAD ), optan por mezclar perfiles dentro de la sala de operaciones, donde los operadores, los ingenieros financieros y los desarrolladores de software especializados en front-office se sientan uno al lado del otro. Estos últimos, por tanto, reportan a un jefe de operaciones en lugar de a un jefe de TI.

Más recientemente, ha aparecido también un perfil de responsable de cumplimiento , encargado de garantizar el cumplimiento de la ley, en particular la relativa al uso del mercado, y del código de conducta.

El middle office y el back office generalmente no están ubicados en la sala de operaciones.

Con las empresas de gestión de activos la organización es algo más sencilla:

- Los gestores de activos son responsables de las carteras o fondos;

- Los "traders" están en contacto con los "brokers", es decir, con las "ventas" de los bancos de inversión antes mencionados; sin embargo, este perfil no está presente en las empresas de gestión de activos que han optado por externalizar su mesa de operaciones.

El desarrollo de las actividades comerciales, durante los años ochenta y noventa, requirió salas de negociación cada vez más grandes, específicamente adaptadas al cableado informático y telefónico . Por ello, algunas instituciones trasladaron sus salas de negociación de sus instalaciones del centro de la ciudad, de la City a Canary Wharf , [2] del centro de París a La Défense y de Wall Street a Times Square o a los suburbios residenciales de la ciudad de Nueva York en Connecticut ; UBS Warburg, por ejemplo, construyó una sala de negociación en Stamford, Connecticut , en 1997, y luego la amplió en 2002, hasta convertirla en la más grande del mundo, con aproximadamente 100.000 pies cuadrados (9.300 m 2 ) de superficie, lo que permitió la instalación de unos 1.400 puestos de trabajo y 5.000 monitores. [3] El edificio "Basalte" de Société Générale es el primer edificio dedicado específicamente a salas de negociación; está preparado para una doble fuente de alimentación, para permitir la continuidad de las operaciones en caso de que se interrumpa una de las fuentes de producción. [4] En la década de 2000, JP Morgan estaba planeando construir un edificio, cerca del sitio del World Trade Center , donde los seis pisos de 60.000 pies cuadrados (5.600 m 2 ) dedicados a salas de operaciones estarían en voladizo , siendo la superficie del suelo disponible de solo 32.000 pies cuadrados (3.000 m 2 ). [5]

Infraestructura

Los primeros años

El teléfono y el teletipo fueron las primeras herramientas principales de los corredores. El teletipo captaba las cotizaciones financieras y las imprimía en una cinta de cotización . Las acciones estadounidenses se identificaban mediante un símbolo de cotización formado por una a tres letras, seguido del último precio, el más bajo y el más alto, así como del volumen del día. La transmisión se acercaba al tiempo real, y las cotizaciones rara vez se retrasaban más de 15 minutos, pero el corredor que buscaba el precio de un valor determinado tenía que leer la cinta...

Ya en 1923, la empresa Trans-Lux instaló en la Bolsa de Nueva York un sistema de proyección de una cinta de cotización transparente sobre una pantalla grande. [6] Este sistema fue adoptado posteriormente por la mayoría de los corredores afiliados a la Bolsa de Nueva York hasta la década de 1960.

En 1956, llegó al mercado una solución llamada Teleregister, [7] este tablero electromecánico existía en dos versiones, la de los 50 o 200 valores más importantes que cotizaban en la Bolsa de Nueva York; pero había que interesarse por esos valores, y no por otros...

En la década de 1960, el puesto de trabajo del corredor se caracterizaba por estar abarrotado de teléfonos. El corredor hacía malabarismos con los auriculares para hablar con varios corredores al mismo tiempo. La calculadora electromecánica, luego electrónica, le permitía realizar cálculos básicos.

En los años 1970, si bien la aparición de la centralita privada PABX dio paso a una cierta simplificación de los equipos de telefonía, el desarrollo de soluciones de visualización alternativas condujo, sin embargo, a una multiplicación del número de monitores de vídeo en sus escritorios, piezas de hardware específicas y exclusivas de sus respectivos proveedores de datos financieros . Los principales actores del mercado de datos financieros fueron; Telerate , Reuters , [8] Bloomberg con su Bloomberg Terminal , Knight Ridder en particular con su oferta Viewtron , Quotron y Bridge , más o menos especializados en los segmentos del mercado monetario, de divisas y de valores, respectivamente, para los tres primeros de ellos.

La llegada de las hojas de cálculo

A partir de principios de los años 80, las salas de operaciones se multiplicaron y aprovecharon la difusión de la microinformática. Surgieron las hojas de cálculo , y la oferta de productos se repartió entre el mundo MS-DOS / Windows /PC y el mundo Unix . Para PC, existía Lotus 1-2-3 [9] , que fue rápidamente reemplazado por Excel , para estaciones de trabajo y terminales . Para UNIX, existían Applix y Wingz [10] entre otros. Junto a los monitores de vídeo, había que encontrar espacio libre en los escritorios para instalar una pantalla de ordenador .

Muy rápidamente, Excel se volvió muy popular entre los traders, tanto como herramienta de soporte de decisiones como medio para gestionar sus posiciones, y demostró ser un factor importante para la elección de una plataforma Windows NT a expensas de una plataforma Unix o VAX/VMS.

Aunque las alternativas de software se multiplicaron durante esta década, la sala de operaciones adolecía de una falta de interoperabilidad e integración. Para empezar, había una escasa transmisión automatizada de las operaciones desde las herramientas de escritorio de la oficina principal, en particular Excel, hacia el software de aplicación empresarial que gradualmente se introdujo en las oficinas administrativas; los operadores registraban sus operaciones rellenando un formulario impreso en un color diferente según la dirección (compra/venta o préstamo/pedido prestado), y un empleado de la oficina administrativa venía y recogía montones de tickets a intervalos regulares, para poder volver a capturarlos en otro sistema.

La revolución digital

Las aplicaciones de visualización de vídeo no sólo estaban envueltas en aparatosas cajas, sino que su modo de visualización basado en la recuperación ya no se adaptaba a los mercados que habían ido ganando mucha liquidez y que, en adelante, requerían decisiones en un par de segundos. Los operadores esperaban que los datos del mercado les llegaran en tiempo real, sin necesidad de que intervinieran con el teclado o el ratón, y que alimentaran sin problemas sus herramientas de apoyo a la toma de decisiones y de gestión de posiciones.

La revolución digital, que comenzó a finales de los años 1980, fue el catalizador que ayudó a satisfacer estas expectativas. Encontró expresión, dentro de la sala de operaciones, en la instalación de un sistema de visualización de datos digitales, una especie de red local. Los flujos entrantes convergían desde diferentes proveedores de datos [11] y estos datos sindicados se distribuían en los escritorios de los operadores. Se denomina manejador de feeds al servidor que adquiere datos del integrador y los transmite al sistema de distribución local.

Reuters con su TRIARCH 2000, Teknekron con su TIB, Telerate con TTRS, Micrognosis con MIPS, se repartieron rápidamente este creciente mercado. Esta infraestructura es un requisito previo para la posterior instalación, en cada escritorio, del software que adquiere, muestra y analiza gráficamente estos datos.

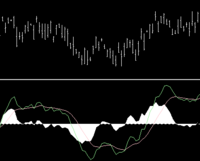

Este tipo de software generalmente permite al comerciante reunir la información relevante en páginas compuestas, que comprenden un panel de noticias, en formato de texto, deslizándose en tiempo real de abajo a arriba, un panel de cotizaciones, por ejemplo, tasas spot frente al dólar estadounidense , cada actualización de cotización o « tick » que se muestra en video inverso durante uno o dos segundos, un panel de análisis gráfico, con promedios móviles , MACD , velas u otros indicadores técnicos, otro panel que muestra cotizaciones competitivas de diferentes corredores, etc.

A esta nueva generación de herramientas pertenecían dos familias de paquetes de software : una dedicada a las plataformas Windows-NT y la otra a las plataformas Unix y VMS.

Sin embargo, Bloomberg y otros proveedores, en su mayoría nacionales, rechazaron este movimiento y prefirieron ceñirse a un modelo de oficina de servicios , en el que cada monitor de escritorio solo muestra datos almacenados y procesados en las instalaciones del proveedor. El enfoque de estos proveedores fue enriquecer su base de datos y sus funcionalidades lo suficiente como para que la cuestión de abrir su fuente de datos a cualquier hoja de cálculo o sistema de terceros no tuviera sentido.

Esta década también ha sido testigo de la irrupción de la televisión en las salas de negociación. Las conferencias de prensa de los presidentes de los bancos centrales son, desde entonces, acontecimientos muy esperados, en los que se descifran los tonos y los gestos. El operador tiene un ojo puesto en el televisor y el otro en la pantalla del ordenador para observar cómo reaccionan los mercados a las declaraciones, mientras que, muy a menudo, tiene un cliente al otro lado del teléfono. Reuters, [12] Bloomberg, CNN y CNBC proponen cada uno su canal de noticias especialmente dedicado a los mercados financieros.

Internet y ancho de banda

El desarrollo de Internet ha provocado la caída del precio de la información, incluida la financiera, y ha supuesto un duro golpe para los integradores, que, como Reuters, habían invertido mucho en los años anteriores para entregar datos en masa y en tiempo real a los mercados, pero que a partir de entonces han sufrido una oleada de cancelaciones de sus suscripciones de datos, así como una caída en las ventas de sus licencias de distribución y visualización de datos.

Además, los inversores de los operadores de cable han propiciado un enorme crecimiento de la capacidad de transporte de información a escala mundial. Las instituciones con varias salas de operaciones en el mundo han aprovechado este ancho de banda para conectar sus sedes extranjeras con sus casas matrices en un modelo de centro y radios . La aparición de tecnologías como Citrix ha contribuido a esta evolución, ya que permiten a los usuarios remotos conectarse a un escritorio virtual desde el que acceden a las aplicaciones de la sede central con un nivel de comodidad similar al de un usuario local. Mientras que antes un banco de inversión tenía que desplegar un software en cada sala de operaciones, ahora puede limitar esa inversión a una única sede. El coste de implantación de una sede en el extranjero se reduce, sobre todo, al presupuesto de telecomunicaciones.

Y como la arquitectura informática se simplifica y centraliza, también se puede externalizar. De hecho, desde hace unos años, los principales proveedores de tecnología [ ¿quiénes? ] activos en el mercado de las salas de operaciones han estado desarrollando servicios de alojamiento .

Equipo de software

Desde finales de los años 1980, las hojas de cálculo han proliferado rápidamente en los ordenadores de los operadores, mientras que el jefe de la sala de operaciones todavía tenía que depender de posiciones consolidadas que carecían de tiempo real y precisión. La diversidad de algoritmos de valoración , la fragilidad de las hojas de cálculo que conllevan el riesgo de pérdida de datos críticos, los tiempos de respuesta mediocres que ofrecen los ordenadores cuando se realizan cálculos pesados, la falta de visibilidad de lo que hacen los operadores, han hecho surgir la necesidad de una tecnología de información compartida, o aplicaciones empresariales , como la denominó posteriormente la industria.

Pero las instituciones tienen otros requisitos que dependen de su negocio, ya sea trading o inversión.

Gestión de riesgos

Dentro del banco de inversión, la división de trading está interesada en implementar sinergias entre mesas, tales como:

- cobertura del riesgo cambiario derivado de swaps de divisas o posiciones forward;

- financiación por parte de la mesa de mercado monetario de posiciones que quedaron abiertas al final del día;

- cobertura de posiciones en bonos mediante contratos de futuros o de opciones sobre tipos de interés.

Estos procesos requieren la mutualización de datos.

Así, entre 1990 y 1993, aparecen en el mercado numerosos paquetes de software: Infinity, Summit, Kondor+ , Finance Kit, [13] Front Arena, Murex y Sophis Risque, que se comercializan rápidamente bajo el paraguas de la gestión de riesgos, un término más halagador aunque algo menos preciso que el de mantenimiento de posiciones. [14]

Aunque Infinity murió en 1996 con el sueño de un conjunto de herramientas que se esperaba que modelara cualquier innovación que un ingeniero financiero pudiera haber diseñado, los otros sistemas siguen estando bien y vivos en las salas de operaciones. Nacidos durante el mismo período, comparten muchas características técnicas, como una arquitectura de tres niveles , cuyo back-end se ejecuta en una plataforma Unix, una base de datos relacional en Sybase u Oracle y una interfaz gráfica de usuario escrita en inglés, ya que sus clientes están en cualquier parte del mundo. Captura de transacciones de los operadores, mantenimiento de posiciones, medición de riesgos de mercado (tipos de interés y divisas), cálculo de ganancias y pérdidas (P&L), por mesa o operador, control de límites establecidos por contraparte, son las principales funcionalidades entregadas por estos sistemas.

Estas funciones serán consolidadas posteriormente por las reglamentaciones nacionales, que tienden a insistir en una informática adecuada: en Francia, se definen en 1997 en una instrucción de la “Comisión Bancaria” relativa al control interno. [15]

Comercio electrónico

El teléfono, utilizado en los mercados extrabursátiles (OTC), es propenso a malentendidos. Si las dos partes no logran entenderse claramente sobre los términos de la transacción, puede ser demasiado tarde para enmendar la transacción una vez que la confirmación recibida revele una anomalía.

Los primeros mercados que descubrieron el comercio electrónico fueron los mercados de divisas. Reuters creó su Reuter Monitor Dealing Service en 1981. Las partes se encuentran a través de la pantalla y acuerdan una transacción en modo videotex , donde los datos están estructurados de forma flexible.

En el mundo del comercio electrónico aparecen varios productos, entre ellos Bloomberg Terminal , BrokerTec , TradeWeb y Reuters 3000 Xtra para valores y divisas, mientras que el italiano Telematico (MTS) encuentra su lugar en las salas de negociación europeas para la negociación de deuda soberana.

Más recientemente han llegado al mercado otros productos especializados, como Swapswire , para negociar swaps de tipos de interés, o SecFinex y EquiLend, para colocar préstamos o empréstitos de valores (el prestatario paga la cuota de suscripción al servicio).

Sin embargo, estos sistemas también suelen carecer de liquidez. Contrariamente a una predicción que se repite con frecuencia, el comercio electrónico no acabó con el corretaje tradicional entre intermediarios. Además, los operadores prefieren combinar ambos modos: la pantalla para el descubrimiento de precios y la voz para concertar grandes transacciones. [16]

Gestión de pedidos y enrutamiento

En el caso de los productos de los mercados organizados, los procesos son diferentes: las órdenes de los clientes deben recogerse y centralizarse; una parte de ellas puede desviarse para su conciliación interna, a través de los denominados sistemas alternativos de negociación (ATS); las órdenes de gran tamaño o sobre acciones con poca liquidez o que cotizan en una bolsa extranjera, y las órdenes de clientes corporativos, cuyo contacto de ventas se encuentra en la sala de negociación, se encaminan preferentemente hacia corredores o hacia sistemas multilaterales de negociación (MTF); el resto va directamente a la bolsa local, a la que la institución está conectada electrónicamente.

Las órdenes se ejecutan, parcial o totalmente, y luego se asignan a las respectivas cuentas de clientes. El creciente número de productos cotizados y de lugares de negociación ha hecho necesario gestionar esta cartera de órdenes con un software adecuado.

Las bolsas de valores y los mercados de futuros ofrecen su propio sistema front-end para captar y transmitir órdenes, o posiblemente una interfaz de programación, para permitir a las instituciones miembro conectar su sistema de gestión de órdenes desarrollado internamente. Pero los editores de software pronto venden paquetes que se encargan de los diferentes protocolos de comunicación a estos mercados; Fidessa, con sede en el Reino Unido, tiene una fuerte presencia entre los miembros de la LSE ; Sungard Global Trading y la sueca Orc Software son sus mayores competidores.

Comercio de programas

En el trading programado , las órdenes las genera un programa de software en lugar de que las coloque un operador que toma una decisión. Más recientemente, se denomina trading algorítmico. Se aplica únicamente a los mercados organizados, donde las transacciones no dependen de una negociación con una contraparte determinada.

Un uso típico del trading programado es generar órdenes de compra o venta sobre un valor determinado tan pronto como su precio alcanza un umbral dado, al alza o a la baja. Una ola de órdenes stop de venta ha sido ampliamente incriminada, durante la crisis financiera de 1987, como la principal causa de la aceleración de la caída de los precios. Sin embargo, el trading programado no ha dejado de desarrollarse, desde entonces, en particular con el auge de los ETF , fondos mutuos que imitan un índice bursátil, y con el crecimiento de la gestión de activos estructurada; un ETF que replica el índice FTSE 100 , por ejemplo, envía múltiplos de 100 órdenes de compra, o de otras tantas órdenes de venta, cada día, dependiendo de si el fondo registra un flujo neto de suscripción entrante o saliente. Esta combinación de órdenes también se llama cesta. Además, siempre que el peso de cualquier valor constituyente del índice cambie, por ejemplo después de una ampliación de capital por parte del emisor, deben generarse nuevas órdenes de cesta para que la nueva distribución de la cartera siga reflejando la del índice. Si un programa puede generar más rápidamente que un solo trader una cantidad enorme de órdenes, también requiere el seguimiento de un ingeniero financiero , que adapta su programa tanto a la evolución del mercado como, ahora, a las exigencias del regulador bancario , comprobando que no implica manipulación del mercado . Algunas salas de trading pueden tener ahora tantos ingenieros financieros como traders.

La proliferación de variantes del trading programado, muchas de las cuales aplican técnicas similares, lleva a sus diseñadores a buscar una ventaja competitiva invirtiendo en hardware que añada capacidad de cálculo o adaptando su código de software al multi-threading , de forma que sus órdenes lleguen al libro de órdenes central antes que las de sus competidores. El éxito de un algoritmo se mide, por tanto, en un par de milisegundos. Este tipo de trading programado, también llamado trading de alta frecuencia , entra sin embargo en conflicto con el principio de equidad entre inversores, y algunos reguladores se plantean prohibirlo. [17]

Gestión de cartera

Con la reanudación de las ejecuciones de órdenes, tanto el gestor del fondo de inversión como el operador del banco de inversión deben actualizar sus posiciones. Sin embargo, el gestor no necesita revalorizar sus posiciones en tiempo real: a diferencia del operador cuyo horizonte temporal es el día, el gestor de cartera tiene una perspectiva de medio a largo plazo. Sin embargo, el gestor necesita comprobar que todo lo que vende está disponible en su cuenta de custodia; también necesita una función de evaluación comparativa, mediante la cual pueda seguir el rendimiento de su cartera con el de su índice de referencia ; si diverge demasiado, necesitaría un mecanismo para reequilibrarla generando automáticamente un número de compras y ventas para que la distribución de la cartera vuelva a la del índice de referencia.

Relaciones con el back office

En la mayoría de los países, la regulación bancaria exige un principio de independencia entre el front-office y el back-office: una operación realizada por la sala de operaciones debe ser validada por el back-office para ser posteriormente confirmada a la contraparte, liquidada y contabilizada. Ambos servicios deben reportar a divisiones independientes entre sí en el nivel más alto posible de la jerarquía. [18] [19]

En Alemania, la regulación va más allá y aplica un "principio de los cuatro ojos" que exige que toda negociación realizada por un comerciante sea vista por otro comerciante antes de ser presentada al back office.

En Europa continental, las instituciones han puesto énfasis, desde principios de los años 90, en el procesamiento directo (STP), es decir, la automatización de la transmisión de operaciones al back-office. Su objetivo es aumentar la productividad del personal de back-office, reemplazando la recaptura de operaciones por un proceso de validación. Los editores de software de gestión de riesgos o de gestión de activos satisfacen esta expectativa ya sea añadiendo funcionalidades de back-office dentro de su sistema, hasta ahora dedicadas al front-office, o desarrollando su conectividad, para facilitar la integración de las operaciones en un paquete orientado al back-office.

Las instituciones anglosajonas, con menos restricciones para contratar personal adicional en las oficinas administrativas, tienen una necesidad menos apremiante de automatizar y desarrollar dichas interfaces solo unos años después.

En los mercados de valores, las reformas institucionales destinadas a reducir el retraso en la liquidación de los típicos tres días hábiles a un día o incluso cero días pueden ser un fuerte impulsor para automatizar los procesos de datos.

Mientras el front-office y el back-office funcionen por separado, los operadores más reticentes a capturar sus operaciones por sí mismos en el sistema del front-office, que naturalmente les resulta más engorroso que una hoja de cálculo, se ven tentados a descartarse y recurrir a un asistente o a un empleado de middle-office. Una política de STP es entonces un medio indirecto para obligar a los operadores a capturar por sí mismos. Además, la captura de operaciones basada en TI, en el menor tiempo posible desde la negociación real, se considera cada vez más, con el paso de los años, una "mejor práctica" o incluso una regla.

La regulación bancaria tiende a privar a los operadores de la facultad de revalorizar sus posiciones con los precios que ellos elijan. Sin embargo, el personal administrativo no es necesariamente el más preparado para criticar los precios propuestos por los operadores para instrumentos complejos o poco líquidos y que ninguna fuente independiente, como Bloomberg, publica.

Anatomía de los mayores fracasos

Ya sea como actor o como simple testigo, la sala de operaciones es el lugar donde se vive cualquier fallo lo suficientemente grave como para poner en juego la existencia de la empresa.

En el caso de Northern Rock , Bear Stearns o Lehman Brothers , los tres arrasados por la crisis subprime , en 2008, si la sala de negociación finalmente no logró encontrar contrapartes en el mercado monetario para refinanciarse, y por lo tanto tuvo que enfrentar una crisis de liquidez , cada uno de esos impagos se debe al modelo de negocio de la empresa , no a un mal funcionamiento de su sala de negociación.

Por el contrario, en los ejemplos que se muestran a continuación, si bien el fallo siempre ha sido precipitado por condiciones adversas del mercado, también tiene una causa operativa:

| Mes Año | Compañía | Operaciones ficticias | Posiciones ocultas | Posiciones sobrepasadas | Comercio de información privilegiada | Manipulación del mercado | Riesgo mal calculado | Valoración errónea | Falta de control por parte de los comerciantes | Titularidad inadecuada | Error de captura | Consecuencias para la empresa |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Abril 87 | Merrill Lynch [21] | b | b | b | ||||||||

| 90 de febrero | Drexel Burnham Lambert [22] | b | b | b | multa y quiebra | |||||||

| Septiembre 91 | Hermanos Salomón [23] | b | bien | |||||||||

| Febrero de 1995 | Barras [24] | b | b | b | quiebra | |||||||

| Abril 95 | El niño Peabody [25] | b | b | |||||||||

| Julio de 1995 | Daiwa [25] | b | b | b | cierre parcial del negocio | |||||||

| Junio 96 | Sumitomo | b | b | b | b | multas [26] + demanda civil | ||||||

| Enero 98 | UBS [27] | b | b | |||||||||

| Septiembre 98 | LTCM [28] | b | recapitalización | |||||||||

| 05 de diciembre | Valores Mizuho [29] [30] | b | ||||||||||

| 06 de septiembre | Asesores de Amaranto [31] | b | ||||||||||

| 08 de enero | Sociedad General [32] | b | b | b | b | bien [33] | ||||||

| 08 de febrero | Crédito Suisse [34] | b | ||||||||||

| 08 de mayo | Morgan Stanley [35] | b | b | b | bien | |||||||

| 08 de octubre | CITIC Pacífico [36] | b | b |

Las causas operativas que aparecen en las columnas anteriores se deben a fallos organizativos o informáticos:

- Una transacción ficticia es posible cuando el sistema permite contabilizar una transacción con una contraparte ficticia o con una contraparte real, pero para la cual el sistema no envía ni una confirmación a esa contraparte ni un mensaje automático al back-office para su liquidación y contabilización;

- Las posiciones ocultas, que son fraudulentas, y los excesos sobre las posiciones autorizadas, que no lo son, también son posibles por la ausencia de un mecanismo de control de límites con transmisión de un aviso al Departamento de Riesgos, o por la ausencia de reacción por parte del destinatario de dicho aviso;

- Algunos casos de información privilegiada se pueden explicar por la proximidad, dentro de la sala de operaciones, de mesas con intereses en conflicto, como la que negocia las emisiones de acciones con la que invierte por cuenta de los clientes.

- La manipulación de precios también es posible cuando no se ejerce ningún control sobre la proporción de un instrumento que se posee en relación con el total en circulación en el mercado, ya sea que este en circulación sea el número total de acciones de un determinado emisor corporativo o sea la posición abierta de un instrumento derivado cotizado;

- El riesgo puede calcularse mal, porque depende de parámetros cuya calidad no se puede evaluar, o porque se pone una confianza excesiva en el modelo matemático que se utiliza;

- Una valoración errónea puede deberse a un manejo fraudulento de precios de referencia, o porque la falta de cotizaciones frescas de un instrumento y la falta de consideración de una valoración alternativa basada en modelos, han llevado al uso de precios obsoletos;

- La falta de control del comerciante puede evaluarse por la debilidad de la información que se le exige o por la falta de experiencia o de crítica por parte de los destinatarios de dicha información;

- Un derecho de usuario puede resultar inadecuado, ya sea porque lo concede la jerarquía en contradicción con las mejores prácticas de la industria, o porque, aunque no se concede, se aplica de todos modos porque el sistema no puede gestionarlo o porque, por negligencia, no se ha configurado adecuadamente en ese sistema;

- Por último, un error de captura puede surgir en un sistema con controles de plausibilidad débiles, como el de un tamaño comercial, o sin un mecanismo de «principio de los cuatro ojos», por el cual una anomalía manifiesta habría sido detectada y detenida por una segunda persona.

Habitaciones destruidas

- El 5 de mayo de 1996, durante la noche del sábado al domingo, un incendio, presuntamente de origen criminal, devastó la sala de operaciones del Crédit Lyonnais ; las actividades comerciales fueron trasladadas en pocos días a un sitio de emergencia, o de recuperación de desastres, en las afueras de París.

- El 11 de septiembre de 2001, el ataque contra el World Trade Center destruyó la sala de operaciones del Cantor Fitzgerald y mató a 658 personas, dos tercios de su fuerza laboral. [37] Sin embargo, las actividades se reanudaron aproximadamente una semana después.

Juego

Las salas de negociación también se utilizan en el sector de las apuestas deportivas . El término se utiliza a menudo para referirse a los departamentos de determinación de pasivos y cuotas de las casas de apuestas, donde se gestionan los pasivos y se ajustan las cuotas. Entre los ejemplos se incluyen las casas de apuestas de Internet con sede en el Caribe y también las operaciones de apuestas legales en el Reino Unido, como William Hill , Ladbrokes y Coral, que operan salas de negociación para gestionar su riesgo. El crecimiento de las bolsas de apuestas como Betfair también ha llevado a la aparición de "salas de negociación" diseñadas para los jugadores profesionales. (Referencia: periódico Racing Post 19/7/07) El primer establecimiento de este tipo se abrió en Edimburgo en 2003, pero luego cerró. Los jugadores profesionales suelen pagar una tarifa diaria de "asiento" de alrededor de 30 libras por el uso de las instalaciones de TI y las transmisiones satelitales deportivas utilizadas para las apuestas. Hoy en día hay ocho salas de negociación de este tipo en todo el Reino Unido, dos de ellas con sede en Londres, una en Highgate y otra en Canary Wharf.

Véase también

Notas y referencias

- ^ "Las barreras que se interponen entre los comerciantes se están derrumbando" . Financial Times. 1 de febrero de 2010. Archivado desde el original el 11 de diciembre de 2022.

- ^ "Los bancos de Canary Wharf obtienen acceso a múltiples proveedores de red". Dealing With Technology. 23 de julio de 2001.[ enlace muerto permanente ]

- ^ "La expansión de UBS en Warburg crea el mayor parqué bursátil del mundo". sitio del banco. 14 de mayo de 2002. Archivado desde el original el 17 de noviembre de 2018. Consultado el 24 de febrero de 2010 .

- ^ "La Future Salle des Marchés Société Générale en Construction à la Défense" (en francés). projets-architecte-urbanisme.fr.

- ^ "JPMorgan construirá una torre en el lugar donde se construiría el World Trade Center". Bloomberg. 14 de junio de 2007.

- ^ Alex Preda (agosto de 2009). Enmarcando las finanzas: los límites de los mercados y el capitalismo moderno. University of Chicago Press. ISBN 9780226679334. Recuperado el 5 de enero de 2011 .

- ^ "Presentación comercial de Teleregister" (PDF) . Computerhistory.org. 1956. págs. 20–21 . Consultado el 4 de abril de 2010 .

- ^ Read, Donald (25 de febrero de 1999). El poder de las noticias: la historia de Reuters. Oxford University Press. pp. 342–370. doi :10.1093/acprof:oso/9780198207689.001.0001. ISBN 978-0-19-820768-9.

- ^ Lotus 1-2-3 ; utilizado por un pequeño porcentaje de empresas en la actualidad

- ^ Wingz ; utilizado por un pequeño porcentaje de empresas en la actualidad

- ^ el feed del integrador principal, como Reuters o Moneyline Telerate, que normalmente complementa el del feed de datos de la bolsa local, como TOPCAC, en Francia, de la Société de Bourse Française (en francés) ( SBF )

- ^ Reuters Financial Television (RFTV) se lanzó en 1996 pero cerró en 2002 por falta de rentabilidad

- ^ Renombrada Wall Street Suite después de que su editor, la finlandesa Trema, fuera adquirida, en 2006, por la firma estadounidense Wall Street Systems

- ^ De hecho, la visión cada vez más dominante era que los riesgos debían consolidarse en todo el banco, por lo tanto fuera de la sala de operaciones, y tener en cuenta los efectos de correlación en todos los tipos de activos; RiskManager de JPMorgan y RiskWatch de Algorithmics son los principales editores de software que crean paquetes que coinciden con esta concepción.

- ^ "Reglamento CRBF 97-02, Títulos IV y V sobre medición y seguimiento de los riesgos" (PDF) (en francés). Sitio del Banco de Francia.

- ^ "Estar completamente conectados no es suficiente para los corredores de bolsa más importantes del mundo". The Economist. 9 de enero de 2003. Consultado el 28 de febrero de 2010 .

- ^ "La SEC toma medidas para frenar el comercio de alta frecuencia" . Financial Times. 13 de enero de 2010. Archivado desde el original el 11 de diciembre de 2022. Consultado el 27 de febrero de 2010 .

- ^ "Circulaire IML 93-101: Règles parientes à l'organization et au contrôle interna de l'activité de marché des établissements de crédit" (PDF) (en francés). Commission de Surveillance du Secteur Financier (CSSF - Luxemburgo).

- ^ En Francia, el artículo 7.1 del reglamento CRBF 97-02

- ^ Véase también Lista de pérdidas comerciales

- ^ Sterngold, James (11 de marzo de 1987). "Anatomía de una pérdida asombrosa". New York Times . Consultado el 25 de mayo de 2010 .

- ^ "La muerte de Drexel". The Economist. 17 de febrero de 1990.

- ^ El verdadero escándalo de Salomon. New York Magazine. 2 de septiembre de 1991.

- ^ "Estudio de caso: Barings". Ambit ERisk. 2010. Archivado desde el original el 17 de octubre de 2007.

- ^ ab "Un camino inusual hacia el comercio de alto nivel". New York Times . 27 de septiembre de 1995.

- ^ "multa de la CFTC". CFTC . 11 de mayo de 1998 . Consultado el 22 de febrero de 2010 .

- ^ "Fe ciega". The Economist. 29 de enero de 1998.

- ^ "Estudio de caso: Gestión de capital a largo plazo". Archivado desde el original el 18 de julio de 2011.

- ^ Lewis, Leo (9 de diciembre de 2005). «La mecanografía con dedos gordos le cuesta a los jefes de un comerciante 128 millones de libras». Londres: Times Online. Archivado desde el original el 16 de febrero de 2007. Consultado el 25 de mayo de 2010 .

- ^ Véase también Bolsa de Tokio – Problemas de TI

- ^ Hillary Till (2 de octubre de 2006). "El caso Amaranth: primeras lecciones de la debacle". EDHEC Risk & Asset Management Research Centre.

- ^ Véase también pérdida comercial de Société Générale en 2008

- ^ "Décisions juridictionnelles publiées par la Commission bancaire au cours du mois de juillet 2008 - Bulletin Officiel N° 5, página 16" (PDF) (en francés).

- ^ "Más agujeros que tú". The Economist. 21 de febrero de 2008.

- ^ "Aviso final a Matthew Sebastian Piper" (PDF) . FSA.

- ^ "CITIC Pacific advierte de posibles pérdidas de 2.000 millones de dólares en divisas". Reuters. 20 de octubre de 2008.

- ^ "Nunca una empresa ha perdido tanto personal". The Economist. 20 de septiembre de 2001.

Enlaces externos

- "Wall Street y la tecnología".

- "Tratando con la tecnología".

- "El poder de las operaciones programadas". Investopedia.

- Daniel Beunza, David Stark. "Ecologías del valor en una sala de operaciones de Wall Street" (PDF) . Universidad de Columbia. Archivado desde el original (PDF) el 6 de julio de 2011.

- Howard Kahn, Cary L. Cooper (1993). El estrés en la sala de operaciones: empleados de alto rendimiento bajo presión. Business & Economics. p. 276. ISBN 9780415073752.

- Andrew Delaney (2004). “¿El fin de la era de los grandes proveedores?”. A-Team Insight.