Fondo Europeo de Estabilidad Financiera

| Este artículo es parte de una serie sobre |

|

|---|

European Union portal European Union portal |

El Fondo Europeo de Estabilidad Financiera ( FEEF ) es un vehículo de propósito especial financiado por los miembros de la eurozona para abordar la crisis de deuda soberana europea . Fue acordado por el Consejo de la Unión Europea [a] [1] el 9 de mayo de 2010, con el objetivo de preservar la estabilidad financiera en Europa proporcionando asistencia financiera a los estados de la eurozona en dificultades económicas. [2] La sede del Fondo está en la ciudad de Luxemburgo , [3] al igual que las del Mecanismo Europeo de Estabilidad . [4] Los servicios de gestión de tesorería y el apoyo administrativo son proporcionados al Fondo por el Banco Europeo de Inversiones a través de un contrato de nivel de servicio. [5] Desde la creación del Mecanismo Europeo de Estabilidad , las actividades del FEEF son llevadas a cabo por el MEDE. [6]

El FEEF está autorizado a pedir prestado hasta 440.000 millones de euros, [7] de los cuales 250.000 millones quedaron disponibles después del rescate de Irlanda y Portugal. [8] Una entidad separada, el Mecanismo Europeo de Estabilización Financiera (MEEF), un programa que depende de fondos obtenidos en los mercados financieros y está garantizado por la Comisión Europea utilizando el presupuesto de la Unión Europea como garantía, tiene autoridad para recaudar hasta 60.000 millones de euros.

Función

El mandato del FEEF es "salvaguardar la estabilidad financiera en Europa proporcionando asistencia financiera" a los estados de la eurozona.

El FEEF puede emitir bonos u otros instrumentos de deuda en el mercado con el apoyo de la Agencia Financiera Alemana para recaudar los fondos necesarios para proporcionar préstamos a los países de la eurozona con problemas financieros, recapitalizar bancos o comprar deuda soberana. [9] Las emisiones de bonos estarían respaldadas por garantías otorgadas por los estados miembros de la eurozona en proporción a su participación en el capital desembolsado del Banco Central Europeo (BCE).

La capacidad de préstamo de 440.000 millones de euros del Mecanismo puede combinarse con préstamos de hasta 60.000 millones de euros del Mecanismo Europeo de Estabilización Financiera (que depende de fondos recaudados por la Comisión Europea utilizando el presupuesto de la UE como garantía) y hasta 250.000 millones de euros del Fondo Monetario Internacional (FMI) para obtener una red de seguridad financiera de hasta 750.000 millones de euros. [10]

Si no se hubieran llevado a cabo operaciones financieras, el FEEF se habría cerrado al cabo de tres años, el 30 de junio de 2013. Sin embargo, dado que el FEEF se activó en 2011 para prestar dinero a Irlanda y Portugal, el Mecanismo existirá hasta que se haya reembolsado por completo su última obligación. [11]

Préstamo

El Mecanismo sólo podría entrar en vigor después de que un Estado miembro de la eurozona haya presentado una solicitud de ayuda y se haya negociado un programa nacional con la Comisión Europea y el FMI y después de que dicho programa haya sido aceptado por unanimidad por el Eurogrupo (los ministros de Finanzas de la eurozona) y se haya firmado un memorando de entendimiento. Esto sólo ocurriría cuando el país no pudiera obtener préstamos en los mercados a tipos aceptables.

Si un Estado miembro de la eurozona solicita asistencia financiera, se necesitarán entre tres y cuatro semanas para elaborar un programa de apoyo que incluya el envío de expertos de la Comisión, el FMI y el BCE al país en dificultades. Una vez que el Eurogrupo apruebe el programa para el país, el FEEF necesitará varios días hábiles para reunir los fondos necesarios y desembolsar el préstamo. [11]

Compromisos de garantía

En el cuadro siguiente se muestra el nivel máximo actual de garantías solidarias para el capital otorgadas por los países de la eurozona. Los importes se basan en las ponderaciones clave del capital del Banco Central Europeo . La UE solicitó a los países de la eurozona que aprobaran un aumento de los importes de las garantías a 780.000 millones de euros. La mayor parte del riesgo del aumento de los 440.000 millones de euros originales recae sobre los países con calificación AAA y, en última instancia, sobre sus contribuyentes, en un posible caso de impago de las inversiones del FEEF. Los aumentos de las garantías fueron aprobados por todos los países de la eurozona antes del 13 de octubre de 2011. [12]

El rescate de 110.000 millones de euros a Grecia de 2010 no fue parte de las garantías del FEEF y no es administrado por éste, sino un compromiso bilateral separado de los países de la eurozona (excluida Eslovaquia, que optó por no participar, y Estonia, que no estaba en la eurozona en 2010) y el FMI.

Además de las garantías de capital que se muestran en el cuadro, el acuerdo ampliado del FEEF responsabiliza a los países garantes de todos los costos de intereses de los bonos emitidos por el FEEF, a diferencia de la estructura original del FEEF, lo que amplía significativamente las posibles obligaciones de los contribuyentes. [13] Estos montos de garantía adicionales aumentan si los pagos de cupones de los bonos emitidos por el FEEF son altos. El 29 de noviembre de 2011, los ministros de finanzas europeos decidieron que el FEEF puede garantizar entre el 20 y el 30% de los bonos de las economías periféricas en dificultades. [14]

| País | Contribuciones iniciales | Contribuciones ampliadas (ver sección de ampliaciones) | |||

|---|---|---|---|---|---|

| Compromisos de garantía (millones de euros) | Porcentaje | € per cápita [ cita requerida ] | Compromisos de garantía (millones de euros) | Porcentaje | |

Austria Austria | 12.241,43 € | 2,78% | 1.464,86 € | 21.639,19 € | 2,7750% |

Bélgica Bélgica | 15.292,18 € | 3,48% | 1.423,71 € | 27.031,99 € | 3,4666% |

Chipre Chipre | 863,09 € | 0,20% | 1.076,68 € | 1.525,68 € | 0,1957% |

Estonia Estonia | 1.994,86 € | 0,2558% | |||

Finlandia Finlandia | 7.905,20 € | 1,80% | 1.484,51 € | 13.974,03 € | 1,7920% |

Francia Francia | 89.657,45 € | 20,38% | 1.398,60 € | 158.487,53 € | 20,3246% |

Alemania Alemania | 119.390,07 € | 27,13% | 1.454,87 € | 211.045,90 € | 27.0647% |

Grecia Grecia | 12.387,70 € | 2,82% | 1.099,90 € | 21.897,74 € | 2,8082% |

Irlanda Irlanda | 7.002,40 € | 1,59% | 1.549,97 € | 12.378,15 € | 1,5874% |

Italia Italia | 78.784,72 € | 17,91% | 1.311,10 € | 139.267,81 € | 17,8598% |

Luxemburgo Luxemburgo | 1.101,39 € | 0,25% | 2.239,95 € | 1.946,94 € | 0,2497% |

Malta Malta | 398,44 € | 0,09% | 965,65 € | 704,33 € | 0,0903% |

Países Bajos Países Bajos | 25.143,58 € | 5,71% | 1.525,60 € | 44.446,32 € | 5,6998% |

Portugal Portugal | 11.035,38 € | 2,51% | 1.037,96 € | 19.507,26 € | 2,5016% |

Eslovaquia Eslovaquia | 4.371,54 € | 0,99% | 807,89 € | 7.727,57 € | 0,9910% |

Eslovenia Eslovenia | 2.072,92 € | 0,47% | 1.009,51 € | 3.664,30 € | 0,4699% |

España España | 52.352,51 € | 11,90% | 1.141,75 € | 92.543,56 € | 11,8679% |

Eurozona (16) sin Estonia (°) Eurozona (16) sin Estonia (°) | 440.000,00 € | 100% | 1.339,02 € | ||

Eurozona (17) con Estonia Eurozona (17) con Estonia | 779.783,14 € | 100% | |||

(° Estonia entró en la eurozona el 1 de enero de 2011, es decir, después de la creación del Fondo Europeo de Estabilidad Financiera en 2010). Grecia, Irlanda y Portugal son "garantes salientes", salvo en los casos en que tenían obligaciones antes de obtener esa condición. Estonia es un garante saliente con respecto a las obligaciones antes de su incorporación a la eurozona.

Gestión

El director ejecutivo del FEEF es Klaus Regling , ex director general de la Dirección General de Asuntos Económicos y Financieros de la Comisión Europea , que anteriormente trabajó en el FMI , el Ministerio de Finanzas alemán y en el sector privado como director gerente del Moore Capital Strategy Group en Londres.

El Consejo de Administración del Fondo Europeo de Estabilidad Financiera está integrado por representantes de alto nivel de los 17 Estados miembros de la eurozona, incluidos viceministros, secretarios de Estado o directores generales del Tesoro . La Comisión Europea y el Banco Central Europeo pueden designar a un observador en el Consejo de Administración del Fondo. Su presidente es Thomas Wieser, que también preside el Comité Económico y Financiero de la UE. [15]

Aunque no existe un requisito legal específico de rendición de cuentas al Parlamento Europeo , se espera que el Mecanismo mantenga una relación estrecha con los comités pertinentes dentro de la UE. [11]

Desarrollos e implementación

El 7 de junio de 2010, los Estados miembros de la eurozona encomendaron a la Comisión Europea, en su caso en colaboración con el Banco Central Europeo, la tarea de:

- negociar y firmar en su nombre después de su aprobación los memorandos de entendimiento relacionados con este apoyo;

- presentarles propuestas sobre los acuerdos de préstamo que se firmarán con el o los Estados miembros beneficiarios;

- evaluar el cumplimiento de la condicionalidad establecida en los memorandos de entendimiento;

- proporcionar información, junto con el Banco Europeo de Inversiones , para ulteriores debates y decisiones en el Eurogrupo sobre cuestiones relacionadas con el FEEF y, en una fase de transición en la que el Fondo Europeo de Estabilidad Financiera aún no esté plenamente operativo, para reforzar sus capacidades administrativas y operativas. [16]

Ese mismo día se creó el Fondo Europeo de Estabilidad Financiera como sociedad de responsabilidad limitada de derecho luxemburgués (Société Anonyme), [17] mientras que Klaus Regling fue nombrado director ejecutivo del FEEF el 9 de junio de 2010 [18] y asumió el cargo el 1 de julio de 2010. [19] El Fondo entró en pleno funcionamiento el 4 de agosto de 2010. [20] [21]

El 29 de septiembre de 2011, el Bundestag alemán aprobó por 523 votos a favor y 85 en contra el aumento de los fondos disponibles del FEEF a 440.000 millones de euros (la parte correspondiente a Alemania es de 211.000 millones). A mediados de octubre, Eslovaquia se convirtió en el último país en dar su aprobación, aunque no antes de que el presidente del Parlamento, Richard Sulík, planteara serias dudas sobre cómo "un Estado de la eurozona pobre pero respetuoso de las normas puede rescatar a un infractor reincidente con el doble de renta per cápita y el triple de nivel de pensiones, un país que, en cualquier caso, está irremediablemente en bancarrota. ¿Cómo es posible que se haya hecho trizas la cláusula de no fianza del Tratado de Lisboa?" [22]

Concesión de ayuda del FEEF a Irlanda

El 28 de noviembre de 2010, el Eurogrupo y el Consejo de Ministros de Economía y Finanzas de la UE decidieron conceder asistencia financiera en respuesta a la solicitud de las autoridades irlandesas. El paquete financiero estaba diseñado para cubrir necesidades de financiación de hasta 85.000 millones de euros y supondría que la UE aportaría hasta 23.000 millones de euros a través del Mecanismo Europeo de Estabilización Financiera y hasta 18.000 millones de euros del FEEF a lo largo de 2011 y 2012.

Los primeros bonos del Fondo Europeo de Estabilidad Financiera se emitieron el 25 de enero de 2011. El FEEF colocó sus bonos inaugurales a cinco años por un monto de 5.000 millones de euros como parte del paquete de apoyo financiero UE/FMI acordado para Irlanda. [23] El diferencial de emisión se fijó en el tipo de cambio medio más 6 puntos básicos. Esto implica unos costes de endeudamiento para el FEEF del 2,89%. El interés de los inversores fue excepcionalmente fuerte, con una cartera de pedidos récord de 44.500 millones de euros, es decir, aproximadamente nueve veces la oferta . La demanda de los inversores provino de todo el mundo y de todo tipo de instituciones. [24] El Fondo eligió a tres bancos ( Citibank , HSBC y Société Générale ) para organizar la emisión inaugural de bonos. [25]

Concesión de ayudas del FEEF a Portugal

El segundo país de la eurozona que ha solicitado y recibido ayuda del FEEF es Portugal . Tras la solicitud formal de asistencia financiera realizada el 7 de abril de 2011 por las autoridades portuguesas, los términos y condiciones del paquete de asistencia financiera fueron acordados por el Eurogrupo y el Consejo de Ministros de Economía y Finanzas de la UE el 17 de mayo de 2011. El paquete financiero fue diseñado para cubrir las necesidades financieras de Portugal de hasta 78 000 millones de euros, con la Unión Europea (a través del Mecanismo Europeo de Estabilización Financiera) y el FEEF proporcionando cada uno hasta 26 000 millones de euros que se desembolsarían en tres años. Se puso a disposición más apoyo a través del FMI por hasta 26 000 millones de euros, según lo aprobado por el Directorio Ejecutivo del FMI el 20 de mayo de 2011. [26]

El FEEF se activó para los préstamos portugueses en junio de 2011, y emitió 5.000 millones de euros en bonos a 10 años el 15 de junio de 2011, y 3.000 millones de euros el 22 de junio de 2011 a través de BNP Paribas , Goldman Sachs International y The Royal Bank of Scotland . [27]

Ampliación

El 21 de julio de 2011, los líderes de la eurozona acordaron modificar el FEEF para ampliar su garantía de capital de 440.000 millones de euros a 780.000 millones de euros. [28] [29] El aumento amplió la capacidad de préstamo efectiva del FEEF a 440.000 millones de euros. Esto requirió ratificaciones de todos los parlamentos de la eurozona, que se completaron el 13 de octubre de 2011. [12] [30]

El acuerdo de ampliación del FEEF también modificó su estructura, eliminando el colchón de efectivo que mantenía el FEEF para cualquier nueva emisión y sustituyéndolo por una sobregarantía de +65% por parte de los países garantes. El aumento del 165% de la garantía de capital corresponde a la necesidad de contar con 440.000 millones de euros de países garantes con calificación AAA detrás del máximo capital de deuda emitido por el FEEF (Grecia, Irlanda y Portugal no garantizan nuevas emisiones del FEEF porque son receptores de apoyo de la zona del euro, lo que reduce las garantías máximas totales a 726.000 millones de euros). [31]

Una vez que la capacidad del FEEF para conceder nuevos préstamos a los países en dificultades de la eurozona expire en 2013, éste y el MEEF serán reemplazados por el Mecanismo Europeo de Estabilidad (una vez ratificado, véase Tratados de la Unión Europea#Reforma de la eurozona ). Sin embargo, las garantías pendientes otorgadas a los tenedores de bonos del FEEF para financiar los rescates sobrevivirán al MEDE.

El 27 de octubre de 2011, el Consejo Europeo anunció que los Estados miembros habían llegado a un acuerdo para aumentar aún más la capacidad efectiva del FEEF hasta un billón de euros, ofreciendo seguros a los compradores de deuda de los miembros de la eurozona. [32] Los líderes europeos también acordaron crear uno o varios fondos, posiblemente bajo la supervisión del FMI. Los fondos se financiarían con dinero del FEEF y contribuciones de inversores externos. [33]

Rescate griego

Como parte del segundo rescate a Grecia , bajo una cláusula de acción colectiva retroactiva , el 100% de los bonos de la jurisdicción griega fueron transferidos al FEEF, por un monto de 164 mil millones de euros (130 mil millones de nuevos paquetes más 34,4 mil millones restantes del Mecanismo de Préstamo Griego) a lo largo de 2014. [11]

Clasificación

El Fondo tenía como objetivo que las agencias de calificación asignaran una calificación AAA a sus bonos, que serían elegibles para las operaciones de refinanciación del Banco Central Europeo. [34] Lo logró en septiembre de 2010 cuando Fitch y Standard & Poor's le otorgaron AAA y Moody's le otorgó Aaa, [35] lo que le facilitó la recaudación de dinero. La perspectiva de calificación fue calificada como estable. [36] El 16 de enero de 2012, Standard and Poors (S&P) redujo su calificación del Fondo Europeo de Estabilidad Financiera a AA+ desde AAA; la rebaja siguió a la rebaja del 13 de enero de 2012 de Francia y otras ocho naciones de la eurozona que ha generado preocupaciones de que el FEEF tendrá más dificultades para recaudar fondos. [37] En noviembre de 2012, Moody's lo rebajó. [38] En mayo de 2020, Scope Ratings –una agencia de calificación líder en Europa– asignó por primera vez al Fondo Europeo de Estabilidad Financiera una calificación a largo plazo AA+ con perspectiva estable. [39]

Controversias

El proceso de ampliación del FEEF de 2011 resultó un desafío para varios Estados miembros de la eurozona, que se opusieron a asumir obligaciones soberanas en una posible violación de las disposiciones del Tratado de Maastricht sobre no permitir el rescate. El 13 de octubre de 2011, Eslovaquia aprobó la ampliación del FEEF 2.0 después de una primera votación de aprobación fallida. A cambio [ aclaración necesaria ] , el gobierno eslovaco se vio obligado a dimitir y convocar nuevas elecciones .

El 19 de octubre de 2011, Helsingin Sanomat informó de que el Parlamento finlandés había aprobado la ampliación de la garantía del FEEF sin cuantificar el pasivo potencial total para Finlandia. Resultó que varios miembros del Parlamento no comprendían que, además de aumentar la garantía de capital de 7.900 millones de euros a 14.000 millones de euros, el Gobierno de Finlandia garantizaría todos los intereses y los costes de captación de capital del FEEF, además del capital emitido, asumiendo un pasivo teóricamente ilimitado. Helsingin Sanomat estimó que, en una situación adversa, este pasivo podría alcanzar los 28.700 millones de euros, añadiendo a la garantía de capital un tipo de interés del 3,5% para los préstamos a 30 años. Por este motivo, el proceso de aprobación parlamentaria del 28 de septiembre de 2011 fue engañoso y puede requerir una nueva propuesta del Gobierno. [40] [41] [ necesita actualización ]

Operaciones

En enero de 2012, el FEEF había emitido 19.000 millones de euros en deuda a largo plazo y 3.500 millones en deuda a corto plazo. [42]

- 25 de enero de 2011 Bono a 5 años por 5.000 millones de euros

- 15 de junio de 2011 Bono a 10 años por 5.000 millones de euros

- 22 de junio de 2011 Bono a 5 años por 3.000 millones de euros

- 7 de noviembre de 2011 Bono a 10 años por 3.000 millones de euros

- 13 de diciembre de 2011 Letra a 3 meses por valor de 1.971,9 millones de euros

- 5 de enero de 2012 Bono a 3 años por 3.000 millones de euros

- 17 de enero de 2012 Letra a 6 meses por 1.501 millones de euros

Programas de rescate para los miembros de la UE (desde 2008)

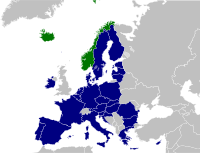

La siguiente tabla ofrece una visión general de la composición financiera de todos los programas de rescate que se han iniciado para los Estados miembros de la UE desde que estalló la crisis financiera mundial en septiembre de 2008. Los Estados miembros de la UE que no pertenecen a la eurozona (marcados en amarillo en la tabla) no tienen acceso a los fondos proporcionados por el FEEF/MEDE, pero pueden recibir cobertura con préstamos de rescate del programa de Balanza de Pagos (BoP) de la UE, el FMI y préstamos bilaterales (con una posible asistencia adicional del Banco Mundial/BEI/BERD si se los clasifica como países en desarrollo). Desde octubre de 2012, el MEDE, como nuevo fondo permanente de estabilidad financiera para cubrir cualquier posible paquete de rescate futuro dentro de la eurozona, ha sustituido de manera efectiva a los fondos GLF + EFSM + FEEF, que ya no existen. Cuando los fondos prometidos en un programa de rescate programado no se han transferido en su totalidad, la tabla lo ha indicado escribiendo "Y de X" .

| Miembro de la UE | Intervalo de tiempo | FMI [43] [44] (miles de millones €) | Banco Mundial [44] (miles de millones €) | BEI / BERD (miles de millones €) | Bilateral [43] (miles de millones €) | BoP [44] (miles de millones €) | GLF [45] (miles de millones €) | EFSM [43] (miles de millones €) | FEEF [43] (miles de millones €) | MEDE [43] (miles de millones €) | Rescate en total (miles de millones €) |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Chipre I 1 | 2011-12-15Diciembre 2011-diciembre 2012 | – | – | – | 2.5 | – | – | – | – | – | 0 0 2.5 1 |

| Chipre II 2 | 2013-05-13 until 2016-03-31Mayo 2013-Marzo 2016 | 0 0 1.0 | – | – | – | – | – | – | – | 0 0 6,3 de 9,0 | 0 7,3 de 10,0 2 |

| Grecia I+II 3 | 2010-05-01Mayo 2010-Junio 2015 | 0 32,1 de 48,1 | – | – | – | – | 52.9 | – | 130,9 de 144,6 | – | 215,9 de 245,6 3 |

| Grecia III 4 | 2015-08-19Agosto de 2015-Agosto de 2018 | 0 (proporción de 86, a decidir en octubre de 2015) | – | – | – | – | – | – | – | 086(hasta 86) | 0 86 4 |

| Hungría 5 | 2008-11-01Noviembre de 2008-Octubre de 2010 | 0 0 9,1 de 12,5 | 1.0 | – | – | 5,5 de 6,5 | – | – | – | – | 0 15,6 de 20,0 5 |

| Irlanda 6 | 2010-11-01Noviembre 2010-Diciembre 2013 | 0 22,5 | – | – | 4.8 | – | – | 0 22,5 | 0 18,4 | – | 0 68,2 6 |

| Letonia 7 | 2008-12-01Diciembre de 2008-diciembre de 2011 | 0 0 1.1 de 1.7 | 0,4 | 0,1 | 0,0 de 2,2 | 2,9 de 3,1 | – | – | – | – | 0 0 4,5 de 7,5 7 |

| Portugal 8 | 2011-05-01Mayo 2011-Junio 2014 | 0 26,5 de 27,4 | – | – | – | – | – | 0 24,3 de 25,6 | 0 26.0 | – | 0 76,8 de 79,0 8 |

| Rumania I 9 | 2009-05-01Mayo de 2009-junio de 2011 | 0 12,6 de 13,6 | 1.0 | 1.0 | – | 5.0 | – | – | – | – | 0 19,6 de 20,6 9 |

| Rumania II 10 | 2011-03-01Marzo de 2011-junio de 2013 | 0 0 0.0 de 3.6 | 1.15 | – | – | 0,0 de 1,4 | – | – | – | – | 0 0 1,15 de 6,15 10 |

| Rumania III 11 | 2013-09-27Octubre 2013-Septiembre 2015 | 0 0 0.0 de 2.0 | 2.5 | – | – | 0.0 de 2.0 | – | – | – | – | 0 0 2,5 de 6,5 11 |

| España 12 | 2012-07-23Julio 2012-diciembre 2013 | – | – | – | – | – | – | – | – | 0 41,3 de 100 | 0 41,3 de 100 12 |

| Pago total | Noviembre de 2008-Agosto de 2018 | 104.9 | 6.05 | 1.1 | 7.3 | 13.4 | 52.9 | 46.8 | 175.3 | 136.3 | 544.05 |

| 1 Chipre recibió a finales de diciembre de 2011 un préstamo bilateral de rescate de emergencia de 2.500 millones de euros de Rusia para cubrir sus déficits presupuestarios gubernamentales y refinanciar las deudas gubernamentales que vencían hasta el 31 de diciembre de 2012. [46] [47] [48] Inicialmente, se suponía que el préstamo de rescate se reembolsaría en su totalidad en 2016, pero como parte del establecimiento del segundo programa de rescate chipriota posterior, Rusia aceptó un reembolso diferido en ocho tramos bianuales a lo largo de 2018-2021, al tiempo que reducía su tasa de interés solicitada del 4,5% al 2,5%. [49] |

| 2 Cuando se hizo evidente que Chipre necesitaba un préstamo de rescate adicional para cubrir las operaciones fiscales del gobierno durante el período 2013-2015, además de las necesidades de financiación adicionales para la recapitalización del sector financiero chipriota, las negociaciones para dicho paquete de rescate adicional comenzaron con la Troika en junio de 2012. [50] [51] [52] En diciembre de 2012, una estimación preliminar indicó que el paquete de rescate general necesario debería tener un tamaño de 17.500 millones de euros, que comprende 10.000 millones de euros para la recapitalización bancaria y 6.000 millones de euros para refinanciar la deuda vencida, más 1.500 millones de euros para cubrir los déficits presupuestarios en 2013+2014+2015, lo que en total habría aumentado la relación deuda/PIB chipriota a alrededor del 140%. [53] Sin embargo, el paquete final acordado sólo implicaba un paquete de apoyo de 10.000 millones de euros, financiado en parte por el FMI (1.000 millones de euros) y el MEDE (9.000 millones de euros), [54] porque fue posible llegar a un acuerdo de ahorro de fondos con las autoridades chipriotas, que incluía un cierre directo del banco Laiki , el más problemático , y un plan de recapitalización forzosa para el Banco de Chipre . [55] [56] Las condiciones finales para la activación del paquete de rescate se describieron en el acuerdo de memorando de entendimiento de la Troika en abril de 2013, e incluyen: (1) Recapitalización de todo el sector financiero aceptando el cierre del banco Laiki, (2) Implementación del marco contra el lavado de dinero en las instituciones financieras chipriotas, (3) Consolidación fiscal para ayudar a reducir el déficit presupuestario gubernamental chipriota, (4) Reformas estructurales para restaurar la competitividad y los desequilibrios macroeconómicos, (5) Programa de privatización. En este contexto, se prevé que la relación deuda/PIB de Chipre alcance un máximo del 126% en 2015 y luego disminuya al 105% en 2020, por lo que se considera que se mantendrá en un nivel sostenible. El rescate de 10.000 millones de euros incluye 4.100 millones de euros de gasto en pasivos de deuda (refinanciación y amortización), 3.400 millones para cubrir déficits fiscales y 2.500 millones para la recapitalización bancaria. Estas cantidades se pagarán a Chipre en cuotas regulares desde el 13 de mayo de 2013 hasta el 31 de marzo de 2016. Según el programa, esto será suficiente, ya que Chipre, durante el período del programa, además: recibirá 1.000 millones de euros de ingresos extraordinarios procedentes de la privatización de activos gubernamentales, garantizará una renovación automática de 1.000 millones de euros en Letras del Tesoro y 1.000 millones de euros en bonos vencidos en poder de acreedores nacionales, reducirá la necesidad de financiación para la recapitalización bancaria con 8.700 millones de euros, de los cuales 400 millones son reinyecciones de beneficios futuros obtenidos por el Banco Central de Chipre (inyectados por adelantado a corto plazo mediante la venta de su reserva de oro) y 8.300 millones de euros proceden del rescate interno de los acreedores del banco Laiki y del Banco de Chipre. [57]La renovación automática forzada de los bonos que vencían en poder de los acreedores nacionales se llevó a cabo en 2013 y equivalió, según algunas agencias de calificación crediticia, a un "default selectivo" o "default restrictivo", principalmente porque los rendimientos fijos de los nuevos bonos no reflejaban los tipos de mercado, mientras que los vencimientos al mismo tiempo se extendieron automáticamente. [49] Chipre concluyó con éxito su programa de asistencia financiera de tres años a finales de marzo de 2016, habiendo tomado prestado un total de 6.300 millones de euros del Mecanismo Europeo de Estabilidad y 1.000 millones del Fondo Monetario Internacional . [58] [59] Los 2.700 millones de euros restantes del rescate del MEDE nunca se desembolsaron, debido a que las finanzas del gobierno chipriota fueron mejores de lo esperado a lo largo del programa. [58] [59] |

| 3 Muchas fuentes indican que el primer rescate fue de 110.000 millones de euros, seguido del segundo por 130.000 millones. Si se deducen los 2.700 millones de euros debido a que Irlanda, Portugal y Eslovaquia optaron por no participar como acreedores del primer rescate, y se suman los 8.200 millones de euros adicionales que el FMI ha prometido pagar a Grecia por los años 2015-2016 (a través de una extensión del programa implementada en diciembre de 2012), el monto total de los fondos de rescate asciende a 245.600 millones de euros. [45] [60] El primer rescate resultó en un pago de 20.100 millones de euros del FMI y 52.900 millones de euros del GLF, durante el transcurso de mayo de 2010 hasta diciembre de 2011, [45] y luego fue reemplazado técnicamente por un segundo paquete de rescate para 2012-2016, que tuvo un tamaño de 172.600 millones de euros (28.000 millones de euros del FMI y 144.600 millones de euros del FEEF), ya que incluía los montos comprometidos restantes del primer paquete de rescate. [61] Todos los montos comprometidos del FMI se pusieron a disposición del gobierno griego para financiar su funcionamiento continuo de los déficits presupuestarios públicos y para refinanciar la deuda pública vencida en poder de los acreedores privados y el FMI. Los pagos del FEEF se destinaron a financiar 35.600 millones de euros de deuda gubernamental reestructurada del PSI (como parte de un acuerdo en el que los inversores privados aceptaron a cambio un recorte nominal, tasas de interés más bajas y vencimientos más largos para su capital restante), 48.200 millones de euros para la recapitalización bancaria, [60] 11.300 millones de euros para una segunda recompra de deuda del PSI, [62] mientras que los 49.500 millones de euros restantes se pusieron a disposición para cubrir el funcionamiento continuo de los déficits presupuestarios públicos. [63] El programa combinado debía expirar en marzo de 2016, después de que el FMI hubiera extendido el período de su programa con tramos de préstamo adicionales desde enero de 2015 hasta marzo de 2016 (como un medio para ayudar a Grecia a pagar la suma total de los intereses acumulados durante la vida útil de los préstamos del FMI ya emitidos), mientras que el Eurogrupo al mismo tiempo optó por realizar su reembolso y aplazamiento de los intereses fuera del marco de su programa de rescate, con el programa del FEEF todavía planeado para terminar en diciembre de 2014. [64] Debido a la negativa del gobierno griego a cumplir con los términos condicionales acordados para recibir un flujo continuo de transferencias de rescate, tanto el FMI como el Eurogrupo optaron por congelar sus programas desde agosto de 2014. Para evitar un vencimiento técnico, el Eurogrupo pospuso la fecha de vencimiento de su programa congelado al 30 de junio de 2015, allanando el camino dentro de este nuevo plazo para la posibilidad de que los términos de transferencia primero se renegocien y luego se cumplan finalmente para garantizar la finalización del programa. [64]Como Grecia se retiró unilateralmente del proceso de establecimiento de los términos renegociados y la extensión del tiempo para la finalización del programa, este expiró sin completarse el 30 de junio de 2015. Por este medio, Grecia perdió la posibilidad de extraer 13.700 millones de euros de los fondos restantes del FEEF (1.000 millones de euros de facilidades de PSI e intereses de bonos no utilizadas, 10.900 millones de euros de fondos de recapitalización bancaria no utilizados y un tramo congelado de 1.800 millones de euros de apoyo macroeconómico), [65] [66] y también perdió los 13.561 millones de DEG restantes de los fondos del FMI [67] (que equivalen a 16.000 millones de euros según el tipo de cambio del DEG al 5 de enero de 2012 [68] ), aunque esos fondos perdidos del FMI podrían recuperarse si Grecia llega a un acuerdo para un nuevo tercer programa de rescate con el MEDE y aprueba la primera revisión de dicho programa. |

| 4 Un nuevo tercer programa de rescate por valor de 86.000 millones de euros en total, cubierto conjuntamente por fondos del FMI y el MEDE, se desembolsará en tramos desde agosto de 2015 hasta agosto de 2018. [69] El programa fue aprobado para ser negociado el 17 de julio de 2015, [70] y aprobado en detalle mediante la publicación de un acuerdo de facilidad del MEDE el 19 de agosto de 2015. [71] [72] La transferencia del FMI del "resto de su programa I+II congelado" y su nuevo compromiso de contribuir también con una parte de los fondos para el tercer rescate, depende de una finalización previa exitosa de la primera revisión del nuevo tercer programa en octubre de 2015. [73] Debido a una cuestión de urgencia, el MEDE realizó inmediatamente una transferencia temporal de emergencia de 7.160 millones de euros a Grecia el 20 de julio de 2015, [74] [75] que fue superada completamente por el MEDE cuando se ejecutó el primer tramo del tercer programa. El programa se llevó a cabo el 20 de agosto de 2015. [72] Debido a que se trata de una financiación puente temporal y no forma parte de un programa de rescate oficial, la tabla no muestra este tipo especial de transferencia del MEEF. Los préstamos del programa tienen un vencimiento medio de 32,5 años y tienen una tasa de interés variable (actualmente del 1%). El programa ha destinado una transferencia de hasta 25.000 millones de euros a fines de recapitalización bancaria (que se utilizarán en la medida en que las pruebas de estrés anuales de la Supervisión Bancaria Europea lo consideren necesario ), y también incluye el establecimiento de un nuevo fondo de privatización para llevar a cabo la venta de activos públicos griegos, de los cuales los primeros 25.000 millones de euros generados se utilizarán para el reembolso anticipado de los préstamos de rescate destinados a recapitalizaciones bancarias. Los acreedores públicos europeos considerarán un posible alivio de la deuda para Grecia, en forma de períodos de gracia y de pago más largos, después de la primera revisión del nuevo programa, en octubre/noviembre de 2015. [72] |

| 5 Hungría se recuperó más rápido de lo esperado y, por lo tanto, no recibió el apoyo de rescate restante de 4.400 millones de euros programado para octubre de 2009-octubre de 2010. [44] [76] El FMI pagó en total 7,6 de 10.500 millones de DEG, [77] equivalentes a 9.100 millones de euros de 12.500 millones de euros al tipo de cambio actual. [78] |

| 6 En Irlanda, la Agencia Nacional de Gestión del Tesoro también pagó 17.500 millones de euros para el programa en nombre del gobierno irlandés, de los cuales 10.000 millones fueron inyectados por el Fondo Nacional de Reserva de Pensiones y los 7.500 millones restantes se pagaron con "recursos internos en efectivo", [79] lo que ayudó a aumentar el total del programa a 85.000 millones de euros. [43] Como esta cantidad adicional, en términos técnicos, es un rescate interno, no se ha añadido al total del rescate. Al 31 de marzo de 2014 se habían transferido todos los fondos comprometidos, y el FEEF incluso pagó 700 millones de euros más, de modo que el importe total de los fondos se había incrementado marginalmente de 67.500 millones de euros a 68.200 millones de euros. [80] |

| 7 Letonia se recuperó más rápido de lo esperado y, por lo tanto, no recibió los 3.000 millones de euros restantes del rescate originalmente programado para 2011. [81] [82] |

| 8 Portugal completó su programa de apoyo como estaba previsto en junio de 2014, un mes más tarde de lo previsto inicialmente debido a la espera de un veredicto de su tribunal constitucional, pero sin solicitar el establecimiento de ninguna línea de crédito precautoria posterior. [83] Al final del programa se habían transferido todos los importes comprometidos, excepto el último tramo de 2.600 millones de euros (1.700 millones del MEEF y 0.900 millones del FMI), [84] que el gobierno portugués se negó a recibir. [85] [86] La razón por la que las transferencias del FMI todavía ascendieron a un poco más de los 26.000 millones de euros comprometidos inicialmente se debió a su pago con DEG en lugar de euros, y a algunos desarrollos favorables en el tipo de cambio EUR-DEG en comparación con el comienzo del programa. [87] En noviembre de 2014, Portugal recibió su último tramo retrasado de 0,4 mil millones de euros del MEEF (posterior al programa), [88] con lo que su importe total de rescate utilizado ascendió a 76,8 mil millones de euros de un total de 79,0 mil millones. |

| 9 Rumania se recuperó más rápido de lo esperado y, por lo tanto, no recibió el apoyo de rescate restante de 1.000 millones de euros originalmente programado para 2011. [89] [90] |

| 10 Rumania contaba con una línea de crédito precautoria de 5.000 millones de euros disponibles para utilizar dinero en caso de necesidad durante el período de marzo de 2011 a junio de 2013, pero evitó totalmente recurrir a ella. [91] [92] [44] [93] Sin embargo, durante ese período el Banco Mundial apoyó con una transferencia de 0,400 millones de euros como programa de préstamo de desarrollo DPL3 y 0,750 millones de euros como financiación basada en resultados para asistencia social y salud. [94] |

| 11 Rumania tenía una segunda línea de crédito precautoria de 4.000 millones de euros establecida conjuntamente por el FMI y la UE, de la que el FMI representa 1.751.340 millones de DEG = 2.000 millones de euros, que está disponible para retirar dinero si es necesario durante el período de octubre de 2013 al 30 de septiembre de 2015. Además, el Banco Mundial también puso a disposición 1.000 millones de euros en virtud de un préstamo para políticas de desarrollo con una opción de retiro diferido válida desde enero de 2013 hasta diciembre de 2015. [95] Durante todo el período, el Banco Mundial también seguirá proporcionando un apoyo al programa de desarrollo comprometido anteriormente de 0.891 millones de euros, [96] [97] pero esta transferencia adicional no se contabiliza como "apoyo de rescate" en el tercer programa debido a que se trata de "montos comprometidos anteriormente". En abril de 2014, el Banco Mundial aumentó su apoyo añadiendo la transferencia de un primer Préstamo para Políticas de Desarrollo de Crecimiento y Efectividad Fiscal por 0,75 mil millones de euros [98] , con el segundo tramo final del FEG-DPL por 0,75 mil millones de euros (por un valor aproximado de 1 mil millones de dólares) que se contratará en la primera parte de 2015. [99] Hasta mayo de 2014 no se había retirado dinero de la línea de crédito precautoria. |

| El paquete de apoyo de 100.000 millones de euros de España se ha destinado únicamente a la recapitalización del sector financiero. [100] Inicialmente, se había dispuesto de una cuenta de emergencia del FEEF con 30.000 millones de euros, pero no se utilizó ningún monto, y fue cancelada nuevamente en noviembre de 2012, tras ser reemplazada por el programa regular de recapitalización del MEDE. [101] El primer tramo de recapitalización del MEDE por 39.470 millones de euros fue aprobado el 28 de noviembre, [102] [103] y transferido al fondo de recapitalización bancaria del gobierno español ( FROB ) el 11 de diciembre de 2012. [101] Un segundo tramo para los bancos de "categoría 2" por 1,86 millones de euros fue aprobado por la Comisión el 20 de diciembre, [104] y finalmente transferido por el MEDE el 5 de febrero de 2013. [105] Los bancos de "categoría 3" también fueron objeto de un posible tercer tramo en junio de 2013, en caso de que no lograran antes de esa fecha obtener suficiente financiación adicional de capital de los mercados privados. [106] Durante enero de 2013, sin embargo, todos los bancos de "categoría 3" lograron recapitalizarse completamente a través de los mercados privados y, por lo tanto, no necesitarán ninguna ayuda estatal. Por lo tanto, no se espera que se activen los 58.700 millones de euros restantes del paquete de apoyo inicial, sino que permanecerán disponibles como fondo con reservas de capital de precaución a las que posiblemente se pueda recurrir si ocurren cosas inesperadas, hasta el 31 de diciembre de 2013. [100] [107] En total, se transfirieron 41.300 millones de euros de los 100.000 millones disponibles. [108] Tras la finalización programada del programa, no se solicitó ninguna asistencia de seguimiento. [109] |

Véase también

- Crisis financiera de 2007-2008

- Pacto Fiscal Europeo

- Mecanismo Europeo de Estabilidad (MEDE)

- Crisis de la deuda pública griega

- Transacciones en Maiden Lane

- Línea de préstamo de valores respaldados por activos a plazo

- Programa de alivio de activos en problemas (TARP)

- Lista de acrónimos: Crisis de la deuda soberana europea

Notas

- ^ El Consejo de la Unión Europea representaba entonces a 27 Estados miembros, ya que esto fue antes de la adhesión de Croacia.

Referencias

- ^ "Reunión extraordinaria del Consejo de Asuntos Económicos y Financieros" (PDF) (Nota de prensa). Bruselas: Consejo de la Unión Europea . 10 de mayo de 2010. 9596/10 (Presse 108). Archivado (PDF) del original el 20 de diciembre de 2021. Consultado el 7 de julio de 2016.

El Consejo y los Estados miembros decidieron un paquete integral de medidas para preservar la estabilidad financiera en Europa, incluido un mecanismo europeo de estabilización financiera, con un volumen total de hasta 500 000 millones de euros.

- ^ Economist.com Archivado el 20 de diciembre de 2021 en Wayback Machine "El Fondo Europeo de Estabilidad Financiera, el vehículo de propósito especial (SPV) creado para apoyar a los países en crisis de la zona del euro, está incluso siendo administrado por un ex inversor de alto riesgo. Pero este es un fondo que nunca venderá en corto sus inversiones".

- ^ Etat.lu Archivado el 20 de diciembre de 2021 en Wayback Machine. "Artículos de constitución del FEEF establecido como una sociedad anónima de responsabilidad limitada con arreglo a las leyes del Gran Ducado de Luxemburgo.

- ^ Böll, Sven; Hawranek, Dietmar; Hesse, Martin; Jung, Alexander; Neubacher, Alexander; Reiermann, Christian; Sauga, Michael; Schult, Christoph; Seith, Anne (25 de junio de 2012). "Imaginando lo impensable: las desastrosas consecuencias de un desplome del euro". Der Spiegel . Traducido por Sultan, Christopher. Archivado desde el original el 20 de diciembre de 2021. Consultado el 26 de junio de 2012 .

- ^ "Función de prestación de servicios limitados para el BEI en el Fondo Europeo de Estabilidad Financiera". Eib.europa.eu. 21 de mayo de 2010. Archivado desde el original el 15 de marzo de 2012. Consultado el 18 de mayo de 2012 .

- ^ "Organización". ESFS . Consultado el 26 de enero de 2013 .

- ^ Jolly, David (5 de enero de 2011). «El rescate irlandés comienza mientras Europa vende miles de millones en bonos». The New York Times . Archivado desde el original el 20 de diciembre de 2021. Consultado el 24 de febrero de 2017 .

- ^ "Merkel lanzó Italiens Sparkurs y el ESM rasch befüllen". El estándar . 11 de enero de 2012. Archivado desde el original el 13 de enero de 2012 . Consultado el 12 de enero de 2012 .

- ^ Thesing, Gabi (22 de enero de 2011). «El Fondo de Rescate Europeo podría comprar bonos y recapitalizar bancos, dice Stark del BCE». Bloomberg. Archivado desde el original el 24 de enero de 2011. Consultado el 18 de mayo de 2012 .

- ^ Europeanvoice.com Archivado el 20 de diciembre de 2021 en Wayback Machine . "Los medios de comunicación dijeron que España solicitaría el apoyo de dos fondos de la UE para los gobiernos de la eurozona con dificultades financieras: un 'mecanismo europeo de estabilización financiera' de 60.000 millones de euros, que depende de garantías del presupuesto de la UE".

- ^ abcd "Preguntas generales sobre el FEEF" (PDF) . Archivado desde el original (PDF) el 22 de enero de 2011 . Consultado el 26 de abril de 2011 .

- ^ ab "El Parlamento eslovaco ratifica la ampliación del FEEF". Reuters . 8 de octubre de 2011 . Consultado el 16 de octubre de 2011 .

- ^ Erik Kirschbaum (1 de octubre de 2011). "Schaeuble descarta una mayor contribución alemana al FEEF". Reuters . Consultado el 1 de octubre de 2011 .[ enlace muerto ]

- ^ "Los bancos centrales actúan: derribando las escotillas". The Economist . 30 de noviembre de 2011 . Consultado el 4 de diciembre de 2011 .

- ^ "Presidente – CFE – EUROPA". Europa.eu. 26 de abril de 2010. Archivado desde el original el 19 de octubre de 2012.

- ^ ""Decisión de los 16 Estados miembros de la zona del euro" – Consilium.europa.eu" (PDF) . Consultado el 18 de mayo de 2012 .

- ^ http://www.consilium.europa.eu/uedocs/cms_Data/docs/pressdata/.../114977.pdf [ enlace roto ]

- ^ "Indymedia-Lëtzebuerg - Klaus Regling nombrado director general del Fondo Europeo de Estabilidad Financiera". Archivado desde el original el 23 de julio de 2011. Consultado el 1 de julio de 2010 .

- ^ "El director general del Fondo Europeo de Estabilidad Financiera asume el cargo". Efsf.europa.eu . Consultado el 18 de mayo de 2012 .

- ^ "El FEEF entra en pleno funcionamiento". Archivado desde el original el 30 de noviembre de 2010. Consultado el 22 de noviembre de 2010 .

- ^ La política monetaria del BCE 2011 Archivado el 11 de marzo de 2021 en Wayback Machine , página 17, ISBN 978-92-899-0777-4 (versión impresa) ISBN 978-92-899-0778-1 (versión en línea)

- ^ Markman, Jon, "Ocupar el fondo de rescate de la eurozona", comentario, MarketWatch , 14 de octubre de 2011, 13:56 EDT. Consultado el 14 de octubre de 2011.

- ^ Goodman, Wes (26 de enero de 2011). "Europe Rescue Debt 'Hot' as Asia Central Banks Lead". Bloomberg. Archivado desde el original el 26 de mayo de 2012. Consultado el 18 de mayo de 2012 .

- ^ "EFSF coloca su primera emisión de referencia". Efsf.europa.eu. Archivado desde el original el 30 de enero de 2011. Consultado el 18 de mayo de 2012 .

- ^ "Se emiten los primeros bonos del FEEF". Europolitics.info. 24 de enero de 2011. Archivado desde el original el 10 de marzo de 2012. Consultado el 18 de mayo de 2012 .

- ^ "El FEEF coloca 3.000 millones de euros en bonos para apoyar a Portugal". Europa (portal web) . Archivado desde el original el 5 de abril de 2012. Consultado el 11 de octubre de 2011 .

- ^ "El EFSF designa a BNP Paribas, Goldman Sachs International y Royal Bank of Scotland como gestores principales conjuntos de su segunda emisión para Portugal". Europa (portal web) . Archivado desde el original el 5 de abril de 2012. Consultado el 11 de octubre de 2011 .

- ^ [1] [ enlace muerto ]

- ^ [2] [ enlace muerto ]

- ^ "Crisis de la eurozona: Eslovaquia respalda un fondo de rescate más amplio". BBC. 13 de octubre de 2011. Consultado el 18 de mayo de 2012 .

- ^ Philip Wright; Julian Baker (8 de agosto de 2011). "EFSF: cada vez más grande". Reuters . Consultado el 8 de agosto de 2011 .[ enlace muerto ]

- ^ "La crisis de la eurozona explicada". BBC. 27 de octubre de 2011. Consultado el 18 de mayo de 2012 .

- ^ Gauthier-Villars, David (28 de octubre de 2011). "La iniciativa de reforzar el fondo tiene puntos en blanco". The Wall Street Journal .

- ^ Bloomberg.com Archivado el 21 de julio de 2012 en archive.today "Los ministros pretenden que las empresas de calificación asignen una calificación AAA al fondo, cuyos bonos serían elegibles para operaciones de refinanciación del Banco Central Europeo. El fondo tendrá su sede en Luxemburgo".

- ^ "Acerca del FEEF". Comisión Europea. Archivado desde el original el 6 de junio de 2016. Consultado el 20 de enero de 2012 .

- ^ Willis, Andrew (8 de mayo de 2012). «El fondo de rescate de la eurozona obtiene la máxima calificación». Euobserver.com . Consultado el 18 de mayo de 2012 .

- ^ Svenja O'Donnell (16 de enero de 2012). "EFSF pierde calificación AAA después de que S&P rebajara la calificación de Francia y Austria". Bloomberg Businessweek . Consultado el 16 de enero de 2012 .[ enlace muerto ]

- ^ Moody's rebaja calificación del FEEF y del Mecanismo Europeo de Estabilidad – BuenosAiresHerald.com

- ^ "Scope asigna por primera vez al Fondo Europeo de Estabilidad Financiera una calificación crediticia de AA+, con perspectiva estable". Archivado desde el original el 19 de agosto de 2018 . Consultado el 8 de mayo de 2020 .

- ^ "La responsabilidad de las garantías de préstamos finlandesas podría duplicarse". Helsingin Sanomat. 19 de octubre de 2011. Consultado el 21 de octubre de 2011 .

- ^ "Indignación en el Parlamento por las contradicciones en la responsabilidad de las garantías de préstamos". Helsingin Sanomat. 20 de octubre de 2011. Consultado el 21 de octubre de 2011 .

- ^ "Descargo de responsabilidad". Efsf.europa.eu. 13 de febrero de 2012. Archivado desde el original el 24 de abril de 2013. Consultado el 18 de mayo de 2012 .

- ^ abcdef «Preguntas frecuentes sobre el Fondo Europeo de Estabilidad Financiera (FEEF) y el nuevo MEDE» (PDF) . FEEF. 3 de agosto de 2012. Archivado (PDF) desde el original el 22 de enero de 2011 . Consultado el 19 de agosto de 2012 .

- ^ abcde «Balanza de pagos — Comisión Europea». Ec.europa.eu. 31 de enero de 2013. Consultado el 27 de septiembre de 2013 .

- ^ abc «Asistencia financiera a Grecia». ec.europa.eu . Archivado desde el original el 4 de marzo de 2016.

- ^ "Chipre obtiene el segundo tramo del préstamo ruso por 1.320 millones de euros". RiaNovosti. 26 de enero de 2012. Consultado el 24 de abril de 2013 .

- ^ "Rusia presta 2.500 millones de dólares a Chipre". The Guardian . 10 de octubre de 2011. Archivado desde el original el 21 de julio de 2012 . Consultado el 13 de marzo de 2012 .

- ^ Hadjipapas, Andreas; Hope, Kerin (14 de septiembre de 2011). «Cyprus nears €2.5bn Russian loan deal». Financial Times . Consultado el 13 de marzo de 2012 .

- ^ ab "Informe anual sobre la gestión de la deuda pública 2013" (PDF) . Ministerio de Finanzas de Chipre. 22 de mayo de 2014.

- ^ "Declaración del Eurogrupo sobre un posible programa de asistencia macrofinanciera para Chipre" (PDF) . Eurogrupo. 13 de diciembre de 2012 . Consultado el 14 de diciembre de 2012 .

- ^ "Declaración de la Comisión Europea sobre Chipre". Comisión Europea. 20 de marzo de 2013. Consultado el 24 de marzo de 2013 .

- ^ "Discurso: Declaración sobre Chipre en el Parlamento Europeo (SPEECH/13/325 de Olli Rehn)". Comisión Europea. 17 de abril de 2013. Consultado el 23 de abril de 2013 .

- ^ "Chipre podría reducir su deuda tras el rescate con el MEDE". Kathimerini (edición en inglés). 12 de diciembre de 2012. Consultado el 13 de diciembre de 2012 .

- ^ "Declaración del Eurogrupo sobre Chipre" (PDF) . Eurogrupo. 12 de abril de 2013 . Consultado el 20 de abril de 2013 .

- ^ "Declaración del Eurogrupo sobre Chipre". Portal de la Eurozona. 16 de marzo de 2013. Consultado el 24 de marzo de 2013 .

- ^ "Declaración del Eurogrupo sobre Chipre" (PDF) . Eurogrupo. 25 de marzo de 2013. Archivado (PDF) desde el original el 3 de abril de 2013 . Consultado el 25 de marzo de 2013 .

- ^ "El programa de ajuste económico de Chipre" (PDF) . Occasional Papers 149 (diferenciales de rendimiento mostrados en el gráfico 19) . Comisión Europea. 17 de mayo de 2013. Archivado (PDF) del original el 16 de julio de 2019 . Consultado el 19 de mayo de 2013 .

- ^ ab «Chipre sale con éxito del programa ESM». Luxemburgo: Mecanismo Europeo de Estabilidad . 31 de marzo de 2016 . Consultado el 22 de septiembre de 2024 .

- ^ ab "Εκτός μνημονίου και επισήμως η Κύπρος μέσα σε τρία χρόνια". Kathimerini (en griego). Atenas. 1 de abril de 2016 . Consultado el 22 de septiembre de 2024 .

- ^ ab "El segundo programa de ajuste económico para Grecia" (PDF) . Comisión Europea. Marzo de 2012. Consultado el 3 de agosto de 2012 .

- ^ "El director del FEEF: El fondo contribuirá con 109.100 millones de euros al segundo rescate de Grecia". Marketall. 16 de marzo de 2012.

- ^ "Preguntas frecuentes – Nuevo desembolso de ayuda financiera a Grecia" (PDF) . FEEF. 22 de enero de 2013.

- ^ "El segundo programa de ajuste económico para Grecia (tercera revisión, julio de 2013)" (PDF) . Comisión Europea. 29 de julio de 2013 . Consultado el 22 de enero de 2014 .

- ^ ab "Preguntas frecuentes sobre el FEEF: Sección E – El programa para Grecia" (PDF) . Fondo Europeo de Estabilidad Financiera. 19 de marzo de 2015.

- ^ "El programa del FEEF para Grecia expira hoy". MEDE. 30 de junio de 2015.

- ^ "Documento de preguntas frecuentes sobre Grecia" (PDF) . ESM. 13 de julio de 2015.

- ^ "Grecia: Situación financiera en el Fondo al 30 de junio de 2015". FMI. 18 de julio de 2015.

- ^ "QUINTA REVISIÓN EN EL MARCO DEL ACUERDO AMPLIADO EN EL MARCO DEL SERVICIO AMPLIADO DEL FONDO, Y SOLICITUD DE EXENCIÓN POR INCUMPLIMIENTO DE LOS CRITERIOS DE DESEMPEÑO Y REPROGRAMACIÓN DEL ACCESO; INFORME DEL PERSONAL TÉCNICO; COMUNICADO DE PRENSA; Y DECLARACIÓN DEL DIRECTOR EJECUTIVO POR GRECIA" (PDF) . Cuadro 13. Grecia: Programa de compras propuestas en el marco del Acuerdo Ampliado, 2012-2016 . FMI. 10 de junio de 2014. Archivado (PDF) del original el 23 de julio de 2015 . Consultado el 19 de julio de 2015 .

- ^ "Grecia: Actualización del análisis preliminar de sostenibilidad de la deuda pública elaborado por el personal técnico del FMI". FMI. 14 de julio de 2015.

- ^ "La Junta de Gobernadores del MEDE aprueba la decisión de conceder, en principio, apoyo a la estabilidad a Grecia". MEDE. 17 de julio de 2015.

- ^ "Declaración del Eurogrupo sobre el programa del MEDE para Grecia". Consejo de la Unión Europea. 14 de agosto de 2015.

- ^ abc "Preguntas frecuentes sobre la asistencia financiera del MEDE/FEEF a Grecia" (PDF) . MEDE. 19 de agosto de 2015.

- ^ "Angela Merkel cree que el FMI se sumará al rescate griego y propone alivio de la deuda". National Post (Financial Post). 17 de agosto de 2015.

- ^ «Decisión de Ejecución (UE) 2015/1181 del Consejo, de 17 de julio de 2015, relativa a la concesión de ayuda financiera a corto plazo de la Unión a Grecia». Diario Oficial de la UE. 18 de julio de 2015.

- ^ "EFSM: El Consejo aprueba un préstamo puente de 7.000 millones de euros a Grecia". Consejo de la UE. 17 de julio de 2015. Archivado desde el original el 20 de julio de 2015 . Consultado el 20 de julio de 2015 .

- ^ "Tercer memorando de entendimiento complementario" (PDF) . Consultado el 27 de septiembre de 2013 .

- ^ "Actividades financieras del FMI — Actualización al 30 de septiembre de 2010". Imf.org. Archivado desde el original el 28 de marzo de 2014. Consultado el 27 de septiembre de 2013 .

- ^ "Convertir euros (EUR) y derechos especiales de giro (DEG): Calculadora de conversión de tipos de cambio de divisas". Curvet.com. Archivado desde el original el 31 de julio de 2020. Consultado el 25 de enero de 2018 .

- ^ "Debate del Dáil Éireann (Vol.733 No.1): Respuestas escritas — Reservas nacionales de efectivo". Cámaras del Oireachtas. 24 de mayo de 2011. Consultado el 26 de abril de 2013 .

- ^ "Programa de Irlanda con la UE y el FMI: resumen del programa". Agencia Nacional de Gestión del Tesoro. 31 de marzo de 2014.

- ^ "Asistencia a Letonia en materia de balanza de pagos". Comisión Europea. 17 de mayo de 2013.

- ^ "Programa de préstamos internacionales: preguntas y respuestas". Ministerio de Finanzas de Letonia.

- ^ "Declaración del vicepresidente Siim Kallas sobre la decisión de Portugal de abandonar el programa". Comisión Europea. 5 de mayo de 2014. Archivado desde el original el 20 de diciembre de 2021. Consultado el 11 de junio de 2014 .

- ^ "Declaración de la CE, el BCE y el FMI sobre la duodécima misión de revisión a Portugal". FMI. 2 de mayo de 2014. Archivado desde el original el 20 de diciembre de 2021. Consultado el 7 de octubre de 2014 .

- ^ "Portugal prescindirá del pago final del rescate". EurActiv. 13 de junio de 2014.

- ^ "Programa de Ajuste Económico de Portugal 2011-2014" (PDF) . Comisión Europea. 17 de octubre de 2014.

- ^ "Documentos ocasionales 191: El programa de ajuste económico de Portugal: undécima revisión" (PDF) . ANEXO 3: Necesidades y fuentes de financiación indicativas . Comisión Europea. 23 de abril de 2014.

- ^ «Portugal: Último desembolso del programa de asistencia financiera de la UE». Comisión Europea. 12 de noviembre de 2014. Archivado desde el original el 29 de noviembre de 2014 . Consultado el 24 de noviembre de 2014 .

- ^ "Actividades financieras del FMI — Actualización 24 de marzo de 2011". Imf.org. Archivado desde el original el 28 de marzo de 2014. Consultado el 27 de septiembre de 2013 .

- ^ "Convertir euros (EUR) y derechos especiales de giro (DEG): Calculadora de conversión de tipos de cambio de divisas". Coinmill.com . Consultado el 27 de septiembre de 2013 .

- ^ "Actividades financieras del FMI — Actualización 27 de septiembre de 2012". Imf.org. Archivado desde el original el 28 de marzo de 2014. Consultado el 27 de septiembre de 2013 .

- ^ "Convertir euros (EUR) y derechos especiales de giro (DEG): Calculadora de conversión de tipos de cambio de divisas". Coinmill.com . Consultado el 27 de septiembre de 2013 .

- ^ "Comunicado de prensa: El FMI aprueba una prórroga de tres meses del Acuerdo de Apoyo a la Pequeña Empresa para Rumania". FMI. 20 de marzo de 2013. Archivado desde el original el 7 de octubre de 2013. Consultado el 26 de abril de 2013 .

- ^ "Documentos ocasionales 156: Evaluación global de los dos programas de asistencia a la balanza de pagos para Rumania, 2009-2013" (PDF) . ANEXO 1: Programas de asistencia financiera en 2009-2013 . Comisión Europea. Julio de 2013. Archivado (PDF) desde el original el 25 de septiembre de 2015 . Consultado el 11 de junio de 2014 .

- ^ «2013/531/UE: Decisión del Consejo, de 22 de octubre de 2013, por la que se concede a Rumanía una ayuda financiera a medio plazo con carácter preventivo de la Unión» (PDF) . Diario Oficial de la Unión Europea. 29 de octubre de 2013. Archivado desde el original el 16 de enero de 2014 . Consultado el 11 de junio de 2014 .

- ^ "Asociación del GRUPO BANCO MUNDIAL con Rumania: RESUMEN DEL PROGRAMA DEL PAÍS" (PDF) . Banco Mundial. Abril de 2014. Archivado (PDF) desde el original el 27 de junio de 2014 . Consultado el 11 de junio de 2014 .

- ^ "Documentos ocasionales 165 - Rumania: Programa de asistencia a la balanza de pagos 2013-2015" (PDF) . ANEXO 1: Programas de asistencia financiera en 2009-2013 . Comisión Europea. Noviembre de 2013.

- ^ "DOCUMENTO PROGRAMÁTICO SOBRE UN PRÉSTAMO PROPUESTO POR UN IMPORTE DE 750 MILLONES DE EUROS A RUMANIA: PARA EL PRIMER PRÉSTAMO PARA POLÍTICAS DE DESARROLLO PARA FOMENTAR LA EFICACIA FISCAL Y EL CRECIMIENTO" (PDF) . Banco Mundial — BIRF. 29 de abril de 2014.

- ^ "El Banco Mundial lanzó la Estrategia de Asociación con el País de Rumania para 2014-2017" (PDF) . ACTMedia — Noticias de negocios rumanas. 29 de mayo de 2014. Archivado desde el original el 3 de marzo de 2016 . Consultado el 11 de junio de 2014 .

- ^ ab "Acuerdo de Facilidad de Asistencia Financiera entre el MEDE, España, el Banco de España y el FROB" (PDF) . Comisión Europea. 29 de noviembre de 2012. Archivado (PDF) desde el original el 22 de diciembre de 2012 . Consultado el 8 de diciembre de 2012 .

- ^ ab "Preguntas frecuentes — Asistencia financiera para España" (PDF) . MEDE. 7 de diciembre de 2012 . Consultado el 8 de diciembre de 2012 .

- ^ "Ayuda estatal: La Comisión aprueba planes de reestructuración de los bancos españoles BFA/Bankia, NCG Banco, Catalunya Banc y Banco de Valencia". Europa (Comisión Europea). 28 de noviembre de 2012 . Consultado el 3 de diciembre de 2012 .

- ^ "España pide 39.500 millones de euros de rescate bancario, pero no un rescate estatal". The Telegraph. 3 de diciembre de 2012. Consultado el 3 de diciembre de 2012 .

- ^ «Ayudas estatales: la Comisión aprueba los planes de reestructuración de los bancos españoles Liberbank, Caja3, Banco Mare Nostrum y Banco CEISS». Europa (Comisión Europea). 20 de diciembre de 2012. Archivado desde el original el 23 de diciembre de 2012 . Consultado el 29 de diciembre de 2012 .

- ^ «Asistencia financiera del MEDE a España». MEDE. 5 de febrero de 2013. Archivado desde el original el 11 de diciembre de 2012. Consultado el 5 de febrero de 2013 .

- ^ "European Economy Occasional Papers 118: The Financial Sector Adjustment Programme for Spain" (PDF) . Comisión Europea. 16 de octubre de 2012. Archivado (PDF) desde el original el 3 de julio de 2017 . Consultado el 28 de octubre de 2012 .

- ^ "European Economy Occasional Papers 130: Programa de asistencia financiera para la recapitalización de las instituciones financieras en España — Segunda revisión del programa primavera de 2013". Comisión Europea. 19 de marzo de 2013. Archivado desde el original el 24 de abril de 2013 . Consultado el 24 de marzo de 2013 .

- ^ "La salida de España". MEDE. 31 de diciembre de 2013. Archivado desde el original el 22 de abril de 2014. Consultado el 10 de junio de 2014 .

- ^ "España sale con éxito del programa de asistencia financiera del MEDE". MEDE. 31 de diciembre de 2013. Archivado desde el original el 8 de mayo de 2014 . Consultado el 10 de junio de 2014 .

Enlaces externos

- Acerca del FEEF Archivado el 6 de octubre de 2010 en Wayback Machine.