Crédito fiscal por ingresos del trabajo

El crédito fiscal federal por ingresos del trabajo de los Estados Unidos o crédito por ingresos del trabajo ( EITC o EIC ) es un crédito fiscal reembolsable para personas y parejas trabajadoras con ingresos bajos a moderados, en particular aquellas con hijos. El monto del beneficio del EITC depende de los ingresos del beneficiario y del número de hijos. Son elegibles los adultos de bajos ingresos sin hijos. [1] Para que una persona o pareja declare a una o más personas como su hijo calificado, se deben cumplir requisitos como la relación, la edad y la residencia compartida. [2] [3]

El EITC se aplica en forma gradual, tiene una meseta de duración media y se va eliminando más lentamente que cuando se introdujo. Dado que el crédito se va eliminando en forma gradual en un 21 % (más de un hijo que cumpla los requisitos) o en un 16 % (un hijo que cumpla los requisitos), siempre es preferible tener un dólar más de salario real o sueldo considerando solo el EITC. Sin embargo, los ingresos por inversiones se manejan con mucha menos elegancia, ya que un dólar más de ingresos puede resultar en una pérdida repentina y completa del crédito. Si el EITC se combina con otros programas que se basan en la evaluación de los medios, como Medicaid o la Asistencia Temporal para Familias Necesitadas , es posible que la tasa impositiva marginal se acerque o supere el 100 % en circunstancias excepcionales, según el estado de residencia; por el contrario, en determinadas circunstancias, los ingresos netos pueden aumentar más rápido que el aumento de los salarios porque el EITC se aplica en forma gradual. [4]

El crédito fiscal por ingresos del trabajo ha sido parte de los debates políticos en los Estados Unidos sobre si aumentar el salario mínimo o aumentar el EITC es una mejor idea. [5] [6] [7] En una encuesta aleatoria de 568 miembros de la Asociación Económica Estadounidense en 2011, aproximadamente el 60% de los economistas estuvo de acuerdo (31,7%) o estuvo de acuerdo con salvedades (30,8%) en que el programa de crédito fiscal por ingresos del trabajo debería ampliarse. [8] En 2021, cuando se realizó la encuesta nuevamente, el porcentaje de economistas que estuvo de acuerdo con ampliar el crédito aumentó al 90%. [9]

Descripción general

En 1969, Richard Nixon propuso el Plan de Asistencia Familiar , que incluía un ingreso mínimo garantizado en forma de un impuesto negativo sobre la renta . La Cámara de Representantes aprobó este plan, pero el Senado no. Durante su campaña presidencial de 1972, George McGovern propuso una subvención de 1.000 dólares para cada estadounidense. Los críticos de la época se quejaron de que implicaba que la gente no tenía que trabajar para vivir y consideraban que el programa tenía muy poco estigma; durante esta época, Hawái tenía un requisito de residencia establecido para recibir ayuda pública, que un senador estatal de Hawái sugirió que era necesario para desalentar a los "parásitos en el paraíso". [10]

Propuesto por Russell Long y firmado como ley por el presidente Gerald Ford como parte de la Ley de Reducción de Impuestos de 1975 , el EITC proporciona un crédito fiscal a la renta a ciertas personas. [11] Tras su promulgación, el EITC otorgó un crédito fiscal a las personas que tenían al menos un dependiente, mantenían un hogar y habían obtenido ingresos de menos de $8,000 durante el año. [11] El crédito fiscal era de $400 para las personas con ingresos laborales de menos de $4,000. El crédito fiscal era una cantidad menor a $400 para las personas cuyos ingresos estaban entre $4,000 y $7,999 durante el año. [11]

El EITC inicial fue ampliado por la legislación fiscal en varias ocasiones, incluida la ampliamente publicitada Ley de Reforma Fiscal de 1986 , y se amplió aún más en 1990, 1993, 2001 y 2009, independientemente de si la ley en general aumentó los impuestos (1990, 1993), los redujo (2001) o eliminó otras deducciones y créditos (1986). [12] En 1993, el presidente Clinton triplicó el EITC. [13] Hoy, el EITC es una de las mayores herramientas contra la pobreza en los Estados Unidos, [14] y se utiliza principalmente para "promover y apoyar el trabajo". [13] La mayoría de las medidas de ingresos, incluida la tasa de pobreza, no tienen en cuenta el crédito. [15]

Un hijo calificado puede ser la hija, el hijo, el hijastro o cualquier descendiente adicional de una persona (como nieto, bisnieto, etc.) o el hermano, la hermana, la media hermana, el medio hermano, el hermanastro, la hermanastra o cualquier descendiente adicional de una persona (como sobrino, sobrino nieto, sobrina nieta, sobrina nieta, etc.). Un hijo calificado también puede estar en proceso de adopción siempre que haya sido colocado legalmente. Los hijos adoptivos también cuentan siempre que el niño haya sido colocado oficialmente o sea miembro de la familia extendida de uno. Un padre soltero más joven no puede reclamar el EITC si también es elegible como hijo calificado de su padre u otro pariente mayor, lo que puede suceder en algunas situaciones de familia extendida. Esta restricción no se aplica a una pareja casada que solicita el EITC con un hijo, incluso si uno o ambos cónyuges son menores de 19 años.

Una persona que solicita el EITC debe ser mayor que su hijo calificado, a menos que el "hijo" esté clasificado como "discapacitado permanente y total" para el año fiscal (el médico indica que tiene un año o más). Un "hijo" calificado puede tener hasta 18 años inclusive. Un "hijo" calificado que sea estudiante a tiempo completo (un semestre largo o equivalente) puede tener hasta 23 años inclusive. Y una persona clasificada como "discapacitada permanente y total" (un año o más) puede tener cualquier edad y contar como "hijo" calificado de uno, siempre que se cumplan los demás requisitos. Los padres reclaman a sus propios hijos si son elegibles, a menos que renuncien al crédito de este año a favor de un miembro de la familia extendida que tenga un ingreso bruto ajustado más alto. No hay una prueba de manutención para el EITC. Hay una prueba de residencia compartida de seis meses más un día. [16] [17]

En la Ley de Recuperación y Reinversión Estadounidense de 2009 , el EITC se amplió temporalmente para dos grupos específicos: parejas casadas y familias con tres o más hijos; esta ampliación se extendió hasta diciembre de 2012 mediante la Ley HR 4853, la Ley de Alivio Fiscal, Reautorización del Seguro de Desempleo y Creación de Empleo de 2010. En vigencia para las temporadas de presentación de impuestos de 2010, 2011, 2012 y 2013, el EITC ayudó a estos contribuyentes de la siguiente manera:

- Aumentar los beneficios para las familias más numerosas mediante la creación de una nueva categoría o “tercer nivel” del EITC para familias con tres o más hijos. En este nivel, el crédito se aplica gradualmente al 45 por ciento de los ingresos (en comparación con el 40 por ciento anterior), lo que aumenta efectivamente el crédito máximo para estas familias en casi $600.

- Aumentar la reducción de la penalidad por matrimonio elevando el umbral de ingresos a partir del cual el EITC comienza a eliminarse gradualmente para las parejas casadas a $5,000 por encima del monto para los contribuyentes solteros, lo que les da a los contribuyentes MFJ un plazo más largo. El plazo combinado y el rango de eliminación gradual para los casados que presentan una declaración conjunta aún no es el doble del de los contribuyentes solteros y, por lo tanto, todavía hay una penalidad por matrimonio, solo que menos de la que solía haber. [18]

A partir de 2022, 30 estados y DC han promulgado EITC estatales: California , Colorado , Connecticut , Delaware , Distrito de Columbia , Hawái , Illinois , Indiana , Iowa , Kansas , Luisiana , Maine , Maryland , Massachusetts , Michigan , Minnesota , Montana , Nebraska , Nueva Jersey , Nuevo México , Nueva York , Ohio , Oklahoma , Oregón , Rhode Island , Carolina del Sur , Vermont , Virginia , Washington y Wisconsin . [19] Algunos de estos EIC estatales son reembolsables y otros no. Además, se han promulgado algunos EITC locales pequeños en San Francisco , [20] la ciudad de Nueva York , [21] y el condado de Montgomery, Maryland . [22]

Ingresos ganados

El Código de Rentas Internas de los Estados Unidos define el ingreso ganado como el ingreso recibido a través del esfuerzo personal, [23] siendo las siguientes las principales fuentes: [17]

- Sueldos, salarios , propinas , comisiones y otros pagos a empleados sujetos a impuestos.

- Ganancias netas del trabajo por cuenta propia.

- Ingresos brutos percibidos como empleado estatutario. [24]

- Pagos por discapacidad a través de un plan de discapacidad de un empleador privado recibidos antes de la edad mínima de jubilación (62 años en 2011). [25]

- Pago de combate no sujeto a impuestos que recibe un miembro de las fuerzas armadas de los EE. UU. y que él o ella elige incluir para fines del cálculo del EIC. Esta es una elección de todo o nada. Para cada año fiscal, el miembro del servicio debe elegir incluir todo el pago de combate o nada de él.

Los ingresos que no califican como ganados incluyen ingresos por inversiones, ingresos por alquiler (ya que son pasivos), pensión alimenticia, pensiones, seguridad social, compensación laboral, etc. [26]

Niños que califican

Si los ingresos de un adulto son muy bajos, puede ser elegible para el EITC incluso si no tiene hijos; para el año 2021, fueron menos de $21,430 ($27,380 si está casado y presenta una declaración conjunta). [1]

Una persona o pareja que solicita el EITC con uno o más hijos que reúnen los requisitos debe completar y adjuntar el Anexo EITC a su formulario 1040 o 1040A. Este formulario solicita el nombre del niño o los niños, su número de seguro social, el año de nacimiento, si un "hijo" mayor de entre 19 y 23 años fue clasificado como estudiante durante el año (estado de tiempo completo durante al menos un semestre largo o un período de tiempo equivalente), si un "hijo" mayor está clasificado como discapacitado durante el año (el médico indica un año o más), la relación del niño con el solicitante y la cantidad de meses que el niño vivió con el solicitante en los Estados Unidos. [27]

Para reclamar a una persona como hijo calificado, se deben cumplir los siguientes requisitos de parentesco, edad y residencia compartida. [17] [27] [28]

Relación

En el caso de una pareja casada que presenta una declaración conjunta, si uno de los cónyuges está relacionado con el niño por cualquiera de las relaciones siguientes, ambos cónyuges se consideran relacionados con el niño.

El solicitante debe tener parentesco con su hijo calificado por sangre, matrimonio o ley. El hijo calificado puede ser: [16]

- la hija, el hijo, el hijastro o cualquier descendiente posterior (como nieto, bisnieto, etc.) de una persona,

- o hermano, hermana, media hermana, medio hermano, hermanastro, hermanastra o cualquier descendiente adicional (como sobrina, sobrino, sobrino nieto, sobrina nieta, etc.) de una persona,

- o un niño de acogida colocado oficialmente por una agencia, un tribunal o un gobierno tribal indígena. Las agencias de colocación autorizadas incluyen organizaciones exentas de impuestos autorizadas por los estados, así como organizaciones autorizadas por los gobiernos tribales indígenas para colocar a niños nativos americanos.

- o un niño adoptado, incluido un niño en proceso de adopción, siempre que haya sido colocado legalmente.

Un niño puede ser clasificado como hijo calificado de más de un miembro adulto de la familia, al menos inicialmente. Por ejemplo, en una situación de familia extensa, tanto un padre como un tío pueden cumplir con los estándares iniciales de parentesco, edad y residencia para reclamar a un niño en particular. En tal caso, existe una regla adicional: si un padre soltero o ambos padres, ya sea que estén casados o no, pueden reclamar al niño (residencia y edad) pero deciden renunciar a la custodia del niño para que la tenga una persona que no sea el padre, como un abuelo o un tío o una tía, esta persona que no sea el padre puede reclamar al niño solo si tiene un ingreso bruto ajustado (AGI) más alto que cualquier padre que haya vivido con el niño durante al menos seis meses.

Esto sigue siendo una elección del padre o de la madre. Siempre que el padre o la madre haya vivido con el niño durante al menos seis meses y un día, el padre o la madre siempre puede optar por reclamar a su hijo o a la madre a los efectos del crédito por ingresos del trabajo. En una situación de desempate entre dos padres solteros, el desempate corresponde al padre o la madre que haya vivido con el niño durante más tiempo. En un desempate entre dos personas que no son padres, el desempate corresponde a la persona con el AGI más alto. Y en un desempate entre un padre o una persona que no es padre o la madre, el padre o la madre gana por definición. Estas situaciones de desempate solo se dan si más de un miembro de la familia presenta declaraciones de impuestos en las que declaran al mismo hijo o hija. Por otro lado, si la familia puede ponerse de acuerdo, según las reglas anteriores y siguientes, puede planificar en cierta medida qué miembro de la familia declara al hijo o hija. [17]

Edad

Un padre soltero menor de 19 años que viva en una situación de familia extensa puede potencialmente reclamar como "hijo" calificado de un pariente mayor. Y un padre soltero menor de 24 años que también sea estudiante universitario a tiempo completo (un semestre largo o equivalente) que viva en una situación de familia extensa también puede reclamar. Si es así, el padre soltero más joven no puede reclamar el EIC. Esta regla no se aplica a una pareja casada que reclama el EIC con un hijo, incluso si uno o ambos cónyuges son menores de 19 años. (Esta regla tampoco se aplica si el pariente mayor no está obligado a presentar una declaración de impuestos y, posteriormente, no la presenta o solo la presenta para recibir un reembolso completo de los impuestos retenidos).

En general, uno de los hermanos que declara a otro como hijo calificado debe ser mayor. En el caso de una pareja casada que presenta una declaración conjunta, solo uno de los cónyuges debe ser mayor. Una excepción a la regla de que debe ser mayor es el caso de un hijo calificado que está clasificado como "discapacitado total y permanentemente" (el médico declara que tiene un año o más). Ese "hijo" puede tener cualquier edad y se considera que el requisito de edad se cumple automáticamente (por supuesto, los requisitos de relación y residencia compartida aún deben cumplirse).

La regla estándar es que el "hijo" que cumple con los requisitos debe ser menor de 19 años al final del año fiscal. Es decir, la persona más joven puede tener 18 años y 364 días al 31 de diciembre y cumplir con el requisito de edad.

Este límite de edad se extiende para un "hijo" calificado que también es un estudiante de tiempo completo durante alguna parte de cinco meses calendario. Este joven adulto solo necesita ser menor de 24 años al final del año fiscal para que se cumpla el requisito de edad (los requisitos de parentesco y residencia aún deben cumplirse). Es decir, el joven adulto que es estudiante de tiempo completo durante al menos parte de cinco meses diferentes puede tener 23 años y 364 días el 31 de diciembre y cumplir con el requisito de edad para ser el "hijo" calificado de otra persona. El semestre de otoño estándar de una universidad, en el que las clases comienzan a fines de agosto y continúan hasta septiembre, octubre, noviembre y principios de diciembre, cuenta como parte de cinco meses calendario. Y una conclusión similar se aplica al semestre de primavera estándar. Sin embargo, los cinco meses no necesitan ser consecutivos y pueden obtenerse con cualquier combinación de períodos más cortos. Un estudiante de tiempo completo es un estudiante que está inscrito en la cantidad de horas o cursos que la escuela considera como asistencia de tiempo completo. Los estudiantes de secundaria que trabajan en empleos cooperativos o que están en un programa de escuela secundaria vocacional se clasifican como estudiantes de tiempo completo. Las escuelas incluyen escuelas técnicas, comerciales y mecánicas.

Una persona clasificada como "discapacitada permanente y total" (el médico declara que tiene un año o más) puede tener cualquier edad y el requisito de edad se cumple automáticamente. [16] Más completamente, la definición de "discapacitada permanente y total" es que una persona tiene una discapacidad mental o física, no puede realizar una actividad lucrativa sustancial y un médico ha determinado que la condición ha durado o se espera que dure un año o más (o que puede llevar a la muerte). [17]

Residencia compartida

El solicitante debe vivir con su(s) hijo(s) calificado(s) dentro de los cincuenta estados y/o el Distrito de Columbia de los Estados Unidos durante más de la mitad del año fiscal (según las instrucciones, seis meses y un día figuran como 7 meses en el Anexo EIC). El personal militar estadounidense estacionado fuera de los Estados Unidos en servicio activo prolongado se considera que vive en los EE. UU. para los fines del EIC. El servicio activo prolongado significa que la persona es convocada al servicio por un período indefinido o por un período de más de 90 días (que aún se considera activo prolongado incluso si el período termina siendo inferior a 90 días).

Las ausencias temporales, ya sea del solicitante o del niño, debido a la escuela, estadías en el hospital, viajes de negocios, vacaciones, períodos más cortos de servicio militar o prisión o detención, se ignoran y en su lugar se cuentan como tiempo vivido en el hogar. [16] "Temporal" es quizás inevitablemente vago y generalmente depende de si se espera que el solicitante y/o el niño regresen, y el IRS no proporciona ninguna orientación sustancial más allá de esto. Si el niño nació o murió en el año y el hogar del solicitante fue el hogar del niño, o el hogar potencial, durante todo el tiempo que el niño estuvo vivo durante el año, esto cuenta como vivir con el solicitante y, según las instrucciones, se ingresan 12 meses en el Anexo EIC.

A diferencia de las reglas para reclamar un dependiente, no existe ninguna regla que diga que un hijo calificado no puede mantenerse a sí mismo. Un hijo que se mantiene a sí mismo puede calificar como hijo calificado para los fines del EIC. Existe una excepción para los "hijos" casados mayores. Si un hijo que de otra manera califica está casado, el solicitante debe poder reclamar a este hijo como dependiente (y la pareja casada debe tener ingresos lo suficientemente bajos como para no estar obligado a presentar una declaración y no presentarla o presentarla solo con el propósito de reclamar un reembolso por los impuestos retenidos). [17] [27] [29]

Otros requisitos

Los ingresos por inversiones no pueden ser mayores a $3,650 para el año fiscal 2020. [30] Como resultado de la Ley del Plan de Rescate Estadounidense de 2021 , el límite de ingresos por inversiones se incrementó a $10,000 a partir del año fiscal 2021 y se ajustará por inflación. Los ingresos por inversiones incluyen intereses, dividendos, ganancias de capital, ingresos por alquiler y actividades pasivas". [17]

El solicitante debe ser ciudadano de los Estados Unidos o residente extranjero. En el caso de una declaración conjunta en la que uno de los cónyuges es ciudadano y el otro no, la pareja puede optar por tratar al cónyuge no residente como residente y que todos sus ingresos mundiales estén sujetos a impuestos en los Estados Unidos, y entonces serán elegibles para el EITC.

Los contribuyentes con o sin hijos que cumplan con los requisitos deben haber vivido en los 50 estados y/o el Distrito de Columbia de los Estados Unidos durante más de la mitad del año fiscal (seis meses y un día). Puerto Rico, Samoa Americana, las Islas Marianas del Norte y otros territorios de los Estados Unidos no cuentan a este respecto. Sin embargo, se considera que una persona en servicio militar prolongado ha cumplido con este requisito durante el período de servicio prestado. [17]

Los contribuyentes que no reclamen un hijo calificado deben tener entre 25 y 64 años inclusive. En el caso de una pareja casada sin un hijo calificado, solo uno de los cónyuges debe estar dentro de este rango de edad. En el caso de una persona soltera con un hijo calificado, no existe un requisito de edad per se, salvo el requisito de que la persona soltera que no sea ella misma pueda reclamar el EITC como hijo calificado de otro familiar (consulte la sección Edad más arriba). Una pareja casada con al menos un hijo calificado solo es clasificada ocasionalmente como reclamable por otro familiar, especialmente si la pareja casada tiene ingresos laborales y elige reclamar el EITC.

Todos los declarantes y todos los niños que se reclaman deben tener un número de seguro social válido. Esto incluye las tarjetas de seguro social impresas con la leyenda "Válido para trabajar solo con autorización del INS" o "Válido para trabajar solo con autorización del DHS". [17]

Soltero, cabeza de familia, viudo(a) calificado(a) y casado(a) que presenta una declaración conjunta son estados con la misma validez para presentar la declaración a efectos del EITC. De hecho, dependiendo de los ingresos de ambos cónyuges, el estado de casado(a) que presenta una declaración conjunta puede ser ventajoso en algunas circunstancias porque, en 2009, la eliminación gradual para el estado de casado(a) que presenta una declaración conjunta comienza en $21,450, mientras que la eliminación gradual comienza en $16,450 para los otros estados con la declaración. Una pareja que está legalmente casada puede presentar la declaración como estado de soltero(a) incluso si vivieron separados todo el año e incluso si no compartieron ingresos ni gastos durante el año, siempre que ambos cónyuges estén de acuerdo. Sin embargo, si ambos cónyuges no están de acuerdo, o si hay otras circunstancias como violencia doméstica, un cónyuge que vivió separado con hijos durante los últimos seis meses del año y que cumple con otros requisitos puede presentar la declaración como cabeza de familia. [31] [32] O, para una pareja que está separada pero aún legalmente casada, podrían considerar visitar a un contador en momentos separados y tal vez incluso firmar una declaración conjunta en visitas separadas. Incluso existe un formulario del IRS que se puede utilizar para solicitar el depósito directo en hasta tres cuentas separadas. [33] Además, si una persona obtiene un divorcio antes del 31 de diciembre, esto se tendrá en cuenta, ya que es el estado civil el último día del año lo que rige para fines impositivos. Además, si una persona está "legalmente separada" de acuerdo con la ley estatal antes del 31 de diciembre, esto también se tendrá en cuenta. [34] El único estado civil descalificante para los fines del EIC es el de casado que presenta la declaración por separado. [16] [17]

El EIC se reduce gradualmente según el mayor de los ingresos ganados o el ingreso bruto ajustado.

Una pareja casada en 2018, cuyos ingresos totales fueron apenas inferiores a $24,350, de los cuales exactamente $3,500 fueron ingresos por inversiones, recibiría el crédito máximo por su número de hijos calificados (es decir, $6,431 con 3 hijos). Pero si esta pareja en cambio tuvo $3,501 de ingresos por inversiones, entonces, debido a la regla de que para cualquier solicitante, ya sea soltero o casado, con o sin hijos, los ingresos por inversiones no pueden ser mayores a $3,500, en cambio recibirán cero EIC. Esto es una pérdida de hasta $6,431 debido a un dólar adicional de ingresos por inversiones, y la pérdida es casi el doble del monto total de los ingresos por inversiones de la pareja. Este es un caso extremo, pero hay rangos de ingresos y situaciones en las que un aumento de los dólares de inversión resultará en una pérdida de dólares después de impuestos. (En lugar de $24,350, la reducción gradual para solteros, jefes de familia y viudos calificados comienza en $18,700.) [35]

En circunstancias normales, el EIC se reduce de forma relativamente lenta, en un 16% o 21%, dependiendo del número de hijos.

Desestimaciones por reclamaciones imprudentes o fraudulentas

A una persona o pareja se le negará el crédito por ingreso del trabajo durante dos años si lo solicita cuando no es elegible y el IRS determina que "el error se debe a una inobservancia imprudente o intencional de las normas del crédito por ingreso del trabajo". A una persona o pareja se le negará el crédito por diez años si realiza una solicitud fraudulenta. Después de este período de tiempo, se requiere el formulario 8862 para poder restablecerlo. Sin embargo, este formulario no es necesario si el crédito por ingreso del trabajo se redujo únicamente debido a un error matemático o administrativo. [36]

Ejemplo(s) para 2012 de la publicación 596 del IRS

Cynthia y Jerry Grey tienen dos hijos de 6 y 8 años. En el año fiscal 2012, uno de los cónyuges ganó $10,000 en salarios y el otro $15,000, además de que la pareja recibió $525 en intereses de una cuenta de ahorros. Como están en el rango de reducción gradual, su EIC se reducirá gradualmente según el mayor de los ingresos laborales o el ingreso bruto ajustado. Por lo tanto, buscarán en la tabla EIC $25,525 para MFJ con dos hijos, y esta cantidad es $4,557. Como están reclamando hijos, los Grey también deberán adjuntar el Anexo EIC a su declaración de impuestos que solicitará por cada hijo, el nombre del hijo, el número de seguro social, el año de nacimiento, la relación con la pareja y los meses vividos con la pareja en los Estados Unidos durante 2012. Si los Grey usan el 1040A, ingresarán $4,557 en la línea 38a. Si utilizan el formulario 1040, ingresarán $4,557 en la línea 64a. [17]

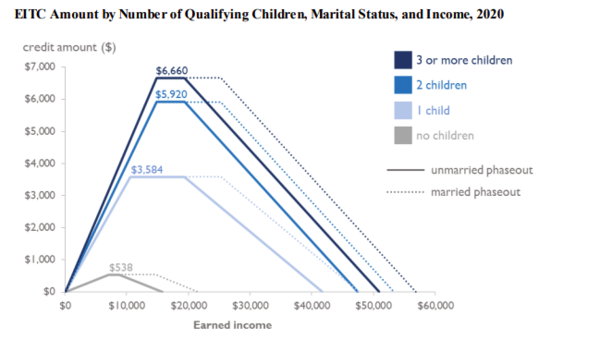

Gráfico, 2020

Crédito fiscal en caso de tener un hijo calificado

Con un hijo y padre que presenta la declaración de forma individual o como cabeza de familia, a partir de 2020: [37]

- El crédito fiscal equivale a $0,34 por cada dólar de ingreso ganado para ingresos de hasta $10.540.

- Para ingresos entre $10,540 y $19,330, el crédito fiscal se mantiene constante en $3,584.

- Para ingresos entre $19,330 y $41,765, el crédito fiscal disminuye en $0.1598 por cada dólar ganado por encima de $19,330.

- Para ingresos superiores a $41,765, el crédito fiscal es cero. [37]

Esto está representado por la línea sólida de color azul más claro (las otras líneas representan otros escenarios):

Impacto

Prestaciones sociales

Con un costo de $56 mil millones en 2013, el EITC es el tercer programa de bienestar social más grande en los Estados Unidos después de Medicaid ($275 mil millones federales y $127 mil millones de gastos estatales) y cupones de alimentos ($78 mil millones). [38] Casi 27 millones de hogares estadounidenses recibieron más de $56 mil millones en pagos a través del EITC en 2010. Estos dólares del EITC tuvieron un impacto significativo en las vidas y comunidades de las personas trabajadoras con salarios más bajos del país, en gran medida devolviendo cualquier impuesto sobre la nómina que pudieran haber pagado. El EITC es uno de los programas de bienestar social más efectivos en los Estados Unidos. [13] La Oficina del Censo, utilizando un cálculo alternativo de la pobreza, encontró que el EITC elevó a 5,4 millones de personas por encima de la línea de pobreza en 2010. [39]

Estudios más recientes y rigurosos han puesto en tela de juicio los efectos de estímulo del EITC y otras políticas de fomento del consumo. Haskell (2006) concluye que los patrones de gasto particulares de los beneficiarios de créditos fiscales de suma global y la cadena de suministro cada vez más global de bienes de consumo son contraproducentes para la producción de multiplicadores elevados y localizados. Sitúa el efecto multiplicador local en algún punto del rango de 1,07 a 1,15, más acorde con los rendimientos económicos típicos. El menor multiplicador se debe a que los beneficiarios dan prioridad a las compras de bienes duraderos de "gran valor", que normalmente se producen en otro lugar, en lugar de a los productos y servicios producidos localmente, como productos agrícolas o visitas a restaurantes. Sin embargo, Haskell señala un aspecto positivo: tal vez los beneficiarios obtengan beneficios más importantes si utilizan el crédito para ahorrar o invertir en compras de gran valor que promuevan la movilidad social, como automóviles, matrículas escolares o servicios de atención sanitaria. [40] [41]

Debido a su estructura, el EITC es eficaz para orientar la asistencia a las familias de bajos ingresos en los dos quintiles inferiores (0-40% de los hogares). En cambio, sólo el 30% de los trabajadores que ganan el salario mínimo viven en familias cercanas o por debajo de la línea de pobreza federal, ya que la mayoría son adolescentes, adultos jóvenes, estudiantes o cónyuges que complementan sus estudios o los ingresos familiares. [42] [43] Los opositores al salario mínimo argumentan que es un medio menos eficiente para ayudar a los pobres que ajustar el EITC. [44]

El EITC sigue un patrón gráfico de beneficios: subir una colina, viajar a lo largo de una meseta y luego volver a bajar la colina más lentamente de lo que subió. Por ejemplo, una pareja casada con dos hijos que cumplen los requisitos y un ingreso anual de siete mil dólares recibirá [ ¿cuándo? ] un EITC de $2,810 (subiendo la colina). Con quince mil dólares, esta pareja recibirá un EITC de $5,036 (meseta). Y con veinticinco y treinta y cinco mil dólares, esta misma pareja con sus dos hijos recibirá un EITC de $4,285 y $2,179, respectivamente. [16]

Una persona soltera (como un padre soltero, una tía, un tío, un abuelo, un hermano mayor, etc.) sube la colina al mismo ritmo y recibirá el mismo EITC máximo por dos hijos que reúnen los requisitos de 5.036 dólares en la meseta. Pero la persona soltera tiene una meseta más corta. Y por lo tanto, una persona soltera con dos hijos que reúnen los requisitos y un ingreso de veinticinco y treinta y cinco mil dólares recibirá un EITC de 3.230 y 1.124 dólares respectivamente (al bajar la colina). [16]

El EITC se reduce gradualmente al 16 % con un hijo que cumpla los requisitos y al 21 % con dos hijos y tres o más hijos. Por lo tanto, siempre es preferible tener cincuenta dólares adicionales de ingresos reales ganados (la tabla de los pasos del EITC se realiza en incrementos de cincuenta dólares). [16]

El rango de meseta GRÁFICA para Casado que presenta una declaración conjunta continúa por cinco mil dólares más que el de los otros estados de presentación y, por lo tanto, MFJ puede ser ventajoso para algunos rangos de ingresos. Soltero, Jefe de familia y Viudo(a) calificado(a) son todos estados de presentación igualmente válidos y elegibles para reclamar el EITC. El único estado descalificante es Casado que presenta una declaración por separado. Sin embargo, una pareja puede presentar una declaración como Casado que presenta una declaración conjunta incluso si vivieron separados durante todo el año si están legalmente casados y ambos están de acuerdo. [16]

Impacto en la salud

Una revisión de 2016 del EITC y las asignaciones estatales al EITC encontró impactos significativos en la salud mental materna, los nacimientos con bajo peso y otros indicadores de salud asociados con la inflamación. [45]

Madres trabajadoras

Según un estudio de 2020, la introducción del EITC aumentó el empleo materno en un 6 por ciento. El EITC puede explicar por qué Estados Unidos tiene altos niveles de empleo materno, a pesar de la ausencia de subsidios para el cuidado infantil o licencias parentales . [46]

Costo

El costo directo del EITC para el gobierno federal de los Estados Unidos fue de aproximadamente $56 mil millones en 2012. El IRS ha estimado que entre el 21% y el 25% de este costo ($11.6 a $13.6 mil millones) se debe a pagos del EITC que se emitieron incorrectamente a beneficiarios que no calificaban para el beneficio del EITC que recibieron. [47] Para el año fiscal 2013, el IRS pagó aproximadamente $13.6 mil millones en reclamaciones falsas. El IRS pagó en exceso hasta $132.6 mil millones en EITC entre 2003 y 2013. [48]

El costo fiscal directo del EITC puede ser compensado parcialmente por dos factores: cualquier impuesto nuevo (como los impuestos sobre la nómina pagados por los empleadores) generado por los nuevos trabajadores incorporados a la fuerza laboral por el EITC; y los impuestos generados por el gasto adicional realizado por las familias que reciben el crédito fiscal sobre el ingreso del trabajo.

Algunos economistas han señalado que el EITC podría causar reducciones en el gasto en prestaciones sociales que se derivan de que las personas salgan de la pobreza gracias a su cheque de prestaciones del EITC. Sin embargo, como los ingresos antes de impuestos determinan la elegibilidad para la mayoría de las prestaciones estatales y federales, el EITC rara vez modifica la elegibilidad de un contribuyente para recibir prestaciones de ayuda estatales o federales.

Créditos fiscales no cobrados

Millones de familias estadounidenses que tienen derecho a recibir el EITC no lo reciben, lo que deja en esencia miles de millones de dólares sin reclamar. El IRS estima que alrededor del 20 por ciento de los contribuyentes que cumplen los requisitos no reclaman 7.300 millones de dólares del Crédito Tributario por Ingresos del Trabajo (EITC) cada año fiscal. [49]

Muchas organizaciones sin fines de lucro en los Estados Unidos, a veces en asociación con el gobierno y con algún financiamiento público, han iniciado programas diseñados para aumentar la utilización del EITC mediante la sensibilización sobre el crédito y la asistencia para la presentación de los formularios de impuestos pertinentes. Un ejemplo es la campaña Claim it! en Minnesota, que se lanzó en 2006 para ayudar a los habitantes de Minnesota a reclamar el EITC. [50]

El estado de California exige que los empleadores notifiquen a todos los empleados sobre el EITC todos los años, por escrito, al mismo tiempo que se distribuyen los formularios W-2. [51]

Preparación de impuestos en tiendas, “RAC”, tarifas de preparación y contabilidad, cobro de deudas de terceros

Los RAL (préstamos de anticipación de reembolso) son préstamos a corto plazo con la garantía de un reembolso de impuestos esperado, y los RAC (cheques de anticipación de reembolso) son cuentas temporales específicamente para esperar a recibir reembolsos de impuestos, que luego se pagan con un cheque o tarjeta de débito del banco menos las tarifas. La combinación del Crédito por Ingreso del Trabajo, los RAL y los RAC ha creado un mercado importante para la industria de preparación de impuestos en tiendas. Un estudio de 2002 de la Brookings Institution sobre los contribuyentes de Cleveland encontró que el 47 por ciento de los declarantes que solicitaban EIC compraron RAL, en comparación con el 10 por ciento de los que no solicitaban EIC. La industria de preparación de impuestos respondió que al menos la mitad de los clientes de RAL incluidos en los datos del IRS en realidad recibieron RAC en su lugar. [52] [53]

Estos productos financieros han sido criticados por diversos motivos, incluidos los precios inflados por la preparación de impuestos, las tarifas de las cuentas, las tasas de interés de los RAL, así como la práctica de cobro de deudas por parte de terceros (esto solía llamarse "cobro cruzado", lo que hacía alusión a la práctica, pero ahora las empresas de preparación de impuestos parecen referirse a la práctica de manera más vaga simplemente como "deuda anterior"). [54] [55] Esta práctica ocurre cuando un banco emisor de RAL o RAC cobra para otro. Es decir, dichos prestamistas pueden tomar todo o parte del reembolso de impuestos del año en curso de un cliente para fines de cobro de deudas de terceros, y no está claro cuán amplios son los tipos de deudas por las que los bancos cobran. [56] Esto contrasta con los tipos más limitados de deuda cobrada por el IRS. Esta práctica de un banco que cobra deudas para otro puede no ser revelada adecuadamente al cliente de preparación de impuestos; por otro lado, algunos clientes pueden no revelar las obligaciones que resultan en una incautación gubernamental de sus reembolsos. [57] Tanto en el caso de los RAL como de los RAC, el cliente concede al banco los primeros derechos sobre su devolución de impuestos, y ambos conllevan el mismo riesgo de cobro por parte de un tercero.

Frases publicitarias como "Reembolso Rápido" han sido consideradas engañosas e ilegales, ya que estos productos financieros no aceleran las remesas más allá de la automatización rutinaria del procesamiento de la declaración de impuestos y no dejan claro que se trata de solicitudes de préstamos. A partir de la temporada de impuestos de 2011, el IRS anunció que ya no proporcionaría a los preparadores y a las instituciones financieras el "indicador de deuda" que ayudaba a los bancos a determinar si las solicitudes de RAL habían sido aprobadas. [58] [59] A partir de la temporada de impuestos de 2013, los principales bancos ya no ofrecen RAL, sino solo RAC. [60] [61]

Sin embargo, un artículo de marzo de 2013 en CNN Money informó que las empresas de preparación de declaraciones de impuestos están ofreciendo una mezcolanza de productos financieros similares a los RAL. El artículo afirma además que "el NCLC [Centro Nacional de Derecho del Consumidor] también descubrió que algunos preparadores de declaraciones de impuestos dudosos incluso están ofreciendo préstamos de devolución de impuestos para atraer a los contribuyentes a sus oficinas, pero no tienen intención de prestarles el dinero". [62]

Véase también

- Impuesto sobre las ganancias de capital

- Crédito fiscal por hijo (Estados Unidos)

- Ingreso mínimo garantizado

- Impuesto sobre la renta negativo

- Préstamo con anticipo de reembolso

- Impuestos en Estados Unidos

- Ingresos no ganados

Referencias

- ^ ab "Publicación 596 (2021), Crédito por Ingreso del Trabajo (EIC)". IRS . Consultado el 9 de abril de 2021 .

Consulte www.irs.gov/forms-pubs/about-publication-596 para obtener más novedades

- ^ Instrucciones del IRS sobre el EITC Servicio de Impuestos Internos, "Página de inicio del EITC: es más fácil que nunca averiguar si califica para el EITC"

- ^ Instrucciones 1040 y 1040-SR para el año fiscal 2020, incluidas las instrucciones para los Anexos 1 al 3. Las reglas para el EIC comienzan en la página 40 para el año fiscal 2020.

- ^ Maag, Elaine; Steuerle, C. Eugene ; Chakravarti, Ritadhi; Quakenbush, Caleb (diciembre de 2012). "Cómo las tasas impositivas marginales afectan a las familias en distintos niveles de pobreza". Revista Nacional de Impuestos . 65 (4). Asociación Nacional de Impuestos : 759–782. doi :10.17310/ntj.2012.4.02. ISSN 0028-0283.

- ^ Rizzo, Salvador (28 de enero de 2013). "El gobernador Christie rechaza el aumento del salario mínimo y ofrece una alternativa". NJ.com . Consultado el 30 de agosto de 2024 .

- ^ Saltsman, Michael (14 de febrero de 2013). "El salario mínimo de 9 dólares que ya existe". The Wall Street Journal . ISSN 1042-9840 . Consultado el 30 de agosto de 2024 – vía Employment Policies Institute.

- ^ Romer, Christina D. (2 de marzo de 2013). "El negocio del salario mínimo". The New York Times . ISSN 0362-4331 . Consultado el 30 de agosto de 2024 .

- ^ Fuller, Dan; Geide-Stevenson, Doris (2014). "Consenso entre economistas: una actualización". Revista de Educación Económica . 45 (2): 131–146. doi :10.1080/00220485.2014.889963. S2CID 143794347.

- ^ Geide-Stevenson, Doris; La Parra Perez, Alvaro (diciembre de 2021). "Consenso entre economistas 2020: una agudización del panorama". Universidad Estatal de Weber. Archivado desde el original el 29 de agosto de 2024. Consultado el 31 de agosto de 2024 .

- ^ Hamilton, Jonathan (abril de 2010). "Teoría fiscal óptima: el recorrido desde el impuesto negativo a la renta hasta el crédito fiscal por ingresos del trabajo". Southern Economic Journal . 76 (4). Southern Economic Association : 861–877. doi :10.4284/sej.2010.76.4.861. ISSN 0038-4038.

- ^ abc Dilworth, Kevin (3 de noviembre de 1975). "12.000 personas podrían beneficiarse de una reducción de impuestos". Democrat and Chronicle (Rochester, Nueva York). pág. 1B, 6B.

- ^ Earned Income Tax Credit Parameters 1975–2010, en el Tax Policy Center , Urban Institute y Brookings Institution, 27 de octubre de 2009. Consulte la nota al pie para conocer los aumentos en la distancia de viaje, pero no en el monto del crédito, para Casado que presenta una declaración conjunta para los años 2002 a 2010. Por ejemplo, en 2010, las mesetas para MFJ se extienden $5,000 más que las mesetas correspondientes para Soltero, Jefe de Familia, Viudo(a) calificado(a). Para todos los estados de declaración, la eliminación gradual para EIC con un hijo es del 16% (15.98%), y la eliminación gradual para dos hijos y para tres o más hijos es del 21% (21.06%). Soltero, Jefe de Familia y Viudo(a) calificado(a) son estados de declaración igualmente válidos e igualmente ventajosos para los fines del Crédito por Ingreso del Trabajo. Casado que presenta una declaración conjunta a veces puede ser más ventajoso según el nivel de ingresos.

- ^ abc Sykes, Jennifer; Križ, Katrin; Edin, Kathryn; Halpern-Meekin, Sarah (10 de octubre de 2014). "Dignidad y sueños". American Sociological Review . 80 (2): 243–267. doi :10.1177/0003122414551552. ISSN 0003-1224. S2CID 154685898.

- ^ "Cuadro de bienestar". Comité de Medios y Arbitrios de la Cámara de Representantes . Consultado el 25 de abril de 2016 .

- ^ "Medidas alternativas de definiciones de ingresos". Oficina del Censo de los Estados Unidos. 2012. Archivado desde el original el 25 de enero de 2012. Consultado el 31 de agosto de 2024 .

- ^ abcdefghi 1040 Instrucciones 2010, reglas para el EITC páginas 45 a 48, hojas de trabajo opcionales páginas 49 a 51 y la tabla del EITC en las páginas 52 a 68. El único anexo obligatorio es el Anexo EITC si reclama uno o más hijos calificados.

- ^ abcdefghijk Publicación 596 del IRS, Crédito por ingreso del trabajo (EIC): Para usar en la preparación de las declaraciones de 2012.

- ^ "Créditos fiscales para familias trabajadoras, Crédito fiscal por ingresos del trabajo (EITC)" . Consultado el 17 de febrero de 2012 .

- ^ "Gobiernos estatales y locales con crédito fiscal por ingresos del trabajo" . Consultado el 31 de octubre de 2022 .

- ^ "¿Qué es el Crédito para Familias Trabajadoras (WFC)?". www.sfhsa.org . Consultado el 29 de julio de 2023 .

- ^ Asistencia, Oficina de Asistencia Temporal y por Discapacidad del Estado de Nueva York. "Créditos fiscales por ingresos del trabajo (EITC) | OTDA". otda.ny.gov . Consultado el 22 de mayo de 2016 .

- ^ "Montgomery County, MD 311 - Respondiendo ante usted". www3.montgomerycountymd.gov . Consultado el 22 de mayo de 2016 .

- ^ Ingresos del trabajo Página del IRS que define Ingresos del trabajo.

- ^ Definición de empleado estatutario del IRS

- ^ Crédito fiscal por discapacidad e ingresos laborales, página revisada por última vez el 22 de enero de 2013. "Los beneficios como el Seguro de Incapacidad del Seguro Social, SSI o las pensiones por discapacidad militar no se consideran ingresos laborales y no se pueden utilizar para reclamar el Crédito fiscal por ingresos laborales (EITC)".

- ^ https://www.irs.gov/publications/p596#en_US_2023_publink1000297687 Ingresos que no son ingresos del trabajo

- ^ abc Formulario EIC del IRS. Una persona o pareja que reclame hijos calificados debe adjuntar este formulario a su declaración de impuestos 1040 o 1040A.

- ^ "¿Quién es un niño que reúne los requisitos?" . Consultado el 6 de enero de 2017 .

- ^ Además de poder reclamar a un hijo casado como dependiente (o renunciar a la dependencia del otro padre), también existe la prueba de declaración conjunta en la que el hijo casado no puede presentar una declaración conjunta, a menos que sea únicamente para reclamar un reembolso. Por ejemplo, si el hijo casado presenta una declaración conjunta en parte para reclamar el Crédito Tributario por Trabajo Pagado , no se puede reclamar a este hijo para los fines del EIC. Consulte la página 15 [página 17 en PDF] de la Publicación 596. Recuerde que un hijo calificado puede tener hasta 18 años inclusive, hasta 23 años inclusive si es un estudiante de tiempo completo por un semestre largo o equivalente, o cualquier edad si se clasifica como "discapacitado permanente y total" (el médico indica un año o más).

- ^ "Los límites de ingresos del EITC limitan los montos máximos de crédito el próximo año | Servicio de Impuestos Internos".

- ^ Una persona que está legalmente casada puede presentar una declaración como cabeza de familia si se cumplen las siguientes condiciones: la persona vivió separada de su cónyuge durante los últimos seis meses del año, la persona pagó de manera individual o conjunta más de la mitad de los costos de mantenimiento de una casa (o varias casas) durante el año, la(s) casa(s) fueron el hogar principal de un niño durante más de la mitad del año y la persona puede reclamar al niño como dependiente (o podría reclamarlo, pero está renunciando al niño al otro padre). Consulte las páginas 15 y 16 de las Instrucciones 1040 de 2009. Y nuevamente, el estado de cabeza de familia no es un requisito para el EIC, ni siquiera es particularmente ventajoso. Es solo una opción más a considerar en algunas circunstancias.

- ^ Mark Moreau, Clínica para contribuyentes de bajos ingresos, Southeast Louisiana Legal Services, Nueva Orleans, 23 de marzo de 2005, presentación ante el Panel Asesor del Presidente sobre la Reforma Tributaria Federal, índice de /taxreformpanel/meetings, véase Moreau.ppt y esp. páginas 4 y 7. En la página 7, Moreau afirma sin rodeos que la violencia doméstica es la principal causa de pobreza femenina.

- ^ El Formulario 8888 Asignación de reembolso (incluidas las compras de bonos de ahorro) se utiliza para solicitar la división de un reembolso en hasta tres cuentas separadas. Sin embargo, este formulario no se puede utilizar simultáneamente con el Formulario 8379 Asignación de cónyuge perjudicado. Además, si el IRS reduce el monto del reembolso, existen reglas complicadas con respecto a cuál de las cuentas bancarias se enviará el reembolso restante (consulte los párrafos “Impuesto federal vencido” y “Otras compensaciones” en la página 3). Además, un reembolso por lo general no se puede dividir con los productos bancarios y de préstamo que ofrecen las empresas de preparación de impuestos.

- ^ De la publicación 501 Exenciones, deducción estándar e información de presentación “Usted está separado bajo un decreto interlocutorio (no final) de divorcio. Para los fines de presentar una declaración conjunta, no se lo considera divorciado” (parte de la sección “Considerado casado” en la página 5). De las Instrucciones 1040 de 2009, “Usted estaba legalmente separado, de acuerdo con la ley de su estado, bajo un decreto de divorcio o manutención separada” (una regla para presentar como soltero en la página 14). Y aparentemente, el IRS generalmente se remite a la ley estatal y no proporciona más orientación que esta.

- ^ "Publicación 596 del IRS para usar en la preparación de las declaraciones de 2018" (PDF) .

- ^ Instrucciones 1040 2010, consulte la nota de precaución en la página 45. Consulte también “Formulario 8862, quién debe presentarlo” en la página 48.

- ^ ab "El Crédito Tributario por Ingresos del Trabajo (EITC): Cómo funciona y quién lo recibe" (PDF) . 12 de enero de 2021 . Consultado el 11 de agosto de 2023 .

- ^ El gasto federal en cifras 2013 [1] consultado el 22 de noviembre de 2013

- ^ "Los programas gubernamentales evitaron que millones de personas cayeran en la pobreza en 2010 - Centro de Prioridades Presupuestarias y Políticas". 13 de septiembre de 2011.

- ^ "El estado del crédito fiscal por ingresos del trabajo en Nashville" (PDF) . Archivado desde el original (PDF) el 29 de diciembre de 2009 . Consultado el 24 de marzo de 2009 .

- ^ Haskell, John (2006). "EITC impulsa las economías locales". Banco de la Reserva Federal de Atlanta . Archivado desde el original el 20 de octubre de 2012. Consultado el 2 de abril de 2013 .

- ^ Turner, Mark (17 de enero de 2007). "El mercado laboral de bajos salarios".

- ^ "Características de los trabajadores que perciben el salario mínimo: 2005". Oficina de Estadísticas Laborales, Departamento de Trabajo de los Estados Unidos. 17 de enero de 2007.

- ^ "El costo de un 'salario digno'". N. Gregory Mankiw.

- ^ Nichols, A, Rothstein, J (6 de diciembre de 2016). "El crédito fiscal por ingresos del trabajo" (PDF) . Economía de los programas de transferencias sujetos a prueba de recursos en los Estados Unidos, volumen 1 .

- ^ Bastian, Jacob (2020). "El auge de las madres trabajadoras y el crédito fiscal por ingresos laborales de 1975". American Economic Journal: Economic Policy . 12 (3): 44–75. doi :10.1257/pol.20180039. ISSN 1945-7731. S2CID 168227352.

- ^ "El Servicio de Impuestos Internos no cumplió con todos los requisitos de la Ley de Eliminación y Recuperación de Pagos Indebidos para el Año Fiscal 2012".

- ^ "El IRS desperdicia miles de millones en reclamos falsos de Crédito Tributario por Ingresos del Trabajo". The Washington Times .

- ^ "El Servicio de Impuestos Internos debería considerar modificar el Formulario 1040 para aumentar la participación en el Crédito Tributario por Ingresos del Trabajo de los contribuyentes elegibles" (PDF) . 2 de abril de 2018.

- ^ "¡Reclámalo!".

- ^ "Notificación de crédito fiscal por ingresos del trabajo". 1 de enero de 2008.

- ^ DEFENSOR NACIONAL DEL CONTRIBUYENTE: INFORME ANUAL 2005 AL CONGRESO, VOLUMEN 1, 31 de diciembre de 2005, página 166 (174 en archivo PDF). Véase especialmente la nota 17.

- ^ Conectando a los trabajadores de bajos ingresos de Cleveland con créditos fiscales Archivado el 2 de noviembre de 2014 en Wayback Machine [archivo PDF de diapositivas], The Brookings Institution, Metropolitan Policy Program, Alan Berube, miembro, Levin College Forum, 13 de enero de 2005. Véanse las páginas 17 y 18. Véase también Using the Earned Income Tax Credit to Stimulate Local Economies Archivado el 2 de noviembre de 2014 en Wayback Machine , Brookings Institution, Alan Berube.

- ^ Informe anual de 2005 al Congreso del Defensor del Contribuyente Nacional, Resumen ejecutivo, Los problemas más graves que enfrentan los contribuyentes, página I-3, punto 8. Préstamos de anticipo de reembolso: Supervisión de la industria, técnicas de cobro cruzado y alternativas de pago: " . . . Tampoco está claro si los clientes de RAL comprenden completamente las ramificaciones de las disposiciones de cobro cruzado en los contratos RAL estandarizados . . . "

- ^ Los RAL drenan millones en reembolsos de los contribuyentes, National Consumer Law Center, publicado por consumer-action.org, 5 de febrero de 2007.

- ^ Informe de objetivos de 2007 del Defensor del Contribuyente Nacional al Congreso, Volumen II, El papel del IRS en la industria de préstamos anticipados de reembolso, páginas 10 a 12, 30 de junio de 2006. En parte, este informe afirma: “… También es interesante observar que la ley federal prohíbe a los bancos ejercer su derecho a compensar los beneficios de la Seguridad Social por los préstamos en mora de los beneficiarios a ese banco. Tendría sentido proteger los fondos del EITC de una manera similar…” (página 11, últimas tres oraciones). Sin embargo, en muchos casos, los clientes de preparación de impuestos ni siquiera están informados de la práctica de cobro cruzado (consulte el segundo párrafo de “Práctica de compensación de cobro de deudas”, página 10).

- ^ El Procurador General Lockyer presenta una demanda contra H&R Block por comercializar y vender ilegalmente préstamos de alto costo como reembolsos de impuestos "instantáneos", Estado de California, Oficina del Procurador General, comunicado de prensa, 15 de febrero de 2006.

- ^ El IRS pondrá fin a la divulgación de información sobre deudas de los contribuyentes [ enlace roto ] , EILEEN AJ CONNELLY (Associated Press), viernes, 6 de agosto de 2010.

- ^ El IRS elimina el indicador de deuda para la temporada de presentación de impuestos de 2011, (comunicado de prensa del IRS), IR-2010-89, 5 de agosto de 2010. El comisionado del IRS, Doug Shulman, dijo: “Los préstamos de anticipo de reembolso suelen estar dirigidos a los contribuyentes de ingresos más bajos”.

- ^ Los préstamos con reembolso anticipado conllevan riesgos, Better Business Bureau, 26/2/2013. ' . . La Corporación Federal de Seguro de Depósitos ha obligado a todos los bancos nacionales importantes a interrumpir este tipo de préstamos. Tenga cuidado con los prestamistas poco fiables, tanto en línea como fuera de línea. . '

- ^ Las ofertas de reembolso de impuestos incluyen cargos adicionales, KGET [California], 7 de febrero de 2013. ' . . "Tienen que revelar todos los cargos, así que asegúrese de leer atentamente todos los documentos que firme, dándoles derechos a su reembolso, porque eso es exactamente lo que está haciendo", dijo Hudson [Katy Hudson, presidenta de Consumer Credit Counseling Services]. '

- ^ Los nuevos préstamos de devolución de impuestos conllevan tasas y comisiones altísimas, CNNMoney, Blake Ellis, 6 de marzo de 2013.

Lectura adicional

- Chetty, Raj; Saez, Emmanuel (enero de 2013). "Enseñanza del código tributario: respuestas de ingresos a un experimento con beneficiarios del EITC". American Economic Journal: Applied Economics . 5 (1): 1–31. CiteSeerX 10.1.1.231.1497 . doi :10.1257/app.5.1.1. S2CID 9402981.

Enlaces externos

El uso de enlaces externos en este artículo puede no seguir las políticas o pautas de Wikipedia . ( Agosto de 2015 ) |

Información y herramientas para el contribuyente:

- Asistente EITC del IRS, que puede ayudar a determinar si uno califica para el EITC

- Instrucciones del Formulario 1040 del IRS de 2010, instrucciones sobre el Crédito por Ingreso del Trabajo en las páginas 45 a 48, hojas de trabajo opcionales 49 a 51, tabla de créditos en sí 51 a 58. El único anexo obligatorio es el Anexo EIC si se declara un hijo calificado.

- Formulario EIC del IRS. Una persona o pareja que reclame hijos calificados debe adjuntar este formulario a la declaración de impuestos 1040 o 1040A.

- Publicación 596 del IRS – Crédito por ingreso del trabajo, una publicación dirigida a las personas que potencialmente reclamarán el crédito.

Organizaciones/campañas:

- Campaña nacional de divulgación del EITC

- Campaña EITC de Boston

- Créditos fiscales para familias trabajadoras

Fondo:

- La Sección 13 ("Disposiciones fiscales relacionadas con la jubilación, la salud, la pobreza, el empleo, la discapacidad y otras cuestiones sociales") del Libro Verde del Comité de Medios y Arbitrios de la Cámara de Representantes proporciona información histórica, incluidos los parámetros anteriores del EITC. (La versión a la que se hace referencia aquí es la edición de 2004. Nota: no se publica anualmente).

Análisis de políticas:

- Nuevos hallazgos de investigación sobre los efectos del crédito fiscal por ingresos del trabajo, Centro de Presupuesto y Prioridades Políticas, 11 de marzo de 1998

- El Crédito Tributario por Ingresos del Trabajo (EITC): un análisis económico Servicio de Investigación del Congreso

- Crédito fiscal por ingresos del trabajo (EITC): porcentaje de las declaraciones de impuestos totales y monto del crédito por estado Servicio de Investigación del Congreso

- El crédito fiscal por ingresos laborales a los 30 años: lo que sabemos, Steve Holt, Brookings Institution

- El Estado de bienestar oculto: gastos fiscales y política social en los Estados Unidos, Christopher Howard, Princeton University Press, 1997. Howard analiza la deducción de intereses hipotecarios, las pensiones de los empleadores, el EITC y el crédito fiscal para empleos específicos como ejemplos de gastos fiscales.