La deuda nacional de los Estados Unidos

Este artículo necesita ser actualizado . El motivo es que se renovó este año. ( Octubre de 2024 ) |

El gobierno federal tiene una relación deuda/ingresos de 6,75 a 1 al segundo trimestre de 2023.

| Este artículo es parte de una serie sobre el |

| Presupuesto y deuda en los Estados Unidos de América |

|---|

|

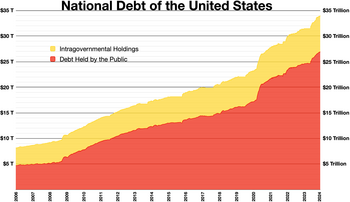

La deuda nacional de los Estados Unidos es la deuda nacional total que debe el gobierno federal de los Estados Unidos a los tenedores de valores del Tesoro . La deuda nacional en cualquier momento es el valor nominal de los valores del Tesoro en circulación en ese momento que han sido emitidos por el Tesoro y otras agencias federales . Los términos "déficit nacional" y "superávit nacional" generalmente se refieren al saldo presupuestario del gobierno federal de un año a otro, no al monto acumulado de deuda . En un año de déficit, la deuda nacional aumenta a medida que el gobierno necesita pedir prestado fondos para financiar el déficit , mientras que en un año de superávit la deuda disminuye a medida que se recibe más dinero del que se gasta, lo que permite al gobierno reducir la deuda recomprando algunos valores del Tesoro. En general, la deuda gubernamental aumenta como resultado del gasto gubernamental y disminuye a partir de los impuestos u otros ingresos, los cuales fluctúan durante el curso de un año fiscal . [1] Hay dos componentes de la deuda nacional bruta: [2]

- "Deuda en poder del público": como los títulos del Tesoro en poder de inversores fuera del gobierno federal, incluidos aquellos en poder de individuos, corporaciones , la Reserva Federal y gobiernos extranjeros, estatales y locales .

- La "deuda en cuentas gubernamentales" o " deuda intragubernamental " son valores del Tesoro no negociables que se encuentran en cuentas de programas administrados por el gobierno federal, como el Fondo Fiduciario de la Seguridad Social . La deuda en cuentas gubernamentales representa los excedentes acumulados, incluidos los ingresos por intereses, de varios programas gubernamentales que se han invertido en valores del Tesoro.

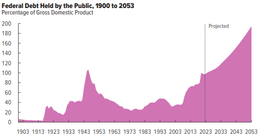

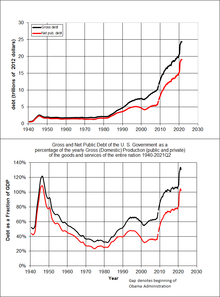

Históricamente, la deuda pública estadounidense como porcentaje del producto interno bruto (PIB) aumenta durante las guerras y las recesiones y luego disminuye posteriormente. La relación entre la deuda y el PIB puede disminuir como resultado de un superávit gubernamental o mediante el crecimiento del PIB y la inflación . La Oficina de Presupuesto del Congreso (CBO) estimó en febrero de 2024 que se proyecta que la deuda federal en manos del público aumentará del 99 por ciento del PIB en 2024 al 116 por ciento en 2034, y seguirá creciendo si las leyes actuales en general se mantienen sin cambios. Durante ese período, el crecimiento de los costos de los intereses y el gasto obligatorio supera el crecimiento de los ingresos y la economía, lo que aumenta la deuda. Esos factores persisten más allá de 2034, lo que empuja la deuda federal aún más alto, al 172 por ciento del PIB en 2054. [3] En las últimas décadas, el envejecimiento demográfico y el aumento de los costos de la atención médica han generado preocupación sobre la sostenibilidad a largo plazo de las políticas fiscales del gobierno federal . [4] La cantidad bruta agregada que el Tesoro puede pedir prestada está limitada por el techo de la deuda de los Estados Unidos . [5]

Durante la pandemia de COVID-19 , el gobierno federal gastó billones de dólares en ayuda contra el virus y alivio económico. La Oficina de Presupuesto del Congreso (CBO) estimó que el déficit presupuestario para el año fiscal 2020 aumentaría a $3,3 billones o 16% del PIB, más del triple que en 2019 y el mayor como % del PIB desde 1945. [6] En diciembre de 2021, la deuda en manos del público se estimó en 96,19% del PIB, y aproximadamente el 33% de esta deuda pública estaba en manos de extranjeros (gubernamentales y privados). [7] Estados Unidos tiene la mayor deuda externa del mundo . El número total de títulos del Tesoro de Estados Unidos en manos de entidades extranjeras en diciembre de 2021 fue de $7,7 billones, frente a los $7,1 billones de diciembre de 2020. [8]

La deuda federal total del gobierno de Estados Unidos superó la marca de los 30 billones de dólares por primera vez en la historia en febrero de 2022. [9] En diciembre de 2023, la deuda federal total era de 33,1 billones de dólares; 26,5 billones de dólares en manos del público y 12,1 billones de dólares en deuda intragubernamental. [10] El costo anualizado del servicio de esta deuda fue de 726 mil millones de dólares en julio de 2023, lo que representó el 14% del gasto federal total. [11] En febrero de 2024, la deuda federal total aumentó a 34,4 billones de dólares después de haber crecido aproximadamente 1 billón de dólares en dos períodos separados de 100 días desde junio anterior. [12] Para octubre de 2024, la deuda había aumentado a 35,7 billones de dólares. [11]

Historia

El gobierno federal de los Estados Unidos ha tenido continuamente una deuda pública fluctuante desde su formación en 1789, excepto por alrededor de un año durante 1835-1836, un período en el que la nación, durante la presidencia de Andrew Jackson , pagó completamente la deuda nacional. Para permitir comparaciones a lo largo de los años, la deuda pública a menudo se expresa como una proporción del PIB . La deuda pública de los Estados Unidos como porcentaje del PIB alcanzó su nivel más alto durante el primer mandato presidencial de Harry Truman , durante y después de la Segunda Guerra Mundial . La deuda pública como porcentaje del PIB cayó rápidamente en el período posterior a la Segunda Guerra Mundial y alcanzó un mínimo en 1974 bajo Richard Nixon . La deuda como porcentaje del PIB ha aumentado constantemente desde entonces, excepto durante las presidencias de Jimmy Carter y Bill Clinton .

La deuda pública aumentó drásticamente durante la década de 1980, cuando Ronald Reagan negoció con el Congreso para reducir las tasas impositivas y aumentar el gasto militar . Cayó durante la década de 1990 debido a la disminución del gasto militar, el aumento de los impuestos y el auge de la década de 1990. La deuda pública aumentó drásticamente durante la presidencia de George W. Bush y a raíz de la crisis financiera de 2007-2008 , con importantes disminuciones de los ingresos fiscales y aumentos del gasto, como la Ley de Estabilización Económica de Emergencia de 2008 y la Ley de Recuperación y Reinversión Estadounidense de 2009. [ 13]

En su informe mensual de septiembre de 2018 publicado el 5 de octubre y basado en datos de los "Daily Treasury Statements" (DTS) del Departamento del Tesoro, la Oficina de Presupuesto del Congreso (CBO) escribió que el déficit del presupuesto federal fue de aproximadamente $782 mil millones para el año fiscal 2018, que va desde octubre de 2017 hasta septiembre de 2018. Esto es $116 mil millones más que en el año fiscal 2017. [14] : 1 Las declaraciones del Tesoro resumidas en el informe de la CBO indican que los impuestos corporativos para 2017 y 2018 disminuyeron en $92 mil millones, lo que representa una caída del 31%. La CBO agregó que "aproximadamente la mitad de la disminución ... ocurrió desde junio" cuando entraron en vigencia algunas de las disposiciones de la Ley de Reducción de Impuestos y Empleos de 2017 , que incluían la "nueva tasa impositiva corporativa más baja y la capacidad ampliada para deducir inmediatamente el valor total de las compras de equipos". (~$1,6 billones en 2023) [14]

Según artículos de The Wall Street Journal [15] y Business Insider , [16] [15] [17] basados en documentos publicados el 29 de octubre de 2018 por el Departamento del Tesoro [18] , la proyección del departamento [16] estimó que para el cuarto trimestre del año fiscal 2018, habría emitido c. $1.338 billones (~$1.6 billones en 2023) en deuda. Esta habría sido la emisión de deuda más alta desde 2010, cuando alcanzó los $1.586 billones (~$2.16 billones en 2023). El Tesoro anticipó que la "deuda negociable neta" total (valores negociables netos) emitida en el cuarto trimestre alcanzaría los $425 mil millones; lo que elevaría la "emisión de deuda total" de 2018 a más de un billón de dólares de deuda nueva, lo que representa un "salto del 146% desde 2017". [16] Según el Journal, se trata de la emisión más alta en un cuarto trimestre "desde 2008, en el auge de la crisis financiera". [15] Como citan el Journal y Business Insider , los principales impulsores de la nueva emisión de deuda son el "estancamiento", los "ingresos fiscales lentos", una disminución en los "ingresos fiscales corporativos", [16] debido a la Ley de Reducción de Impuestos y Empleos del Partido Republicano de 2017 , [15] el "acuerdo presupuestario bipartidista" y el "mayor gasto gubernamental". [15] [16]

Valoración y medición

Cuentas públicas y gubernamentales

Al 20 de julio de 2020, la deuda en manos del público era de 20,57 billones de dólares y las tenencias intragubernamentales de 5,94 billones de dólares, lo que suma un total de 26,51 billones de dólares. [19] La deuda en manos del público era aproximadamente el 77% del PIB en 2017, ocupando el puesto 43 entre 207 países. [20] La CBO pronosticó en abril de 2018 que la relación aumentaría a casi el 100% para 2028, tal vez más si las políticas actuales se extienden más allá de su fecha de vencimiento programada. [21]

La deuda nacional también se puede clasificar en valores negociables y no negociables. La mayoría de los valores negociables son pagarés, letras y bonos del Tesoro en poder de inversores y gobiernos de todo el mundo. Los valores no negociables son principalmente las "series de cuentas gubernamentales" adeudadas a ciertos fondos fiduciarios gubernamentales, como el Fondo Fiduciario de la Seguridad Social, que representaba 2,82 billones de dólares (unos 3,45 billones de dólares en 2023) en 2017. [22]

Los valores no negociables representan montos adeudados a los beneficiarios del programa. Por ejemplo, en efectivo al recibirlos pero que se gastan para otros fines. [ fragmento de oración ] Si el gobierno continúa teniendo déficits en otras partes del presupuesto, tendrá que emitir deuda en poder del público para financiar el Fondo Fiduciario de la Seguridad Social, intercambiando en efecto un tipo de deuda por el otro. [23] [ verificación fallida ] [ dudoso – discutir ] Otros grandes tenedores intragubernamentales incluyen la Administración Federal de Vivienda, el Fondo de Resolución de la Corporación Federal de Ahorros y Préstamos y el Fondo Fiduciario Federal de Seguros Hospitalarios (Medicare). [ cita requerida ]

Tratamiento contable

En los estados financieros consolidados del gobierno de los Estados Unidos, sólo la deuda pública se registra como un pasivo. La deuda en cuentas del gobierno de los Estados Unidos es un activo para esas cuentas, pero un pasivo para el Tesoro; ambas se compensan entre sí en los estados financieros consolidados. [24] Los ingresos y gastos del gobierno normalmente se presentan en efectivo en lugar de en valores devengados , aunque el valor devengado puede proporcionar más información sobre las implicaciones a largo plazo de las operaciones anuales del gobierno. [25] La deuda pública de los Estados Unidos se expresa a menudo como una relación entre la deuda pública y el PIB. La relación entre la deuda y el PIB puede disminuir como resultado de un superávit gubernamental, así como del crecimiento del PIB y la inflación. [ cita requerida ]

Obligaciones de Fannie Mae y Freddie Mac excluidas

Según las normas contables normales, las empresas de propiedad total se consolidarían en los libros de sus propietarios, pero el gran tamaño de Fannie Mae y Freddie Mac ha hecho que el gobierno de Estados Unidos se muestre reacio a incorporarlas a sus propios libros. Cuando las dos compañías hipotecarias pidieron rescates, el director de presupuesto de la Casa Blanca, Jim Nussle, indicó inicialmente el 12 de septiembre de 2008 que sus planes presupuestarios no incorporarían la deuda de las empresas patrocinadas por el gobierno (GSE) en el presupuesto debido a la naturaleza temporal de la intervención conservadora. [26] A medida que la intervención se fue prolongando, los expertos comenzaron a cuestionar este tratamiento contable, señalando que los cambios en agosto de 2012 "las convierten en tutelas aún más permanentes del estado y convierten las acciones preferentes del gobierno en una especie de título permanente y perpetuo". [27]

El gobierno federal controla la Junta de Supervisión de Contabilidad de Empresas Públicas , que normalmente criticaría las prácticas contables inconsistentes, pero no supervisa las prácticas contables de su propio gobierno ni las normas establecidas por la Junta Asesora de Normas Contables Federales . Las obligaciones dentro y fuera del balance de esas dos GSE independientes eran de poco más de 5 billones de dólares en el momento en que se puso en marcha la tutela, y consistían principalmente en garantías de pago de hipotecas y bonos de agencias . [28] El confuso estatus independiente pero controlado por el gobierno de las GSE dio lugar a que los inversores de las acciones comunes y preferentes heredadas lanzaran varias campañas activistas en 2014. [29]

Obligaciones garantizadas excluidas

Las garantías del gobierno federal de los Estados Unidos no se incluyeron en el total de la deuda pública porque no se utilizaron como contrapartida. [ aclaración necesaria ] A fines de 2008, el gobierno federal había garantizado grandes cantidades de obligaciones de fondos mutuos, bancos y corporaciones bajo varios programas diseñados para lidiar con los problemas que surgieron de la crisis financiera de 2007-2008 . El programa de garantía caducó a fines de 2012, cuando el Congreso se negó a extender el plan. La financiación de inversiones directas realizadas en respuesta a la crisis, como las realizadas bajo el Programa de Alivio de Activos en Problemas , se incluyó en los totales de la deuda.

Obligaciones no financiadas excluidas

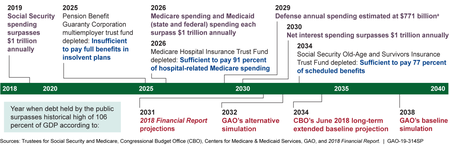

El gobierno federal de los Estados Unidos está obligado por la ley actual a realizar pagos obligatorios para programas como Medicare , Medicaid y la Seguridad Social. La Oficina de Responsabilidad Gubernamental (GAO) proyecta que los pagos para estos programas superarán significativamente los ingresos fiscales durante los próximos 75 años. Los pagos de la Parte A de Medicare (seguro hospitalario) ya superan los ingresos fiscales del programa, y los pagos de la seguridad social superaron los impuestos sobre la nómina en el año fiscal 2010. Estos déficits requieren financiación de otras fuentes fiscales o préstamos. [30] El valor actual de estos déficits u obligaciones no financiadas se estima en 45,8 billones de dólares. Esta es la cantidad que habría tenido que reservarse en 2009 para pagar las obligaciones no financiadas que, según la ley actual, el gobierno tendrá que recaudar en el futuro. Aproximadamente 7,7 billones de dólares se relacionan con la Seguridad Social, mientras que 38,2 billones se relacionan con Medicare y Medicaid. En otras palabras, los programas de atención médica requerirán casi cinco veces más financiación que la Seguridad Social. Si a esto le sumamos la deuda nacional y otras obligaciones federales, las obligaciones totales ascenderían a casi 62 billones de dólares. [31] Sin embargo, estas obligaciones no financiadas no se contabilizan en la deuda nacional, como lo muestran los informes mensuales del Tesoro sobre la deuda nacional. [32]

Medición de la carga de la deuda

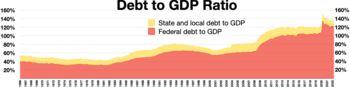

Gráfico de la deuda federal, estatal y local y porcentaje del PIB

El PIB es una medida del tamaño y la producción total de la economía. Una medida de la carga de la deuda es su tamaño en relación con el PIB, llamada " ratio deuda/PIB ". Matemáticamente, es la deuda dividida por el monto del PIB. La Oficina de Presupuesto del Congreso incluye tablas históricas de presupuesto y deuda junto con su "Presupuesto y Perspectivas Económicas" anual. La deuda en poder del público como porcentaje del PIB aumentó del 34,7% del PIB en 2000 al 40,5% en 2008 y al 67,7% en 2011. [33] Matemáticamente, el ratio puede disminuir incluso cuando la deuda crece si la tasa de aumento del PIB (que también tiene en cuenta la inflación) es mayor que la tasa de aumento de la deuda. Por el contrario, el ratio deuda/PIB puede aumentar incluso mientras se reduce la deuda, si la disminución del PIB es suficiente.

Según el World Factbook de la CIA , durante 2015, la relación deuda/PIB de Estados Unidos, del 73,6%, fue la 39.ª más alta del mundo. Esta relación se midió utilizando la "deuda en poder del público". [34] Sin embargo, un billón de dólares en préstamos adicionales desde finales del año fiscal 2015 elevó la relación al 76,2% en abril de 2016 [véase el Apéndice n.º Deuda nacional para los años seleccionados]. Además, esta cifra excluye la deuda estatal y local. Según la OCDE, la deuda bruta del gobierno general (federal, estatal y local) en los Estados Unidos en el cuarto trimestre de 2015 fue de 22,5 billones de dólares (125% del PIB); restando los 5,25 billones de dólares de la deuda federal intragubernamental para contar solo la "deuda en poder del público" federal, se obtiene el 96% del PIB. [35]

La relación es mayor si se utiliza la deuda nacional total, sumando la "deuda intragubernamental" a la "deuda en poder del público". Por ejemplo, el 29 de abril de 2016, la deuda en poder del público era de aproximadamente 13,84 billones de dólares (unos 17,2 billones de dólares en 2023), o alrededor del 76% del PIB. Las tenencias intragubernamentales ascendían a 5,35 billones de dólares, lo que arroja una deuda pública total combinada de 19,19 billones de dólares. El PIB de Estados Unidos durante los 12 meses anteriores fue de aproximadamente 18,15 billones de dólares, lo que da una relación deuda total/PIB de aproximadamente el 106%. [36]

Calcular la variación anual de la deuda

En teoría, un déficit (o superávit) anual debería representar el cambio en la deuda nacional, en el que el déficit se suma a la deuda nacional y el superávit la reduce. Sin embargo, los cálculos presupuestarios son complejos, por lo que la cifra de déficit que se suele informar en los medios de comunicación (el "déficit total") puede ser considerablemente diferente del aumento anual de la deuda. Las principales categorías de diferencias son el tratamiento del programa de seguridad social, el endeudamiento del Tesoro y las asignaciones suplementarias fuera del proceso presupuestario. [37]

Los impuestos sobre la nómina de la Seguridad Social y los pagos de beneficios, junto con el saldo neto del Servicio Postal de los Estados Unidos , se consideran "fuera del presupuesto", mientras que la mayoría de las demás categorías de gastos e ingresos se consideran "dentro del presupuesto". El déficit federal total es la suma del déficit (o superávit) dentro del presupuesto y el déficit (o superávit) fuera del presupuesto. Desde el año fiscal 1960, el gobierno federal ha tenido déficits dentro del presupuesto, excepto en los años fiscales 1999 y 2000, y déficits federales totales, excepto en los años fiscales 1969 y 1998-2001. [38]

Por ejemplo, en enero de 2009 la CBO informó que para el año fiscal 2008, el "déficit dentro del presupuesto" fue de 638 mil millones de dólares, compensado por un "superávit fuera del presupuesto" (debido principalmente a los ingresos de la Seguridad Social en exceso de los pagos) de 183 mil millones de dólares, lo que da un "déficit total" de 455 mil millones de dólares. Esta última cifra es la que se informa comúnmente en los medios de comunicación. Sin embargo, se requirieron 313 mil millones de dólares adicionales para "las acciones del Tesoro destinadas a estabilizar los mercados financieros", una cantidad inusualmente alta debido a la crisis de las hipotecas de alto riesgo . Esto significó que la "deuda en poder del público" aumentó en 768 mil millones de dólares (455 mil millones de dólares + 313 mil millones de dólares = 768 mil millones de dólares). El "superávit fuera del presupuesto" se tomó prestado y se gastó (como suele ser el caso), lo que aumentó la "deuda intragubernamental" en 183 mil millones de dólares. Por lo tanto, el aumento total de la "deuda nacional" en el año fiscal 2008 fue de $768 mil millones + $183 mil millones = $951 mil millones. [37] El Departamento del Tesoro informó un aumento de la deuda nacional de $1,017 mil millones para el año fiscal 2008. [39] La diferencia de $66 mil millones probablemente se deba a "asignaciones suplementarias" para la Guerra contra el Terrorismo , algunas de las cuales estaban completamente fuera del proceso presupuestario hasta que el Presidente Obama comenzó a incluir la mayoría de ellas en su presupuesto para el año fiscal 2010. [40]

En otras palabras, el gasto del superávit de la Seguridad Social "fuera de presupuesto" aumenta la deuda nacional total (al aumentar la deuda intragubernamental), mientras que el superávit "fuera de presupuesto" reduce el déficit "total" que informan los medios de comunicación. Ciertos gastos denominados "asignaciones suplementarias" quedan totalmente fuera del proceso presupuestario, pero aumentan la deuda nacional. La financiación de las guerras de Irak y Afganistán se contabilizaba de esta manera antes de la administración Obama. [40] Ciertas medidas de estímulo y partidas presupuestarias específicas también estaban fuera del proceso presupuestario. El gobierno federal publica diariamente la deuda total adeudada (pública e intragubernamental). [41]

Titulares de deuda

Debido a que una gran variedad de personas poseen los pagarés, letras y bonos de la parte "pública" de la deuda, el Tesoro también publica información que agrupa los tipos de tenedores por categorías generales para describir quién posee la deuda de los Estados Unidos. En este conjunto de datos, parte de la parte pública se traslada y se combina con la parte total del gobierno, porque esta cantidad es propiedad de la Reserva Federal como parte de la política monetaria de los Estados Unidos. (Véase Sistema de la Reserva Federal .)

Como se desprende del gráfico, un poco menos de la mitad de la deuda nacional total se debe a la "Reserva Federal y a los fondos intragubernamentales". Los tenedores extranjeros e internacionales de la deuda también se han agrupado a partir de las secciones de pagarés, letras y bonos. A la derecha se muestra un gráfico con los datos a junio de 2008:

Participaciones extranjeras

Abril 2021 – Abril 2022

En octubre de 2018, los extranjeros poseían 6,2 billones de dólares de deuda estadounidense, o aproximadamente el 39% de la deuda en manos del público, de 16,1 billones de dólares, y el 28% de la deuda total, de 21,8 billones de dólares. [42] En diciembre de 2020, los extranjeros poseían el 33% (7 billones de dólares de un total de 21,6 billones de dólares) de la deuda pública estadounidense; de estos 7 billones de dólares, 4,1 billones (59,2%) pertenecían a gobiernos extranjeros y 2,8 billones (40,8%) a inversores extranjeros. Si se incluyen tanto a los tenedores de deuda privada como a los públicos, los tres principales tenedores nacionales de deuda pública estadounidense en diciembre de 2020 son Japón (1,2 billones de dólares o el 17,7%), China (1,1 billones de dólares o el 15,2%) y el Reino Unido (0,4 billones de dólares o el 6,2%). [43]

Históricamente, la participación de los gobiernos extranjeros en la deuda pública ha crecido con el tiempo, pasando del 13% en 1988 [44] al 34% en 2015. [45] En años más recientes, la propiedad extranjera ha retrocedido tanto en porcentaje de la deuda total como en montos totales en dólares. La tenencia máxima de China del 9,1% o $1,3 billones de la deuda estadounidense ocurrió en 2011, y luego se redujo al 5% en 2018. La tenencia máxima de Japón del 7% o $1,2 billones ocurrió en 2012, y luego se redujo al 4% en 2018. [46]

Según Paul Krugman , «Estados Unidos en realidad gana más con sus activos en el exterior de lo que paga a los inversores extranjeros». [47] No obstante, la posición de inversión internacional neta del país representa una deuda de más de 9 billones de dólares. [48]

Pronóstico

Perspectivas de la CBO para los próximos diez años, 2018-2028 (antes de la pandemia de COVID-19)

La CBO estimó el impacto de la Ley de Reducción de Impuestos y Empleos y la legislación de gasto separada durante el período 2018-2028 en su "Presupuesto y Perspectivas Económicas" anual, publicado en abril de 2018:

- Se pronostica que el déficit presupuestario en el año fiscal 2018 (que va del 1 de octubre de 2017 al 30 de septiembre de 2018, el primer año presupuestado por el presidente Trump) será de $804 mil millones, un aumento de $139 mil millones (21%) con respecto a los $665 mil millones de 2017 y $242 mil millones (39%) más que el pronóstico base anterior (junio de 2017) de $580 mil millones para 2018. El pronóstico de junio de 2017 fue esencialmente la trayectoria presupuestaria heredada del presidente Obama; se preparó antes de la Ley de Impuestos y los aumentos del gasto bajo el presidente Trump.

- Para el período 2018-2027, la CBO proyecta que la suma de los déficits anuales (es decir, el aumento de la deuda) será de 11,7 billones de dólares, un aumento de 1,6 billones de dólares (16%) respecto del pronóstico base anterior (junio de 2017) de 10,1 billones de dólares.

- El aumento de la deuda de 1,6 billones de dólares incluye tres elementos principales:

- 1,7 billones de dólares menos en ingresos debido a los recortes de impuestos;

- 1 billón de dólares más en gasto; y

- Compensando parcialmente los ingresos incrementales de 1,1 billones de dólares debido a un crecimiento económico mayor que el pronosticado anteriormente.

- Se espera que la deuda pública (Perspectivas de la Oficina de Presupuesto del Congreso) aumente del 78% del PIB (16 billones de dólares) a fines de 2018 al 96% del PIB (29 billones de dólares) en 2028. Ese sería el nivel más alto desde el final de la Segunda Guerra Mundial. [ cita requerida ]

- La CBO estimó que, en un escenario alternativo (en el que las políticas vigentes a partir de abril de 2018 se mantienen más allá de su inicio o vencimiento programado), los déficits serían considerablemente más altos y aumentarían en 13,7 billones de dólares durante el período 2018-2027, un aumento de 3,6 billones de dólares con respecto al pronóstico de referencia de junio de 2017. Mantener las políticas actuales, por ejemplo, incluiría extender los recortes de impuestos individuales de Trump más allá de su vencimiento programado en 2025, entre otros cambios.

- El aumento de la deuda de 1,6 billones de dólares representa aproximadamente 12.700 dólares por hogar (suponiendo 126,2 millones de hogares en 2017), mientras que los 3,6 billones de dólares representan 28.500 dólares por hogar. [21]

Perspectivas de la CBO para los próximos diez años, 2020-2030 (durante la pandemia de COVID-19)

La CBO estimó que el déficit presupuestario para el año fiscal 2020 aumentaría a 3,3 billones de dólares o el 16% del PIB, más del triple del de 2019 y el mayor como porcentaje del PIB desde 1945, debido al impacto de la pandemia de COVID-19 . La CBO también pronosticó que la deuda en manos del público aumentaría al 98% del PIB en 2020, en comparación con el 79% en 2019 y el 35% en 2007 antes de la Gran Recesión . [6]

Perspectivas a largo plazo de la CBO

La CBO publica anualmente su Perspectiva presupuestaria a largo plazo , que ofrece al menos dos escenarios para el gasto, los ingresos, los déficits y la deuda. La Perspectiva para 2019 cubre principalmente el período de 30 años hasta 2049. La CBO informó:

Se prevé que los grandes déficits presupuestarios en los próximos 30 años impulsen la deuda federal en manos del público a niveles sin precedentes: del 78 por ciento del producto interno bruto (PIB) en 2019 al 144 por ciento en 2049. Esa proyección incorpora las estimaciones centrales de la CBO sobre diversos factores, como el crecimiento de la productividad y las tasas de interés de la deuda federal. El análisis de la CBO indica que, incluso si los valores de esos factores difirieran de las proyecciones de la agencia, la deuda dentro de varias décadas probablemente sería mucho mayor que la actual. [49]

Además, en escenarios alternativos:

Si los legisladores cambiaran las leyes actuales para mantener ciertas políticas importantes que ya están en vigor (y, más importante aún, si impidieran un recorte del gasto discrecional en 2020 y un aumento de los impuestos a la renta individual en 2026), entonces la deuda pública aumentaría aún más, alcanzando el 219 por ciento del PIB en 2049. Por el contrario, si los beneficios de la Seguridad Social se limitaran a los montos pagaderos con los ingresos recibidos por los fondos fiduciarios de la Seguridad Social, la deuda en 2049 alcanzaría el 106 por ciento del PIB, todavía muy por encima de su nivel actual.

A largo plazo, la CBO prevé que los gastos de intereses y las categorías de gasto obligatorio (por ejemplo, Medicare, Medicaid y Seguridad Social) seguirán creciendo en relación con el PIB, mientras que las categorías discrecionales (por ejemplo, Defensa y otros departamentos del Gabinete) seguirán cayendo en relación con el PIB. Se prevé que la deuda seguirá aumentando en relación con el PIB en los dos escenarios anteriores, aunque la CBO también ofreció otros escenarios que implicaban medidas de austeridad que reducirían la relación deuda/PIB. [49]

Formas de reducir la deuda

Tasas de interés reales negativas

Desde 2010, el Tesoro de Estados Unidos ha estado obteniendo tasas de interés reales negativas sobre la deuda gubernamental, lo que significa que la tasa de inflación es mayor que la tasa de interés pagada sobre la deuda. [50] Estas tasas bajas, superadas por la tasa de inflación , ocurren cuando el mercado cree que no hay alternativas con un riesgo suficientemente bajo, o cuando las inversiones institucionales populares, como las compañías de seguros, las pensiones o los fondos mutuos de bonos, del mercado monetario y balanceados, se requieren o eligen invertir sumas suficientemente grandes en títulos del Tesoro para protegerse contra el riesgo. [51] [52] El economista Lawrence Summers afirma que a tasas de interés tan bajas, el endeudamiento gubernamental en realidad ahorra dinero de los contribuyentes y mejora la solvencia crediticia. [53]

A fines de la década de 1940 y principios de la de 1970, tanto Estados Unidos como el Reino Unido redujeron su carga de deuda en aproximadamente un 30% a un 40% del PIB por década aprovechando tasas de interés reales negativas, pero no hay garantía de que las tasas de deuda gubernamental se mantengan tan bajas. [51] [54] Entre 1946 y 1974, la relación deuda/PIB de Estados Unidos cayó del 121% al 32%, aunque solo en ocho de esos años hubo superávits que fueron mucho menores que los déficits. [55]

Aumento de los requisitos de reservas y banca de reserva plena

Dos economistas, Jaromir Benes y Michael Kumhof, que trabajan para el Fondo Monetario Internacional , publicaron un documento de trabajo llamado The Chicago Plan Revisited (El Plan de Chicago revisado) que sugiere que la deuda podría eliminarse aumentando los requisitos de reserva bancaria y convirtiendo la banca de reserva fraccionaria en una banca de reserva total . [56] [57] Los economistas de la Escuela de Economía de París han comentado el plan, afirmando que ya es el status quo para la moneda acuñada, [58] y un economista del Norges Bank ha examinado la propuesta en el contexto de considerar la industria financiera como parte de la economía real . [59] Un documento del Centro de Investigación de Política Económica coincide con la conclusión de que "no se crea ningún pasivo real con la creación de nuevo dinero fiduciario y, por lo tanto, la deuda pública no aumenta como resultado". [60]

Riesgos y debates

Factores de riesgo de la CBO

La CBO informó sobre varios tipos de factores de riesgo relacionados con el aumento de los niveles de deuda en una publicación de julio de 2010:

- Una parte cada vez mayor de los ahorros se destinaría a compras de deuda gubernamental, en lugar de inversiones en bienes de capital productivos como fábricas y computadoras, lo que conduciría a una producción y unos ingresos menores que los que se producirían de otro modo;

- Si se utilizaran tasas impositivas marginales más altas para pagar los crecientes costos de interés, se reducirían los ahorros y se desalentaría el trabajo;

- El aumento de los costos de los intereses obligaría a reducir los programas gubernamentales;

- Restricciones a la capacidad de los responsables políticos para utilizar la política fiscal para responder a los desafíos económicos; y

- Un mayor riesgo de una crisis fiscal repentina, en la que los inversores exijan tipos de interés más altos. [61]

Incumplimiento crediticio

Estados Unidos nunca ha caído en un default total. [62] [63] Sin embargo, en abril de 1979, Estados Unidos puede haber caído en un default técnico de 122 millones de dólares (unos 413 millones de dólares en 2023) en letras del Tesoro , lo que representaba menos del 1% de la deuda estadounidense. El Departamento del Tesoro lo calificó como una demora más que como un default, pero tuvo consecuencias para las tasas de interés a corto plazo, que aumentaron un 0,6%. [64] Otros lo ven como un default temporal y parcial. [65] [66] [67]

Techo de deuda

El techo de la deuda de los Estados Unidos es una restricción legislativa sobre la cantidad de deuda nacional que puede contraer el Tesoro de los Estados Unidos . Limita la cantidad de dinero que el gobierno federal puede pagar por la deuda que ya tiene tomando prestado aún más dinero. El techo de la deuda se aplica a casi toda la deuda federal, incluidas las cuentas propiedad del público y los fondos intragubernamentales para Medicare y la Seguridad Social . [68] [69]

Sostenibilidad

En 2009, la Oficina de Responsabilidad Gubernamental (GAO) informó que Estados Unidos estaba en un camino "fiscalmente insostenible" debido a los aumentos futuros proyectados en el gasto de Medicare y Seguridad Social. [30] Según el informe del Tesoro de octubre de 2018, resumido por Bob Bryan de Business Insider , el déficit presupuestario federal de EE. UU. aumentó como resultado de la Ley de Reducción de Impuestos y Empleos de 2017 [15] promulgada por el presidente Donald Trump el 22 de diciembre de 2017 [70] y la Ley de Asignaciones Consolidadas de 2018 promulgada el 23 de marzo de 2018. [71] [72]

Riesgos para el crecimiento económico

Los niveles de deuda pueden afectar las tasas de crecimiento económico. En 2010, los economistas Kenneth Rogoff y Carmen Reinhart informaron que entre los 20 países desarrollados estudiados, el crecimiento anual promedio del PIB fue de 3-4% cuando la deuda era relativamente moderada o baja (es decir, menos del 60% del PIB), pero cae a solo 1,6% cuando la deuda era alta (es decir, por encima del 90% del PIB). [73] En abril de 2013, las conclusiones del estudio de Rogoff y Reinhart fueron cuestionadas cuando Herndon, Ash y Pollin de la Universidad de Massachusetts Amherst descubrieron un error de codificación en su artículo original . [74] [75] Herndon, Ash y Pollin encontraron que después de corregir los errores y los métodos no ortodoxos utilizados, no había evidencia de que la deuda por encima de un umbral específico reduzca el crecimiento. [76] Reinhart y Rogoff sostienen que después de corregir los errores, sigue existiendo una relación negativa entre la deuda alta y el crecimiento. [77] Sin embargo, otros economistas, incluido Paul Krugman , han argumentado que es el bajo crecimiento lo que provoca que la deuda nacional aumente, y no al revés. [78] [79] [80]

En abril de 2010 , el ex presidente de la Reserva Federal, Ben Bernanke, comentó sobre la sostenibilidad fiscal : "Ni la experiencia ni la teoría económica indican claramente el umbral a partir del cual la deuda gubernamental comienza a poner en peligro la prosperidad y la estabilidad económica. Pero, dados los importantes costos y riesgos asociados con una deuda federal en rápido aumento, nuestra nación debería poner en marcha pronto un plan creíble para reducir los déficits a niveles sostenibles en el tiempo". [81]

Costos de intereses y servicio de la deuda

Los gastos de intereses de la deuda pública ascendieron a aproximadamente 678 mil millones de dólares en el ejercicio fiscal 2023. Durante el ejercicio fiscal 2023, el gobierno también acumuló un gasto de intereses no monetario de 197 mil millones de dólares por deuda intragubernamental, principalmente el Fondo Fiduciario de la Seguridad Social, por un total de gastos de intereses de 875 mil millones de dólares. Estos intereses acumulados se suman al Fondo Fiduciario de la Seguridad Social y, por lo tanto, a la deuda nacional cada año y se pagarán a los beneficiarios de la Seguridad Social en el futuro. Sin embargo, dado que es un gasto no monetario, se excluye del cálculo del déficit presupuestario. [82]

La deuda federal al final del año fiscal 2018/19 (que finalizó el 30 de septiembre de 2019) fue de 22,7 billones de dólares (unos 27,1 billones de dólares en 2023). La parte que está en manos del público fue de 16,8 billones de dólares. Ninguna de las cifras incluye aproximadamente 2,5 billones de dólares adeudados al gobierno. [83] Los intereses de la deuda fueron de 404 mil millones de dólares. [84]

El costo del servicio de la deuda nacional estadounidense se puede medir de varias maneras. La CBO analiza el interés neto como porcentaje del PIB, y un porcentaje más alto indica una mayor carga de pago de intereses. Durante 2015, este fue del 1,3% del PIB, cerca del mínimo histórico del 1,2% de la era 1966-1968. El promedio de 1966 a 2015 fue del 2,0% del PIB. [85] Sin embargo, la CBO estimó en 2016 que los montos de los intereses y el porcentaje del PIB aumentarán significativamente durante la década siguiente a medida que aumenten tanto las tasas de interés como los niveles de deuda: "Los pagos de intereses sobre esa deuda representan un gasto grande y de rápido crecimiento del gobierno federal. La línea de base de la CBO muestra que los pagos de intereses netos se triplicarán con creces bajo la ley actual, aumentando de $231 mil millones en 2014, o 1,3% del PIB, a $799 mil millones en 2024, o 3,0% del PIB, la proporción más alta desde 1996". [86]

Según un estudio del Comité para un Presupuesto Federal Responsable (CRFB), en 2024 el gobierno de Estados Unidos gastará más en el servicio de su deuda que en su presupuesto de defensa nacional. [87]

En octubre de 2023, los rendimientos de los bonos del Tesoro a 10 años superaron el 5%, ya que los operadores ajustaron su evaluación de la posición fiscal de Estados Unidos y redujeron sus expectativas de que el Congreso o la Casa Blanca tomaran alguna medida para mejorarla. El impacto lo sintieron los compradores de viviendas, con la tasa hipotecaria a 30 años en su nivel más alto en dos décadas, y las corporaciones enfrentan mayores costos de endeudamiento. Los intereses pagados por el gobierno federal aumentaron en 184 mil millones de dólares durante el año fiscal 2022 y siguen aumentando. [88]

Estadísticas recientes sobre el servicio de la deuda y los intereses de la misma en Estados Unidos

| Año fiscal | GAO : Servicio de la deuda (total) (en miles de millones de dólares) | FRED : Servicio de la deuda (total) (en miles de millones de dólares)[1] | GAO : Servicio de la deuda (pública) (en miles de millones de dólares) | FRED : Ingresos de la Reserva Federal (en miles de millones de dólares)[2] | FRED : Servicio de deuda/Recibos |

|---|---|---|---|---|---|

| 2023 | 875.5 [89] | 981 [90] | 678 [89] | 4439 | 22% |

| 2022 | 723.6 [89] | 829.6 | 496.5 [89] | 4896 | 17% |

| 2021 | 575 [91] | 612 | 392 [92] | 4047 | 15% |

| 2020 | 527 [92] | 517,7 | 371 [92] [93] | 3421 | 15% |

| 2019 | 574 [93] | 564,5 | 404 [93] | 3463 | 16% |

| 2018 | 528.4 [94] | 571 | 357 [94] | 3330 | 17% |

| 2017 | 456.7 [94] | 493 | 296 [94] | 3316 | 15% |

| 2016 | 430 [95] | 460 | 273 [95] | 3268 | 14% |

| 2015 | 407 [95] | 434,7 | 251 [95] | 3250 | 13% |

| 2014 | 433 [96] | 442 | 260 [96] | 3021 | 15% |

| 2013 | 425 [96] | 425 | 247.6 [96] | 2775 | 15% |

| 2012 | 432 [97] | 417 | 245.4 [97] | 2450 | 17% |

| 2011 | 453.6 [97] | 433 | 250.9 [97] | 2303 | 19% |

| 2010 | 413 [98] | 399,5 | 215 [98] | 2162.7 | 18% |

| 2009 | 380.7 [98] | 353,8 | 189 [98] | 2105 | 17% |

Tenencias chinas de deuda estadounidense

Según un artículo de Forbes de 2013 , muchos analistas económicos estadounidenses y de otros países han expresado su preocupación por la cantidad de deuda del gobierno de los Estados Unidos que la República Popular China mantiene como parte de sus reservas. [99] [100] La Ley de Autorización de Defensa Nacional del año fiscal 2012 incluyó una disposición que requería que el Secretario de Defensa realizara una "evaluación de riesgo de seguridad nacional de la deuda federal estadounidense en poder de China". El departamento emitió su informe en julio de 2012, afirmando que "intentar usar los títulos del Tesoro de los Estados Unidos como una herramienta coercitiva tendría un efecto limitado y probablemente haría más daño a China que a los Estados Unidos". [ cita requerida ] Un informe del Servicio de Investigación del Congreso del 19 de agosto de 2013 dijo que la amenaza no es creíble y que el efecto sería limitado incluso si se llevara a cabo. El informe decía que la amenaza no ofrecería "opciones de disuasión a China, ya sea en los ámbitos diplomático, militar o económico, y esto seguiría siendo cierto tanto en tiempos de paz como en escenarios de crisis o guerra". [101]

Un artículo de 2010 de James K. Galbraith en The Nation defiende los déficits y descarta las preocupaciones sobre las tenencias extranjeras de deuda del gobierno de los Estados Unidos denominada en dólares estadounidenses, incluidas las tenencias de China. [102] En 2010, Warren Mosler escribió que "Cuando [siempre] los chinos canjean esos títulos del Tesoro, el dinero se transfiere de vuelta a la cuenta corriente de China en la Reserva Federal. Durante todo el proceso de compra y canje, los dólares nunca salen de la Reserva Federal". [103] El economista australiano Bill Mitchell argumentó que el gobierno de los Estados Unidos tenía una "capacidad casi infinita... para gastar". [104] En el contexto de la escalada de tensiones chino-estadounidenses en 2020, Yuzo Sakai, gerente de Ueda Totan Forex Ltd., dijo que si China emprende una venta masiva de bonos estadounidenses, los inversores pueden acudir en masa al yen japonés como moneda de refugio seguro. Desde 2018, China ha ido reduciendo gradualmente sus tenencias de deuda federal estadounidense, lo que elevó el total a 1,07 billones de dólares en junio de 2020, detrás de Japón, que se convirtió en el mayor acreedor extranjero de Estados Unidos. Stephen Nagy, profesor de la Universidad Cristiana Internacional , dijo que una venta masiva por parte de China "podría dañar a Estados Unidos en el corto plazo", pero también causar "una inestabilidad económica crítica" en la economía china y mundial. Jeff Kingston , profesor y director de Estudios Asiáticos en la Universidad de Temple, Japón , se hizo eco de la opinión y agregó que el dumping reduciría el precio de los bonos estadounidenses, haciéndolos más atractivos para otros países. Sin embargo, según un inversor institucional , puede ser difícil para Japón aumentar sus ya grandes tenencias de deuda del gobierno estadounidense, ya que tal medida podría verse como "manipulación monetaria". [105]

Definición de deuda pública

Los economistas también debaten la definición de deuda pública. Krugman sostuvo en mayo de 2010 que la deuda en manos del público es la medida correcta que se debe utilizar, mientras que Reinhart ha testificado ante la Comisión de Reforma Fiscal del Presidente que la deuda bruta es la medida apropiada. [78] El Centro de Prioridades Presupuestarias y Políticas (CBPP) citó investigaciones de varios economistas que apoyan el uso de la deuda menor en manos del público como una medida más precisa de la carga de la deuda, discrepando con estos miembros de la Comisión. [106]

Existe un debate sobre la naturaleza económica de la deuda intragubernamental, que en febrero de 2011 ascendía a aproximadamente 4,6 billones de dólares. [107] Por ejemplo, la CBPP sostiene que "los grandes aumentos de la deuda [en poder del público] también pueden hacer subir las tasas de interés y aumentar la cantidad de futuros pagos de intereses que el gobierno federal debe hacer a los prestamistas fuera de los Estados Unidos, lo que reduce los ingresos de los estadounidenses. En cambio, la deuda intragubernamental (el otro componente de la deuda bruta) no tiene tales efectos porque es simplemente dinero que el gobierno federal se debe (y por el que paga intereses) a sí mismo". [106] Sin embargo, si el gobierno estadounidense continúa teniendo déficits "presupuestarios" como los proyectados por la CBO y la OMB para el futuro previsible, tendrá que emitir letras y bonos del Tesoro comercializables (es decir, deuda en poder del público) para pagar el déficit proyectado en el programa de Seguridad Social. Esto dará como resultado que la "deuda en poder del público" reemplace a la "deuda intragubernamental". [108] [109]

Equidad intergeneracional

Un debate sobre la deuda nacional se relaciona con la equidad intergeneracional. Por ejemplo, si una generación recibe el beneficio de programas gubernamentales o empleos facilitados por el gasto deficitario y la acumulación de deuda, ¿en qué medida el aumento de la deuda resultante impone riesgos y costos a las generaciones futuras? Hay varios factores a considerar:

- Por cada dólar de deuda en poder del público, existe una obligación gubernamental (por lo general, títulos del Tesoro negociables) que los inversores consideran un activo. Las generaciones futuras se benefician en la medida en que estos activos les sean transmitidos. [110]

- En 2010, aproximadamente el 72% de los activos financieros estaban en manos del 5% más rico de la población. [111] Esto plantea un problema de distribución de la riqueza y el ingreso, ya que solo una fracción de las personas de las generaciones futuras recibirán capital o intereses de las inversiones relacionadas con la deuda contraída hoy.

- En la medida en que la deuda estadounidense se debe a inversores extranjeros (aproximadamente la mitad de la "deuda en poder del público" durante 2012), el capital y los intereses no son recibidos directamente por los herederos estadounidenses. [110]

- Los niveles más elevados de deuda implican pagos de intereses más elevados, lo que crea costos para los futuros contribuyentes (por ejemplo, impuestos más altos, menores beneficios gubernamentales, mayor inflación o mayor riesgo de crisis fiscal). [61]

- En la medida en que los fondos prestados se inviertan hoy para mejorar la productividad a largo plazo de la economía y sus trabajadores, por ejemplo a través de proyectos de infraestructura útiles o educación, las generaciones futuras pueden beneficiarse. [112]

- Por cada dólar de deuda intergubernamental existe una obligación con beneficiarios de programas específicos, generalmente valores no negociables como los que se mantienen en el Fondo Fiduciario de la Seguridad Social. Los ajustes que reducen los déficits futuros en estos programas también pueden generar costos para las generaciones futuras, a través de impuestos más altos o un menor gasto en los programas. [ cita requerida ]

En marzo de 2013, Krugman escribió que, al descuidar la inversión pública y no crear empleos, estamos haciendo mucho más daño a las generaciones futuras que simplemente transmitiendo la deuda: "La política fiscal es, de hecho, una cuestión moral, y deberíamos avergonzarnos de lo que estamos haciendo con las perspectivas económicas de la próxima generación. Pero nuestro pecado consiste en invertir muy poco y no endeudarnos demasiado". Los trabajadores jóvenes se enfrentan a un alto desempleo y los estudios han demostrado que sus ingresos pueden quedar rezagados a lo largo de sus carreras como resultado de ello. Se han recortado puestos de trabajo para profesores, lo que podría afectar a la calidad de la educación y la competitividad de los estadounidenses más jóvenes. [113]

Pandemia de COVID-19 y sus consecuencias

La pandemia de COVID-19 en los Estados Unidos afectó significativamente a la economía a partir de marzo de 2020, ya que las empresas cerraron y el personal fue suspendido o despedido. Alrededor de 16 millones de personas solicitaron seguro de desempleo en las tres semanas que terminaron el 9 de abril. Esto provocó que el número de personas desempleadas aumentara significativamente, lo que se espera que reduzca los ingresos fiscales y aumente el gasto del estabilizador automático para el seguro de desempleo y el apoyo nutricional . Como resultado del impacto económico adverso, los déficits presupuestarios tanto estatales como federales aumentarán drásticamente, incluso antes de considerar cualquier nueva legislación. [114]

Para ayudar a abordar la pérdida de ingresos de millones de trabajadores y ayudar a las empresas, el Congreso y el presidente Trump promulgaron la Ley de Ayuda, Alivio y Seguridad Económica por el Coronavirus (Ley CARES) el 27 de marzo de 2020. Incluía préstamos y subvenciones para las empresas, junto con pagos directos a las personas y fondos adicionales para el seguro de desempleo. La ley tenía un costo estimado de 2,3 billones de dólares, con la expectativa de que algunos o todos los préstamos se pagarían en última instancia, incluidos los intereses. Si bien la ley casi con certeza habría aumentado los déficits presupuestarios en relación con la línea base de 10 años de la CBO de enero de 2020 (completada antes de la pandemia de COVID-19), en ausencia de la legislación, podría haberse producido un colapso económico total. [115] Sin embargo, a partir de 2023, muchos de estos préstamos han sido perdonados. [116]

El 16 de abril de 2020, la CBO proporcionó una calificación preliminar de la Ley CARES, estimando que aumentaría los déficits federales en aproximadamente 1,8 billones de dólares durante el período 2020-2030. La estimación incluye:

- Un aumento de 988 mil millones de dólares en gastos obligatorios;

- Una disminución de 446 mil millones de dólares en ingresos; y

- Un aumento de 326 mil millones de dólares en gastos discrecionales, provenientes de asignaciones suplementarias de emergencia.

La CBO informó que no todas las partes del proyecto de ley aumentarán los déficits: “Aunque la ley proporciona asistencia financiera por un total de más de 2 billones de dólares, el costo proyectado es menor que eso porque parte de esa asistencia es en forma de garantías de préstamos, que no se estima que tengan un efecto neto sobre el presupuesto. En particular, la ley autoriza al Secretario del Tesoro a proporcionar hasta 454 mil millones de dólares para financiar las facilidades de préstamos de emergencia establecidas por la Junta de Gobernadores del Sistema de la Reserva Federal . Debido a que se espera que los ingresos y los costos derivados de esos préstamos se compensen aproximadamente entre sí, la CBO no estima que esa disposición tenga ningún efecto sobre el déficit”. [117]

El Comité para un Presupuesto Federal Responsable estimó que el déficit presupuestario para el año fiscal 2020 aumentaría a un récord de $3,8 billones (~$4,41 billones en 2023), o 18,7% del PIB. [118] Para tener una idea de la escala, en 2009 el déficit presupuestario alcanzó el 9,8% del PIB ($1,4 billones de dólares nominales) en las profundidades de la Gran Recesión . La CBO pronosticó en enero de 2020 que el déficit presupuestario en el año fiscal 2020 sería de $1,0 billón (~$1,16 billones en 2023), antes de considerar el impacto de la pandemia de COVID-19 o CARES. [119] La CFRB estimó además que la deuda nacional alcanzaría el 106% del PIB de EE. UU. en septiembre de 2020, un récord desde las secuelas de la Segunda Guerra Mundial. [120]

El presidente Biden también destinó importantes cantidades de dinero para aliviar la pandemia de COVID-19 . Según un informe de mayo de 2021, Biden ha gastado o planea gastar 5,72 billones de dólares (unos 6,35 billones de dólares en 2023) en esta iniciativa y en otras, como la lucha contra el cambio climático, que incluyen la entrega de cheques de estímulo y la ayuda a las escuelas y a los niños de bajos ingresos. [121] Muchos economistas han coincidido en que este nivel de gasto sin precedentes de la administración Biden ha contribuido, en parte, al aumento de la inflación de 2021 a 2022 como resultado del aumento de la oferta monetaria en la economía. [122] [123]

Apéndice

Deuda nacional para años seleccionados

| Año fiscal | Deuda total, miles de millones de dólares [124] [125] [126] | Deuda total como % del PIB | Deuda pública, miles de millones de dólares, 1996– | Deuda pública como % del PIB | PIB, mil millones de dólares, BEA/OMB [127] |

|---|---|---|---|---|---|

| 1910 | 2,65/- | 8,1% | 2.65 | 8,1% | estimado 32,8 |

| 1920 | 25,95/- | 29,2% | 25,95 | 29,2% | estimado 88,6 |

| 1927 | [128] 18,51/- | 19,2% | 18.51 | 19,2% | estimado 96,5 |

| 1930 | 16,19/- | 16,6% | 16.19 | 16,6% | estimado 97,4 |

| 1940 | 42,97/50,70 | 43,8–51,6% | 42,77 | 43,6% | -/98,2 |

| 1950 | 257,3/256,9 | 92,0% | 219,00 | 78,4% | 279.0 |

| 1960 | 286,3/290,5 | 53,6–54,2% | 236,80 | 44,3% | 535.1 |

| 1970 | 370,9/380,9 | 35,0–36,0 % | 283.20 | 27,0% | 1.061 |

| 1980 | 907,7/909,0 | 32,4–32,6% | 711,90 | 25,5% | 2.792 |

| 1990 | 3.233/3.206 | 54,4–54,8% | 2.400 | 40,8% | 5.899 |

| 2000 | a1 5,659 | un 55,9% | un 3.450 | 33,9% | 10.150 |

| 2001 | a2 5.792 | un 55,0% | un 3.350 | 31,6% | 10,550 |

| 2002 | a3 6,213 | un 57,4% | un 3.550 | 32,7% | 10.800 |

| 2003 | un 6.783 | un 60,1% | un 3.900 | 34,6% | 11.300 |

| 2004 | un 7,379 | un 61,3% | un 4.300 | 35,6% | 12.050 |

| 2005 | a4 7,918 | un 61,7% | un 4.600 | 35,7% | 12.850 |

| 2006 | a5 8,493 | un 62,3% | un 4.850 | 35,4% | 13.650 |

| 2007 | a6 8,993 | un 62,9% | un 5.050 | 35,3% | 14.300 |

| 2008 | a7 10,011 | un 67,7% | un 5.800 | 39,4% | 14.800 |

| 2009 | a8 11.898 | un 82,2% | un 7.550 | 52,4% | 14.450 |

| 2010 | a9 13.551 | un 91,0% | un 9.000 | 61,0% | 14.900 |

| 2011 | a10 14.781 | un 95,6% | un 10.150 | 65,8% | 15.450 |

| 2012 | a11 16.059 | un 99,7% | un 11.250 | 70,3% | 16.100 |

| 2013 | a12 16.732 | un 100,4% | un 12.000 | 16.650 | |

| 2014 | a13 17.810 | un 102,5% | un 12.800 | 17.350 | |

| 2015 | a14 18.138 | un 100,3% | [129] 13,124 | 18.100 | |

| 2016 | a15 19.560 | un 105,5% | [129] 14.173 | 18.550 | |

| 2017 | a16 20,233 | un 105,1% | [129] 14.673 | 19.250 | |

| 2018 | a17 21.506 | un 106,0% | [129] 15.761 | 20.300 | |

| 2019 | a18 22.711 | un 107,4% | [129] 16.809 | 21.150 | |

| 2020 | 26.938 | 128,0% | 21.050 | ||

| 2021 Octubre '20 – Junio '21 solamente | 28,529 | 130,6% | 21.850 |

El 27 de julio de 2018, la BEA revisó sus cifras de PIB en una actualización integral y las cifras hasta el año fiscal 2013 se revisaron en consecuencia. [130]

El 25 de junio de 2014, la BEA anunció: "[El 30 de julio de 2014,] además de la revisión regular de las estimaciones para los 3 años más recientes y para el primer trimestre de 2014, el PIB y algunos componentes seleccionados se revisarán hasta el primer trimestre de 1999.

Las cifras del PIB de los años fiscales 1940-2009 se derivaron de las cifras de la Oficina de Administración y Presupuesto de febrero de 2011, que contenían revisiones de las cifras del año anterior debido a cambios significativos con respecto a las mediciones del PIB anteriores. Las mediciones del PIB de los años fiscales 1950-2010 se derivaron de las cifras de la Oficina de Análisis Económico de diciembre de 2010, que también tienden a estar sujetas a revisión, especialmente en años más recientes. Posteriormente, las cifras de la OMB se revisaron hasta 2004 y las cifras de la BEA (en una revisión con fecha del 31 de julio de 2013) se revisaron hasta 1947.

En cuanto a las estimaciones registradas en la columna del PIB (la última columna) marcada con un símbolo "~", se afirma que las diferencias absolutas entre los informes anticipados (un mes después) de la BEA sobre el cambio porcentual del PIB y los hallazgos actuales (a noviembre de 2013) encontrados en las revisiones son del 1,3% ± 2,0% o una probabilidad del 95% de estar dentro del rango de 0,0-3,3%, suponiendo que las diferencias se produzcan de acuerdo con las desviaciones estándar de la diferencia absoluta promedio de 1,3%. Por ejemplo, con un informe anticipado de un aumento de $400 mil millones de un PIB de $10 billones, por ejemplo, uno podría estar 95% seguro de que el rango en el que se encuentra el monto exacto del PIB en dólares sería de 0,0 a 3,3% diferente de 4,0% (400 ÷ 10 000) o dentro del rango de $0 a $330 mil millones diferente de los $400 mil millones hipotéticos (un rango de $70-730 mil millones). Dos meses después, con un valor revisado, el rango de diferencia potencial respecto de la estimación establecida se reduce, y tres meses después, con otro valor revisado, el rango se reduce nuevamente.

Los años fiscales 1940-1970 comienzan el 1 de julio del año anterior (por ejemplo, el año fiscal 1940 comienza el 1 de julio de 1939 y termina el 30 de junio de 1940); los años fiscales 1980-2010 comienzan el 1 de octubre del año anterior. Se presume que las deudas intragubernamentales anteriores a la Ley de Seguridad Social son iguales a cero.

Las estimaciones del PIB para el año calendario 1909-1930 provienen de MeasuringWorth.com [131]. Las estimaciones del año fiscal se derivan de una interpolación lineal simple.

(a1) La cifra auditada fue de “alrededor de 5.659 mil millones de dólares”. [132]

(a2) La cifra auditada fue de “alrededor de 5.792 mil millones de dólares”. [133]

(a3) La cifra auditada fue de “alrededor de 6.213 mil millones de dólares”. [133]

(a) Se dijo que la cifra auditada era "aproximadamente" la cifra declarada. [134]

(a4) La cifra auditada fue de “alrededor de 7.918 mil millones de dólares”. [135]

(a5) La cifra auditada fue de “alrededor de 8.493 mil millones de dólares”. [135]

(a6) La cifra auditada fue de “alrededor de 8.993 mil millones de dólares”. [136]

(a7) La cifra auditada fue de “alrededor de 10.011 millones de dólares”. [136]

(a8) La cifra auditada fue de “alrededor de 11.898 mil millones de dólares”. [137]

(a9) La cifra auditada fue de “alrededor de 13.551 mil millones de dólares”. [138]

(a10) La GAO confirmó la cifra de deuda pública de la Oficina en 14.781 millones de dólares. [139]

(a11) La GAO confirmó la cifra de deuda pública de la Oficina en 16.059 millones de dólares. [139]

(a12) La GAO confirmó la cifra de la Oficina del Servicio Fiscal en 16.732 mil millones de dólares. [140]

(a13) La GAO confirmó la cifra de la Oficina del Servicio Fiscal en 17.810 mil millones de dólares. [141]

(a14) La GAO confirmó la cifra de la Oficina del Servicio Fiscal en 18.138 mil millones de dólares. [142]

(a15) La GAO confirmó la cifra de la Oficina del Servicio Fiscal en 19.560 mil millones de dólares. [143]

(a16) La GAO confirmó la cifra de la Oficina del Servicio Fiscal en 20.233 mil millones de dólares. [144]

(a17) La GAO confirmó la cifra de la Oficina del Servicio Fiscal en 21.506 mil millones de dólares. [145]

(a18) La GAO confirmó la cifra de la Oficina del Servicio Fiscal en 22.711 millones de dólares. [129]Intereses pagados

Según datos del gobierno federal, el pago de intereses sobre la deuda superó el billón el 1 de octubre de 2023. [146]

Nótese que esto es todo el interés que pagó Estados Unidos, incluido el interés acreditado a la Seguridad Social y otros fondos fiduciarios del gobierno, no solo el "interés sobre la deuda" que se cita con frecuencia en otros lugares.

Datos trimestrales anualizados

Año fiscal | Deuda histórica pendiente, miles de millones de dólares, EE. UU. [147] | Intereses pagados en miles de millones de dólares, EE.UU. [148] | Tasa de interés |

| 2019 | 22.719 | 574.6 | 2,53% |

| 2018 | 21.516 | 523.0 | 2,43% |

| 2017 | 20,244 | 458,5 | 2,26% |

| 2016 | 19.573 | 432.6 | 2,21% |

| 2015 | 18.150 | 402.4 | 2,22% |

| 2014 | 17.824 | 430.8 | 2,42% |

| 2013 | 16.738 | 415.7 | 2,48% |

| 2012 | 16.066 | 359,8 | 2,24% |

| 2011 | 14.790 | 454.4 | 3,07% |

| 2010 | 13.562 | 414.0 | 3,05% |

| 2009 | 11.910 | 383.1 | 3,22% |

| 2008 | 10,025 | 451.2 | 4,50% |

| 2007 | 9.008 | 430.0 | 4,77% |

| 2006 | 8,507 | 405.9 | 4,77% |

| 2005 | 7,933 | 352.4 | 4,44% |

| 2004 | 7,379 | 321.6 | 4,36% |

| 2003 | 6.783 | 318.1 | 4,69% |

| 2002 | 6.228 | 332,5 | 5,34% |

| 2001 | 5.807 | 359,5 | 6,19% |

| 2000 | 5.674 | 362.0 | 6,38% |

| 1999 | 5.656 | 353,5 | 6,25% |

| 1998 | 5,526 | 363,8 | 6,58% |

| 1997 | 5,413 | 355,8 | 6,57% |

| 1996 | 5,225 | 344.0 | 6,58% |

| 1995 | 4.974 | 332.4 | 6,68% |

| 1994 | 4.693 | 296.3 | 6,31% |

| 1993 | 4.411 | 292,5 | 6,63% |

| 1992 | 4.065 | 292.4 | 7,19% |

| 1991 | 3.665 | 286.0 | 7,80% |

Titulares extranjeros de títulos del Tesoro de Estados Unidos

La siguiente es una lista de los principales tenedores extranjeros de títulos del Tesoro según la lista de la Junta de la Reserva Federal (revisada por la encuesta de agosto de 2024): [149]

| Principales tenedores extranjeros de títulos del Tesoro de EE. UU. a agosto de 2024 | ||

|---|---|---|

| País o región | Miles de millones de dólares (aprox.) | % de cambio desde agosto de 2023 |

Japón Japón | 1.129,2 | + 1% |

Porcelana Porcelana | 774.6 | - 4% |

Reino Unido Reino Unido | 743,9 | +19% |

Islas Caimán Islas Caimán | 419,5 | +35% |

Luxemburgo Luxemburgo | 402.0 | +10% |

Canadá Canadá | 365,4 | +24% |

Bélgica Bélgica | 325.0 | + 3% |

Irlanda Irlanda | 321.8 | +10% |

Francia Francia | 312.2 | +44% |

Suiza Suiza | 296.3 | + 5% |

Taiwán Taiwán | 284.4 | +18% |

India India | 245,9 | + 6% |

Singapur Singapur | 239.0 | +30% |

Hong Kong Hong Kong | 235,8 | +16% |

Brasil Brasil | 233.3 | + 5% |

| otro | 2.175,1 | +14% |

Total | 8.503,4 | +12% |

Estadística

- Las reservas oficiales de oro de Estados Unidos al 31 de julio de 2014 [update]totalizan 261,5 millones de onzas troy con un valor contable de aproximadamente 11.040 millones de dólares. [150]

- Reservas de divisas: 140.000 millones de dólares a septiembre de 2014. [update][ 151]

Balanza comercial de los Estados Unidos (a partir de 1960), donde los números negativos indican un déficit comercial - La deuda nacional ascendió a 80.885 dólares por persona en 2020. [152]

- La deuda nacional equivalía a 59.143 dólares por persona en la población estadounidense, o 159.759 dólares por cada miembro de los contribuyentes trabajadores estadounidenses, en marzo de 2016. [153]

- En 2008, se gastaron 242.000 millones de dólares en pagos de intereses para el servicio de la deuda, de un total de ingresos fiscales de 2,5 billones de dólares, o el 9,6%. Si se incluyen los intereses no monetarios devengados principalmente para la Seguridad Social, los intereses ascendieron a 454.000 millones de dólares, o el 18% de los ingresos fiscales. [136]

- La deuda total de los hogares estadounidenses , incluidos los préstamos hipotecarios y la deuda de consumo , fue de 11,4 billones de dólares en 2005. En comparación, los activos totales de los hogares estadounidenses, incluidos los bienes inmuebles, los equipos y los instrumentos financieros como los fondos mutuos , fueron de 62,5 billones de dólares en 2005. [154]

- El crédito rotativo total de las tarjetas de crédito al consumo en Estados Unidos fue de 931.000 millones de dólares en abril de 2009. [155]

- El déficit de la balanza comercial de bienes y servicios de Estados Unidos fue de 725.800 millones de dólares en 2005. [156]

- Según el Informe anual preliminar de 2014 sobre las tenencias estadounidenses de valores extranjeros del Departamento del Tesoro de Estados Unidos, el valor de su cartera de valores del Tesoro extranjero asciende a 2,7 billones de dólares. Los mayores deudores son Canadá, el Reino Unido, las Islas Caimán y Australia, que representan 1,2 billones de dólares de deuda soberana contraída con residentes de Estados Unidos [157].

- La deuda pública total en 1998 equivalía al coste de la investigación, el desarrollo y el despliegue de armas nucleares y programas relacionados con armas nucleares de Estados Unidos durante la Guerra Fría . [158] [159] [160]

Un estudio de 1998 de la Brookings Institution publicado por el Comité de Estudio del Costo de las Armas Nucleares (formado en 1993 por la Fundación W. Alton Jones ), calculó que los gastos totales en armas nucleares de los EE.UU. desde 1940 hasta 1998 fueron de 5,5 billones de dólares en dólares de 1996. [158] La deuda pública total al final del año fiscal 1998 fue de 5.478.189.000.000 de dólares en dólares de 1998 [161] o 5,3 billones de dólares en dólares de 1996.

Comparaciones de deuda internacional

This section needs to be updated. (January 2015) |

| Entidad | 2007 | 2010 | 2011 | 2017/2018 |

|---|---|---|---|---|

| Estados Unidos | 62% | 92% | 102% | 108% |

| unión Europea | 59% | 80% | 83% | 82% |

| Austria | 62% | 78% | 72% | 78% |

| Francia | 64% | 82% | 86% | 97% |

| Alemania | 65% | 82% | 81% | 64% |

| Suecia | 40% | 39% | 38% | 41% |

| Finlandia | 35% | 48% | 49% | 61% |

| Grecia | 104% | 123% | 165% | 179% |

| Rumania | 13% | 31% | 33% | 35% |

| Bulgaria | 17% | 16% | 16% | 25% |

| República Checa | 28% | 38% | 41% | 35% |

| Italia | 112% | 119% | 120% | 132% |

| Países Bajos | 52% | 77% | 65% | 57% |

| Polonia | 51% | 55% | 56% | 51% |

| España | 42% | 68% | 68% | 98% |

| Reino Unido | 47% | 80% | 86% | 88% |

| Japón | 167% | 197% | 204% | 236% |

| Rusia | 9% | 12% | 10% | 19% |

| Asia 1 (2017+) 2 | 37% | 40% | 41% | 80% |

Fuentes: Eurostat , [162] Fondo Monetario Internacional , Perspectivas de la economía mundial (economías de mercado emergentes); Organización para la Cooperación y el Desarrollo Económicos , Perspectivas económicas (economías avanzadas), [163] FMI [164]

1 China, Hong Kong, India, Indonesia, Corea, Malasia, Filipinas, Singapur y Tailandia 2 Afganistán, Armenia, Australia, Azerbaiyán, Bangladesh, Bután, Brunei Darussalam, Camboya, China, República Popular de, Fiji, Georgia, RAE de Hong Kong, India, Indonesia, Japón, Kazajstán, Kiribati, República de Corea, República Kirguisa, RDP Lao, RAE de Macao, Malasia, Maldivas, Islas Marshall, Micronesia, Estados Federados de, Mongolia, Myanmar, Nauru, Nepal, Nueva Zelanda, Pakistán, Palau, Papua Nueva Guinea, Filipinas, Samoa, Singapur, Islas Salomón, Sri Lanka, Taiwán, Tayikistán, Tailandia, Timor Oriental, Tonga, Turquía, Turkmenistán, Tuvalu, Uzbekistán, Vanuatu, Vietnam

Adiciones recientes a la deuda pública de los Estados Unidos

| Año fiscal (comienza el 1 de octubre del año anterior al año indicado) | PIB en miles de millones de dólares | Nueva deuda para el año fiscal: miles de millones de dólares | Nueva deuda como % del PIB | Deuda total en miles de millones de dólares | Deuda total como % del PIB (ratio deuda/PIB ) |

|---|---|---|---|---|---|

| 1994 | 7.200 | 281–292 | 3,9–4,1% | ~4.650 | 64,6–65,2% |

| 1995 | 7.600 | 277–281 | 3,7% | ~4.950 | 64,8–65,6% |

| 1996 | 8.000 | 251–260 | 3,1–3,3% | ~5,200 | 65,0–65,4% |

| 1997 | 8.500 | 188 | 2,2% | ~5,400 | 63,2–63,8% |

| 1998 | 8.950 | 109–113 | 1,2-1,3 % | ~5.500 | 61,2–61,8% |

| 1999 | 9.500 | 127–130 | 1,3-1,4% | 5.656 | 59,3% |

| 2000 | 10.150 | 18 | 0,2% | 5.674 | 55,8% |

| 2001 | 10,550 | 133 | 1,3% | 5.792 | 54,8% |

| 2002 | 10.900 | 421 | 3,9% | 6.213 | 57,1% |

| 2003 | 11.350 | 570 | 5.0% | 6.783 | 59,9% |

| 2004 | 12.100 | 596 | 4,9% | 7,379 | 61,0% |

| 2005 | 12.900 | 539 | 4,2% | 7,918 | 61,4% |

| 2006 | 13.700 | 575 | 4,2% | 8,493 | 62,1% |

| 2007 | 14.300 | 500 | 3,5% | 8,993 | 62,8% |

| 2008 | 14.750 | 1.018 | 6,9% | 10.011 | 67,9% |

| 2009 | 14.400 | 1.887 | 13,1% | 11.898 | 82,5% |

| 2010 | 14.800 | 1.653 | 11,2% | 13.551 | 91,6% |

| 2011 [166] | 15.400 | 1.230 | 8.0% | 14.781 | 96,1% |

| 2012 | 16.050 | 1.278 | 8.0% | 16.059 | 100,2% |

| 2013 | 16.500 | 673 | 4,1% | 16.732 | 101,3% |

| 2014 | 17.200 | 1.078 | 6,3% | 17.810 | 103,4% |

| 2015 | 17.900 | 328 | 1,8% | 18.138 | 101,3% |

| 2016 ( sólo de octubre de 2015 a julio de 2016) | ~1.290 | ~7,0% | ~19,428 | ~106,1% |

El 30 de julio de 2015, la BEA publicó una revisión de las cifras del PIB para el período 2012-2015. Las cifras de esta tabla se corrigieron ese día con cambios para los años fiscales 2013 y 2014, pero no para 2015, ya que el año fiscal 2015 se actualiza en el plazo de una semana con la publicación de los totales de deuda para el 31 de julio de 2015.

El 25 de junio de 2014, la BEA anunció que el 31 de julio de 2014 se llevaría a cabo una revisión de 15 años de las cifras del PIB. Las cifras de esta tabla se corrigieron después de esa fecha con cambios en los años fiscales 2000, 2003, 2008, 2012, 2013 y 2014. Las cifras de deuda más precisas de los años fiscales 1999-2014 se derivan de los resultados de la auditoría del Tesoro. Las variaciones en las cifras de la década de 1990 y del año fiscal 2015 se deben a cifras de PIB de doble fuente o relativamente preliminares, respectivamente. Una revisión integral del PIB con fecha del 31 de julio de 2013 se describió en el sitio web de la Oficina de Análisis Económico. En noviembre de 2013, las columnas de deuda total y deuda anual como porcentaje del PIB de esta tabla se cambiaron para reflejar esas cifras de PIB revisadas.Niveles históricos del techo de la deuda

Hay que tener en cuenta que esta tabla no se remonta a 1917, cuando empezó a aplicarse el techo de la deuda.

| Tabla de niveles históricos del techo de la deuda [167] | |||

|---|---|---|---|

| Fecha | Techo de la deuda (miles de millones de dólares) | Cambio en el techo de la deuda (miles de millones de dólares) | Estatuto |

| 25 de junio de 1940 | 49 [168] | ||

| 19 de febrero de 1941 | 65 | +16 | |

| 28 de marzo de 1942 | 125 | +60 | |

| 11 de abril de 1943 | 210 | +85 | |

| 9 de junio de 1944 | 260 | +50 | |

| 3 de abril de 1945 | 300 | +40 | |

| 26 de junio de 1946 | 275 | -25 | |

| 28 de agosto de 1954 | 281 | +6 | |

| 9 de julio de 1956 | 275 | -6 | |

| 26 de febrero de 1958 | 280 | +5 | |

| 2 de septiembre de 1958 | 288 | +8 | |

| 30 de junio de 1959 | 295 | +7 | |

| 30 de junio de 1960 | 293 | -2 | |

| 30 de junio de 1961 | 298 [169] | +5 | |

| 1 de julio de 1962 | 308 | +10 | |

| 31 de marzo de 1963 | 305 | -3 | |

| 25 de junio de 1963 | 300 | -5 | |

| 30 de junio de 1963 | 307 | +7 | |

| 31 de agosto de 1963 | 309 | +2 | |

| 26 de noviembre de 1963 | 315 | +6 | |

| 29 de junio de 1964 | 324 | +9 | |

| 24 de junio de 1965 | 328 | +4 | |

| 24 de junio de 1966 | 330 | +2 | |

| 2 de marzo de 1967 | 336 | +6 | |

| 30 de junio de 1967 | 358 | +22 | |

| 1 de junio de 1968 | 365 | +7 | |

| 7 de abril de 1969 | 377 | +12 | |

| 30 de junio de 1970 | 395 | +18 | |

| 17 de marzo de 1971 | 430 | +35 | |

| 15 de marzo de 1972 | 450 [170] | +20 | |

| 27 de octubre de 1972 | 465 | +15 | |

| 30 de junio de 1974 | 495 | +30 | |

| 19 de febrero de 1975 | 577 | +82 | |

| 14 de noviembre de 1975 | 595 | +18 | |

| 15 de marzo de 1976 | 627 | +32 | |

| 30 de junio de 1976 | 636 | +9 | |

| 30 de septiembre de 1976 | 682 | +46 | |

| 1 de abril de 1977 | 700 | +18 | |

| 4 de octubre de 1977 | 752 | +52 | |

| 3 de agosto de 1978 | 798 | +46 | |

| 2 de abril de 1979 | 830 | +32 | |

| 29 de septiembre de 1979 | 879 [171] | +49 | |

| 28 de junio de 1980 | 925 | +46 | |

| 19 de diciembre de 1980 | 935 | +10 | |

| 7 de febrero de 1981 | 985 | +50 | |

| 30 de septiembre de 1981 | 1.079 | +94 | |

| 28 de junio de 1982 | 1.143 | +64 | |

| 30 de septiembre de 1982 | 1.290 | +147 | |

| 26 de mayo de 1983 | 1.389 | +99 | Ley Pública 98–34 |

| 21 de noviembre de 1983 | 1.490 | +101 | Ley Pública 98–161 |

| 25 de mayo de 1984 | 1.520 | +30 | |

| 6 de junio de 1984 | 1,573 | +53 | Ley Pública 98–342 |

| 13 de octubre de 1984 | 1.823 | +250 | Ley Pública 98–475 |

| 14 de noviembre de 1985 | 1.904 | +81 | |

| 12 de diciembre de 1985 | 2.079 | +175 | Ley Pública 99–177 |

| 21 de agosto de 1986 | 2.111 | +32 | Ley Pública 99–384 |

| 21 de octubre de 1986 | 2.300 | +189 | |

| 15 de mayo de 1987 | 2.320 [172] | +20 | |

| 10 de agosto de 1987 | 2.352 | +32 | |

| 29 de septiembre de 1987 | 2.800 | +448 | Ley de publicación 100–119 |

| 7 de agosto de 1989 | 2.870 | +70 | |

| 8 de noviembre de 1989 | 3,123 | +253 | Ley Pública 101–140 |

| 9 de agosto de 1990 | 3.195 | +72 | |

| 28 de octubre de 1990 | 3.230 | +35 | |

| 5 de noviembre de 1990 | 4.145 | +915 | Ley Pública 101–508 |

| 6 de abril de 1993 | 4.370 | +225 | |

| 10 de agosto de 1993 | 4.900 | +530 | Ley Pública 103–66 |

| 29 de marzo de 1996 | 5.500 | +600 | Pub. L. 104–121 (texto) (PDF) |

| 5 de agosto de 1997 | 5.950 | +450 | Pub. L. 105–33 (texto) (PDF) |

| 11 de junio de 2002 | 6.400 [173] | +450 | Pub. L. 107–199 (texto) (PDF) |

| 27 de mayo de 2003 | 7,384 | +984 | Pub. L. 108–24 (texto) (PDF) |

| 16 de noviembre de 2004 | 8.184 [173] | +800 | Pub. L. 108–415 (texto) (PDF) |

| 20 de marzo de 2006 | 8.965 [174] | +781 | Pub. L. 109–182 (texto) (PDF) |

| 29 de septiembre de 2007 | 9,815 | +850 | Pub. L. 110–91 (texto) (PDF) |

| 5 de junio de 2008 | 10,615 | +800 | Pub. L. 110–289 (texto) (PDF) |

| 3 de octubre de 2008 | 11.315 [175] | +700 | Ley 110-343 (texto) (PDF) |

| 17 de febrero de 2009 | 12.104 [176] | +789 | Pub. L. 111–5 (texto) (PDF) |

| 24 de diciembre de 2009 | 12,394 | +290 | Ley 111-123 (texto) (PDF) |

| 12 de febrero de 2010 | 14.294 | +1.900 | Pub. L. 111–139 (texto) (PDF) |

| 30 de enero de 2012 | 16.394 | +2,100 | Pub. L. 112–25 (texto) (PDF) |

| 4 de febrero de 2013 | Suspendido | ||

| 19 de mayo de 2013 | 16.699 | +305 | Pub. L. 113–3 (texto) (PDF) |

| 17 de octubre de 2013 | Suspendido | ||

| 7 de febrero de 2014 | 17,212 y ajuste automático | +213 | Pub. L. 113–83 (texto) (PDF) |

| 15 de marzo de 2015 | 18,113 Fin del ajuste automático | +901 | Pub. L. 113–83 (texto) (PDF) |

| 30 de octubre de 2015 | Suspendido [177] | Pub. L. 114–74 (texto) (PDF) | |

| 15 de marzo de 2017 | 19.847 (de facto) | +1,734 | [n.º 1] |

| 8 de septiembre de 2017 | Suspendido | [n.º 2] | Pub. L. 115–56 (texto) (PDF) Pub. L. 115–123 (texto) (PDF) |

| 1 de marzo de 2019 | 22.030 (de facto) | +2,183 | [178] |

| 2 de agosto de 2019 | Suspendido | [n.º 3] | Pub. L. 116–37 (texto) (PDF) [179] |

| 31 de julio de 2021 | 28.500 (de facto) | +6,470 | [180] |

| 14 de octubre de 2021 | 28.900 | +480 | Pub. L. 117–50 (texto) (PDF) [181] |

| 16 de diciembre de 2021 | 31.400 | +2.500 | Pub. L. 117–73 (texto) (PDF) [182] |

| 3 de junio de 2023 | Suspendido [n 4] | [183] [184] | |

Referencia para valores entre 1993 y 2015: [185]

Tenga en cuenta que:

- Las cifras no están ajustadas al valor temporal del dinero , como el interés y la inflación , y al tamaño de la economía que generó la deuda.

- El techo de la deuda es un agregado de la deuda bruta, que incluye la deuda en manos del público y las cuentas intragubernamentales .

- El techo de la deuda no refleja necesariamente el nivel de deuda real.

- Del 15 de marzo al 30 de octubre de 2015 hubo un límite de deuda de facto de 18,153 billones de dólares, [186] debido al uso de medidas extraordinarias .

Deuda de los gobiernos estatales y locales

Los estados de EE. UU. tienen una deuda combinada de los gobiernos estatales y locales de aproximadamente 3 billones de dólares [187] y otros 5 billones de dólares en pasivos no financiados. [188] [189] [190]

Véase también

- Crítica a la Reserva Federal

- Posición financiera de los Estados Unidos

- Lista de países por deuda pública

- Incumplimiento soberano

- Programa de alivio de activos en problemas

- Rebajas en la calificación crediticia del gobierno federal de Estados Unidos

- Deuda mundial

Notas

- ^ No se ha publicado ningún límite oficial. La deuda al 15 de marzo de 2017 era de 19,846 billones de dólares, tras haber alcanzado un máximo histórico de 19,977 billones de dólares el 30 de diciembre de 2016. Véase la base de datos del gobierno de Estados Unidos sobre la deuda.

- ^ La deuda aumentó a más de 20,1 billones de dólares el 8 de septiembre de 2017, cuando se aprobó el proyecto de ley para continuar la suspensión del límite de la deuda para el año fiscal 2018. El año fiscal comenzó con una deuda de más de 20,3 billones de dólares. Base de datos del gobierno de EE. UU. sobre la deuda.

- ^ La deuda aumentó a más de 22,31 billones de dólares el 2 de agosto de 2019. Base de datos del gobierno de EE. UU. sobre la deuda; Archivado el 1 de agosto de 2020 en Wayback Machine .

- ^ Hasta el 1 de enero de 2025.

Referencias

- ^ "Tablas históricas – Tabla 1.2 – Resumen de ingresos, egresos y superávits o déficits (-) como porcentajes del PIB: 1930–2017" (PDF) . Oficina de Administración y Presupuesto . Consultado el 16 de abril de 2012 .

- ^ "Aspectos básicos de la deuda federal: ¿cuánto asciende la deuda federal?". Oficina de Responsabilidad Gubernamental . Archivado desde el original el 6 de julio de 2011. Consultado el 28 de abril de 2012 .

- ^ "Presupuesto y perspectivas económicas: 2024 a 2034". CBO. 7 de febrero de 2024. Consultado el 7 de febrero de 2024 .

- ^ "Perspectivas presupuestarias a largo plazo para 2022". Oficina de Presupuesto del Congreso. 27 de julio de 2022. Consultado el 30 de septiembre de 2022 .