Causas de la Gran Recesión

| Parte de una serie sobre el |

| Gran recesión |

|---|

| Cronología |

Muchos factores, directa e indirectamente, son las causas de la Gran Recesión que comenzó en 2008 con la crisis de las hipotecas de alto riesgo en Estados Unidos . Las principales causas de la crisis inicial de las hipotecas de alto riesgo y de la recesión posterior incluyen las normas de concesión de préstamos laxas que contribuyeron a las burbujas inmobiliarias que desde entonces han estallado; las políticas de vivienda del gobierno de Estados Unidos; y la regulación limitada de las instituciones financieras no depositarias. Una vez que comenzó la recesión, se intentaron diversas respuestas con distintos grados de éxito. Entre ellas, se incluyeron las políticas fiscales de los gobiernos; las políticas monetarias de los bancos centrales; las medidas diseñadas para ayudar a los consumidores endeudados a refinanciar su deuda hipotecaria; y los enfoques inconsistentes utilizados por los países para rescatar a las industrias bancarias en problemas y a los tenedores de bonos privados, asumiendo cargas de deuda privada o socializando las pérdidas.

Descripción general

La causa inmediata o próxima de la crisis de 2008 fue la quiebra o el riesgo de quiebra de las principales instituciones financieras a nivel mundial, empezando por el rescate del banco de inversión Bear Stearns en marzo de 2008 y la quiebra de Lehman Brothers en septiembre de 2008. Muchas de estas instituciones habían invertido en títulos riesgosos que perdieron gran parte o la totalidad de su valor cuando las burbujas inmobiliarias de Estados Unidos y Europa comenzaron a desinflarse durante el período 2007-2009, según el país. Además, muchas instituciones se habían vuelto dependientes de mercados de financiación a corto plazo (de un día para otro) sujetos a perturbaciones. [1] [2]

Muchas instituciones redujeron los estándares crediticios para seguir alimentando la demanda global de títulos hipotecarios, generando enormes ganancias que sus inversores compartieron. También compartieron el riesgo. Cuando se desarrollaron las burbujas, los niveles de deuda de los hogares aumentaron bruscamente después del año 2000 a nivel mundial. Los hogares pasaron a depender de la capacidad de refinanciar sus hipotecas. Además, los hogares estadounidenses a menudo tenían hipotecas de tasa ajustable , que tenían tasas de interés iniciales más bajas y pagos que luego aumentaban. Cuando los mercados crediticios globales esencialmente dejaron de financiar inversiones relacionadas con hipotecas en el período 2007-2008, los propietarios de viviendas estadounidenses ya no pudieron refinanciar y dejaron de pagar en cantidades récord, lo que llevó al colapso de los títulos respaldados por estas hipotecas que ahora invadían el sistema. [3] [4]

La caída de los precios de los activos (como los títulos respaldados por hipotecas de alto riesgo ) durante 2007 y 2008 provocó el equivalente a una corrida bancaria en los Estados Unidos, que incluye a los bancos de inversión y otras entidades financieras no depositarias. Este sistema había crecido hasta rivalizar con el sistema de depósitos en escala, pero no estaba sujeto a las mismas salvaguardas regulatorias. [5] Los bancos en dificultades de los Estados Unidos y Europa redujeron los préstamos, lo que provocó una crisis crediticia . Los consumidores y algunos gobiernos ya no podían pedir prestado y gastar a los niveles anteriores a la crisis. Las empresas también redujeron sus inversiones a medida que la demanda flaqueaba y reducía sus fuerzas laborales. El mayor desempleo debido a la recesión hizo que fuera más difícil para los consumidores y los países cumplir con sus obligaciones. Esto provocó que las pérdidas de las instituciones financieras aumentaran, profundizando la crisis crediticia, creando así un círculo vicioso . [6]

En septiembre de 2010, el presidente de la Reserva Federal, Ben Bernanke, testificó sobre las causas de la crisis. Escribió que hubo shocks o detonantes (es decir, eventos particulares que desencadenaron la crisis) y vulnerabilidades (es decir, debilidades estructurales en el sistema financiero, la regulación y la supervisión) que amplificaron los shocks. Algunos ejemplos de detonantes fueron: pérdidas en títulos hipotecarios de alto riesgo que comenzaron en 2007 y una corrida en el sistema bancario paralelo que comenzó a mediados de 2007, que afectó negativamente el funcionamiento de los mercados monetarios. Algunos ejemplos de vulnerabilidades en el sector privado fueron: dependencia de las instituciones financieras de fuentes inestables de financiamiento a corto plazo, como acuerdos de recompra o repos; deficiencias en la gestión de riesgos corporativos; uso excesivo de apalancamiento (endeudamiento para invertir); y uso inadecuado de derivados como herramienta para asumir riesgos excesivos. Algunos ejemplos de vulnerabilidades en el sector público fueron: lagunas legales y conflictos entre reguladores; uso ineficaz de la autoridad regulatoria; y capacidades ineficaces de gestión de crisis. Bernanke también abordó las instituciones " demasiado grandes para quebrar ", la política monetaria y los déficits comerciales. [7]

Los economistas encuestados por la Universidad de Chicago clasificaron los factores que causaron la crisis en orden de importancia. Los resultados incluyeron: 1) regulación y supervisión deficientes del sector financiero; 2) subestimación de los riesgos en la ingeniería financiera (por ejemplo, los CDO); 3) fraude hipotecario y malos incentivos; 4) decisiones de financiación a corto plazo y las correspondientes corridas en esos mercados (por ejemplo, los repos); y 5) fallas de las agencias de calificación crediticia. [8]

Narrativas

Existen varias "narrativas" que intentan contextualizar las causas de la crisis, con elementos que se superponen. Cinco de esas narrativas son:

- Se produjo el equivalente a una corrida bancaria en el sistema bancario paralelo , que incluye a los bancos de inversión y otras entidades financieras no depositarias. Este sistema había crecido hasta rivalizar en escala con el sistema de depósitos, pero no estaba sujeto a las mismas salvaguardas regulatorias. [5]

- La economía estaba impulsada por una burbuja inmobiliaria. Cuando estalló, la inversión residencial privada (es decir, la construcción de viviendas) cayó casi un 4%. El PIB y el consumo propiciados por la riqueza inmobiliaria generada por la burbuja también se desaceleraron. Esto creó una brecha en la demanda anual (PIB) de casi un billón de dólares. El gobierno no estaba dispuesto a compensar este déficit del sector privado. [9] [10]

- Los niveles récord de deuda de los hogares acumulados en las décadas anteriores a la crisis dieron lugar a una "recesión del balance" una vez que los precios de la vivienda comenzaron a caer en 2006. Los consumidores comenzaron a pagar la deuda, lo que reduce su consumo y desacelera la economía durante un período prolongado mientras se reducen los niveles de deuda. [5] [11]

- Políticas gubernamentales que incentivaron la adquisición de vivienda incluso para quienes no podían costearla, lo que contribuyó a normas crediticias laxas, aumentos insostenibles de los precios de la vivienda y endeudamiento. [12]

- La crisis financiera provocó un aumento de la demanda de dinero (atesoramiento preventivo), que desencadenó una disminución correspondiente de la demanda de materias primas. [13]

Una de las primeras explicaciones de las causas de la crisis es el aumento significativo de los ahorros disponibles para la inversión durante el período 2000-2007, cuando el fondo global de valores de renta fija aumentó de aproximadamente 36 billones de dólares en 2000 a 80 billones en 2007. Este "gigante fondo de dinero" aumentó a medida que los ahorros de los países en desarrollo con un crecimiento elevado ingresaron a los mercados de capital globales. Los inversores que buscaban rendimientos más altos que los ofrecidos por los bonos del Tesoro de Estados Unidos buscaron alternativas a nivel mundial. [14]

La tentación que ofrecían esos ahorros tan fácilmente disponibles sobrepasó los mecanismos de control normativo y de políticas en un país tras otro, a medida que los prestamistas y los prestatarios utilizaban esos ahorros, generando burbuja tras burbuja en todo el mundo.

Cuando estas burbujas estallaron, provocando una caída de los precios de los activos (por ejemplo, las viviendas y los inmuebles comerciales), los pasivos contraídos con los inversores globales se mantuvieron a su valor máximo, lo que generó interrogantes sobre la solvencia de los consumidores, los gobiernos y los sistemas bancarios. [15] El efecto de este exceso de deuda es desacelerar el consumo y, por lo tanto, el crecimiento económico, y se lo conoce como " recesión del balance " o deflación por deuda . [5]

Mercado de la vivienda

La burbuja inmobiliaria y las ejecuciones hipotecarias en Estados Unidos

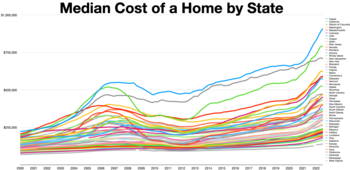

Entre 1997 y 2006, el precio de la vivienda típica estadounidense aumentó un 124%. [16] Durante las dos décadas que terminaron en 2001, el precio medio de la vivienda nacional osciló entre 2,9 y 3,1 veces el ingreso familiar medio. Esta relación aumentó a 4,0 en 2004 y a 4,6 en 2006. [17] Esta burbuja inmobiliaria hizo que muchos propietarios refinanciaran sus viviendas a tipos de interés más bajos o financiaran el gasto de consumo contratando segundas hipotecas garantizadas por la apreciación de los precios.

En septiembre de 2008, los precios promedio de la vivienda en Estados Unidos habían disminuido más de un 20% desde su pico de mediados de 2006. [18] [19] El crédito fácil y la creencia de que los precios de las viviendas seguirían apreciándose habían alentado a muchos prestatarios de alto riesgo a obtener hipotecas de tasa ajustable . Estas hipotecas atraían a los prestatarios con una tasa de interés inferior a la del mercado durante un período predeterminado, seguida de tasas de interés del mercado durante el resto del plazo de la hipoteca. Los prestatarios que no podían hacer los pagos más altos una vez que terminaba el período de gracia inicial trataban de refinanciar sus hipotecas. La refinanciación se volvió más difícil una vez que los precios de las viviendas comenzaron a disminuir en muchas partes de Estados Unidos. Los prestatarios que se vieron incapaces de escapar de los pagos mensuales más altos mediante la refinanciación comenzaron a incumplir. Durante 2007, los prestamistas habían iniciado procedimientos de ejecución hipotecaria sobre casi 1,3 millones de propiedades, un aumento del 79% respecto de 2006. [20] Esta cifra aumentó a 2,3 millones en 2008, un aumento del 81% respecto de 2007. [21] En agosto de 2008, el 9,2% de todas las hipotecas pendientes estaban en mora o en ejecución hipotecaria. [22]

The Economist describió el asunto de esta manera: "Ningún aspecto de la crisis financiera ha recibido tanta atención, con tan pocos resultados, como la oleada de ejecuciones hipotecarias que se extiende por Estados Unidos. Los programas gubernamentales han sido ineficaces, y los esfuerzos privados no mucho mejores". Hasta 9 millones de viviendas estuvieron en riesgo de ser ejecutadas durante el período 2009-2011, frente a un millón en un año típico. [23] A unos 50.000 dólares por ejecución hipotecaria según un estudio de 2006 del Banco de la Reserva Federal de Chicago, 9 millones de ejecuciones hipotecarias representan 450.000 millones de dólares en pérdidas. [24]

Préstamos de alto riesgo

Además de las condiciones crediticias favorables, hay evidencia de que tanto las presiones competitivas como algunas regulaciones gubernamentales contribuyeron a un aumento en la cantidad de préstamos de alto riesgo durante los años anteriores a la crisis. Los principales bancos de inversión estadounidenses y, en menor medida, las empresas patrocinadas por el gobierno como Fannie Mae desempeñaron un papel importante en la expansión de los préstamos de mayor riesgo. [25] [26] [27]

El término "subprime" se refiere a la calidad crediticia de prestatarios particulares, que tienen historiales crediticios debilitados y corren un mayor riesgo de impago de préstamos que los prestatarios de primera línea. [28] El valor de las hipotecas subprime en Estados Unidos se estimó en 1,3 billones de dólares en marzo de 2007, [29] con más de 7,5 millones de hipotecas subprime de primer grado en circulación. [30]

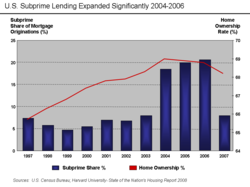

Las hipotecas de alto riesgo se mantuvieron por debajo del 10% de todas las originaciones de hipotecas hasta 2004, cuando se dispararon a casi el 20% y se mantuvieron allí hasta el pico de 2005-2006 de la burbuja inmobiliaria de los Estados Unidos . [31] Un evento próximo a este aumento fue la decisión de abril de 2004 de la Comisión de Bolsa y Valores de los Estados Unidos (SEC) de relajar la regla de capital neto , que alentó a los cinco bancos de inversión más grandes a aumentar drásticamente su apalancamiento financiero y expandir agresivamente su emisión de valores respaldados por hipotecas. [26] Las tasas de morosidad de pago de las hipotecas de alto riesgo se mantuvieron en el rango del 10-15% de 1998 a 2006, [32] luego comenzaron a aumentar rápidamente, subiendo al 25% a principios de 2008. [33] [34]

Suscripción de hipotecas

Además de tener en cuenta a los prestatarios de mayor riesgo, los prestamistas ofrecieron opciones de préstamo cada vez más riesgosas e incentivos para el endeudamiento. Las normas de suscripción de hipotecas disminuyeron gradualmente durante el período de auge, en particular entre 2004 y 2007. [35] El uso de aprobaciones de préstamos automatizadas permitió que se otorgaran préstamos sin una revisión y documentación adecuadas. [36] En 2007, el 40% de todos los préstamos de alto riesgo fueron resultado de la suscripción automatizada. [37] [38] El presidente de la Asociación de Banqueros Hipotecarios afirmó que los corredores hipotecarios, si bien se beneficiaron del auge de los préstamos hipotecarios, no hicieron lo suficiente para examinar si los prestatarios podían pagar. [39] El fraude hipotecario por parte de prestamistas y prestatarios aumentó enormemente. [40] La selección adversa en préstamos con poca o ninguna documentación puede explicar una fracción sustancial de las pérdidas en ejecuciones hipotecarias entre 2007 y 2012. [41]

Un estudio realizado por analistas del Banco de la Reserva Federal de Cleveland concluyó que la diferencia promedio entre las tasas de interés hipotecarias de alto riesgo y las de alto riesgo (el "margen de alto riesgo") disminuyó significativamente entre 2001 y 2007. La calidad de los préstamos originados también empeoró gradualmente durante ese período. La combinación de primas de riesgo decrecientes y estándares crediticios es común en los ciclos de auge y caída del crédito . Los autores también concluyeron que la disminución en los estándares de suscripción no desencadenó directamente la crisis, porque los cambios graduales en los estándares no explicaron estadísticamente la gran diferencia en las tasas de incumplimiento de las hipotecas de alto riesgo emitidas entre 2001-2005 (que tuvieron una tasa de incumplimiento del 10% dentro del año de originación) y 2006-2007 (que tuvieron una tasa del 20%). En otras palabras, los estándares disminuyeron gradualmente pero los incumplimientos aumentaron repentinamente. Además, los autores argumentaron que la tendencia al empeoramiento de la calidad de los préstamos era más difícil de detectar con el aumento de los precios de la vivienda, ya que había más opciones de refinanciación disponibles, lo que mantenía la tasa de incumplimiento más baja. [42] [43]

Fraude hipotecario

En 2004, la Oficina Federal de Investigaciones advirtió sobre una "epidemia" de fraude hipotecario, un riesgo crediticio importante de los préstamos hipotecarios no preferenciales, que, según dijo, podría conducir a "un problema que podría tener tanto impacto como la crisis de las cajas de ahorros". [44] [45] [46] [47]

Pagos iniciales y patrimonio neto negativo

Un pago inicial se refiere al dinero en efectivo pagado al prestamista por la casa y representa el capital inicial del propietario o el interés financiero en la casa. Un pago inicial bajo significa que una casa representa una inversión altamente apalancada para el propietario, con poco capital en relación con la deuda. En tales circunstancias, solo pequeñas disminuciones en el valor de la casa resultan en capital negativo , una situación en la que el valor de la casa es menor que el monto de la hipoteca adeudada. En 2005, el pago inicial medio para los compradores de vivienda por primera vez fue del 2%, y el 43% de esos compradores no hicieron ningún pago inicial. [48] En comparación, China tiene requisitos de pago inicial que superan el 20%, con montos más altos para residencias no principales. [49]

Un artículo de 2009 identifica a doce economistas y comentaristas que, entre 2000 y 2006, predijeron una recesión basada en el colapso del entonces floreciente mercado inmobiliario en los Estados Unidos: [50] Dean Baker , Wynne Godley , Fred Harrison , Michael Hudson , Eric Janszen, Med Jones. [51] Steve Keen , Jakob Brøchner Madsen , Jens Kjaer Sørensen, Kurt Richebächer , Nouriel Roubini , Peter Schiff y Robert Shiller . [50] [52] Roubini escribió en Forbes en julio de 2009 que: "Los precios de las viviendas ya han caído desde su punto máximo en un 30%. Según mi análisis, van a caer al menos un 40% desde su punto máximo, y más probablemente un 45%, antes de tocar fondo. Todavía están cayendo a una tasa anualizada de más del 18%. Esa caída de al menos el 40%–45% de los precios de las viviendas desde su punto máximo va a implicar que aproximadamente la mitad de todos los hogares que tienen una hipoteca —alrededor de 25 millones de los 51 millones que tienen hipotecas— van a estar bajo el agua con un patrimonio neto negativo y tendrán un incentivo significativo para abandonar sus casas". [53]

El economista Stan Leibowitz argumentó en The Wall Street Journal que el factor clave en la ejecución hipotecaria era el valor del patrimonio neto de la vivienda, más que el tipo de préstamo, la solvencia del prestatario o la capacidad de pago. Aunque sólo el 12% de las viviendas tenían patrimonio neto negativo (es decir, que la propiedad valía menos que la obligación hipotecaria), representaron el 47% de las ejecuciones hipotecarias durante la segunda mitad de 2008. Los propietarios con patrimonio neto negativo tienen menos incentivos financieros para permanecer en la vivienda. [54]

El diario Los Angeles Times publicó los resultados de un estudio que concluyó que los propietarios de viviendas con una alta calificación crediticia al momento de solicitar una hipoteca tienen un 50% más de probabilidades de " incumplir estratégicamente " (es decir, abandonar abrupta e intencionalmente la hipoteca) en comparación con los prestatarios con una calificación más baja. Estos incumplimientos estratégicos se concentraron en gran medida en los mercados con las mayores caídas de precios. Se estima que se produjeron 588.000 incumplimientos estratégicos en todo el país durante 2008, más del doble del total de 2007. Representaron el 18% de todas las moras graves que se extendieron por más de 60 días en el cuarto trimestre de 2008. [55]

Préstamos abusivos

El término préstamos abusivos se refiere a la práctica de prestamistas inescrupulosos de celebrar préstamos garantizados "inseguros" o "poco sólidos" con fines inapropiados. [56] Countrywide utilizó un método clásico de cebo y cambio , que anunciaba tasas de interés bajas para la refinanciación de viviendas. Dichos préstamos se redactaban en contratos increíblemente detallados y luego se intercambiaban por productos crediticios más caros el día del cierre. Mientras que el anuncio podría haber indicado que se cobraría un interés del 1% o 1,5%, el consumidor sería incluido en una hipoteca de tasa ajustable (ARM) en la que el interés cobrado sería mayor que la cantidad de interés pagada. Esto creaba una amortización negativa , que el consumidor de crédito podría no notar hasta mucho después de que se hubiera consumado la transacción del préstamo.

Countrywide, demandada por el Fiscal General de California Jerry Brown por "Prácticas Comerciales Desleales" y "Publicidad Falsa", estaba otorgando hipotecas de alto costo "a propietarios de viviendas con crédito débil, hipotecas de tasa ajustable (ARM, por sus siglas en inglés) que permitían a los propietarios realizar pagos de solo intereses". [57] Cuando los precios de las viviendas bajaron, los propietarios de viviendas con ARM tuvieron poco incentivo para pagar sus pagos mensuales, ya que el valor de su vivienda había desaparecido. Esto provocó que la situación financiera de Countrywide se deteriorara, lo que finalmente resultó en una decisión de la Oficina de Supervisión de Ahorros de embargar al prestamista.

Según los legisladores republicanos, Countrywide se había involucrado en la concesión de préstamos de bajo costo a políticos, con el fin de obtener favores políticos. [58]

Ex empleados de Ameriquest , que era el principal prestamista mayorista de Estados Unidos, [59] describieron un sistema en el que se les presionaba para que falsificaran documentos hipotecarios y luego vendieran las hipotecas a bancos de Wall Street ansiosos de obtener ganancias rápidas. [59] Hay cada vez más evidencia de que estos fraudes hipotecarios pueden ser una causa importante de la crisis. [59]

Otros han señalado la aprobación de la Ley Gramm-Leach-Bliley por el 106º Congreso y el apalancamiento excesivo de los bancos y los inversores deseosos de lograr altos rendimientos del capital.

Comportamiento de toma de riesgos

En un discurso pronunciado en junio de 2009, el presidente estadounidense Barack Obama sostuvo que una "cultura de la irresponsabilidad" [60] era una causa importante de la crisis. Criticó la remuneración de los ejecutivos que "premiaba la imprudencia en lugar de la responsabilidad" y a los estadounidenses que compraban casas "sin aceptar las responsabilidades". Continuó diciendo que "había demasiada deuda y no suficiente capital en el sistema. Y una economía en crecimiento generaba complacencia". [61] La excesiva deuda de los consumidores por vivienda fue a su vez causada por los subsectores de los títulos respaldados por hipotecas , los swaps de incumplimiento crediticio y las obligaciones de deuda colateralizadas de la industria financiera , que ofrecían tasas de interés irracionalmente bajas y niveles irracionalmente altos de aprobación a los consumidores de hipotecas de alto riesgo . Las fórmulas para calcular el riesgo agregado se basaban en la cópula gaussiana , que suponía erróneamente que los componentes individuales de las hipotecas eran independientes. De hecho, la solvencia crediticia de casi todas las nuevas hipotecas de alto riesgo estaba altamente correlacionada con la de cualquier otra, debido a vínculos a través de los niveles de gasto de los consumidores que cayeron bruscamente cuando los valores de las propiedades comenzaron a caer durante la ola inicial de impagos de hipotecas. [62] [63] Los consumidores de deuda actuaban en su propio interés racional, porque no podían auditar la opaca y defectuosa metodología de fijación de precios de riesgo de la industria financiera. [64]

Un tema clave de la crisis es que muchas grandes instituciones financieras no tenían un colchón financiero suficiente para absorber las pérdidas que sufrieron o para respaldar los compromisos asumidos con otros. En términos técnicos, estas empresas estaban altamente apalancadas (es decir, mantenían una alta relación deuda/capital) o no tenían suficiente capital para ofrecer como garantía para sus préstamos. Una clave para un sistema financiero estable es que las empresas tengan la capacidad financiera para respaldar sus compromisos. [65] Michael Lewis y David Einhorn argumentaron: "El papel más crítico de la regulación es asegurarse de que los vendedores de riesgo tengan el capital para respaldar sus apuestas". [66]

Endeudamiento de los consumidores y de los hogares

Los hogares y las instituciones financieras estadounidenses se endeudaron cada vez más o se apalancaron excesivamente durante los años anteriores a la crisis, lo que aumentó su vulnerabilidad al estallido de la burbuja inmobiliaria y agravó la recesión económica que le siguió.

- La deuda de los hogares estadounidenses como porcentaje del ingreso personal disponible anual era del 127% a finales de 2007, frente al 77% en 1990. [67]

- La deuda hipotecaria estadounidense en relación con el producto interno bruto (PIB) aumentó de un promedio del 46% durante la década de 1990 al 73% durante 2008, alcanzando los 10,5 billones de dólares. [68]

- En 1981, la deuda privada estadounidense era del 123% del PIB; en el tercer trimestre de 2008, era del 290%. [69]

Varios economistas y centros de estudios han sostenido que la desigualdad de ingresos es una de las razones de este apalancamiento excesivo. Una investigación de Raghuram Rajan indicó que: "A partir de principios de los años 1970, las economías avanzadas encontraron cada vez más difícil crecer... la respuesta política miope a las ansiedades de los que se quedaban atrás fue facilitarles el acceso al crédito. Ante la escasa restricción regulatoria, los bancos recurrieron en exceso a los préstamos riesgosos". [70]

Niveles excesivos de deuda privada

Para contrarrestar el desplome del mercado de valores de 2000 y la desaceleración económica posterior, la Reserva Federal facilitó la disponibilidad de crédito y redujo las tasas de interés a mínimos no vistos en muchas décadas. Estas bajas tasas de interés facilitaron el crecimiento de la deuda en todos los niveles de la economía, principalmente la deuda privada para comprar viviendas más caras. Hace tiempo que se reconoce que los altos niveles de deuda son un factor causal de las recesiones. [71] Cualquier incumplimiento de la deuda tiene la posibilidad de provocar que el prestamista también incumpla, si el prestamista se encuentra en una situación financiera débil y tiene demasiada deuda. Este segundo incumplimiento, a su vez, puede conducir a más incumplimientos a través de un efecto dominó . Las posibilidades de estos incumplimientos posteriores aumentan a niveles altos de deuda. Los intentos de prevenir este efecto dominó rescatando a los prestamistas de Wall Street como AIG, Fannie Mae y Freddie Mac han tenido un éxito desigual. La adquisición es otro ejemplo de los intentos de detener la caída de las piezas del dominó. La reciente intervención de la Reserva Federal para proporcionar el dinero que permitió a la firma JPMorgan Chase comprar Bear Stearns antes de que se declarara en quiebra fue realmente irónica. El objetivo era tratar de evitar un efecto dominó de pánico en los mercados financieros que pudiera conducir a una recesión de la economía.

El endeudamiento excesivo de los consumidores por vivienda fue a su vez causado por los subsectores de la industria financiera de los títulos respaldados por hipotecas , los swaps de incumplimiento crediticio y las obligaciones de deuda colateralizadas , que ofrecían tasas de interés irracionalmente bajas y niveles irracionalmente altos de aprobación a los consumidores de hipotecas de alto riesgo porque calculaban el riesgo agregado utilizando fórmulas de cópula gaussiana que asumían estrictamente la independencia de las hipotecas de componentes individuales, cuando en realidad la solvencia crediticia de casi todas las nuevas hipotecas de alto riesgo estaba altamente correlacionada con la de cualquier otra debido a vínculos a través de los niveles de gasto de los consumidores que cayeron bruscamente cuando los valores de las propiedades comenzaron a caer durante la ola inicial de impagos de hipotecas. [62] [63] Los consumidores de deuda actuaban en su propio interés racional, porque no podían auditar la metodología opaca y defectuosa de fijación de precios de riesgo de la industria financiera. [64]

Según MS Eccles, quien fue nombrado presidente de la Reserva Federal por FDR y ocupó ese puesto hasta 1948, los niveles excesivos de deuda no fueron una causa principal de la Gran Depresión. Los niveles crecientes de deuda fueron causados por una concentración de riqueza durante la década de 1920, lo que hizo que las clases medias y más pobres, que vieron una disminución relativa y/o real de la riqueza, se endeudaran cada vez más en un intento de mantener o mejorar sus niveles de vida. Según Eccles, esta concentración de riqueza fue la causa principal de la Gran Depresión. Los niveles de deuda cada vez mayores finalmente se volvieron impagables y, por lo tanto, insostenibles, lo que llevó a los impagos de la deuda y los pánicos financieros de la década de 1930. La concentración de riqueza en la era moderna es paralela a la de la década de 1920 y ha tenido efectos similares. [72] Algunas de las causas de la concentración de la riqueza en la era moderna son las tasas impositivas más bajas para los ricos, como por ejemplo Warren Buffett, que paga impuestos a una tasa más baja que la gente que trabaja para él, [73] políticas como el apuntalamiento del mercado de valores, que benefician a los ricos propietarios de acciones más que a las clases medias o más pobres que poseen pocas o ninguna acción, y los rescates que canalizan el dinero de los impuestos recaudados en gran parte de la clase media para rescatar a las grandes corporaciones en su mayoría propiedad de los ricos.

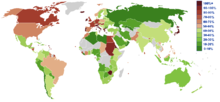

El Fondo Monetario Internacional (FMI) informó en abril de 2012: "La deuda de los hogares se disparó en los años previos a la Gran Recesión . En las economías avanzadas, durante los cinco años anteriores a 2007, la relación entre la deuda de los hogares y los ingresos aumentó en un promedio de 39 puntos porcentuales, hasta el 138 por ciento. En Dinamarca, Islandia, Irlanda, los Países Bajos y Noruega, la deuda alcanzó un máximo de más del 200 por ciento de los ingresos de los hogares. También se produjo un aumento de la deuda de los hogares hasta máximos históricos en economías emergentes como Estonia, Hungría, Letonia y Lituania. El auge simultáneo tanto de los precios de la vivienda como del mercado de valores significó que la deuda de los hogares en relación con los activos se mantuvo en general estable, lo que enmascaró la creciente exposición de los hogares a una fuerte caída de los precios de los activos. Cuando los precios de la vivienda bajaron, lo que llevó a la crisis de las hipotecas de alto riesgo , muchos hogares vieron cómo su riqueza se reducía en relación con su deuda y, con menos ingresos y más desempleo, les resultó más difícil hacer frente a los pagos de la hipoteca. A fines de 2011, los precios reales de la vivienda habían caído desde su pico en aproximadamente un 41 por ciento en Irlanda, "El 29% en Islandia, el 23% en España y los Estados Unidos y el 21% en Dinamarca. Los impagos de los hogares, las hipotecas sumergidas (cuando el saldo del préstamo supera el valor de la vivienda), las ejecuciones hipotecarias y las ventas forzosas son ahora endémicas en varias economías. El desapalancamiento de los hogares mediante el pago de deudas o el impago de las mismas ha comenzado en algunos países. Ha sido más pronunciado en los Estados Unidos, donde aproximadamente dos tercios de la reducción de la deuda refleja impagos". [74] [75]

Extracción de capital de vivienda

Se refiere a los préstamos que toman los propietarios de viviendas y los gastan contra el valor de sus viviendas, generalmente a través de un préstamo con garantía hipotecaria o al vender la casa. El efectivo libre utilizado por los consumidores a partir de la extracción del valor de la vivienda se duplicó de 627 mil millones de dólares en 2001 a 1.428 mil millones de dólares en 2005, cuando se creó la burbuja inmobiliaria, un total de casi 5 billones de dólares durante el período, lo que contribuyó al crecimiento económico mundial. [76] La deuda hipotecaria estadounidense en relación con el PIB aumentó de un promedio del 46% durante la década de 1990 al 73% durante 2008, alcanzando los 10,5 billones de dólares. [68]

El economista Tyler Cowen explicó que la economía dependía en gran medida de esta extracción de capital inmobiliario: "En el período 1993-1997, los propietarios de viviendas extrajeron una cantidad de capital de sus viviendas equivalente al 2,3% al 3,8% del PIB. Para 2005, esta cifra había aumentado al 11,5% del PIB". [77]

Especulación inmobiliaria

El endeudamiento especulativo en el mercado inmobiliario residencial ha sido citado como un factor que contribuyó a la crisis de las hipotecas de alto riesgo. [78] Durante 2006, el 22% de las viviendas compradas (1,65 millones de unidades) fueron con fines de inversión, y un 14% adicional (1,07 millones de unidades) se compraron como casas de vacaciones. Durante 2005, estas cifras fueron del 28% y el 12%, respectivamente. En otras palabras, un nivel récord de casi el 40% de las viviendas compradas no estaban destinadas a ser residencias principales. David Lereah, economista jefe de la NAR en ese momento, afirmó que la disminución de 2006 en las compras de inversión era esperada: "Los especuladores abandonaron el mercado en 2006, lo que provocó que las ventas de inversión cayeran mucho más rápido que el mercado primario". [79]

Los precios de la vivienda casi se duplicaron entre 2000 y 2006, una tendencia muy diferente de la apreciación histórica, que se produjo aproximadamente a la tasa de inflación. Si bien las viviendas no habían sido tratadas tradicionalmente como inversiones sujetas a especulación, este comportamiento cambió durante el auge inmobiliario. Los medios de comunicación informaron ampliamente sobre la compra de condominios mientras estaban en construcción y su posterior "venta" con ganancias sin que el vendedor haya vivido nunca en ellos. [80] Algunas compañías hipotecarias identificaron los riesgos inherentes a esta actividad ya en 2005, después de identificar a inversores que asumían posiciones altamente apalancadas en múltiples propiedades. [81]

Un estudio de NBER de 2017 sostuvo que los inversores inmobiliarios (es decir, aquellos que poseen 2 o más casas) fueron más culpables de la crisis que los prestatarios de alto riesgo: "El aumento de los impagos de hipotecas durante la crisis se concentró en la mitad de la distribución de la puntuación crediticia, y se atribuyó principalmente a los inversores inmobiliarios" y que "el crecimiento del crédito entre 2001 y 2007 se concentró en el segmento prime, y la deuda con los prestatarios de alto riesgo [subprime] fue prácticamente constante para todas las categorías de deuda durante este período". Los autores argumentaron que esta narrativa impulsada por los inversores era más precisa que culpar de la crisis a los prestatarios de bajo riesgo y de bajos ingresos. [82] Un estudio de la Reserva Federal de 2011 tuvo un hallazgo similar: "En los estados que experimentaron los mayores auges y caídas de la vivienda, en el pico del mercado casi la mitad de las originaciones de hipotecas de compra estaban asociadas con inversores. En parte, al aparentemente informar erróneamente sus intenciones de ocupar la propiedad, los inversores asumieron más apalancamiento, lo que contribuyó a mayores tasas de impago". El estudio de la Reserva Federal informó que las concesiones de hipotecas a inversores aumentaron del 25% en 2000 al 45% en 2006 en Arizona, California, Florida y Nevada en general, donde los aumentos de precios de la vivienda durante la burbuja (y las caídas durante la crisis) fueron más pronunciados. En estos estados, la morosidad de los inversores aumentó de alrededor del 15% en 2000 a más del 35% en 2007 y 2008. [83]

Nicole Gelinas, del Manhattan Institute, describió las consecuencias negativas de no ajustar las políticas tributarias e hipotecarias al cambio de tratamiento de la vivienda, que pasó de ser una protección conservadora contra la inflación a una inversión especulativa. [84] El economista Robert Shiller sostuvo que las burbujas especulativas están alimentadas por "un optimismo contagioso, aparentemente inmune a los hechos, que a menudo se afianza cuando los precios suben. Las burbujas son principalmente fenómenos sociales; hasta que no entendamos y abordemos la psicología que las alimenta, seguirán formándose". [85]

Los riesgos hipotecarios fueron subestimados por todas las instituciones de la cadena, desde el originador hasta el inversor, al subestimar la posibilidad de una caída de los precios de la vivienda dadas las tendencias históricas de aumento de los precios. [86] [87] La confianza mal depositada en la innovación y el optimismo excesivo llevaron a errores de cálculo por parte de las instituciones públicas y privadas.

La naturaleza humana es procíclica

El economista keynesiano Hyman Minsky describió cómo el endeudamiento especulativo contribuyó al aumento de la deuda y al colapso final de los valores de los activos. [88] El economista Paul McCulley describió cómo la hipótesis de Minsky se traduce a la crisis actual, utilizando las palabras de Minsky: "... de vez en cuando, las economías capitalistas presentan inflaciones y deflaciones de deuda que parecen tener el potencial de salirse de control. En tales procesos, las reacciones del sistema económico a un movimiento de la economía amplifican el movimiento: la inflación se alimenta de la inflación y la deflación de la deuda se alimenta de la deflación de la deuda". En otras palabras, las personas son inversores de impulso por naturaleza, no inversores de valor. Las personas naturalmente toman acciones que expanden el ápice y el nadir de los ciclos. Una implicación para los responsables de las políticas y los reguladores es la implementación de políticas contracíclicas, como los requisitos de capital contingente para los bancos que aumentan durante los períodos de auge y se reducen durante las caídas. [89]

Toma de riesgos y apalancamiento corporativo

En noviembre de 2007, el ex director ejecutivo de Citigroup, Charles O. Prince, dijo: "Mientras la música esté sonando, hay que levantarse y bailar". Esta metáfora resume cómo las instituciones financieras se aprovechaban de las condiciones crediticias fáciles, pidiendo préstamos e invirtiendo grandes sumas de dinero, una práctica llamada préstamos apalancados. [90] La deuda contraída por las instituciones financieras aumentó del 63,8% del producto interno bruto de Estados Unidos en 1997 al 113,8% en 2007. [91]

Una decisión de la SEC de 2004 relacionada con la regla de capital neto permitió a los bancos de inversión de los EE. UU. emitir sustancialmente más deuda, que luego se utilizó para ayudar a financiar la burbuja inmobiliaria mediante compras de títulos respaldados por hipotecas. [92] El cambio en la regulación dejó el requisito de suficiencia de capital en el mismo nivel, pero agregó una ponderación de riesgo que redujo los requisitos de capital para los bonos y tramos con calificación AAA. Esto llevó a un cambio de los tramos de primera pérdida a tramos de alta calificación y menos riesgosos y se consideró como una mejora en la gestión de riesgos en el espíritu de los acuerdos europeos de Basilea . [93]

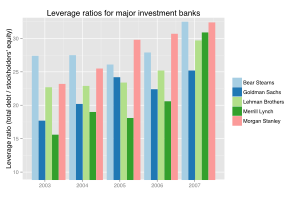

Entre 2004 y 2007, los cinco principales bancos de inversión de Estados Unidos aumentaron significativamente su apalancamiento financiero (véase el diagrama), lo que aumentó su vulnerabilidad a un shock financiero. Estas cinco instituciones informaron de una deuda de más de 4,1 billones de dólares en el ejercicio fiscal de 2007, aproximadamente el 30% del PIB nominal de Estados Unidos en 2007. Lehman Brothers fue liquidado, Bear Stearns y Merrill Lynch fueron vendidos a precios de liquidación, y Goldman Sachs y Morgan Stanley se convirtieron en bancos comerciales, sometiéndose a una regulación más estricta. Con excepción de Lehman, estas empresas necesitaron o recibieron apoyo gubernamental. [92]

Fannie Mae y Freddie Mac , dos empresas patrocinadas por el gobierno de Estados Unidos , poseían o garantizaban casi 5 billones de dólares en obligaciones hipotecarias en el momento en que fueron puestas bajo tutela por el gobierno de Estados Unidos en septiembre de 2008. [94] [95]

Estas siete entidades estaban altamente apalancadas y tenían 9 billones de dólares en deuda u obligaciones de garantía, una enorme concentración de riesgo, pero no estaban sujetas a la misma regulación que los bancos depositarios.

En un discurso de mayo de 2008, Ben Bernanke citó a Walter Bagehot : "Un buen banquero habrá acumulado en tiempos ordinarios las reservas que utilizará en tiempos extraordinarios". [96] Sin embargo, este consejo no fue atendido por estas instituciones, que habían aprovechado los tiempos de auge para aumentar su ratio de apalancamiento.

Factores del mercado financiero

En su "Declaración de la Cumbre sobre los Mercados Financieros y la Economía Mundial", de fecha 15 de noviembre de 2008, los dirigentes del Grupo de los 20 citaron las siguientes causas relacionadas con las características de los mercados financieros modernos:

Durante un período de fuerte crecimiento global, crecientes flujos de capital y prolongada estabilidad a principios de esta década, los participantes del mercado buscaron mayores rendimientos sin una adecuada apreciación de los riesgos y no ejercieron la debida diligencia. Al mismo tiempo, las débiles normas de suscripción, las prácticas de gestión de riesgos poco sólidas, los productos financieros cada vez más complejos y opacos y el consiguiente apalancamiento excesivo se combinaron para crear vulnerabilidades en el sistema. Los responsables de las políticas, los reguladores y los supervisores, en algunos países avanzados, no apreciaron ni abordaron adecuadamente los riesgos que se acumulaban en los mercados financieros, no siguieron el ritmo de la innovación financiera ni tuvieron en cuenta las ramificaciones sistémicas de las medidas regulatorias nacionales. [97]

Innovación en productos financieros

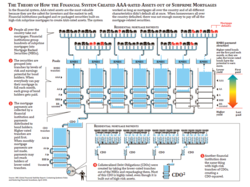

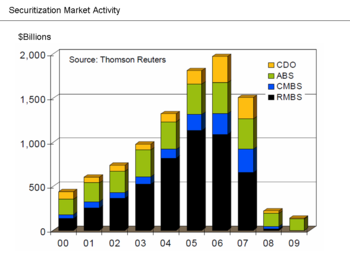

El término innovación financiera se refiere al desarrollo continuo de productos financieros diseñados para lograr objetivos particulares de los clientes, como compensar una exposición de riesgo particular (como el impago de un prestatario) o ayudar a obtener financiamiento. Algunos ejemplos pertinentes a esta crisis incluyen: la hipoteca de tasa ajustable ; la agrupación de hipotecas de alto riesgo en títulos respaldados por hipotecas (MBS) u obligaciones de deuda colateralizada (CDO) para su venta a inversores, un tipo de titulización ; [35] y una forma de seguro de crédito llamada swaps de incumplimiento crediticio (CDS). [98] El uso de estos productos se expandió drásticamente en los años previos a la crisis. Estos productos varían en complejidad y en la facilidad con la que pueden ser valorados en los libros de las instituciones financieras. [99]

En particular, los CDO permitieron a las instituciones financieras obtener fondos de inversores para financiar préstamos de alto riesgo y otros préstamos, lo que prolongó o aumentó la burbuja inmobiliaria y generó grandes comisiones. Entre 2003 y 2007 se crearon CDO por un valor aproximado de 1,6 billones de dólares. [100] Básicamente, un CDO coloca pagos en efectivo de múltiples hipotecas u otras obligaciones de deuda en un único fondo, del cual el efectivo se asigna a valores específicos en una secuencia de prioridad. Los valores que obtuvieron efectivo primero recibieron calificaciones de grado de inversión de las agencias de calificación. Los valores de menor prioridad recibieron efectivo después, con calificaciones crediticias más bajas pero, en teoría, una tasa de retorno más alta sobre la cantidad invertida. [101] [102] Una muestra de 735 operaciones de CDO creadas entre 1999 y 2007 mostró que las hipotecas de alto riesgo y otras hipotecas menos privilegiadas representaban un porcentaje creciente de los activos de los CDO, que aumentó del 5% en 2000 al 36% en 2007. [103]

Por diversas razones, los participantes del mercado no midieron con precisión el riesgo inherente a esta innovación ni comprendieron su impacto en la estabilidad general del sistema financiero. [97] Por ejemplo, el modelo de fijación de precios de los CDO claramente no reflejaba el nivel de riesgo que introducían en el sistema. La tasa de recuperación promedio de los CDO de "alta calidad" ha sido de aproximadamente 32 centavos por dólar, mientras que la tasa de recuperación de los CDO de nivel mezzanine ha sido de aproximadamente cinco centavos por cada dólar. Estas pérdidas masivas, prácticamente impensables, han afectado dramáticamente los balances de los bancos en todo el mundo, dejándolos con muy poco capital para continuar sus operaciones. [104]

Otros han señalado que no se concedieron suficientes préstamos de este tipo para provocar una crisis de esta magnitud. En un artículo de la revista Portfolio, Michael Lewis habló con un operador que señaló que "no había suficientes estadounidenses con [mal] crédito que solicitaran [préstamos malos] para satisfacer el apetito de los inversores por el producto final". En esencia, los bancos de inversión y los fondos de cobertura utilizaron la innovación financiera para sintetizar más préstamos utilizando derivados . "Estaban creando [préstamos] de la nada. ¡Cien veces más! Por eso las pérdidas son mucho mayores que los préstamos". [105]

El profesor de Princeton Harold James escribió que una de las consecuencias de esta innovación fue que los MBS y otros activos financieros fueron "reempaquetados tan minuciosamente y revendidos tan a menudo que se volvió imposible relacionar claramente lo que se estaba negociando con su valor subyacente". Él llamó a esto un "...defecto profundo en el núcleo del sistema financiero estadounidense..." [106]

Otro ejemplo se relaciona con AIG , que aseguró las obligaciones de varias instituciones financieras mediante el uso de swaps de incumplimiento crediticio. [98] La transacción básica de CDS implicaba que AIG recibiera una prima a cambio de una promesa de pagar dinero a la parte A en caso de que la parte B incurriera en impago. Sin embargo, AIG no tenía la solidez financiera para respaldar sus numerosos compromisos de CDS a medida que avanzaba la crisis y fue absorbida por el gobierno en septiembre de 2008. Los contribuyentes estadounidenses proporcionaron más de 180 mil millones de dólares en apoyo gubernamental a AIG durante 2008 y principios de 2009, a través de los cuales el dinero fluyó a varias contrapartes de las transacciones de CDS, incluidas muchas grandes instituciones financieras globales. [107] [108]

El autor Michael Lewis escribió que los CDS permitían a los especuladores acumular apuestas sobre los mismos bonos hipotecarios y CDO. Esto es análogo a permitir que muchas personas compren un seguro sobre la misma casa. Los especuladores que compraron seguros CDS apostaban a que se producirían impagos significativos, mientras que los vendedores (como AIG ) apostaban a que no ocurrirían. [99] Además, Chicago Public Radio y el Huffington Post informaron en abril de 2010 que los participantes del mercado, incluido un fondo de cobertura llamado Magnetar Capital , alentaron la creación de CDO que contenían hipotecas de baja calidad, para poder apostar contra ellas utilizando CDS. NPR informó que Magnetar alentó a los inversores a comprar CDO mientras que simultáneamente apostaban contra ellos, sin revelar esta última apuesta. [109] [110]

Calificaciones crediticias inexactas

Las agencias de calificación crediticia están bajo escrutinio por haber otorgado calificaciones de grado de inversión a los MBS basados en préstamos hipotecarios de alto riesgo. Estas altas calificaciones permitieron que esos MBS se vendieran a inversores, financiando así el auge inmobiliario. Se creía que estas calificaciones estaban justificadas debido a prácticas de reducción de riesgos, como el seguro de impago de créditos y los inversores de capital dispuestos a soportar las primeras pérdidas. [ dudoso – discutir ] Sin embargo, también hay indicios de que algunos de los implicados en la calificación de valores relacionados con el subprime sabían en ese momento que el proceso de calificación era defectuoso. [111]

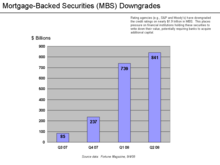

Se calcula que entre 2002 y 2007 se concedieron préstamos por valor de 3,2 billones de dólares a propietarios de viviendas con malos antecedentes crediticios e ingresos no documentados (por ejemplo, hipotecas de alto riesgo o Alt-A ). El economista Joseph Stiglitz afirmó: "Considero a las agencias de calificación como uno de los principales culpables... Fueron la parte que llevó a cabo la alquimia que convirtió los títulos de calificación F a calificación A. Los bancos no podrían haber hecho lo que hicieron sin la complicidad de las agencias de calificación". Sin las calificaciones AAA, la demanda de estos títulos habría sido considerablemente menor. Las amortizaciones y pérdidas de los bancos en estas inversiones ascendieron a 523.000 millones de dólares en septiembre de 2008. [112] [113]

Las calificaciones de estos valores eran un negocio lucrativo para las agencias de calificación, que representaban casi la mitad de los ingresos totales por calificaciones de Moody's en 2007. Durante ese año, las compañías de calificación disfrutaron de ingresos, ganancias y precios de las acciones récord. Las compañías de calificación ganaron hasta tres veces más por calificar estos productos complejos que por los bonos corporativos, su negocio tradicional. Las agencias de calificación también competían entre sí para calificar determinados títulos MBS y CDO emitidos por bancos de inversión, lo que, según los críticos, contribuía a rebajar los estándares de calificación. Las entrevistas con los altos directivos de las agencias de calificación indican que la presión competitiva para calificar favorablemente los CDO era fuerte dentro de las empresas. Este negocio de calificación era su "gallina de los huevos de oro" (que ponía el proverbial huevo de oro o la riqueza), en palabras de un directivo. [113] El autor Upton Sinclair (1878-1968) afirmó célebremente: "Es difícil conseguir que un hombre entienda algo cuando su trabajo depende de no entenderlo". [114] Entre 2000 y 2006, las finanzas estructuradas (que incluyen los CDO) representaron el 40% de los ingresos de las agencias de calificación crediticia. Durante ese tiempo, una importante agencia de calificación vio multiplicarse por seis sus acciones y sus ganancias crecieron un 900%. [115]

Los críticos sostienen que las agencias de calificación crediticia sufrieron conflictos de intereses, ya que eran pagadas por bancos de inversión y otras firmas que organizan y venden valores estructurados a los inversores. [116] El 11 de junio de 2008, la SEC propuso reglas diseñadas para mitigar los conflictos de intereses percibidos entre las agencias de calificación y los emisores de valores estructurados. [117] El 3 de diciembre de 2008, la SEC aprobó medidas para fortalecer la supervisión de las agencias de calificación crediticia, luego de una investigación de diez meses que encontró "debilidades significativas en las prácticas de calificación", incluidos conflictos de intereses. [118]

Entre el tercer trimestre de 2007 y el segundo trimestre de 2008, las agencias de calificación crediticia rebajaron las calificaciones crediticias de 1,9 billones de dólares en títulos respaldados por hipotecas . Las instituciones financieras sintieron que tenían que reducir el valor de sus títulos respaldados por hipotecas y adquirir capital adicional para mantener los coeficientes de capital. Si esto implicaba la venta de nuevas acciones, el valor de las acciones existentes se reducía. Por lo tanto, las rebajas de calificación bajaron los precios de las acciones de muchas empresas financieras. [119]

Falta de transparencia en el sistema e independencia en la modelización financiera

Las limitaciones de muchos modelos financieros ampliamente utilizados tampoco se comprendieron adecuadamente. [120] [121] La fórmula de cópula gaussiana de Li suponía que el precio de los CDS estaba correlacionado con el de los títulos respaldados por hipotecas y podía predecir su precio correcto. Como era muy manejable, rápidamente pasó a ser utilizada por un gran porcentaje de inversores, emisores y agencias de calificación de CDO y CDS. [121] Según un artículo de wired.com: [121] "Luego el modelo se vino abajo. Las grietas empezaron a aparecer pronto, cuando los mercados financieros empezaron a comportarse de maneras que los usuarios de la fórmula de Li no habían esperado. Las grietas se convirtieron en cañones en toda regla en 2008, cuando las rupturas en los cimientos del sistema financiero se tragaron billones de dólares y pusieron en serio peligro la supervivencia del sistema bancario mundial... La fórmula de cópula gaussiana de Li pasará a la historia como un instrumento que causó las insondables pérdidas que pusieron de rodillas al sistema financiero mundial".

George Soros comentó que “el superboom se salió de control cuando los nuevos productos se volvieron tan complicados que las autoridades ya no podían calcular los riesgos y comenzaron a confiar en los métodos de gestión de riesgos de los propios bancos. De manera similar, las agencias de calificación se basaron en la información proporcionada por los creadores de productos sintéticos. Fue una abdicación de responsabilidad escandalosa”. [122]

Financiación fuera de balance

Las estructuras de financiación complejas llamadas vehículos de inversión estructurados (SIV) o conductos permitieron a los bancos sacar de sus libros cantidades significativas de activos y pasivos, incluidos los CDO no vendidos. [98] Esto tuvo el efecto de ayudar a los bancos a mantener los ratios mínimos de capital regulatorios . Luego pudieron prestar de nuevo, ganando comisiones adicionales. El autor Robin Blackburn explicó cómo funcionaban: [91]

Los inversores institucionales podían ser persuadidos a comprar los papeles comerciales a corto plazo y de alta calidad de los SIV , lo que les permitía adquirir activos a más largo plazo y de menor calidad, y generar un beneficio sobre el diferencial entre ambos. Este último incluía grandes cantidades de hipotecas, deudas de tarjetas de crédito, préstamos estudiantiles y otras cuentas por cobrar... Durante unos cinco años, quienes operaban con SIV y conduits obtuvieron buenos resultados explotando el diferencial... pero este desapareció en agosto de 2007, y los bancos se quedaron con un bebé en problemas.

La financiación fuera de balance también hizo que las empresas parecieran menos apalancadas y les permitió obtener préstamos a tasas más baratas. [98]

Los bancos habían establecido líneas de crédito automáticas para estos SIV y sus intermediarios. Cuando el flujo de efectivo hacia los SIV comenzó a disminuir a medida que aumentaban los impagos de las hipotecas de alto riesgo, los bancos se vieron obligados contractualmente a proporcionar efectivo a estas estructuras y a sus inversores. Esta "presión en el balance relacionada con los intermediarios" ejerció presión sobre la capacidad de los bancos para prestar, aumentando los tipos de interés interbancarios y reduciendo la disponibilidad de fondos. [123]

En los años previos a la crisis, los cuatro principales bancos depositarios de Estados Unidos trasladaron unos 5,2 billones de dólares en activos y pasivos fuera de balance a estos SIV y conductos. Esto les permitió, en esencia, eludir las normas existentes en materia de ratios mínimos de capital, aumentando así el apalancamiento y las ganancias durante el auge, pero aumentando las pérdidas durante la crisis. En 2009 se modificaron las directrices contables que les obligarán a volver a incluir algunos de estos activos en sus libros, lo que reduce significativamente sus ratios de capital. Una agencia de noticias estimó esta cantidad entre 500.000 millones y 1 billón de dólares. Este efecto se tuvo en cuenta como parte de las pruebas de estrés realizadas por el gobierno durante 2009. [124]

En marzo de 2010, el examinador del tribunal de quiebras publicó un informe sobre Lehman Brothers , que había fracasado espectacularmente en septiembre de 2008. El informe indicaba que la dirección había sacado del balance de forma cuestionable hasta 50.000 millones de dólares durante 2008, con el efecto de hacer que su nivel de deuda (ratio de apalancamiento) pareciera menor. [125] El análisis del Banco de la Reserva Federal de Nueva York indicó que los grandes bancos enmascaran sus niveles de riesgo justo antes de informar trimestralmente al público sobre los datos. [126]

Evasión regulatoria

Ciertas innovaciones financieras también pueden tener el efecto de eludir las regulaciones, como la financiación fuera de balance que afecta el apalancamiento o el colchón de capital declarado por los grandes bancos. Por ejemplo, Martin Wolf escribió en junio de 2009: "...una parte enorme de lo que hicieron los bancos en la primera parte de esta década –los vehículos fuera de balance, los derivados y el propio 'sistema bancario paralelo'– fue encontrar una forma de eludir la regulación". [127]

Concentración del sector financiero

Niall Ferguson escribió que el sector financiero se concentró cada vez más en los años previos a la crisis, lo que hizo que la estabilidad del sistema financiero dependiera más de unas pocas empresas, que también estaban altamente apalancadas: [128]

Entre 1990 y 2008, según el veterano de Wall Street Henry Kaufman, la proporción de activos financieros en manos de las 10 mayores instituciones financieras de Estados Unidos aumentó del 10% al 50%, mientras que el número de bancos se redujo de más de 15.000 a unos 8.000. A finales de 2007, 15 instituciones con un capital accionario combinado de 857.000 millones de dólares tenían activos totales de 13,6 billones de dólares y compromisos fuera de balance de 5,8 billones de dólares, una relación de apalancamiento total de 23 a 1. También habían suscrito derivados con un valor nocional bruto de 216 billones de dólares. Estas empresas habían sido en su día el "grupo de los grandes" de Wall Street, las empresas que lideraban los sindicatos de suscripción de préstamos. Ahora hacían algo más que aumentar de tamaño. Estas instituciones se habían vuelto tan grandes que la quiebra de una sola de ellas plantearía un riesgo sistémico.

Por el contrario, algunos académicos han sostenido que la fragmentación del mercado de titulización de hipotecas condujo a una mayor toma de riesgos y a un deterioro de los estándares de suscripción. [35]

Políticas gubernamentales

La falta de regulación de la banca no depositaria

El sistema bancario en la sombra creció hasta superar el tamaño del sistema de depósitos, pero no estaba sujeto a los mismos requisitos y protecciones. El premio Nobel Paul Krugman describió la retirada masiva de fondos del sistema bancario en la sombra como el "núcleo de lo que sucedió" para causar la crisis. "A medida que el sistema bancario en la sombra se expandió para rivalizar o incluso superar en importancia a la banca convencional, los políticos y funcionarios gubernamentales deberían haberse dado cuenta de que estaban recreando el tipo de vulnerabilidad financiera que hizo posible la Gran Depresión, y deberían haber respondido ampliando las regulaciones y la red de seguridad financiera para cubrir a estas nuevas instituciones. Las figuras influyentes deberían haber proclamado una regla simple: todo lo que hace lo que hace un banco, todo lo que tiene que ser rescatado en crisis como lo son los bancos, debe ser regulado como un banco". Se refirió a esta falta de controles como "negligencia maligna". [129] [130]

Políticas de vivienda asequible

Los críticos de la política gubernamental argumentaron que los programas de préstamos gubernamentales fueron la causa principal de la crisis. [131] [132] [133] [134] [135] [136] [137] La Comisión de Investigación de la Crisis Financiera (informe de la mayoría del partido demócrata ) afirmó que Fannie Mae y Freddie Mac, las políticas gubernamentales de vivienda asequible y la Ley de Reinversión Comunitaria no fueron las causas principales de la crisis. Los miembros republicanos de la comisión no estuvieron de acuerdo. [138] [139]

La desregulación gubernamental como causa

En 1992, el 102º Congreso , controlado por los demócratas y bajo la administración de George HW Bush, debilitó la regulación de Fannie Mae y Freddie Mac con el objetivo de poner a disposición más dinero para la emisión de préstamos hipotecarios. El Washington Post escribió: "El Congreso también quería liberar dinero para que Fannie Mae y Freddie Mac compraran préstamos hipotecarios y especificó que ambas entidades tendrían que mantener una proporción mucho menor de sus fondos disponibles que otras instituciones financieras. Mientras que los bancos que tenían 100 dólares podían gastar 90 en la compra de préstamos hipotecarios, Fannie Mae y Freddie Mac podían gastar 97,50 en la compra de préstamos. Finalmente, el Congreso ordenó que se exigiera a las empresas que mantuvieran más capital como colchón contra pérdidas si invertían en valores más riesgosos. Pero la norma nunca se estableció durante la administración Clinton, que asumió el poder ese invierno, y sólo se puso en marcha nueve años después". [140]

Algunos economistas han señalado que los esfuerzos de desregulación contribuyeron al colapso. [141] [142] [143] En 1999, el 106º Congreso de los Estados Unidos, controlado por los republicanos bajo la administración Clinton , aprobó la Ley Gramm-Leach-Bliley , que derogó parte de la Ley Glass-Steagall de 1933. Esta derogación ha sido criticada por algunos por haber contribuido a la proliferación de los complejos y opacos instrumentos financieros que estaban en el corazón de la crisis. [144] Sin embargo, algunos economistas se oponen a señalar la derogación de la Glass-Steagall como tema de crítica. Brad DeLong, ex asesor del presidente Clinton y economista de la Universidad de California en Berkeley, y Tyler Cowen, de la Universidad George Mason, han argumentado que la Ley Gramm-Leach-Bliley suavizó el impacto de la crisis al permitir fusiones y adquisiciones de bancos en crisis a medida que la crisis se desarrollaba a fines de 2008. [145]

Presiones del mercado de capitales

El capital privado y la búsqueda de rentabilidad

En un programa ganador del premio Peabody , los corresponsales de la NPR argumentaron que una "gigante masa de dinero" (representada por 70 billones de dólares en inversiones de renta fija en todo el mundo) buscaba rendimientos más altos que los ofrecidos por los bonos del Tesoro de Estados Unidos a principios de la década, que eran bajos debido a las bajas tasas de interés y los déficits comerciales mencionados anteriormente. Además, esta masa de dinero había duplicado su tamaño aproximadamente entre 2000 y 2007, pero la oferta de inversiones relativamente seguras y generadoras de ingresos no había crecido tan rápido. Los bancos de inversión de Wall Street respondieron a esta demanda con los títulos respaldados por hipotecas (MBS) y las obligaciones de deuda colateralizadas (CDO), a los que las agencias de calificación crediticia les asignaron calificaciones seguras. En efecto, Wall Street conectó esta masa de dinero con el mercado hipotecario de Estados Unidos, con enormes comisiones que se acumulaban a lo largo de la cadena de suministro de hipotecas, desde el corredor hipotecario que vendía los préstamos, hasta los pequeños bancos que financiaban a los corredores, y los gigantescos bancos de inversión que estaban detrás de ellos. Hacia 2003, aproximadamente, la oferta de hipotecas originadas con los estándares de préstamo tradicionales se había agotado. Sin embargo, la fuerte y continua demanda de MBS y CDO comenzó a reducir los estándares de los préstamos, mientras las hipotecas todavía pudieran venderse a lo largo de la cadena de suministro. [35] Con el tiempo, esta burbuja especulativa resultó insostenible. [146]

Auge y colapso del sistema bancario en la sombra

Importancia del sistema bancario paralelo

En un discurso pronunciado en junio de 2008, el secretario del Tesoro de Estados Unidos , Timothy Geithner , entonces presidente y director ejecutivo del Banco de la Reserva Federal de Nueva York, atribuyó gran parte de la culpa del congelamiento de los mercados crediticios a una "fuga" de las entidades del sistema bancario "paralelo", también llamado sistema bancario en la sombra . Estas entidades se volvieron fundamentales para los mercados crediticios que sustentaban el sistema financiero, pero no estaban sujetas a los mismos controles regulatorios. Además, estas entidades eran vulnerables porque tomaban préstamos a corto plazo en mercados líquidos para comprar activos a largo plazo, ilíquidos y riesgosos. Esto significaba que las perturbaciones en los mercados crediticios las someterían a un rápido desapalancamiento, vendiendo sus activos a largo plazo a precios deprimidos. Describió la importancia de estas entidades: "A principios de 2007, los instrumentos de emisión de papel comercial respaldados por activos , en vehículos de inversión estructurada, en valores preferentes a tipo de interés de subasta, bonos con opción de compra y pagarés a la vista a tipo de interés variable, tenían un volumen de activos combinado de aproximadamente 2,2 billones de dólares. Los activos financiados a un día en repos tripartitas crecieron a 2,5 billones de dólares. Los activos mantenidos en fondos de cobertura crecieron a aproximadamente 1,8 billones de dólares. Los balances combinados de los cinco principales bancos de inversión de entonces sumaban 4 billones de dólares. En comparación, los activos totales de las cinco principales sociedades de cartera bancarias de Estados Unidos en ese momento eran de poco más de 6 billones de dólares, y los activos totales de todo el sistema bancario eran de unos 10 billones de dólares". Afirmó que el "efecto combinado de estos factores fue un sistema financiero vulnerable a ciclos de crédito y precios de activos que se retroalimentaban". [147]

Funcionamiento en el sistema bancario en la sombra

El premio Nobel y columnista político liberal Paul Krugman describió la retirada masiva de fondos del sistema bancario paralelo como el "núcleo de lo que ocurrió" para causar la crisis. "A medida que el sistema bancario paralelo se expandió para rivalizar o incluso superar en importancia a la banca convencional, los políticos y funcionarios gubernamentales deberían haberse dado cuenta de que estaban recreando el tipo de vulnerabilidad financiera que hizo posible la Gran Depresión, y deberían haber respondido ampliando las regulaciones y la red de seguridad financiera para cubrir a estas nuevas instituciones. Las figuras influyentes deberían haber proclamado una regla simple: todo lo que hace lo que hace un banco, todo lo que tiene que ser rescatado en crisis como lo son los bancos, debe ser regulado como un banco". Se refirió a esta falta de controles como "negligencia maligna". [129] Algunos investigadores han sugerido que la competencia entre las GSE y el sistema bancario paralelo llevó a un deterioro en los estándares de suscripción. [35]

Por ejemplo, el banco de inversión Bear Stearns tuvo que reponer gran parte de su financiación en los mercados de un día para otro, lo que hizo que la empresa fuera vulnerable a las perturbaciones del mercado crediticio. Cuando surgieron dudas sobre su solidez financiera, se vio comprometida su capacidad para conseguir fondos en esos mercados de corto plazo, lo que dio lugar al equivalente de una corrida bancaria. En cuatro días, su efectivo disponible se redujo de 18.000 millones de dólares a 3.000 millones de dólares, ya que los inversores retiraron la financiación de la empresa. La empresa se derrumbó y fue vendida a precio de liquidación al banco JP Morgan Chase el 16 de marzo de 2008. [148] [149] [150]

Más de un tercio de los mercados de crédito privados dejaron de estar disponibles como fuente de fondos. [151] [152] En febrero de 2009, Ben Bernanke declaró que los mercados de titulización permanecían efectivamente cerrados, con excepción de las hipotecas conformes, que podían venderse a Fannie Mae y Freddie Mac. [153]

En marzo de 2010, The Economist informó: "Bear Stearns y Lehman Brothers eran entidades no bancarias que se vieron paralizadas por una corrida silenciosa de los prestamistas de repos en pánico , muchos de ellos fondos del mercado monetario que no estaban seguros de la calidad de las garantías titulizadas que tenían. Los reembolsos masivos de estos fondos después de la quiebra de Lehman congelaron la financiación a corto plazo para las grandes empresas". [154]

Modelo de compensación hipotecaria, remuneración de ejecutivos y bonificaciones

Durante el período de auge, se pagaban enormes honorarios a todos los que participaban en la cadena de suministro de hipotecas, desde el corredor hipotecario que vendía los préstamos, hasta los pequeños bancos que financiaban a los corredores, y los gigantescos bancos de inversión que estaban detrás de ellos. A quienes originaban los préstamos se les pagaban honorarios por venderlos, independientemente de cómo se comportaran los préstamos. El riesgo de impago o de crédito se trasladaba de los originadores de hipotecas a los inversores mediante diversos tipos de innovación financiera . [146] Esto se conoció como el modelo de "originar para distribuir", en contraposición al modelo tradicional en el que el banco que originaba la hipoteca retenía el riesgo de crédito. En efecto, los originadores de hipotecas no tenían nada en juego, lo que daba lugar a un riesgo moral que separaba el comportamiento de las consecuencias.

El economista Mark Zandi describió el riesgo moral como una de las causas fundamentales de la crisis de las hipotecas de alto riesgo . Escribió: "... los riesgos inherentes a los préstamos hipotecarios se dispersaron tanto que nadie se vio obligado a preocuparse por la calidad de ningún préstamo individual. A medida que se combinaron las hipotecas inestables, diluyendo los problemas en un conjunto mayor, se socavó el incentivo para la responsabilidad". También escribió: "Las compañías financieras no estaban sujetas a la misma supervisión regulatoria que los bancos. Los contribuyentes no estaban en apuros si se iban a la quiebra [antes de la crisis], sólo lo estaban sus accionistas y otros acreedores. Por lo tanto, las compañías financieras tenían poco que las disuadiera de crecer tan agresivamente como fuera posible, incluso si eso significaba reducir o hacer la vista gorda ante los estándares de préstamo tradicionales". [155]

La Oficina del Interventor del Estado de Nueva York ha dicho que en 2006, los ejecutivos de Wall Street se llevaron a casa bonificaciones por un total de 23.900 millones de dólares. "Los operadores de Wall Street estaban pensando en la bonificación al final del año, no en la salud a largo plazo de su empresa. Todo el sistema -desde los corredores hipotecarios hasta los gestores de riesgos de Wall Street- parecía inclinado a asumir riesgos a corto plazo mientras ignoraba las obligaciones a largo plazo. La prueba más contundente es que la mayoría de las personas que estaban en la cima de los bancos no entendían realmente cómo funcionaban esas [inversiones]". [17] [156]

La remuneración de los banqueros de inversión se centraba en los honorarios generados por la creación de productos financieros, en lugar de en el rendimiento de esos productos y las ganancias generadas a lo largo del tiempo. Sus bonificaciones se orientaban en gran medida hacia el efectivo en lugar de hacia las acciones y no estaban sujetas a una " recuperación " (la empresa recuperaría la bonificación del empleado) en caso de que los MBS o CDO creados no tuvieran un buen rendimiento. Además, el mayor riesgo (en forma de apalancamiento financiero) asumido por los principales bancos de inversión no se tenía en cuenta adecuadamente en la remuneración de los altos ejecutivos. [157]

El director ejecutivo del banco , Jamie Dimon, afirmó: "Las recompensas deben reflejar un rendimiento real, sostenido y ajustado al riesgo. Los paracaídas dorados, los contratos especiales y los beneficios irrazonables deben desaparecer. Debe haber un enfoque implacable en la gestión del riesgo que comience en la cima de la organización y se extienda a toda la empresa. Esto debería ser lo habitual, pero en demasiados lugares no lo fue". [158]

Regulación y desregulación

Los críticos han argumentado que el marco regulatorio no siguió el ritmo de la innovación financiera , como la creciente importancia del sistema bancario paralelo , los derivados y la financiación fuera de balance. En otros casos, se cambiaron leyes o se debilitó su aplicación en partes del sistema financiero. Varios críticos han argumentado que el papel más crítico de la regulación es asegurarse de que las instituciones financieras tengan la capacidad o el capital para cumplir con sus compromisos. [66] [159] Los críticos también han señalado una desregulación de facto a través de un cambio en la participación de mercado hacia las partes menos reguladas del mercado hipotecario. [35]

Algunos ejemplos clave de fallos regulatorios incluyen:

- En 1999, el 106.º Congreso de los Estados Unidos, controlado por los republicanos bajo la administración Clinton , aprobó la Ley Gramm-Leach-Bliley , que derogó parte de la Ley Glass-Steagall de 1933. [160] Esta derogación ha sido criticada por reducir la separación entre los bancos comerciales (que tradicionalmente tenían una cultura conservadora) y los bancos de inversión (que tenían una cultura más de toma de riesgos). [161] [162]

- En 2004, la Comisión de Bolsa y Valores de Estados Unidos flexibilizó la regla de capital neto , lo que permitió a los bancos de inversión aumentar sustancialmente el nivel de deuda que asumían, lo que impulsó el crecimiento de los títulos respaldados por hipotecas que respaldaban las hipotecas de alto riesgo. La SEC ha admitido que la autorregulación de los bancos de inversión contribuyó a la crisis. [163] [164]

- Las instituciones financieras del sistema bancario paralelo no están sujetas a la misma regulación que los bancos depositarios, lo que les permite asumir obligaciones de deuda adicionales en relación con su colchón financiero o base de capital. [129] Esto fue así a pesar de la debacle de Long-Term Capital Management en 1998, cuando una institución paralela altamente apalancada quebró con implicaciones sistémicas.

- Los reguladores y los creadores de normas contables permitieron a los bancos depositarios como Citigroup mover cantidades significativas de activos y pasivos fuera de balance a entidades legales complejas llamadas vehículos de inversión estructurados , enmascarando la debilidad de la base de capital de la empresa o el grado de apalancamiento o riesgo asumido. Una agencia de noticias estimó que los cuatro principales bancos de Estados Unidos tendrán que devolver entre 500.000 millones y 1 billón de dólares a sus balances durante 2009. [165] Esto aumentó la incertidumbre durante la crisis con respecto a la posición financiera de los principales bancos. [166] Las entidades fuera de balance también fueron utilizadas por Enron como parte del escándalo que hizo caer a esa empresa en 2001. [167]

- El Congreso de los Estados Unidos permitió la autorregulación del mercado de derivados cuando aprobó la Ley de Modernización de Futuros de Materias Primas de 2000. Los derivados como los swaps de incumplimiento crediticio (CDS) pueden utilizarse para cubrir o especular contra determinados riesgos crediticios. El volumen de CDS en circulación se multiplicó por 100 entre 1998 y 2008, y las estimaciones de la deuda cubierta por contratos de CDS, a noviembre de 2008, oscilaban entre 33 y 47 billones de dólares. El valor nocional total de los derivados extrabursátiles (OTC) aumentó a 683 billones de dólares en junio de 2008. [168] Warren Buffett se refirió a los derivados como "armas financieras de destrucción masiva" a principios de 2003. [169] [170]

El autor Roger Lowenstein resumió algunos de los problemas regulatorios que causaron la crisis en noviembre de 2009:

"1) La regulación hipotecaria era demasiado laxa y en algunos casos inexistente; 2) Los requisitos de capital para los bancos eran demasiado bajos; 3) La negociación de derivados como los swaps de incumplimiento crediticio planteaba riesgos gigantescos e invisibles; 4) Las calificaciones crediticias de los títulos estructurados como las obligaciones de deuda colateralizada eran profundamente defectuosas; 5) Los banqueros se vieron obligados a asumir riesgos por los paquetes salariales excesivos; 6) La respuesta del gobierno al colapso también creó, o exacerbó, el riesgo moral. Los mercados ahora esperan que no se permita que los grandes bancos quiebren, lo que debilita los incentivos de los inversores para disciplinar a los grandes bancos y evitar que vuelvan a acumular demasiados activos riesgosos". [171]

Un documental de 2011, Heist: Who Stole the American Dream?, sostiene que la desregulación condujo a la crisis y está dirigido a un público general. [172]

Conflictos de intereses y lobbying

Se ha argumentado que diversos conflictos de intereses contribuyeron a esta crisis:

- Las agencias de calificación crediticia reciben una compensación por calificar los títulos de deuda de parte de quienes los emiten, quienes tienen interés en que se les apliquen las calificaciones más positivas. Además, cambiar la calificación de deuda de una empresa que asegura múltiples títulos de deuda, como AIG o MBIA , requiere la recalificación de muchos otros títulos, lo que genera costos significativos. A pesar de asumir un riesgo significativamente mayor, AIG y MBIA mantuvieron las calificaciones crediticias más altas hasta bien entrada la crisis. [173]

- Existe una "puerta giratoria" entre las principales instituciones financieras, el Departamento del Tesoro y los programas de rescate del Tesoro. Por ejemplo, el ex director ejecutivo de Goldman Sachs fue Henry Paulson , quien se convirtió en el Secretario del Tesoro del presidente George W. Bush. Aunque tres de los principales competidores de Goldman fracasaron o se les permitió fracasar, recibió 10.000 millones de dólares en fondos del Programa de Alivio de Activos en Problemas (TARP, por sus siglas en inglés) (que luego ha devuelto) y 12.900 millones de dólares en pagos a través de AIG, mientras seguía siendo altamente rentable y pagaba enormes bonificaciones. Los dos primeros funcionarios a cargo del programa de rescate TARP también eran de Goldman. [174]

- Existe una "puerta giratoria" entre las principales instituciones financieras y la Comisión de Bolsa y Valores (SEC), que se supone que las supervisa. Por ejemplo, a partir de enero de 2009, los dos últimos directores de cumplimiento de la SEC habían asumido cargos en bancos poderosos directamente después de dejar el cargo. El camino hacia puestos lucrativos en los bancos coloca un incentivo financiero sobre los reguladores para mantener buenas relaciones con aquellos a quienes supervisan. Esto a veces se conoce como captura regulatoria . [173]