Reservas de divisas

| Divisas |

|---|

| Tipos de cambio |

| Mercados |

| Activos |

| Acuerdos históricos |

| Véase también |

Las reservas de divisas (también llamadas reservas de divisas o reservas FX ) son efectivo y otros activos de reserva como oro y plata en poder de un banco central u otra autoridad monetaria que están disponibles principalmente para equilibrar los pagos del país, influir en el tipo de cambio de su moneda y mantener la confianza en los mercados financieros. Las reservas se mantienen en una o más monedas de reserva , actualmente principalmente el dólar estadounidense y en menor medida el euro . [1]

Los activos de reserva de divisas pueden incluir billetes , depósitos bancarios y valores gubernamentales de la moneda de reserva, como bonos y letras del Tesoro . [2] Algunos países mantienen una parte de sus reservas en oro , y los derechos especiales de giro también se consideran activos de reserva. A menudo, por conveniencia, el efectivo o los valores son retenidos por el banco central de la reserva u otra moneda y las "tenencias" del país extranjero se etiquetan o se identifican de otra manera como pertenecientes al otro país sin que salgan realmente de la bóveda de ese banco central. De vez en cuando, pueden trasladarse físicamente al país de origen o a otro país.

Normalmente, no se pagan intereses sobre las reservas de efectivo en moneda extranjera ni sobre las tenencias de oro, pero el banco central suele obtener intereses sobre los títulos públicos. Sin embargo, el banco central puede beneficiarse de una depreciación de la moneda extranjera o incurrir en pérdidas por su apreciación. El banco central también incurre en costos de oportunidad por la tenencia de activos de reserva (especialmente tenencias de efectivo) y por su almacenamiento, costos de seguridad, etc.

Definición

Esta sección necesita citas adicionales para su verificación . ( Julio de 2014 ) |

Las reservas de divisas también se conocen como activos de reserva e incluyen billetes extranjeros , depósitos bancarios extranjeros, letras del tesoro extranjeras y títulos gubernamentales extranjeros a corto y largo plazo, así como reservas de oro , derechos especiales de giro (DEG) y posiciones de reserva del Fondo Monetario Internacional (FMI).

En las cuentas de un banco central, las reservas de divisas se denominan activos de reserva en la cuenta de capital de la balanza de pagos , y pueden etiquetarse como activos de reserva bajo los activos por categoría funcional. En términos de clasificaciones de activos financieros, los activos de reserva pueden clasificarse como lingotes de oro , cuentas de oro no asignadas, derechos especiales de giro, moneda, posición de reserva en el FMI, posición interbancaria, otros depósitos transferibles, otros depósitos, títulos de deuda , préstamos , acciones (cotizadas y no cotizadas), participaciones en fondos de inversión y derivados financieros , como contratos a plazo y opciones . No existe una contrapartida para los activos de reserva en los pasivos de la Posición de Inversión Internacional. Por lo general, cuando la autoridad monetaria de un país tiene algún tipo de pasivo, este se incluirá en otras categorías, como Otras Inversiones. [3] En el Balance de un banco central , las reservas de divisas son activos, junto con el crédito interno.

Objetivo

This section needs additional citations for verification. (March 2016) |

Por lo general, una de las funciones fundamentales del banco central de un país es la gestión de las reservas , para garantizar que el banco central tenga control sobre los activos externos suficientes para cumplir los objetivos nacionales. Estos objetivos pueden incluir:

- Apoyar y mantener la confianza en las políticas nacionales de gestión monetaria y cambiaria,

- limitar la vulnerabilidad externa a los shocks durante tiempos de crisis o cuando se restringe el acceso al crédito y, al hacerlo,

- Proporcionar un nivel de confianza a los mercados,

- demostrando respaldo a la moneda nacional,

- ayudar al gobierno a satisfacer sus necesidades de divisas y sus obligaciones de deuda externa, y

- mantener una reserva para posibles desastres o emergencias nacionales. [4]

Los activos de reserva permiten a un banco central comprar la moneda nacional, que se considera un pasivo para el banco central (ya que imprime el dinero o moneda fiduciaria como pagarés ). Por lo tanto, la cantidad de reservas de divisas puede cambiar a medida que un banco central implementa la política monetaria , [5] pero esta dinámica debe analizarse en general en el contexto del nivel de movilidad de capital, el régimen cambiario y otros factores. Esto se conoce como trilema o trinidad imposible . Por lo tanto, en un mundo de perfecta movilidad de capital, un país con un tipo de cambio fijo no podría ejecutar una política monetaria independiente.

Un banco central que opte por implementar una política de tipo de cambio fijo puede enfrentarse a una situación en la que la oferta y la demanda tenderían a empujar el valor de la moneda hacia abajo o hacia arriba (un aumento en la demanda de la moneda tendería a empujar su valor hacia arriba, y una disminución hacia abajo) y, por lo tanto, el banco central tendría que utilizar reservas para mantener su tipo de cambio fijo. En condiciones de movilidad perfecta del capital, el cambio en las reservas es una medida temporal, ya que el tipo de cambio fijo vincula la política monetaria interna a la del país de la moneda base . Por lo tanto, en el largo plazo, la política monetaria tiene que ajustarse para que sea compatible con la del país de la moneda base. Sin eso, el país experimentará salidas o entradas de capital. Los tipos de cambio fijos se utilizaban habitualmente como una forma de política monetaria, ya que vincular la moneda nacional a una moneda de un país con niveles de inflación más bajos normalmente debería asegurar la convergencia de precios.

En un régimen de tipo de cambio flexible puro o de tipo de cambio flotante , el banco central no interviene en la dinámica del tipo de cambio; por lo tanto, el tipo de cambio es determinado por el mercado. Teóricamente, en este caso no son necesarias las reservas. Por lo general, se utilizan otros instrumentos de política monetaria, como los tipos de interés en el contexto de un régimen de metas de inflación . Milton Friedman fue un firme defensor de los tipos de cambio flexibles, ya que consideraba que la política monetaria independiente (y en algunos casos fiscal) y la apertura de la cuenta de capital son más valiosas que un tipo de cambio fijo. Además, valoraba el papel del tipo de cambio como un precio. De hecho, creía que a veces podría ser menos doloroso y, por lo tanto, deseable ajustar solo un precio (el tipo de cambio) que todo el conjunto de precios de los bienes y salarios de la economía, que son menos flexibles. [6]

Los regímenes cambiarios mixtos ( flotación sucia , bandas objetivo o variaciones similares) pueden requerir el uso de operaciones cambiarias para mantener el tipo de cambio objetivo dentro de los límites prescritos, como los regímenes de tipo de cambio fijo. Como se vio anteriormente, existe una relación íntima entre la política cambiaria (y, por ende, la acumulación de reservas) y la política monetaria. Las operaciones cambiarias pueden ser esterilizadas (su efecto sobre la oferta monetaria se anula a través de otras transacciones financieras) o no esterilizadas.

La no esterilización provocará una expansión o contracción de la cantidad de moneda nacional en circulación y, por lo tanto, afectará directamente a la inflación y a la política monetaria. Por ejemplo, para mantener el mismo tipo de cambio si aumenta la demanda, el banco central puede emitir más moneda nacional y comprar moneda extranjera, lo que aumentará la suma de las reservas extranjeras. Dado que (si no hay esterilización) la oferta monetaria nacional aumenta (se está "imprimiendo" dinero), esto puede provocar inflación interna. Además, algunos bancos centrales pueden dejar que el tipo de cambio se aprecie para controlar la inflación, generalmente a través del abaratamiento de los bienes comercializables .

Como la cantidad de reservas extranjeras disponibles para defender una moneda débil (una moneda con baja demanda) es limitada, el resultado podría ser una crisis monetaria o una devaluación . En el caso de una moneda con una demanda muy alta y en aumento, las reservas de divisas pueden acumularse en teoría de manera continua, si la intervención se esteriliza mediante operaciones de mercado abierto para evitar que la inflación aumente. Por otra parte, esto es costoso, ya que la esterilización generalmente se realiza mediante instrumentos de deuda pública (en algunos países, los bancos centrales no pueden emitir deuda por sí mismos). En la práctica, pocos bancos centrales o regímenes monetarios operan en un nivel tan simplista, y numerosos otros factores (demanda interna, producción y productividad , importaciones y exportaciones, precios relativos de bienes y servicios, etc.) afectarán el resultado final. Además de eso, la hipótesis de que la economía mundial opera con una movilidad perfecta del capital es claramente errónea.

En consecuencia, incluso los bancos centrales que limitan estrictamente las intervenciones cambiarias suelen reconocer que los mercados de divisas pueden ser volátiles y pueden intervenir para contrarrestar movimientos disruptivos a corto plazo (que pueden incluir ataques especulativos ). Por lo tanto, la intervención no significa que estén defendiendo un nivel específico del tipo de cambio. Por lo tanto, cuanto mayores sean las reservas, mayor será la capacidad del banco central para suavizar la volatilidad de la balanza de pagos y asegurar la estabilización del consumo en el largo plazo.

Acumulación de reservas

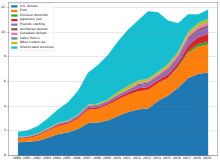

Tras el fin del sistema de Bretton Woods a principios de los años 1970, muchos países adoptaron tipos de cambio flexibles. En teoría, no se necesitan reservas bajo este tipo de acuerdo cambiario, por lo que la tendencia esperada debería ser una disminución de las reservas de divisas. Sin embargo, ocurrió lo contrario y las reservas extranjeras presentan una fuerte tendencia al alza. Las reservas crecieron más que el producto interno bruto (PIB) y las importaciones en muchos países. La única relación que es relativamente estable es la de las reservas extranjeras sobre M2 . [7] A continuación se presentan algunas teorías que pueden explicar esta tendencia.

Teorías

Indicador de señalización o vulnerabilidad

Las agencias de riesgo crediticio y las organizaciones internacionales utilizan ratios de reservas respecto de otras variables del sector externo para evaluar la vulnerabilidad externa de un país. Por ejemplo, el Artículo IV de 2013 [8] utiliza la deuda externa total respecto de las reservas internacionales brutas, las reservas internacionales brutas en meses de importaciones prospectivas de bienes y servicios no factoriales respecto del dinero en sentido amplio , el dinero en sentido amplio respecto de la deuda externa de corto plazo, y la deuda externa de corto plazo respecto de la deuda externa de corto plazo sobre la base del vencimiento residual más el déficit de cuenta corriente. Por lo tanto, los países con características similares acumulan reservas para evitar una evaluación negativa por parte del mercado financiero, especialmente cuando se los compara con miembros de un grupo de pares .

Aspecto precautorio

Las reservas se utilizan como ahorro para posibles épocas de crisis, especialmente crisis de balanza de pagos. Los temores originales estaban relacionados con la cuenta corriente, pero esto cambió gradualmente para incluir también las necesidades de la cuenta financiera. [9] Además, la creación del FMI fue vista como una respuesta a la necesidad de los países de acumular reservas. Si un país específico sufría una crisis de balanza de pagos, podría pedir prestado al FMI. Sin embargo, el proceso de obtención de recursos del Fondo no es automático, lo que puede causar demoras problemáticas, especialmente cuando los mercados están estresados. Por lo tanto, el fondo solo sirve como proveedor de recursos para ajustes a largo plazo. Además, cuando la crisis es generalizada, los recursos del FMI podrían resultar insuficientes. Después de la crisis de 2008, los miembros del Fondo tuvieron que aprobar un aumento de capital, ya que sus recursos estaban limitados. [10] Además, después de la crisis asiática de 1997, las reservas en los países asiáticos aumentaron debido a las dudas sobre las reservas del FMI. [11] Además, durante la crisis de 2008, la Reserva Federal instituyó líneas de swap de divisas con varios países, aliviando las presiones de liquidez en dólares y reduciendo así la necesidad de utilizar reservas.

Comercio exterior

Los países que participan en el comercio internacional mantienen reservas para garantizar que no haya interrupciones. Una regla que suelen seguir los bancos centrales es mantener en reserva al menos tres meses de importaciones. Además, se produjo un aumento de las reservas cuando aumentó la apertura comercial (parte del proceso conocido como globalización ). La acumulación de reservas fue más rápida que la que se explicaría por el comercio, ya que la relación ha aumentado hasta varios meses de importaciones. Además, la relación entre reservas y comercio exterior es vigilada de cerca por las agencias de riesgo crediticio en meses de importaciones.

Apertura financiera

La apertura de una cuenta financiera de la balanza de pagos ha sido importante durante la última década. Por ello, los flujos financieros como la inversión directa y la inversión de cartera se volvieron más importantes. Por lo general, los flujos financieros son más volátiles, lo que hace necesario contar con mayores reservas. Además, la tenencia de reservas, como consecuencia del aumento de los flujos financieros, se conoce como la regla de Guidotti-Greenspan , que establece que un país debe mantener reservas líquidas equivalentes a sus obligaciones externas con vencimiento en el plazo de un año. Por ejemplo, la financiación mayorista internacional dependió más de los bancos coreanos tras la crisis de 2008, cuando el won coreano se depreció fuertemente, porque la relación deuda externa de corto plazo/reservas de los bancos coreanos era cercana al 100%, lo que exacerbó la percepción de vulnerabilidad. [12]

Política cambiaria

La acumulación de reservas puede ser un instrumento para interferir en el tipo de cambio. Desde el primer Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT) de 1948 hasta la fundación de la Organización Mundial del Comercio (OMC) en 1995, la regulación del comercio ha sido una preocupación importante para la mayoría de los países del mundo. Por ello, se desaconsejan fuertemente las distorsiones comerciales como los subsidios y los impuestos. Sin embargo, no existe un marco global para regular los flujos financieros. Como ejemplo de marco regional, los miembros de la Unión Europea tienen prohibido introducir controles de capital , excepto en una situación extraordinaria. La dinámica de la balanza comercial de China y la acumulación de reservas durante la primera década del 2000 fue una de las principales razones del interés en este tema. Algunos economistas están tratando de explicar este comportamiento. Por lo general, la explicación se basa en una variación sofisticada del mercantilismo , como proteger el despegue en el sector transable de una economía, evitando la apreciación del tipo de cambio real que surgiría naturalmente de este proceso. Un intento [13] utiliza un modelo estándar de consumo intertemporal en una economía abierta para demostrar que es posible replicar un arancel a las importaciones o un subsidio a las exportaciones cerrando la cuenta de capital y acumulando reservas. Otro [14] está más relacionado con la literatura sobre crecimiento económico . El argumento es que el sector transable de una economía es más intensivo en capital que el sector no transable. El sector privado invierte demasiado poco en capital, ya que no entiende las ganancias sociales de una mayor relación capital dada por externalidades (como mejoras en el capital humano , mayor competencia, derrames tecnológicos y rendimientos crecientes a escala). El gobierno podría mejorar el equilibrio imponiendo subsidios y aranceles , pero la hipótesis es que el gobierno es incapaz de distinguir entre buenas oportunidades de inversión y esquemas de búsqueda de rentas . Por lo tanto, la acumulación de reservas correspondería a un préstamo a extranjeros para comprar una cantidad de bienes transables de la economía. En este caso, el tipo de cambio real se depreciaría y la tasa de crecimiento aumentaría. En algunos casos, esto podría mejorar el bienestar, ya que la mayor tasa de crecimiento compensaría la pérdida de bienes transables que podrían consumirse o invertirse. En este contexto, los extranjeros tienen el papel de elegir solo los sectores de bienes transables útiles.

Ahorro intergeneracional

La acumulación de reservas puede ser vista como una forma de "ahorro forzado". El gobierno, al cerrar la cuenta financiera, obligaría al sector privado a comprar deuda interna a falta de mejores alternativas. Con esos recursos, el gobierno compra activos extranjeros. De esta manera, el gobierno coordina la acumulación de ahorro en forma de reservas. Los fondos soberanos de riqueza son ejemplos de gobiernos que tratan de guardar los beneficios extraordinarios de las exportaciones en auge como activos a largo plazo para utilizarlos cuando se extinga la fuente de los beneficios extraordinarios.

Costos

Mantener grandes reservas de divisas tiene costos. Las fluctuaciones en los tipos de cambio resultan en ganancias y pérdidas en el valor de las reservas. Además, el poder adquisitivo del dinero fiduciario disminuye constantemente debido a la devaluación a través de la inflación. Por lo tanto, un banco central debe aumentar continuamente la cantidad de sus reservas para mantener el mismo poder para gestionar los tipos de cambio. Las reservas de moneda extranjera pueden proporcionar un pequeño rendimiento en intereses . Sin embargo, este puede ser menor que la reducción en el poder adquisitivo de esa moneda durante el mismo período de tiempo debido a la inflación, lo que resulta efectivamente en un rendimiento negativo conocido como el "costo cuasifiscal". Además, las grandes reservas de divisas podrían haberse invertido en activos de mayor rendimiento.

Se han intentado varios cálculos para medir el costo de las reservas. El tradicional es el diferencial entre la deuda gubernamental y el rendimiento de las reservas. La salvedad es que mayores reservas pueden reducir la percepción de riesgo y, por lo tanto, la tasa de interés de los bonos gubernamentales, por lo que esta medida puede exagerar el costo. Alternativamente, otra medida compara el rendimiento de las reservas con el escenario alternativo de los recursos invertidos en el stock de capital de la economía, lo cual es difícil de medir. Una medida interesante [7] intenta comparar el diferencial entre el endeudamiento externo de corto plazo del sector privado y los rendimientos de las reservas, reconociendo que las reservas pueden corresponder a una transferencia entre los sectores privado y público. Según esta medida, el costo puede alcanzar el 1% del PIB para los países en desarrollo. Si bien es alto, debe considerarse como un seguro contra una crisis que fácilmente podría costarle el 10% del PIB a un país. En el contexto de los modelos económicos teóricos es posible simular economías con diferentes políticas (acumular reservas o no) y comparar directamente el bienestar en términos de consumo. Los resultados son mixtos, ya que dependen de características específicas de los modelos.

Un caso a destacar es el del Banco Nacional Suizo , el banco central de Suiza. El franco suizo es considerado como una moneda de refugio seguro , por lo que suele apreciarse durante las tensiones del mercado. Después de la crisis de 2008 y durante las etapas iniciales de la crisis de la eurozona , el franco suizo (CHF) se apreció fuertemente. El banco central resistió la apreciación comprando reservas. Después de acumular reservas durante 15 meses hasta junio de 2010, el SNB dejó que la moneda se apreciara. Como resultado, la pérdida con la devaluación de las reservas solo en 2010 ascendió a CHF 27 mil millones o el 5% del PIB (parte de esto fue compensado por la ganancia de casi CHF 6 mil millones debido al aumento en el precio del oro). [15] En 2011, después de que la moneda se apreciara frente al euro de 1,5 a 1,1, el SNB anunció un techo en el valor de CHF 1,2. A mediados de 2012, las reservas alcanzaron el 71% del PIB.

Historia

Orígenes y era del patrón oro

El mercado cambiario moderno ligado a los precios del oro comenzó durante 1880. En este año los países significativos por tamaño de reservas fueron Austria-Hungría , Bélgica , Confederación Canadiense , Dinamarca , Gran Ducado de Finlandia , Imperio Alemán y Suecia-Noruega . [16] [17]

Las reservas internacionales oficiales, los medios de pago internacionales oficiales, antes consistían únicamente en oro y, ocasionalmente, plata. Pero bajo el sistema de Bretton Woods, el dólar estadounidense funcionó como moneda de reserva, por lo que también pasó a formar parte de los activos de reserva internacionales oficiales de un país. De 1944 a 1968, el dólar estadounidense era convertible en oro a través del Sistema de la Reserva Federal, pero después de 1968, sólo los bancos centrales podían convertir dólares en oro a partir de las reservas oficiales de oro, y después de 1973, ningún individuo o institución podía convertir dólares estadounidenses en oro a partir de las reservas oficiales de oro. Desde 1973, ninguna moneda importante ha sido convertible en oro a partir de las reservas oficiales de oro. Los individuos y las instituciones ahora deben comprar oro en mercados privados, al igual que otros productos básicos. Aunque los dólares estadounidenses y otras monedas ya no son convertibles en oro a partir de las reservas oficiales de oro, todavía pueden funcionar como reservas internacionales oficiales.

Los bancos centrales de todo el mundo han cooperado en ocasiones en la compra y venta de reservas internacionales oficiales para intentar influir en los tipos de cambio y evitar crisis financieras. Por ejemplo, en la crisis de Baring (el "pánico de 1890"), el Banco de Inglaterra pidió prestados 2 millones de libras esterlinas al Banco de Francia . [18] Lo mismo ocurrió con el Acuerdo del Louvre y el Acuerdo del Plaza en la era posterior al patrón oro.

Era posterior al patrón oro

Históricamente, especialmente antes de la crisis financiera asiática de 1997 , los bancos centrales tenían reservas bastante escasas (para los estándares de hoy) y, por lo tanto, estaban sujetos a los caprichos del mercado, del cual hubo acusaciones de manipulación de dinero caliente , sin embargo Japón fue la excepción. En el caso de Japón, las reservas de divisas comenzaron a ascender una década antes, poco después del Acuerdo del Plaza en 1985, y se utilizaron principalmente como una herramienta para debilitar el yen en alza . [19] Esto efectivamente otorgó a los Estados Unidos un préstamo masivo, ya que estaban invertidos casi exclusivamente en bonos del Tesoro estadounidense , lo que ayudó a los EE. UU. a involucrar a la Unión Soviética en una carrera armamentista que terminó con la quiebra de esta última y, al mismo tiempo, convirtió a Japón en el mayor acreedor del mundo y a los EE. UU. en el mayor deudor, así como aumentó la deuda interna de Japón (Japón vendió su propia moneda para financiar la acumulación de activos basados en dólares). A finales de 1980, los activos extranjeros de Japón representaban aproximadamente el 13% del PIB, pero a finales de 1989 habían alcanzado un 62% sin precedentes. [19] Después de 1997, las naciones del este y sudeste de Asia comenzaron a acumular reservas de divisas en forma masiva, ya que sus niveles se consideraban demasiado bajos y susceptibles a los caprichos de las burbujas y las crisis crediticias del mercado. Esta acumulación tiene importantes implicaciones para la economía del mundo desarrollado actual, ya que al reservar tanto efectivo que se acumuló en deuda estadounidense y europea, la inversión se vio desplazada y la economía del mundo desarrollado se desaceleró hasta casi detenerse, dando lugar a las tasas de interés negativas contemporáneas . [ cita requerida ]

En 2007, el mundo había experimentado otra crisis financiera; esta vez, la Reserva Federal de Estados Unidos organizó swaps de liquidez del banco central con otras instituciones. Las autoridades de los países desarrollados adoptaron políticas monetarias y fiscales extra expansivas, que llevaron a la apreciación de las monedas de algunos mercados emergentes . La resistencia a la apreciación y el temor a la pérdida de competitividad llevaron a políticas destinadas a prevenir las entradas de capital y una mayor acumulación de reservas. Este patrón fue llamado guerra de divisas por una exasperada autoridad brasileña, y nuevamente en 2016, tras el colapso de las materias primas , México había advertido a China de desencadenar guerras de divisas. [20]

Adecuación y exceso de reservas

En 2011, el FMI propuso una nueva métrica para evaluar la suficiencia de las reservas. [21] La métrica se basó en un análisis cuidadoso de las fuentes de salida de capitales durante las crisis. Esas necesidades de liquidez se calculan teniendo en cuenta la correlación entre los diversos componentes de la balanza de pagos y la probabilidad de eventos extremos. Cuanto mayor sea la relación entre las reservas y la métrica desarrollada, menor será el riesgo de una crisis y la caída del consumo durante una crisis. Además de eso, el Fondo realiza un análisis econométrico de varios factores enumerados anteriormente y concluye que esos coeficientes de reservas son generalmente adecuados entre los mercados emergentes. [ cita requerida ]

Las reservas que superan el coeficiente de adecuación se pueden utilizar en otros fondos gubernamentales invertidos en activos más riesgosos, como los fondos soberanos de riqueza, o como seguro para tiempos de crisis, como los fondos de estabilización . Si se incluyeran, Noruega , Singapur y los Estados del Golfo Pérsico ocuparían puestos más altos en estas listas, y la Autoridad de Inversiones de Abu Dabi de los Emiratos Árabes Unidos, con un valor estimado de 627.000 millones de dólares, ocuparía el segundo lugar después de China. Además de sus elevadas reservas de divisas, Singapur también cuenta con importantes fondos gubernamentales y soberanos de riqueza, entre ellos Temasek Holdings (valorado por última vez en 375.000 millones de dólares) y GIC (valorado por última vez en 440.000 millones de dólares). [22]

ECN es una red de comunicación electrónica única que vincula a los diferentes participantes del mercado Forex: bancos, bolsas centralizadas, otros brókers y empresas e inversores privados.

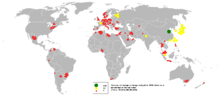

Lista de países según reservas de divisas

Véase también

- Balanza de pagos

- Endaka

- Reservas de divisas de China

- Reservas de divisas de la India

- Reservas internacionales de la Federación Rusa

- Mercado de divisas

- Activos globales bajo gestión

Referencias

- ^ "Datos del FMI - Composición monetaria de la reserva oficial de divisas - De un vistazo". Fondo Monetario Internacional . Consultado el 28 de junio de 2019 .

- ^ "Datos del FMI". Archivado desde el original el 8 de octubre de 2014 . Consultado el 11 de junio de 2015 .

- ^ "Fondo Monetario Internacional (FMI). Manual de balanza de pagos. Fondo Monetario Internacional, 2010" (PDF) . imf.org . Archivado (PDF) del original el 11 de abril de 2018 . Consultado el 16 de marzo de 2018 .

- ^ DIRECTRICES PARA LA GESTIÓN DE LAS RESERVAS DE DIVISAS por el personal del Fondo Monetario Internacional

- ^ "Análisis compositivo de las reservas de divisas en el período 1999-2007. El euro frente al dólar como principal moneda de reserva" (PDF) . uni-muenchen.de . Archivado (PDF) del original el 10 de octubre de 2017 . Consultado el 16 de marzo de 2018 .

- ^ "Citas de "El caso de los tipos de cambio flexibles" de Milton Friedman". Archivado desde el original el 29 de mayo de 2015 . Consultado el 11 de junio de 2015 .

- ^ ab Rodrik, Dani. "El costo social de las reservas de divisas". Revista Económica Internacional 20.3 (2006): 253-266.

- ^ "Copia archivada" (PDF) . Archivado (PDF) desde el original el 8 de septiembre de 2013. Consultado el 15 de febrero de 2013 .

{{cite web}}: CS1 maint: archived copy as title (link)Consulta del Artículo IV de Colombia2013 - ^ Bastourre, Diego, Jorge Carrera y Javier Ibarlucia. "¿Qué impulsa la acumulación de reservas? Un enfoque de datos de panel dinámicos". Review of International Economics 17.4 (2009): 861–877.

- ^ "Grupo Intergubernamental de los Veinticuatro para Asuntos Monetarios Internacionales y Desarrollo: Comunicado". Archivado desde el original el 16 de marzo de 2015 . Consultado el 11 de junio de 2015 .

- ^ Propuesta de un nuevo papel en el FMI: gerente de fondos soberanos | vox Archivado el 6 de noviembre de 2014 en Wayback Machine . Voxeu.org. Consultado el 18 de julio de 2013.

- ^ "República de Corea: Consulta del Artículo IV de 2009—" (PDF) . imf.org . Archivado (PDF) del original el 24 de septiembre de 2015 . Consultado el 16 de marzo de 2018 .

- ^ Jeanne, Olivier. "Políticas de cuenta de capital y tipo de cambio real". N.º w18404. Oficina Nacional de Investigación Económica , 2012.

- ^ Korinek, Anton y Luis Serven. "Subvaluación a través de la acumulación de reservas extranjeras: pérdidas estáticas, ganancias dinámicas". Serie de documentos de trabajo sobre políticas de investigación del Banco Mundial, vol. (2010) .

- ^ "Resultado anual del Banco Nacional Suizo para el año 2010" (PDF) . snb.ch . Archivado (PDF) del original el 12 de abril de 2018 . Consultado el 16 de marzo de 2018 .

- ^ GA Calvo, R Dornbusch, M Obstfeld - Money, Capital Mobility, and Trade: Essays in Honor of Robert A. Mundell MIT Press, 1 de marzo de 2004 Consultado el 27 de julio de 2012. ISBN 0262532603

- ^ S Shamah - Introducción al mercado de divisas ["1880" se encuentra dentro de los términos de valor 1,2] John Wiley & Sons, 22 de noviembre de 2011. Consultado el 27 de julio de 2012.. ISBN 1119994896

- ^ "Bordo, Michael D. Rescates internacionales versus rescates: una perspectiva histórica" (PDF) . cato.org . Consultado el 16 de marzo de 2018 .

- ^ ab "Copia archivada" (PDF) . Archivado (PDF) del original el 6 de octubre de 2016 . Consultado el 10 de febrero de 2016 .

{{cite web}}: CS1 maint: archived copy as title (link) - ^ Webber, Jude (7 de enero de 2016). «México advierte que China está desencadenando guerras cambiarias «perversas»». Financial Times . Archivado desde el original el 15 de mayo de 2016. Consultado el 16 de marzo de 2018 .

- ^ "Evaluación de la suficiencia de las reservas, documento de política del FMI del 14 de julio de 2011" (PDF) . imf.org . Archivado (PDF) del original el 22 de julio de 2017 . Consultado el 16 de marzo de 2018 .

- ^ "Ranking de fondos soberanos - Sovereign Wealth Fund Institute". Sovereign Wealth Fund Institute . Archivado desde el original el 21 de junio de 2015. Consultado el 11 de junio de 2015 .

Enlaces externos

This article's use of external links may not follow Wikipedia's policies or guidelines. (September 2016) |

Artículos

- Directrices para la gestión de las reservas de divisas Documento adjunto 1 Documento 2 Apéndice

- "¿ Qué es el mercado de divisas? ", publicado por International Business Times AU el 11 de febrero de 2011

- Una introducción a las reservas de divisas Archivado el 26 de marzo de 2009 en Wayback Machine

- Un análisis empírico de las reservas de divisas en los países emergentes de Asia – diciembre de 2005

- Reservas de divisas: problemas en Asia – enero de 2005

- Reservas de divisas en Asia oriental: ¿por qué hay tanta demanda? – 25 de abril de 2003

- Participación óptima de las monedas en las reservas internacionales

- ¿Las elevadas reservas de divisas en los mercados emergentes son una bendición o una carga?

- La suficiencia de las reservas de divisas

- ¿Están los cambios en las reservas de divisas bien correlacionados con la intervención oficial?

- Acumulación de reservas de divisas: todo sigue igual

- Análisis de la composición de las reservas de divisas en el período 1999-2007. El euro frente al dólar como principal moneda de reserva

Discursos

- YV Reddy: Las reservas de divisas de la India: política, situación y problemas – 10 de mayo de 2002

- Marion Williams: Reservas de divisas: ¿cuánto es suficiente? – 2 de noviembre de 2005

- Lawrence H. Summers: Reflexiones sobre los desequilibrios de las cuentas mundiales y la acumulación de reservas en los mercados emergentes – 24 de marzo de 2006

Libros

- Eichengreen, Barry. Privilegio exorbitante: ascenso y caída del dólar y el futuro del sistema monetario internacional. Oxford University Press, EE.UU., 2011.