Fiscalidad en el Reino Unido

| Fiscalidad en el Reino Unido |

|---|

|

| Departamentos del Gobierno del Reino Unido |

| Gobierno del Reino Unido |

|

| Gobierno escocés |

| Gobierno de Gales |

| Gobierno local |

| Este artículo es parte de una serie sobre |

| Política del Reino Unido |

|---|

|

United Kingdom portal United Kingdom portal |

En el Reino Unido , los impuestos pueden implicar pagos a al menos tres niveles diferentes de gobierno: gobierno central ( HM Revenue and Customs ), gobiernos descentralizados y gobierno local . Los ingresos del gobierno central provienen principalmente del impuesto sobre la renta , contribuciones al Seguro Nacional , impuesto al valor agregado , impuesto de sociedades e impuesto sobre el combustible . Los ingresos del gobierno local provienen principalmente de subvenciones de fondos del gobierno central, tasas comerciales en Inglaterra , impuesto municipal y cada vez más de tarifas y cargos como los de estacionamiento en la calle . En el año fiscal 2023-24, se pronosticó que los ingresos totales del gobierno serían de £ 1,139.1 mil millones, o el 40,9 por ciento del PIB , con impuestos sobre la renta y contribuciones al Seguro Nacional en alrededor de £ 470 mil millones [1] .

Historia

Un impuesto territorial uniforme , introducido originalmente en Inglaterra a fines del siglo XVII, constituyó la principal fuente de ingresos del gobierno durante el siglo XVIII y principios del siglo XIX. [2]

Guerras napoleónicas

El impuesto sobre la renta fue anunciado en Gran Bretaña por William Pitt el Joven en su presupuesto de diciembre de 1798 e introducido en 1799, para pagar armas y equipo en preparación para las Guerras napoleónicas . El nuevo impuesto sobre la renta graduado (progresivo) de Pitt comenzó con una tasa de 2 peniques por libra ( 1 ⁄ 120avo ) sobre los ingresos anuales superiores a £60 (equivalente a £7,978 a partir de 2023), [3] y aumentó hasta un máximo de 2 chelines (10 por ciento) sobre los ingresos anuales de más de £200. Pitt esperaba que el nuevo impuesto sobre la renta recaudara £10 millones, pero los ingresos para 1799 totalizaron poco más de £6 millones. [4]

El impuesto sobre la renta se aplicaba en cinco escalas. Las rentas que no se incluían en esas escalas no estaban sujetas a impuestos. Las escalas eran las siguientes:

- Anexo A (impuesto sobre la renta procedente de tierras del Reino Unido)

- Anexo B (impuesto sobre la ocupación comercial de terrenos)

- Anexo C (impuesto sobre la renta de valores públicos)

- Anexo D (impuesto sobre la renta de actividades comerciales, rentas de profesiones y vocaciones, intereses, rentas en el extranjero y rentas ocasionales)

- Anexo E (impuesto sobre la renta del trabajo)

Posteriormente se añadió el Anexo F (impuesto sobre los ingresos por dividendos en el Reino Unido).

El impuesto sobre la renta de Pitt se aplicó desde 1799 hasta 1802, cuando fue abolido por Henry Addington durante la Paz de Amiens . Addington había asumido el cargo de primer ministro en 1801. El impuesto sobre la renta fue reintroducido por Addington en 1803 cuando se reanudaron las hostilidades, pero fue abolido nuevamente en 1816, un año después de la Batalla de Waterloo .

Los impuestos a la malta , a las casas, a las ventanas y a la renta suscitaron una gran controversia . El impuesto a la malta era fácil de recaudar de los fabricantes de cerveza; incluso después de que se redujera en 1822, produjo más del 10 por ciento de los ingresos anuales del gobierno durante la década de 1840. El impuesto a las casas afectó principalmente a las casas adosadas de Londres, mientras que el impuesto a las ventanas afectó principalmente a las mansiones rurales. [5]

Impuesto sobre la renta de Peel

El impuesto sobre la renta fue reintroducido por Sir Robert Peel en la Ley del Impuesto sobre la Renta de 1842. Peel, como conservador , se había opuesto al impuesto sobre la renta en las elecciones generales de 1841, pero un creciente déficit presupuestario requería una nueva fuente de fondos. El nuevo impuesto sobre la renta de 7d por libra (alrededor del 2,9 %), basado en el modelo de Addington, se impuso sobre los ingresos anuales superiores a 150 libras esterlinas (equivalentes a 17.836 libras esterlinas a partir de 2023). [3] [6]

Primera Guerra Mundial

La guerra (1914-1918) se financió mediante préstamos de grandes sumas en el país y en el extranjero, nuevos impuestos y la inflación. Se financió implícitamente posponiendo el mantenimiento y las reparaciones y cancelando el gasto de capital. El gobierno evitó los impuestos indirectos porque elevaban el coste de la vida y causaban descontento entre la clase trabajadora. Se hizo mucho hincapié en ser "justo" y "científico". El público en general apoyó los nuevos y fuertes impuestos, con mínimas quejas. El Tesoro rechazó las propuestas de un impuesto rígido al capital, que el Partido Laborista quería utilizar para debilitar a los capitalistas. En su lugar, hubo un impuesto sobre los beneficios excesivos, del 50% sobre los beneficios por encima del nivel normal de antes de la guerra; la tasa se elevó al 80% en 1917. Se añadieron impuestos especiales sobre las importaciones de lujo, como automóviles, relojes y relojes de pulsera. No hubo impuesto sobre las ventas ni sobre el valor añadido. El principal aumento de los ingresos provino del impuesto sobre la renta, que en 1915 subió a 3 chelines. La libra esterlina se redujo en 6 peniques (17,5%) y se redujeron las exenciones individuales. La tasa del impuesto sobre la renta aumentó a 5 chelines (25%) en 1916 y a 6 chelines (30%) en 1918. En total, los impuestos proporcionaron como máximo el 30% del gasto nacional, y el resto se obtuvo a través de préstamos. La deuda nacional se disparó de 625 millones de libras esterlinas a 7.800 millones. Los bonos del gobierno normalmente pagaban un 5% anual. La inflación se disparó de modo que la libra en 1919 compró solo un tercio de la canasta que había comprado en 1914. Los salarios estaban rezagados y los pobres y los jubilados se vieron especialmente afectados. [7] [8]

Reglas modernas

Los impuestos sobre las empresas se introdujeron en Inglaterra y Gales en 1990 y son una versión modernizada de un sistema de calificación que data de la Ley de Ayuda a los Pobres de 1601. Como tales, los impuestos sobre las empresas conservan muchas características anteriores y siguen cierta jurisprudencia de las formas de calificación más antiguas. La Ley de Finanzas de 2004 introdujo un régimen de impuesto sobre la renta conocido como " impuesto sobre activos usados ", que tiene como objetivo reducir el uso de métodos comunes de evasión del impuesto a las sucesiones .

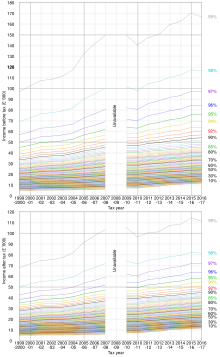

El impuesto sobre la renta de Gran Bretaña ha cambiado a lo largo de los años. Originalmente gravaba los ingresos de una persona independientemente de quién tenía derecho a esos ingresos, pero ahora el impuesto se paga sobre los ingresos a los que el contribuyente tiene derecho. La mayoría de las empresas fueron excluidas de la red de impuestos sobre la renta en 1965 cuando se introdujo el impuesto de sociedades . Estos cambios se consolidaron mediante la Ley de Impuestos sobre la Renta y Corporaciones de 1970. También han cambiado los cronogramas bajo los cuales se recauda el impuesto. El Anexo B se abolió en 1988, el Anexo C en 1996 y el Anexo E en 2003. A los efectos del impuesto sobre la renta, los cronogramas restantes fueron reemplazados por la Ley del Impuesto sobre la Renta (Comercio y Otros Ingresos) de 2005 , que también derogó el Anexo F. A los efectos del impuesto sobre la renta, el sistema de cronogramas fue derogado y reemplazado por las Leyes del Impuesto sobre la Renta de 2009 y 2010. La tasa más alta del impuesto sobre la renta alcanzó su punto máximo en la Segunda Guerra Mundial, con un 99,25%. Esta tasa se redujo ligeramente después de la guerra y se mantuvo en alrededor del 97,5 por ciento (diecinueve chelines y seis peniques por libra) durante los años 1950 y 1960. [9]

.jpg/440px-U.K.-Tax-Revenues-As-GDP-Percentage-(75-05).jpg)

En 1971, el tipo impositivo máximo sobre los ingresos laborales se redujo al 75%. Un recargo del 15% sobre los ingresos por inversiones mantuvo el tipo impositivo máximo general sobre esos ingresos en el 90%. En 1974, el tipo impositivo máximo sobre los ingresos laborales se volvió a elevar al 83%. Con el recargo sobre los ingresos por inversiones, el tipo impositivo máximo general sobre los ingresos por inversiones aumentó al 98%, el tipo permanente más alto desde la guerra. Esto se aplicó a los ingresos superiores a £20.000 (equivalentes a £263.269 en términos de 2023). [3] En 1974, hasta 750.000 personas estaban obligadas a pagar el tipo impositivo máximo sobre los ingresos. [10]

Margaret Thatcher , que favorecía los impuestos indirectos, redujo las tasas del impuesto sobre la renta personal durante la década de 1980. [11] En el primer presupuesto después de su victoria electoral en 1979, la tasa máxima se redujo del 83% al 60% y la tasa básica del 33% al 30%. [12] La tasa básica se redujo aún más en tres presupuestos posteriores, al 29% en el presupuesto de 1986, al 27% en 1987 y al 25% en 1988. [13] La tasa máxima del impuesto sobre la renta se redujo al 40% en el presupuesto de 1988. El recargo por ingresos de inversión se abolió en 1985.

Los gobiernos posteriores redujeron aún más la tasa básica, hasta el nivel actual del 20% en 2007. Desde 1976 (cuando estaba en el 35%), la tasa básica se ha reducido en un 15%, pero esta reducción se ha visto compensada en gran medida por aumentos en las contribuciones al seguro nacional y el impuesto al valor agregado .

En 2010 se introdujo un nuevo tipo impositivo máximo del 50% para los ingresos superiores a 150.000 libras esterlinas. El entonces partido de la oposición, el Partido Conservador, afirmó que esta política en realidad provocó una disminución de los ingresos del Tesoro, al incentivar la evasión fiscal o la emigración/ deslocalización . [14] En el presupuesto de 2012, este tipo se redujo al 45% para 2013-14; a esto le siguió un aumento del impuesto pagado por los contribuyentes con tipo adicional de 38.000 millones de libras esterlinas a 46.000 millones de libras esterlinas. El Ministro de Hacienda, George Osborne, dijo que el tipo impositivo más bajo y más competitivo había provocado el aumento. [15] Tanto la afirmación inicial de que el aumento del tipo del 50% en 2010 causó una reducción de la recaudación impositiva efectiva, como la de que su reducción en 2012 supuso un aumento, han sido cuestionadas por la OBR [16], que describió las complicaciones derivadas de la "anticipación" y la "transferencia de ingresos" (como ambos cambios de tipos se anunciaron con antelación, los trabajadores con ingresos altos pudieron primero adelantar sus ingresos a antes de que entrara en vigor el aumento del tipo, bajo el gobierno laborista saliente , y luego retrasarlos de nuevo para que se produjeran después de la reducción del tipo bajo el nuevo gobierno de coalición liberal-conservador ). En contraste con las declaraciones públicas del canciller, los propios documentos de política del gobierno mostraron que el recorte del tipo supondría un coste neto para el tesoro de unos 100 millones al año [17] [18] (un coste pequeño proporcionalmente, pero un coste al fin y al cabo).

En septiembre de 2022, el nuevo Canciller, Kwazi Kwarteng , anunció que a partir de abril de 2023 la tasa impositiva máxima se reduciría aún más del 45% al 40% y la tasa básica se reduciría del 20% al 19%, [19] como parte de lo que se denominó un "Plan de Crecimiento". [20] Después del colapso del gobierno de Truss, se canceló la abolición de la tasa impositiva adicional del 45%. [21]

HM Revenue and Customs [22] ha publicado en línea un conjunto completo de manuales sobre el sistema tributario del Reino Unido. [23]

- ^ "Una breve historia del impuesto sobre la renta".

- ^ Ley de Comisionados de Ingresos y Aduanas de 2005

- ^ Ley del impuesto territorial de 1834

- ^ gestionado por la Junta de Aduanas e Impuestos Especiales

- ^ Administrado por la Junta de Ingresos Internos

- ^ Ley del Timbre de 1694 (5 y 6 Testamentos y Marzo c. 21)

- ^ Ley de la Junta de Ingresos Internos de 1849

- ^ Sustitución del impuesto sobre las compras, gestionado por la Junta de Aduanas e Impuestos Especiales

- ^ "Una breve historia de Aduanas e Impuestos Especiales de Su Majestad".

Descripción general

El impuesto sobre la renta constituye la principal fuente de ingresos recaudados por el gobierno. La segunda fuente más importante de ingresos del gobierno son las contribuciones al seguro nacional . La tercera fuente más importante de ingresos del gobierno es el impuesto al valor agregado (IVA) y la cuarta es el impuesto de sociedades .

Residencia y domicilio

Los ingresos de origen británico están generalmente sujetos a impuestos en el Reino Unido, independientemente de la nacionalidad y el lugar de residencia de una persona física o del lugar de registro de una empresa. Esto significa que la obligación tributaria en el Reino Unido de una persona física que no sea residente ni residente habitual en el Reino Unido se limita a cualquier impuesto deducido en la fuente sobre los ingresos del Reino Unido, junto con el impuesto sobre los ingresos de un oficio o profesión ejercida a través de un establecimiento permanente en el Reino Unido y el impuesto sobre los ingresos por alquiler de bienes inmuebles en el Reino Unido.

Las personas que residen y tienen su domicilio en el Reino Unido también están sujetas a impuestos sobre sus ingresos y ganancias internacionales. En el caso de las personas residentes pero no domiciliadas en el Reino Unido (denominadas "no domiciliadas" o "non-dom"), los ingresos y ganancias extranjeros se han gravado históricamente sobre la base de remesas, es decir, solo se gravan los ingresos y ganancias remitidos al Reino Unido (para estas personas, el Reino Unido a veces se denomina paraíso fiscal ). Desde el 6 de abril de 2008, una persona no domiciliada a largo plazo (definida como residente en 7 de los 9 años anteriores) que desee conservar la base de remesas debe pagar un impuesto anual de £30.000. [24] Desde el 6 de abril de 2017, las personas no domiciliadas que hayan residido en el Reino Unido durante 15 de los últimos 20 años fiscales pierden su condición de no domiciliados [25] y pasan a estar sujetas al impuesto sobre la renta y las ganancias de capital a nivel mundial, y sus activos en todo el mundo pasan a estar sujetos al impuesto sobre sucesiones en caso de muerte. [26] [27]

Las personas domiciliadas en el Reino Unido que no sean residentes durante tres años fiscales consecutivos no están sujetas al impuesto británico sobre sus ingresos mundiales, y aquellas que no sean residentes durante cinco años fiscales consecutivos no están sujetas al impuesto británico sobre sus ganancias de capital mundiales. Cualquier persona que esté físicamente presente en el Reino Unido durante 183 días o más en un año fiscal se clasifica como residente para ese año.

Domicilio es un término con un significado técnico. Básicamente, una persona tiene su domicilio en el Reino Unido si se considera que el Reino Unido es su residencia permanente. Las autoridades fiscales pueden aceptar a un ciudadano británico como no domiciliado en el Reino Unido, pero haber nacido en otro país o en Gran Bretaña de un padre no domiciliado facilita la condición de no domiciliado.

Una empresa es residente en el Reino Unido si está constituida allí o si su dirección y control central se encuentran allí (aunque en el primer caso una empresa podría ser residente en otra jurisdicción en determinadas circunstancias en las que se aplica un tratado fiscal).

La doble imposición de los ingresos y las ganancias de capital puede evitarse mediante un tratado de doble imposición aplicable ; el Reino Unido tiene una de las redes de tratados más grandes de cualquier país. [28] [29]

Estado de no domiciliado

Los residentes del Reino Unido que tengan su domicilio permanente fuera del Reino Unido pueden tener derecho a la condición de no domiciliado . Un residente del Reino Unido no domiciliado que gane menos de 2.000 libras esterlinas en un año fuera del Reino Unido no paga impuestos por ello a menos que transfiera el dinero al Reino Unido. Esto se aplicaría a la persona típica que acepta un trabajo temporal en el Reino Unido, recibe un salario y paga impuestos por él en el Reino Unido, con posibles pequeñas ganancias adicionales en el país de origen. Para una persona con mayores ingresos extranjeros, las reglas son bastante complejas, pero, por ejemplo, las ganancias pueden no estar sujetas a impuestos en el Reino Unido si no se traen al Reino Unido, sujetas a que la persona pague un cargo anual de 30.000 libras esterlinas. Los detalles se explican en el sitio web del gobierno del Reino Unido, [30] y hay una explicación más sencilla en el contexto de una persona no domiciliada en particular en el sitio web de la BBC. [31]

La mayoría de las personas que hacen uso de la exención fiscal para no residentes son personas adineradas con ingresos sustanciales provenientes de fuera del Reino Unido. Entre los residentes típicos del Reino Unido que no tienen domicilio se incluyen ejecutivos de empresas de alto nivel, banqueros, abogados, dueños de negocios y artistas discográficos internacionales; consulte la lista de personas con estatus de no residentes en el Reino Unido .

El año fiscal

El año fiscal también se denomina a veces "ejercicio fiscal". El ejercicio contable de una empresa, que tiene cierta relevancia a efectos del impuesto de sociedades, puede ser elegido por la empresa y suele ir del 1 de abril al 31 de marzo, en consonancia con el ejercicio fiscal.

El año fiscal británico va del 6 al 5 de abril del año siguiente. [32]

Impuestos personales

Impuesto sobre la renta

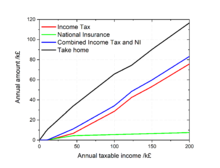

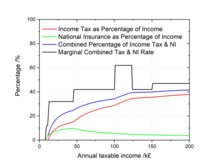

El impuesto sobre la renta es la mayor fuente de ingresos del gobierno en el Reino Unido, representando alrededor del 30 por ciento del total, seguido por las contribuciones al Seguro Nacional con alrededor del 20 por ciento. [33] Más del 25% de todos los ingresos del impuesto sobre la renta son pagados por el 1% superior de los contribuyentes, es decir, los contribuyentes con los ingresos más altos, y el 90% de todos los ingresos del impuesto sobre la renta son pagados por el 50% superior de los contribuyentes con los ingresos más altos. [34] El Parlamento escocés tiene control total sobre las tasas y los umbrales del impuesto sobre la renta en todos los ingresos no provenientes de ahorros y no dividendos sujetos a impuestos por los contribuyentes residentes en Escocia . [35] El Parlamento galés también tiene algunos poderes sobre el impuesto sobre la renta en Gales , [36] pero no se han utilizado. [37]

Cada persona tiene una deducción fiscal personal por el impuesto sobre la renta y los ingresos hasta ese monto en cada año fiscal están exentos de impuestos. Hasta el año fiscal 2027/28, la deducción fiscal exenta para los menores de 65 años con ingresos inferiores a £100 000 es de £12 570. [38]

Cualquier ingreso que supere la franquicia personal se grava utilizando una serie de bandas:

Los ingresos del contribuyente se evalúan a efectos impositivos según un orden prescrito: los ingresos provenientes del empleo consumen la deducción personal y se gravan primero, seguidos por los ingresos por ahorros (de intereses o de otro tipo no ganados) y luego los dividendos.

Los ingresos extranjeros de los residentes en el Reino Unido se gravan como ingresos del Reino Unido, pero para evitar la doble imposición, el Reino Unido tiene acuerdos con muchos países que permiten deducir de los impuestos del Reino Unido lo que se considera pagado en el extranjero. Estos importes que se consideran pagados en el extranjero no son necesariamente tan elevados como los realmente pagados. [39]

Los ingresos por alquiler de una empresa de inversión inmobiliaria (como una propiedad en alquiler ) se gravan como otros ingresos de ahorro, después de permitir deducciones que incluyen los intereses hipotecarios. La hipoteca no necesita estar garantizada con la propiedad que recibe el alquiler, sujeta a un máximo de los precios de compra de las propiedades de la empresa de inversión inmobiliaria (o el valor de mercado en el momento en que se transfirieron a la empresa). Los copropietarios pueden decidir cómo dividir los ingresos y los gastos, [40] [ necesita actualización ] siempre que uno no obtenga una ganancia y el otro una pérdida. Las pérdidas pueden trasladarse a años posteriores.

Inglaterra, Gales e Irlanda del Norte

Tarifas actuales

| Tasa | Ingresos por dividendos | Ingresos por ahorro | Otros ingresos (incluido el empleo) | Tramo impositivo (de ingresos por encima de la franquicia impositiva) |

|---|---|---|---|---|

| Subsidio personal | 0 % para £0–£500 (a partir del 6 de abril de 2024) [42] luego 8,75 % | 0% | 0% | £0–£12,570 |

| Tarifa básica | 8,75% | 20% | 20% | £12,571–£50,270 |

| Tasa más alta | 33,75% | 40% | 40% | £50,271–£125,140 |

| Tarifa adicional | 39,35% | 45% | 45% | £125,141 y más |

Esta tabla refleja la eliminación de la tasa inicial del 10% a partir de abril de 2008, lo que también hizo que la tasa del impuesto sobre la renta del 22% se redujera al 20%. A partir de abril de 2010, el gobierno laborista introdujo una tasa del impuesto sobre la renta del 50% para quienes ganan más de 150.000 libras esterlinas. El umbral de ingresos para la alta tasa impositiva sobre la renta se redujo a 32.011 libras esterlinas en 2013. [43] El gobierno de coalición aumentó esta asignación en los años posteriores a 2014, y el tramo impositivo del 50% se redujo a su tasa actual del 45%. [43]

Escocia

Desde 2017, el Parlamento escocés tiene el poder de establecer los umbrales de las bandas impositivas (excluyendo la deducción personal), así como las tasas sobre todos los ingresos que no sean ahorros ni dividendos de los contribuyentes escoceses.

| Tasa | Tasa de impuesto sobre la renta | Ingresos brutos |

|---|---|---|

| Tarifa inicial | 19% | £12,571† – £14,732 |

| Tarifa básica | 20% | £14,733 – £25,688 |

| Tasa intermedia | 21% | £25,689 – £43,662 |

| Tasa más alta | 42% | £43,663 – £125,140 †† |

| Tarifa superior | 47% | Más de £125,140 †† |

†Se supone que las personas reciben la Prestación Personal Estándar del Reino Unido.

††Aquellos que ganen más de £100,000 verán su subsidio personal reducido en £1 por cada £2 ganados por encima de £100,000.

Exenciones a la inversión

Ciertas inversiones gozan de ventajas fiscales, entre ellas:

- Bonos del gobierno del Reino Unido (gilts)

- Si bien todos los ingresos están sujetos a impuestos, las ganancias están exentas para efectos del impuesto sobre la renta.

- Ahorros e inversiones nacionales

- Ciertas inversiones a través del plan de Ahorro Nacional de propiedad estatal no están sujetas a impuestos, incluidos los Certificados vinculados a índices (hasta £15,000 por emisión) y los Bonos Premium , un plan que emite premios mensuales en lugar de intereses sobre tenencias individuales de hasta £50,000.

- Cuentas de ahorro individuales (ISA)

- Los intereses se pagan libres de impuestos, mientras que los dividendos se pagan junto con un crédito fiscal al inversor que luego puede compensarse con el impuesto sobre dividendos adeudado. Para un contribuyente con un tipo impositivo básico, esto significa que no tiene que pagar impuestos sobre los dividendos. No existe un límite general sobre la cantidad que una persona puede invertir en cuentas ISA, pero las inversiones adicionales están limitadas actualmente a £20.000 por persona por año, ya sea en fondos en efectivo, fondos mutuos (Units Trusts y OEICs) o acciones individuales autoseleccionadas. [45]

- Fondos de pensiones

- Estos tienen el mismo tratamiento fiscal que las ISA en términos de crecimiento. También se otorga una desgravación fiscal completa a la tasa marginal individual sobre las contribuciones o, en el caso de las contribuciones de un empleador, se tratan como un gasto y no se gravan para el empleado como un beneficio en especie. Aparte de una suma global libre de impuestos del 25% del fondo, los beneficios tomados de los fondos de pensiones están sujetos a impuestos.

- Fideicomisos de capital de riesgo

- Se trata de inversiones en empresas más pequeñas o fondos de participación en dichas empresas durante un plazo mínimo de cinco años. No están sujetas a impuestos y dan derecho a una desgravación fiscal del 30 por ciento sobre la renta de la persona física.

- Planes de inversión empresarial

- Una inversión no tributable en acciones de empresas más pequeñas durante tres años que califica para una desgravación fiscal del 30 por ciento. La facilidad también permite a una persona diferir los pasivos por ganancias de capital (estas ganancias se pueden eliminar en años futuros utilizando la desgravación anual del impuesto a las ganancias de capital).

- Planes de inversión en empresas de capital semilla

- Una inversión no tributable en acciones de empresas más pequeñas durante tres años que califica para una desgravación fiscal del 50 por ciento. La facilidad también permite a una persona diferir los pasivos por ganancias de capital (estas ganancias se pueden eliminar en años futuros utilizando la desgravación anual del impuesto a las ganancias de capital).

- Entre ellos se incluyen los bonos de inversión offshore y onshore emitidos por compañías de seguros. La principal diferencia entre ambos es que el impuesto de sociedades pagado por el bono onshore significa que las ganancias en el bono onshore se tratan como si se hubiera pagado el impuesto a la tasa básica (esto no puede ser reclamado por contribuyentes con una tasa cero o de tasa inicial). Con ambas versiones se puede obtener hasta un 5 por ciento por cada año completo de inversión sin una obligación tributaria inmediata (sujeto a un total máximo del 100 por ciento de la inversión original). Sobre esta base, los inversores pueden planificar un flujo de ingresos mientras aplazan cualquier retiro sujeto a impuestos hasta que tengan una tasa impositiva más baja, ya no sean residentes en el Reino Unido o hasta su fallecimiento.

- Sociedades y fideicomisos offshore

- Los fideicomisos pueden ser offshore si todos los fideicomisarios no son residentes. Dichos fideicomisos pueden ser propietarios de empresas operadas en el extranjero. Las tasas de impuestos corporativos pueden ser más bajas en algunos países y donde aún tenemos tratados de doble imposición. Sin embargo, dado que se han introducido reglas antievasión fiscal para la tributación de los fideicomisos, estas estructuras no son ventajosas para alguien que seguirá siendo residente.

Excepciones

Muchas propiedades y los ingresos que de ellas se derivan están exentos por "razones históricas". Entre ellas se incluyen:

- Régimen especial de baja tributación para la monarquía, como el utilizado por la familia real británica para evitar el impuesto a las sucesiones. [ cita requerida ]

- Impuesto sobre la renta reducido para categorías especiales de personas. Por ejemplo, los no domiciliados, que residen en el Reino Unido pero no están "domiciliados", no están sujetos al impuesto sobre la renta del Reino Unido sobre sus ingresos no británicos siempre que se solicite la base de remisión de impuestos (o se aplique automáticamente) y los ingresos no británicos no se remitan al Reino Unido. Después de siete años de residencia fiscal, la base de remisión puede suponer una carga fiscal sustancial y los residentes del Reino Unido normalmente se considerarán domiciliados en el Reino Unido después de quince años de residencia sin un intervalo de cinco años. [46]

- Una ley del Parlamento para proteger al conde de Abingdon y a sus herederos y cesionarios del pago de impuestos sobre la renta sobre los peajes del puente de peaje de Swinford .

- Los ingresos de las organizaciones benéficas suelen estar exentos del impuesto sobre la renta en el Reino Unido.

Impuesto sobre sucesiones

El impuesto sobre sucesiones se aplica a las "transmisiones de valor", es decir:

- los bienes de las personas fallecidas;

- regalos realizados dentro de los siete años posteriores a la muerte (conocidos como Transferencias Potencialmente Exentas o "PET");

- "transferencias imponibles durante la vida del fideicomiso", es decir, transferencias a determinados tipos de fideicomisos. Véase Tributación de los fideicomisos (Reino Unido) .

La primera parte de las transferencias acumulativas de valor (conocida como la "banda de tipo cero") está libre de impuestos. Este umbral está fijado actualmente en 325.000 libras esterlinas (año fiscal 2012/13) [47] y recientemente [ ¿cuándo? ] no ha logrado seguir el ritmo de la inflación de los precios de la vivienda [ se discute su neutralidad ], con el resultado de que unos 6 millones de hogares están actualmente dentro del ámbito de aplicación del impuesto a las sucesiones. Por encima de este umbral, el tipo es del 40 por ciento en caso de fallecimiento o del 36 por ciento si el patrimonio reúne los requisitos para un tipo reducido como resultado de una donación caritativa. [47] [48]

Desde octubre de 2007, las parejas casadas y las parejas de hecho registradas pueden aumentar efectivamente el umbral de su patrimonio cuando fallece el segundo cónyuge, hasta £650.000 en 2012-2013. Sus albaceas o representantes personales deben transferir el umbral de impuesto a la herencia no utilizado del primer cónyuge o pareja de hecho o "banda de tipo cero" al segundo cónyuge o pareja de hecho cuando fallezca. [47]

Las transferencias de valor entre cónyuges domiciliados en el Reino Unido están exentas de impuestos. Los cambios recientes en el impuesto introducidos por la Ley de Finanzas de 2008 significan que las bandas impositivas nulas son transferibles entre cónyuges para reducir esta carga, algo que antes solo se podía hacer mediante la creación de fideicomisos complejos. [ cita requerida ]

Las donaciones realizadas más de siete años antes del fallecimiento no están sujetas a impuestos; si se realizan entre tres y siete años antes del fallecimiento, se aplica una tasa de impuesto a la herencia reducida. Existen algunas excepciones importantes a este tratamiento: la más importante es la "regla de reserva de beneficios", que dice que una donación es ineficaz a los efectos del impuesto a la herencia si el donante se beneficia del activo de cualquier manera después de la donación (por ejemplo, donando una casa pero continuando viviendo en ella).

El impuesto a la herencia no se aplica a los bienes de las personas que fallecieron "en servicio activo" o a causa de las heridas sufridas durante dicho servicio... independientemente de cuánto tiempo haya transcurrido desde entonces, si se puede demostrar que fue la causa de la muerte. Además, como el cónyuge fallecido está sujeto a una exención, esa banda de tipo cero total es transferible al patrimonio del cónyuge supérstite en el momento de la muerte del supérstite. [49]

Impuesto municipal

El impuesto municipal es el sistema de impuestos locales utilizado en Inglaterra , [50] Escocia [51] y Gales [52] para financiar parcialmente los servicios prestados por el gobierno local en cada país. Fue introducido en 1993 por la Ley de Finanzas del Gobierno Local de 1992 , como sucesor del impopular Impuesto Comunitario ("impuesto de capitación"), que había reemplazado (brevemente) al sistema de Tasas. La base del impuesto es la propiedad residencial, con descuentos para personas solteras. A partir de 2008, el impuesto anual promedio sobre una propiedad en Inglaterra era de £ 1,146. [53] En 2006-2007, el impuesto municipal en Inglaterra ascendió a £ 22,4 mil millones [54] y £ 10,8 mil millones adicionales en ventas, tarifas y cargos. [55] [ necesita actualización ] . En Escocia, a partir de abril de 2024, todos los consejos locales escoceses menos tres introdujeron un "impuesto adicional" del 100% sobre las segundas residencias. Lamentablemente, este cambio se introdujo muy cerca del comienzo del año fiscal municipal 2024-25 y no está claro qué procedimientos tienen establecidos los ayuntamientos para identificar segundas residencias. Muchos propietarios de segundas residencias se han quedado confundidos sobre cómo se les aplicará este cambio.

En octubre de 2024, las autoridades locales de Inglaterra habían advertido de un posible déficit de financiación de 54.000 millones de libras debido al aumento de los costes de la asistencia social y el transporte escolar, según un informe de la Red de Consejos del Condado (CCN). Durante los cinco años siguientes, los consejos se enfrentaron a importantes retos financieros, y el 83% de los aumentos previstos de los costes de los servicios se atribuían a la asistencia social para adultos, los servicios para niños y el transporte de casa a la escuela. [56]

Impuestos y aranceles sobre las ventas

Impuesto al valor añadido

La tercera fuente de ingresos del gobierno es el impuesto al valor agregado (IVA), que grava los suministros de bienes y servicios con un 20 por ciento. Por lo tanto, es un impuesto sobre el gasto de consumo.

Algunos bienes y servicios están exentos del IVA, y otros están sujetos al IVA a una tasa más baja del 5 por ciento (la tasa reducida, como los suministros de gas doméstico) o del 0 por ciento ("tipo cero", como la mayoría de los alimentos y la ropa de niños). [57] Las exenciones tienen por objeto aliviar la carga fiscal sobre los productos básicos y aplicar el impuesto completo a los artículos de lujo, pero surgen disputas basadas en distinciones sutiles, como el "caso de la tarta de Jaffa" , que dependía de si las tartas de Jaffa se clasificaban como tartas (con tipo cero) -como se decidió finalmente- o como galletas cubiertas de chocolate (con el impuesto completo). [ cita requerida ] Hasta 2001, el IVA se cobraba al tipo completo sobre las toallas sanitarias . [58]

El IVA se introdujo en 1973, como consecuencia de la entrada de Gran Bretaña en la Comunidad Económica Europea , con un tipo impositivo estándar del 10 por ciento. En julio de 1974, el tipo impositivo estándar pasó a ser del 8 por ciento y, a partir de octubre de ese año, la gasolina pasó a gravarse con un nuevo tipo impositivo más elevado del 25 por ciento. En el presupuesto de abril de 1975, el tipo impositivo más elevado se amplió a una amplia gama de bienes "de lujo". En el presupuesto de abril de 1976, el tipo impositivo más elevado del 25 por ciento se redujo al 12,5 por ciento. El 18 de junio de 1979, se eliminó el tipo impositivo más elevado y el IVA se fijó en un tipo único del 15 por ciento. En 1991, este tipo impositivo pasó a ser del 17,5 por ciento, aunque cuando en 1994 se añadieron al sistema los combustibles y la electricidad para uso doméstico, se cobraron con un nuevo tipo impositivo más bajo del 8 por ciento. [59]

En septiembre de 1997, este tipo reducido del 8 por ciento se redujo al 5 por ciento y se amplió para cubrir diversos materiales de ahorro de energía (a partir del 1 de julio de 1998), protección sanitaria (a partir del 1 de enero de 2001), asientos de coche para niños (a partir del 1 de abril de 2001), conversión y renovación de ciertas propiedades residenciales (a partir del 12 de mayo de 2001), anticonceptivos (a partir del 1 de julio de 2006) y productos para dejar de fumar (a partir del 1 de julio de 2007). [ cita requerida ]

El 1 de diciembre de 2008, el Ministro de Hacienda Alistair Darling redujo el IVA al 15 por ciento como reacción a la recesión de finales de la década de 2000. [ cita requerida ]

El 1 de enero de 2010, el IVA volvió al 17,5 por ciento. [ cita requerida ]

El 4 de enero de 2011, el Ministro de Hacienda George Osborne aumentó el IVA al 20 por ciento , nivel en el que se mantiene.

Impuestos especiales

Los impuestos especiales se aplican, entre otros, al carburante , al alcohol , al tabaco , a las apuestas y a los vehículos .

Impuesto de timbre

El impuesto de timbre se aplica a la transferencia de acciones y determinados valores a una tasa del 0,5 por ciento. Las versiones modernizadas del impuesto de timbre, el impuesto de timbre sobre tierras y el impuesto de timbre sobre reserva , se aplican respectivamente a la transferencia de bienes inmuebles y acciones y valores, a tasas de hasta el 4 por ciento y el 0,5 por ciento respectivamente. [60]

Impuestos sobre el automovilismo

Los impuestos sobre el tráfico incluyen: el impuesto sobre el combustible (que también incluye el IVA) y el impuesto especial sobre vehículos . Otras tasas y cargos incluyen el cargo por congestión vehicular de Londres , varias tasas legales, incluidas las de la prueba obligatoria del vehículo y la de la matriculación del vehículo , y en algunas zonas el estacionamiento en la calle (así como los cargos asociados por infracciones).

Impuestos empresariales

Impuesto sobre sociedades

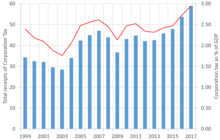

El impuesto de sociedades es un impuesto que se aplica en el Reino Unido sobre los beneficios obtenidos por las empresas y sobre los beneficios de los establecimientos permanentes de empresas y asociaciones no residentes en el Reino Unido que comercian en la UE.

El impuesto de sociedades constituye la cuarta fuente de ingresos del gobierno (después del impuesto sobre la renta, el NIC y el IVA). Antes de su promulgación el 1 de abril de 1965, las empresas y los particulares pagaban el mismo impuesto sobre la renta, con un impuesto adicional sobre las ganancias que se aplicaba a las empresas. La Ley de Finanzas de 1965 [64] sustituyó esta estructura para las empresas y asociaciones por un impuesto de sociedades único , que tomó prestada su estructura y normas básicas del sistema del impuesto sobre la renta. Desde 1997, el Proyecto de Reforma de la Ley Tributaria del Reino Unido [65] ha estado modernizando la legislación fiscal del Reino Unido, empezando por el impuesto sobre la renta, mientras que la legislación que impone el impuesto de sociedades ha sido modificada; por tanto, las normas que rigen el impuesto sobre la renta y el impuesto de sociedades han divergido.

Tarifas comerciales

Impuestos comerciales es el nombre comúnmente utilizado para los impuestos no domésticos, una tasa o impuesto cobrado a los ocupantes de propiedades no domésticas. Los impuestos comerciales forman parte de la financiación de los gobiernos locales y son recaudados por ellos, pero en lugar de retener los ingresos directamente, se agrupan de manera centralizada y luego se redistribuyen. En 2005-06, se recaudaron £19.9 mil millones en impuestos comerciales, lo que representa el 4,35 por ciento de los ingresos fiscales totales del Reino Unido. [66]

Las tasas comerciales son un impuesto sobre la propiedad , en el que cada propiedad no residencial se evalúa con un valor imponible, expresado en libras . El valor imponible representa en términos generales el alquiler anual por el que se podría haber alquilado la propiedad en una fecha de valuación particular según un conjunto de supuestos. La factura real a pagar se calcula luego utilizando un multiplicador establecido por el gobierno central y aplicando cualquier desgravación. [67]

Impuesto sobre envases de plástico

El impuesto sobre los envases de plástico se introdujo el 1 de abril de 2022. [68]

Impuestos empresariales y personales

Algunos impuestos, según las circunstancias, son pagados tanto por individuos como por empresas, y el gobierno

Contribuciones al Seguro Nacional

La segunda fuente más importante de ingresos del gobierno son las contribuciones al Seguro Nacional (NIC). Las contribuciones al Seguro Nacional son pagaderas por empleados, empleadores y autónomos y en el año fiscal 2010-2011 se recaudaron 96.500 millones de libras, el 21,5 por ciento del total recaudado por HMRC. [69]

Los empleados y los empleadores pagan contribuciones según una clasificación compleja basada en el tipo de empleo y los ingresos. La clase 1 (personas empleadas) del NIC se cobra a varias tasas según diversos umbrales de ingresos y otros factores, entre ellos la edad, el tipo de plan de pensiones ocupacional al que contribuye el empleado y/o el empleador y si el empleado es o no un marinero oceánico. Algunas mujeres casadas que optaron por pagar contribuciones reducidas (a cambio de beneficios reducidos) antes de 1977 conservan este derecho por razones históricas.

Los empleadores también pagan contribuciones sobre muchos beneficios en especie proporcionados a los empleados (como automóviles de la empresa) y sobre las obligaciones tributarias abonadas en nombre de los empleados a través de un "Acuerdo de liquidación PAYE".

Existen acuerdos separados para los trabajadores autónomos, que normalmente están sujetos al NIC de tarifa plana de Clase 2 y al NIC relacionado con los ingresos de Clase 4, y para algunos trabajadores del sector voluntario.

Impuesto sobre la salud y la asistencia social

El 7 de septiembre de 2021, el primer ministro Boris Johnson anunció que se introduciría un nuevo impuesto a partir de abril de 2023 para financiar los atrasos del Servicio Nacional de Salud derivados de la pandemia de COVID-19 y la reforma de la asistencia social en Inglaterra . [70] El impuesto tendría una aplicación similar a las contribuciones al seguro nacional y se cobraría tanto a los empleados como a los empleadores a una tasa del 1,25 % sobre los ingresos de una persona. Sin embargo, también se pagaría más allá de la edad de jubilación estatal , lo que no es el caso de las contribuciones al seguro nacional. Desde abril de 2022 hasta marzo de 2023, el aumento del 1,25 % se aplicaría temporalmente a las contribuciones al seguro nacional. El objetivo era dar tiempo a HMRC para realizar los cambios necesarios para que se introdujera el impuesto. El Ministerio de Hacienda revirtió la implementación de este impuesto y revirtió las contribuciones al seguro nacional a partir del 6 de noviembre de 2022.

Impuesto sobre las ganancias de capital

Las ganancias de capital están sujetas a impuestos al 10 o 20 por ciento (18 o 28 para ganancias de capital relacionadas con propiedades residenciales) (para personas físicas) o al tipo marginal aplicable del impuesto de sociedades (para empresas).

El principio básico es el mismo para personas físicas y empresas: el impuesto se aplica únicamente a la enajenación de un activo de capital, y el importe de la ganancia se calcula como la diferencia entre el producto de la enajenación y el "costo base", que es el precio de compra original más los gastos relacionados permitidos. Sin embargo, a partir del 6 de abril de 2008, la tasa y las desgravaciones aplicables a la ganancia imponible difieren entre personas físicas y empresas. Las empresas aplican una "desgravación por indexación" al costo base, incrementándolo de acuerdo con el Índice de Precios al Consumidor de modo que (en términos generales) la ganancia se calcula sobre una base post-inflación (se aplican reglas diferentes para las ganancias acumuladas antes de marzo de 1982). La ganancia está entonces sujeta a impuestos a la tasa marginal aplicable del impuesto de sociedades.

Las personas físicas pagan un tipo impositivo fijo del 18 por ciento (o, desde el 22 de junio de 2010, del 28 por ciento para los contribuyentes con tipos impositivos más elevados) sin desgravación por indexación. Sin embargo, si se solicita la desgravación para empresarios, el tipo sigue siendo del 10 por ciento. Las pérdidas de capital de años anteriores se pueden trasladar al ejercicio siguiente.

Los gastos que realiza una persona en una empresa (por ejemplo, una empresa inmobiliaria) pueden deducirse como deducción de las ganancias de capital. El hecho de que los gastos sean deducibles de los ingresos (lo que podría reducir el impuesto a las ganancias) o del capital (lo que podría reducir el impuesto a las ganancias de capital) depende de si se han realizado mejoras en la propiedad: si no se han realizado, se deducen de los ingresos; si se han realizado algunas, se deducen del capital.

Las transmisiones entre cónyuges o entre parejas de hecho no cristalizan una ganancia de capital, sino que transfieren el precio de compra (costo contable). De lo contrario, las transmisiones realizadas como donaciones se consideran, a los efectos del impuesto sobre las ganancias de capital, como si se hubieran realizado al valor de mercado en la fecha de la transmisión.

Brecha fiscal

La «brecha fiscal» es la diferencia entre la cantidad de impuestos que, en teoría, debería recaudar HMRC y lo que realmente recauda. La brecha fiscal para el Reino Unido en 2013-2014 fue de 34 mil millones de libras esterlinas, o el 6,4 por ciento de las obligaciones fiscales totales. [71] Puede desglosarse por tipo de impuesto .

| Impuesto | Cantidad |

|---|---|

| Impuesto sobre la renta, seguro nacional e impuesto sobre las ganancias de capital | 14.000 millones de libras |

| TINA | 13.100 millones de libras |

| Impuesto de sociedades | 3.000 millones de libras |

| Impuestos especiales | 2.700 millones de libras |

y comportamiento

| Comportamiento | Cantidad |

|---|---|

| Economía oculta | 6.200 millones de libras |

| Ataques criminales | 5.100 millones de libras |

| Interpretación jurídica | 4.900 millones de libras |

| Evasión | 4.400 millones de libras |

| No tomar el cuidado razonable | 3.900 millones de libras |

| Evitación | 2.600 millones de libras |

| Pérdida total | 27.100 millones de libras |

Véase también

Referencias

Citas

- ^ "Breve guía de las finanzas públicas". Oficina de Responsabilidad Presupuestaria . Consultado el 25 de octubre de 2024 .

- ^ Stephen Dowell , Historia de los impuestos y la tributación en Inglaterra (Routledge, 2013)

- ^ Las cifras de inflación del índice de precios al por menor del Reino Unido se basan en datos de Clark, Gregory (2017). "El RPI anual y las ganancias promedio en Gran Bretaña, de 1209 a la actualidad (nueva serie)". MeasuringWorth . Consultado el 7 de mayo de 2024 .

- ^ "Un impuesto para derrotar a Napoleón". HM Revenue & Customs . Consultado el 24 de enero de 2007 .

- ^ Allen Horstman, "'Impuestos en el cenit': impuestos y clases en el Reino Unido, 1816-1842", Journal of European Economic History (2003) 32#1 pp. 111-137.

- ^ Stephen Dowell, Historia de los impuestos y la tributación en Inglaterra (Routledge, 2013)

- ^ AJP Taylor, Historia inglesa 1914-1945 (1965) págs. 40-41.

- ^ MJ Daunton, "Cómo pagar la guerra: Estado, sociedad e impuestos en Gran Bretaña, 1917-24", English Historical Review (1996) 111# 443 pp. 882-919

- ^ Tasas de sobretasa de 1948 a 1973

- ^ "IFS: Tendencias a largo plazo en impuestos y gastos británicos" (PDF) .

- ^ "La economía de Thatcher". National Review .

- ^ "Economía: Presupuesto 1979 (Howe 1) - Fundación Margaret Thatcher". www.margaretthatcher.org .

- ^ "Economía: Presupuesto 1988 (Lawson 5) - Fundación Margaret Thatcher". www.margaretthatcher.org .

- ^ Winnett, Robert (12 de diciembre de 2012). «Dos tercios de los millonarios desaparecieron de las estadísticas oficiales para evitar la tasa impositiva del 50 %» . The Daily Telegraph . Londres. Archivado desde el original el 12 de enero de 2022.

- ^ "El recorte del tipo impositivo máximo ayudó a recaudar 8.000 millones de libras adicionales, afirma Osborne". Archivado desde el original el 2 de marzo de 2016.

- ^ "Efecto de la tasa adicional del impuesto sobre la renta sobre los ingresos". Oficina de Responsabilidad Presupuestaria . Consultado el 13 de diciembre de 2023 .

- ^ "Archivo web del gobierno del Reino Unido" (PDF) . webarchive.nationalarchives.gov.uk . Consultado el 13 de diciembre de 2023 .

- ^ "¿Reducir la tasa impositiva del 50% recaudó 8.000 millones de libras?". Full Fact . 4 de marzo de 2016 . Consultado el 13 de diciembre de 2023 .

- ^ "El impuesto sobre la renta se reducirá en 1 penique a partir de abril". BBC News . 23 de septiembre de 2022.

- ^ "El plan de crecimiento". Gobierno del Reino Unido (Standard). 23 de septiembre de 2022. Consultado el 17 de octubre de 2022 .

- ^ "REV BN 40: Tratamiento fiscal de los activos usados".

- ^ Servicio de Impuestos y Aduanas de Su Majestad.

- ^ Manuales de HMRC.

- ^ "Impuesto sobre la renta extranjera". GOV.UK.

- ^ "Reglas sobre domicilio presunto". HM Revenue & Customs . Consultado el 24 de noviembre de 2020 .

- ^ "La diferencia entre domicilio y residencia". Guía de residencia fiscal . Consultado el 24 de noviembre de 2020 .

- ^ "Planificación del domicilio presunto después de 15 años". Tax Journal . Consultado el 24 de noviembre de 2020 .

- ^ "Tratados de doble imposición". Instituto de Contadores Públicos de Inglaterra y Gales . Archivado desde el original el 21 de abril de 2012. Consultado el 23 de febrero de 2019 .

- ^ Ver IR20 – Residentes y no residentes.

- ^ "Impuesto sobre la renta extranjera". Gobierno del Reino Unido . nd . Consultado el 9 de abril de 2022 .

- ^ "El canciller Rishi Sunak defiende a su esposa Akshata Murty en la disputa sobre el estatus de no domiciliada". BBC News . 8 de abril de 2022.

- ^ "Su historial de seguridad social y su nueva pensión estatal". nidirect (Seguro Social) . nd . Consultado el 9 de abril de 2022 .

- ^ Calculadora de NI de HMRC

- ^ "Verificación de la realidad: ¿Los que menos ganan soportan la carga fiscal?". BBC News . 19 de abril de 2017. Consultado el 13 de mayo de 2017 .

- ^ "Los poderes del impuesto sobre la renta se transfieren oficialmente a Holyrood". BBC. 30 de octubre de 2016.

- ^ "Los impuestos están cambiando en Gales". GOV.UK . 5 de abril de 2019 . Consultado el 31 de marzo de 2022 .

- ^ "Impuesto sobre la renta en Gales". GOV.UK . Consultado el 31 de marzo de 2022 .

- ^ "Resumen general". Gobierno de Su Majestad . Consultado el 14 de febrero de 2022 .

- ^ "Tratados fiscales". HM Revenue & Customs. 14 de junio de 2021. Consultado el 14 de febrero de 2022 .

- ^ "HM Revenue & Customs: Boletín fiscal, número 2". www.hmrc.gov.uk. Archivado desde el original el 14 de febrero de 2006.

- ^ "Presupuesto 2021: puntos clave de un vistazo". BBC News . 3 de marzo de 2021 . Consultado el 3 de marzo de 2021 .

- ^ "Impuesto sobre dividendos". GOV.UK . Servicio digital del Gobierno. Archivado desde el original el 1 de octubre de 2024 . Consultado el 6 de octubre de 2024 .

- ^ ab "Tasas y desgravaciones del impuesto sobre la renta". HM Revenue & Customs. 6 de abril de 2021. Consultado el 14 de febrero de 2022 .

- ^ "Tasas de impuesto sobre la renta y desgravaciones personales". mygov.scot.

- ^ "¿Qué es una ISA?". Money Supermarket . Consultado el 14 de febrero de 2022 .

- ^ Wintour, Patrick (1 de diciembre de 2009). «David Cameron le dice a Zac Goldsmith que ponga fin al estatus fiscal de «no domiciliado»». The Guardian . Londres . Consultado el 24 de mayo de 2010 .

- ^ abc "Impuesto sobre sucesiones - GOV.UK". www.hmrc.gov.uk .

- ^ "Impuesto sobre sucesiones - GOV.UK". www.gov.uk . Consultado el 14 de noviembre de 2015 .

- ^ "Impuesto sobre sucesiones: exención para personal de servicios de emergencia y trabajadores de ayuda humanitaria - GOV.UK" www.gov.uk .

- ^ Comunidades y Gobierno Local - Impuesto municipal: los hechos Archivado el 6 de enero de 2008 en Wayback Machine.

- ^ Impuesto municipal en Escocia Publicaciones del gobierno escocés

- ^ Impuesto municipal: una guía de la agencia de tasaciones

- ^ Impuesto municipal promedio y cambio porcentual de 1999-00 a 2008-09 Archivado el 4 de diciembre de 2009 en Wayback Machine Comunidades y gobierno local: cifras publicadas el 27 de marzo de 2008

- ^ Oficina del Viceprimer Ministro, Publicación estadística: Niveles de impuesto municipal establecidos por las autoridades locales en Inglaterra 2006-07, 2006 citado por.

- ^ Comunidades y gobierno local en Estadísticas de finanzas del gobierno local: Resumen de gastos de servicios y resultados de ingresos 2006-2007. citado por

- ^ Culbertson, Alix (3 de octubre de 2024). "El aumento del coste de la asistencia social y el transporte escolar provocará un agujero negro de 54.000 millones de libras para los ayuntamientos". Sky News . Archivado desde el original el 3 de octubre de 2024 . Consultado el 3 de octubre de 2024 .

- ^ "Introducción al IVA". HM Revenue & Customs . Consultado el 23 de noviembre de 2008 .

- ^ "Aviso de IVA 701/18: productos de protección sanitaria para mujeres - GOV.UK". customs.hmrc.gov.uk . 4 de enero de 2021.

- ↑ Peter Victor (30 de julio de 1995). «Una breve historia del IVA» . The Independent . Londres. Archivado desde el original el 26 de mayo de 2022 . Consultado el 13 de enero de 2011 .

- ^ "Tasas de impuesto de timbre sobre tierras a partir del 23/03/06, incluida información archivada sobre presupuesto y proyectos de ley de finanzas". HM Revenue & Customs. 23 de marzo de 2006. Consultado el 24 de enero de 2007 .

- ^ "Estadísticas del impuesto de sociedades de HMRC 2017" (PDF) . p. 19.

Incluye el impuesto sobre los beneficios desviados, el impuesto sobre los beneficios bancarios y el impuesto sobre los beneficios bancarios

- ^ "Conjunto de datos de estadísticas nacionales: ingresos de HM Revenue and Customs" (PDF) .

- ^ "Producto Interno Bruto a precios de mercado: Precio actual: £m ajustado estacionalmente".

- ^ "Ley de Finanzas de 1965 (c. 25), de la Base de Datos de Leyes Estatutarias del Reino Unido". Oficina de Publicaciones Estatutarias del Reino Unido, Ministerio de Justicia . Consultado el 9 de mayo de 2007 .

- ^ Reescritura de la ley fiscal, HM Revenue & Customs (HMRC), consultado el 17 de abril de 2007

- ^ Banco de datos de finanzas públicas (véase la sección C4), HM Treasury, recuperado el 26 de marzo de 2007. Porcentaje basado en impuestos netos y contribuciones al seguro nacional (NIC) conts.

- ^ El proyecto de ley de tasas: ¿cómo se calcula? Archivado el 10 de mayo de 2007 en Wayback Machine , mybusinessrates.gov.uk

- ^ HMRC, Impuesto sobre envases de plástico, actualizado el 20 de abril de 2023, consultado el 12 de diciembre de 2023

- ^ "Recibos de la Agencia Tributaria y Aduanera de Su Majestad" (PDF) . hmrc.gov.uk . Consultado el 11 de noviembre de 2011 .

- ^ "Boris Johnson anuncia un aumento de impuestos de 12.000 millones de libras al año para financiar el Sistema Nacional de Salud y la asistencia social". TheGuardian.com . 7 de septiembre de 2021.

- ^ "Medición de las brechas fiscales. Edición 2015" (PDF) .

Fuentes

- Stephen Dowell , Historia de los impuestos y la tributación en Inglaterra (Routledge, 2013)