Hawala

| Participantes del mercado financiero |

|---|

| Organizaciones |

| Términos |

Hawala o hewala ( árabe : حِوالة ḥawāla , que significa transferencia o, a veces, confianza ), originario de la India como havala ( hindi : हवाला ), también conocido como havaleh en persa , [1] y xawala o xawilaad [2] en somalí , es un sistema de transferencia de valor popular e informal basado en el desempeño y el honor de una enorme red de corredores de dinero (conocidos como hawaladars ). Operan fuera de, o en paralelo a, la banca tradicional, los canales financieros y los sistemas de remesas . El sistema requiere un mínimo de dos hawaladars que se encargan de la "transacción" sin el movimiento de efectivo o transferencia telegráfica . Si bien los hawaladars están distribuidos por todo el mundo, se encuentran principalmente en Medio Oriente , el norte de África , el Cuerno de África y el subcontinente indio . Hawala sigue las tradiciones islámicas , pero su uso no se limita a los musulmanes . [3]

Orígenes

El sistema hawala se originó en la India. [4] En 2003 se documentó el concepto legal de Hawala, encontrándose evidencia de su existencia desde 1327 en una publicación de Matthias Schramm y Markus Taube titulada “Evolución y fundamento institucional del sistema financiero hawala”. [5] [6]

Se ha especulado que la propia "Hawala" influyó en el desarrollo de la agencia en el derecho consuetudinario y en las leyes civiles , como el aval en el derecho francés , el aval en el derecho portugués y el avallo en el derecho italiano. Las palabras aval y avallo guardan una similitud con hawala, y el contexto del comercio intensivo entre las ciudades italianas y el mundo musulmán sugiere un posible vínculo. [7] La transferencia de deuda "no estaba permitida bajo el derecho romano , pero se practicó ampliamente en la Europa medieval, especialmente en las transacciones comerciales ", posiblemente tomando prestado de hawala. La agencia también era "una institución desconocida para el derecho romano", ya que ningún "individuo podía concluir un contrato vinculante en nombre de otro como su agente". Por otro lado, el derecho islámico y el derecho consuetudinario posterior "no tuvieron dificultad en aceptar la agencia como una de sus instituciones en el campo de los contratos y de las obligaciones en general". [8]

Regulación

Tras los ataques del 11 de septiembre de 2001, las organizaciones internacionales responsables de la lucha contra el terrorismo y la aplicación de las leyes contra el blanqueo de dinero han dirigido sus esfuerzos a la identificación de problemas dentro de la hawala, así como otros sistemas de remesas . La Primera Conferencia Internacional sobre Hawala en mayo de 2002 publicó los Marcos regulatorios para Hawala y otros sistemas de remesas . El Fondo Monetario Internacional (FMI) contribuyó con un capítulo, en el que se consideraron los sistemas informales de transferencia de valor . Según el FMI, los países con servicios financieros limitados experimentan consecuencias macroeconómicas porque los residentes dependen en gran medida de los sistemas informales de transferencia de fondos. Los sistemas informales de transferencia de valor comparten características comunes, incluido el anonimato y la falta de regulación o escrutinio oficial . Por lo tanto, los sistemas informales de transferencia de valor pueden ser susceptibles de ser utilizados por organizaciones criminales para el lavado de dinero y la financiación del terrorismo . [9]

Procedimiento

En la variante más básica del sistema hawala, el dinero se transfiere a través de una red de intermediarios hawala, o hawaladars, sin que haya realmente transferencia de dinero. Según el autor Sam Vaknin , hay grandes operadores de hawaladar con redes de intermediarios en ciudades de muchos países, pero la mayoría de los hawaladars son pequeñas empresas que trabajan en hawala como una actividad secundaria o como un negocio secundario . [3]

En general, el proceso de hawala funciona de la siguiente manera:

- Envío de dinero: el remitente entrega una suma de dinero a un agente de hawala conocido como el corredor de envío. Este dinero está destinado al destinatario en otra ciudad, a menudo en un país extranjero.

- Proporcionar instrucciones: junto con el dinero, el remitente proporciona un código o contraseña (Token) al corredor remitente. Este Token sirve como clave para que el destinatario reciba el dinero.

- Comunicación del token: el remitente informa al destinatario del token, ya sea directamente o a través de un canal diferente, como una llamada telefónica o, más recientemente, un mensaje electrónico.

- Inicio de la transferencia: el agente emisor se pone en contacto con otro agente de hawala, el agente receptor, ubicado en el área del destinatario. Le informa al agente receptor sobre el dinero que se va a transferir y le proporciona el token necesario para que el destinatario pueda cobrar los fondos.

- Recepción de Dinero: El Destinatario se acerca al Broker Receptor, quien le desembolsa la suma transferida, generalmente después de deducir una pequeña comisión.

- Mecanismo de confianza: La hawala se basa en un sistema de confianza entre intermediarios. El intermediario emisor le debe al intermediario receptor el monto desembolsado al destinatario. Esta confianza se establece con el tiempo y a través de relaciones establecidas dentro de la red hawala. A pesar de la ausencia de documentación formal, las transacciones hawala dependen en gran medida de la reputación y la confiabilidad de los intermediarios involucrados.

- Mantenimiento de la integridad: la red hawala garantiza la integridad y la confianza mediante una cuidadosa investigación de los nuevos corredores y un estricto cumplimiento de los protocolos y códigos de conducta establecidos. La reputación dentro de la red es primordial y cualquier violación de la confianza puede tener consecuencias graves, incluido el ostracismo de la red.

La característica única de este sistema es que no se intercambian instrumentos de pago entre los intermediarios de la hawala; la transacción se lleva a cabo enteramente sobre la base del honor . Como el sistema no depende de la exigibilidad legal de las reclamaciones, puede funcionar incluso en ausencia de un entorno legal y jurídico. La confianza y el uso extensivo de conexiones son los componentes que lo distinguen de otros sistemas de remesas. Las redes de hawaladar suelen basarse en la pertenencia a la misma familia, aldea, clan o grupo étnico, y el engaño se castiga con la excomunión efectiva y la pérdida del honor, lo que conduce a graves dificultades económicas. [3]

Se elaboran registros informales de las transacciones individuales y se lleva un recuento continuo de la cantidad que un corredor debe a otro. Las liquidaciones de deudas entre corredores de hawala pueden adoptar diversas formas (como bienes, servicios, propiedades, transferencias de empleados, etc.) y no necesariamente deben adoptar la forma de transacciones directas en efectivo.

Además de las comisiones, los corredores de hawala suelen obtener sus beneficios eludiendo los tipos de cambio oficiales . Por lo general, los fondos entran en el sistema en la moneda del país de origen y salen del sistema en la moneda del país receptor. Como las liquidaciones suelen tener lugar sin ninguna transacción de divisas, pueden realizarse a tipos de cambio distintos a los oficiales.

La hawala es atractiva para los clientes porque permite una transferencia de fondos rápida y cómoda, normalmente con una comisión mucho menor que la que cobran los bancos. Sus ventajas son más evidentes cuando el país receptor aplica regulaciones cambiarias poco rentables o cuando el sistema bancario del país receptor es menos complejo (por ejemplo, debido a las diferencias en el entorno legal en lugares como Afganistán, Yemen y Somalia). Además, en algunas partes del mundo es la única opción para transferencias de fondos legítimas. Incluso lo han utilizado organizaciones de ayuda en zonas en las que es la institución que mejor funciona. [10]

Variantes regionales

Dubái ha sido destacado durante décadas como un centro acogedor para las transacciones hawala en todo el mundo. [11]

Asia del Sur

Cien

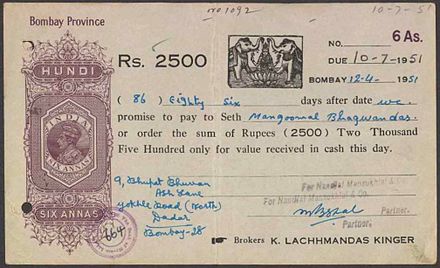

El hundi es un instrumento financiero que se desarrolló en el subcontinente indio para su uso en transacciones comerciales y crediticias. Los hundis se utilizan como una forma de instrumento de remesas para transferir dinero de un lugar a otro, como una forma de instrumento de crédito o pagaré para pedir dinero prestado y como letra de cambio en transacciones comerciales. El Banco de la Reserva de la India describe el hundi como "una orden incondicional por escrito hecha por una persona que ordena a otra que pague una determinada suma de dinero a una persona nombrada en la orden". [12]

Cuerno de África

Según la CIA , con la disolución del sistema bancario formal de Somalia, surgieron muchos operadores informales de transferencia de dinero para llenar el vacío. Se estima que estos intermediarios hawaladars , xawilaad o xawala [2] [13] son ahora responsables de la transferencia de hasta 1.600 millones de dólares por año en remesas al país, [14] la mayoría procedentes de somalíes que trabajan fuera de Somalia. [15] A su vez, estos fondos han tenido un efecto estimulante en la actividad empresarial local. [14] [15]

África occidental

La rebelión tuareg de 2012 dejó al norte de Malí sin un servicio oficial de transferencia de dinero durante meses. Los mecanismos de supervivencia que surgieron se basaron en el sistema hawala. [16]

Véase también

- Lista negra del GAFI

- Grupo de Acción Financiera Internacional sobre el Blanqueo de Capitales (GAFI)

- Hawala y el crimen

- Escándalo de Hawala

- Sistema informal de transferencia de valor

- Yizya

- Ranking mundial de remesas por países

- Remesas a la India

- Riba

- Financiación del terrorismo

- Zakat

Referencias

- ^ "Cómo los iraníes evitan las sanciones". Archivado desde el original el 2018-07-31 . Consultado el 2018-07-31 .

- ^ ab Edwina Thompson (septiembre de 2013). "Safer runseres rapid evaluation - Somalia and UK banking" (PDF) . Gobierno de Su Majestad. pág. 5. Archivado (PDF) del original el 10 de octubre de 2015. Consultado el 14 de mayo de 2016 .

- ^ abc Vaknin, Sam (junio de 2005). "Hawala, o el banco que nunca existió". samvak.tripod.com . Archivado desde el original el 20 de septiembre de 2017 . Consultado el 5 de septiembre de 2017 .

- ^ "El sistema alternativo de remesas Hawala y su papel en el blanqueo de dinero" (PDF) . Archivado (PDF) desde el original el 28 de diciembre de 2016 . Consultado el 16 de octubre de 2016 .

- ^ Schramm, Matthias; Taube, Markus (1 de enero de 2003). "Evolución y fundamento institucional del sistema financiero hawala". Revista Internacional de Análisis Financiero . 12 (4): 405–420. doi :10.1016/S1057-5219(03)00032-2. ISSN 1057-5219.

- ^ Mukherjee, Andy (20 de junio de 2022). "El sistema financiero centenario es mejor que DeFi". Bloomberg News . Consultado el 21 de junio de 2022 .

- ^ Badr, Gamal Moursi (primavera de 1978). "Derecho islámico: su relación con otros sistemas jurídicos". American Journal of Comparative Law . 26 (2 [Actas de una conferencia internacional sobre derecho comparado, Salt Lake City, Utah, 24-25 de febrero de 1977]): 187-98. doi :10.2307/839667. JSTOR 839667.

- ^ Badr, Gamal Moursi (primavera de 1978). "Derecho islámico: su relación con otros sistemas jurídicos". The American Journal of Comparative Law . 26 (2): 187–98 [196–8]. doi :10.2307/839667. JSTOR 839667.

- ^ Bruce Zagaris (2010). Delitos de cuello blanco internacionales, casos y materiales . Cambridge University Press. pág. 444. ISBN 9781139484275.

- ^ Passas, Nikos (2006). "Desmitificando el hawala: una mirada a su organización social y mecánica". Revista de estudios escandinavos en criminología y prevención del delito . 7 (suppl 1): 46–62. doi :10.1080/14043850601029083. S2CID 145753289.

- ^ "Hawala" (PDF) . www.treasury.gov . Red de lucha contra los delitos financieros con Interpol/FOPAC. Archivado (PDF) del original el 28 de diciembre de 2016 . Consultado el 16 de octubre de 2016 .

- ^ "Banco de la Reserva de la India". rbi.org.in . Consultado el 20 de noviembre de 2022 .

- ^ Monbiot, George (2016). ¿Cómo nos metimos en este lío? (Primera edición). Verso. pp. 237–238. ISBN 978-1-78478-362-4.

- ^ ab "Somalia", The World Factbook, EE. UU.: Agencia Central de Inteligencia , archivado desde el original el 10 de mayo de 2013 , consultado el 13 de septiembre de 2011.

- ^ ab "Economía y finanzas: Hawaladars", CBS , Somal banca, archivado desde el original el 24 de enero de 2009 , consultado el 5 de diciembre de 2018.

- ^ "Malienses se refugian en el mercado negro para transferir dinero". Voice of America . 29 de agosto de 2012. Archivado desde el original el 1 de septiembre de 2012. Consultado el 8 de septiembre de 2012 .