El oro como inversión

Este artículo puede contener una cantidad excesiva de detalles intrincados que pueden interesar solo a un público en particular . ( Abril de 2022 ) |

| ISO 4217 | |

|---|---|

| Código | XAU (numérico: 959 ) |

| Unidad | |

| Símbolo | XAU |

| Demografía | |

| Usuario(s) | Inversionistas |

De todos los metales preciosos , el oro es el más popular como inversión . Los inversores generalmente compran oro como una forma de diversificar el riesgo, especialmente mediante el uso de contratos de futuros y derivados . El mercado del oro está sujeto a especulación y volatilidad, al igual que otros mercados. En comparación con otros metales preciosos utilizados para la inversión, el oro ha sido el refugio seguro más eficaz en varios países. [1]

Precio del oro

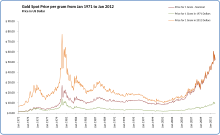

El oro se ha utilizado a lo largo de la historia como dinero y ha sido un estándar relativo para los equivalentes monetarios específicos de regiones económicas o países, hasta tiempos recientes. Muchos países europeos implementaron patrones de oro en la última parte del siglo XIX hasta que estos se suspendieron temporalmente en las crisis financieras que involucraron la Primera Guerra Mundial . [2] Después de la Segunda Guerra Mundial , el sistema de Bretton Woods vinculó el dólar de los Estados Unidos al oro a una tasa de US$35 por onza troy . El sistema existió hasta el shock de Nixon de 1971 , cuando Estados Unidos suspendió unilateralmente la convertibilidad directa del dólar de los Estados Unidos al oro e hizo la transición a un sistema de moneda fiduciaria . La última moneda importante que se divorció del oro fue el franco suizo en 2000. [3]

Desde 1919, el precio del oro de referencia más común ha sido el London Gold Fixing , una reunión telefónica que se celebra dos veces al día entre representantes de cinco empresas de comercialización de lingotes del mercado de lingotes de Londres . Además, el oro se comercializa de forma continua en todo el mundo en función del precio spot intradía , derivado de los mercados extrabursátiles de comercialización de oro de todo el mundo ( código "XAU"). La siguiente tabla muestra el precio del oro frente a varios activos y las estadísticas clave en intervalos de cinco años. [4]

| Año | Oro USD / ozt [5] | Índice Dow Jones | PIB mundial | Deuda de EE.UU. | Deuda per cápita | Índice del dólar estadounidense ponderado por el comercio [6] | ||||

|---|---|---|---|---|---|---|---|---|---|---|

| USD [7] | XAU | USD (billones) [8] | XAU (miles de millones) | USD (miles de millones) [9] | XAU (miles de millones) | USD [10] | XAU | |||

| 1970 | 37 | 839 | 22.7 | 3.3 | 89.2 | 370 | 10.0 | 1.874 | 50.6 | |

| 1975 | 140 | 852 | 6.1 | 6.4 | 45.7 | 533 | 3.8 | 2.525 | 18.0 | 33.0 |

| 1980 | 590 | 964 | 1.6 | 11.8 | 20.0 | 908 | 1.5 | 4.013 | 6.8 | 35.7 |

| 1985 | 327 | 1,547 | 4.7 | 13.0 | 39.8 | 1.823 | 5.6 | 7,657 | 23.4 | 68.2 |

| 1990 | 391 | 2.634 | 6.7 | 22.2 | 56.8 | 3.233 | 8.3 | 12.892 | 33.0 | 73.2 |

| 1995 | 387 | 5,117 | 13.2 | 29.8 | 77.0 | 4.974 | 12.9 | 18.599 | 48.1 | 90.3 |

| 2000 | 273 | 10,787 | 39,5 | 31.9 | 116.8 | 5.662 | 20.7 | 20.001 | 73.3 | 118.6 |

| 2005 | 513 | 10,718 | 20.9 | 45.1 | 87,9 | 8,170 | 15.9 | 26.752 | 52.1 | 111.6 |

| 2010 | 1.410 | 11,578 | 8.2 | 63.2 | 44.8 | 14.025 | 9.9 | 43.792 | 31.1 | 99,9 |

| Cambio neto de 1970 a 2010, en % | ||||||||||

| 3.792 | 1.280 | ... | ... | ... | 3.691 | ... | 2.237 | ... | ... | |

| Cambio neto desde 1975 (después de que Estados Unidos abandonó el patrón oro) hasta 2010, en % | ||||||||||

| 929 | 1.259 | ... | ... | ... | 2.531 | ... | 1.634 | ... | ... | |

Factores influyentes

Como la mayoría de las materias primas, el precio del oro está determinado por la oferta y la demanda , incluida la demanda especulativa. Sin embargo, a diferencia de la mayoría de las demás materias primas, el ahorro y la eliminación juegan un papel más importante en la afectación de su precio que su consumo . La mayor parte del oro extraído alguna vez todavía existe en forma accesible, como lingotes y joyas producidas en masa, con poco valor más allá de su peso fino , por lo que es casi tan líquido como el lingote y puede volver al mercado del oro. [11] [12] A fines de 2006, se estimó que todo el oro extraído alguna vez ascendió a 158.000 toneladas (156.000 toneladas largas; 174.000 toneladas cortas). [13]

Dada la enorme cantidad de oro almacenado sobre la superficie en comparación con la producción anual, el precio del oro se ve afectado principalmente por los cambios en el sentimiento, que afectan la oferta y la demanda del mercado por igual, en lugar de por los cambios en la producción anual. [14] Según el Consejo Mundial del Oro , la producción minera anual de oro en los últimos años ha sido cercana a las 2.500 toneladas. [15] Alrededor de 2.000 toneladas se destinan a la producción de joyería, industrial y dental, y alrededor de 500 toneladas se destinan a inversores minoristas y fondos de oro cotizados en bolsa. [15]

Bancos centrales

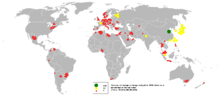

Los bancos centrales y el Fondo Monetario Internacional desempeñan un papel importante en el precio del oro. A finales de 2004, los bancos centrales y las organizaciones oficiales poseían el 19% de todo el oro sobre la superficie como reservas oficiales de oro . [16] El Acuerdo de Washington sobre el Oro (WAG) de diez años , que data de septiembre de 1999, limitó las ventas de oro de sus miembros (Europa, Estados Unidos, Japón, Australia, el Banco de Pagos Internacionales y el Fondo Monetario Internacional) a menos de 400 toneladas al año. [17] En 2009, este acuerdo se extendió por cinco años, con un límite de 500 toneladas. [18] Los bancos centrales europeos, como el Banco de Inglaterra y el Banco Nacional Suizo , han sido vendedores clave de oro durante este período. [19] En 2014, el acuerdo se extendió otros cinco años a 400 toneladas por año. En 2019, el acuerdo no se volvió a extender . [ cita requerida ]

Aunque los bancos centrales no suelen anunciar compras de oro con antelación, algunos, como Rusia, han expresado su interés en aumentar de nuevo sus reservas de oro a finales de 2005. [ cita requerida ] A principios de 2006, China , que sólo tiene el 1,3% de sus reservas en oro, [20] anunció que estaba buscando formas de mejorar los rendimientos de sus reservas oficiales. Algunos alcistas esperan que esto sea una señal de que China podría reposicionar más de sus tenencias en oro, en línea con otros bancos centrales. Los inversores chinos comenzaron a buscar la inversión en oro como alternativa a la inversión en el euro después del comienzo de la crisis de la eurozona en 2011. Desde entonces, China se ha convertido en el principal consumidor de oro del mundo a partir de 2013. [21[actualizar] ]

El precio del oro puede verse influenciado por una serie de variables macroeconómicas. [22] Dichas variables incluyen el precio del petróleo, el uso de la flexibilización cuantitativa , los movimientos del tipo de cambio y los rendimientos de los mercados de valores. [22]

| Años | Cantidad de oro vendida por el FMI [23] [24] | vendido a |

|---|---|---|

| 1970–1971 | "tanto oro como el que el FMI compró a Sudáfrica " | |

| 1976–1980 | 50 millones de onzas (1555 toneladas) | |

| 1999–2000 | 14 millones de onzas (435 toneladas) | |

| 2009–2010 | 13 millones de onzas (403 toneladas) | 200 toneladas a la India |

| 10 toneladas a Sri Lanka | ||

| 10 toneladas a Bangladesh | ||

| 2 toneladas a Mauricio | ||

| El FMI tiene un saldo de 2.814,1 toneladas métricas de oro | ||

Cobertura contra el estrés financiero

El oro, como todos los metales preciosos, puede utilizarse como cobertura contra la inflación , la deflación o la devaluación de la moneda , aunque su eficacia como tal ha sido cuestionada; históricamente, no ha demostrado ser confiable como instrumento de cobertura. [25] Una característica única del oro es que no tiene riesgo de impago. [26] Como explicó Joe Foster, gerente de cartera del Van Eck International Gold Fund con sede en Nueva York, en septiembre de 2010:

Las monedas de todos los países importantes están bajo una fuerte presión debido a los enormes déficits gubernamentales . Cuanto más dinero se inyecta en estas economías (básicamente, se imprime dinero), menos valiosas se vuelven las monedas. [27]

| Dólar estadounidense por onza | |

|---|---|

| En términos reales (IPP) | 725 |

| En términos reales (IPC) | 770 |

| En relación con el ingreso per cápita | 800 |

| En relación con el S&P500 | 900 |

| Contra el cobre | 1050 |

| Contra el petróleo crudo | 1400 |

Joyería y demanda industrial

Las joyas representan más de dos tercios de la demanda anual de oro. La India es el mayor consumidor en términos de volumen, representando el 27% de la demanda en 2009, seguida de China y los Estados Unidos. [29]

Los usos industriales, dentales y médicos representan alrededor del 12% de la demanda de oro. El oro tiene altas propiedades de conductividad térmica y eléctrica, junto con una alta resistencia a la corrosión y la colonización bacteriana. La demanda industrial y de joyería ha fluctuado en los últimos años debido a la expansión constante en los mercados emergentes de las clases medias que aspiran a estilos de vida occidentales, compensada por la crisis financiera de 2007-2010 . [30]

Reciclaje de joyas de oro

En los últimos años, el reciclaje de joyas de segunda mano se ha convertido en una industria multimillonaria. El término "dinero en efectivo por oro" se refiere a ofertas de dinero en efectivo por la venta de joyas de oro viejas, rotas o desiguales a compradores de oro locales y en línea.

Guerra, invasión y emergencia nacional

Cuando los dólares eran totalmente convertibles en oro a través del patrón oro , ambos eran considerados dinero. Sin embargo, muchas personas preferían llevar consigo billetes de papel en lugar de las monedas de oro , algo más pesadas y menos divisibles . Si la gente temía que su banco quebrara, podría producirse una corrida bancaria . Esto ocurrió en los EE. UU. durante la Gran Depresión de la década de 1930, lo que llevó al presidente Roosevelt a imponer una emergencia nacional y emitir la Orden Ejecutiva 6102 que prohibía el "acaparamiento" de oro por parte de los ciudadanos estadounidenses. Solo hubo un procesamiento en virtud de la orden, y en ese caso la orden fue declarada inválida por el juez federal John M. Woolsey , sobre la base técnica de que la orden estaba firmada por el presidente, no por el secretario del Tesoro como se requiere. [31]

Vehículos de inversión

Esta sección necesita citas adicionales para su verificación . ( julio de 2021 ) |

Verja

La forma más tradicional de invertir en oro es comprando lingotes de oro . En algunos países, como Canadá , Austria , Liechtenstein y Suiza , estos se pueden comprar o vender fácilmente en los principales bancos. Alternativamente, hay distribuidores de lingotes que brindan el mismo servicio. Los lingotes están disponibles en varios tamaños. Por ejemplo, en Europa, los lingotes Good Delivery pesan aproximadamente 400 onzas troy (12 kg). [32] Los lingotes de 1 kilogramo (32,2 ozt) también son populares, aunque existen muchos otros pesos, como 10 ozt (310 g), 1 ozt (31 g), 10 g, 100 g, 1 kg, 1 Tael (50 g en China) y 1 Tola (11,3 g).

Las barras generalmente tienen primas de precio más bajas que las monedas de oro. Sin embargo, las barras más grandes conllevan un mayor riesgo de falsificación debido a sus parámetros menos estrictos para la apariencia. Si bien las monedas de oro se pueden pesar y medir fácilmente con valores conocidos para confirmar su veracidad, la mayoría de las barras no pueden, y los compradores de oro a menudo hacen que las barras se vuelvan a analizar . Las barras más grandes también tienen un mayor volumen en el que crear una falsificación parcial utilizando una cavidad llena de tungsteno , que puede no revelarse mediante un análisis. El tungsteno es ideal para este propósito porque es mucho menos costoso que el oro, pero tiene la misma densidad (19,3 g/cm 3 ).

Los lingotes en buen estado que se conservan en el sistema del mercado de lingotes de Londres (LBMA) tienen una cadena de custodia verificable, que comienza con el refinador y el ensayador y continúa hasta el almacenamiento en bóvedas reconocidas por la LBMA. Los lingotes dentro del sistema de la LBMA se pueden comprar y vender fácilmente. Si un lingote se retira de las bóvedas y se almacena fuera de la cadena de integridad, por ejemplo, en casa o en una bóveda privada, tendrá que volver a ensayarse antes de poder devolverlo a la cadena de la LBMA. Este proceso se describe en las "Reglas de buena entrega" de la LBMA. [33]

La "cadena de custodia rastreable" de la LBMA incluye a las refinerías y a las bóvedas. Ambas deben cumplir con sus estrictas normas. Los productos de lingotes de estas refinerías de confianza se comercializan a valor nominal por los miembros de la LBMA sin realizar pruebas de ensayo. Al comprar lingotes de un distribuidor miembro de la LBMA y almacenarlos en una bóveda reconocida por la LBMA, los clientes evitan la necesidad de volver a realizar pruebas o los inconvenientes en tiempo y dinero que esto implicaría. [34] Sin embargo, esto no es 100% seguro; por ejemplo, Venezuela trasladó su oro debido al riesgo político que ello suponía para ellos. Y como demuestra el pasado, puede haber riesgos incluso en países considerados democráticos y estables; por ejemplo, en los EE. UU., en la década de 1930, el gobierno confiscó el oro y se prohibió el traslado legal. [35]

Los esfuerzos para combatir la falsificación de lingotes de oro incluyen los kinebars , que emplean una tecnología holográfica única y son fabricados por la refinería Argor-Heraeus en Suiza.

Monedas

Las monedas de oro son una forma habitual de poseer oro. Las monedas de lingotes tienen un precio según su peso fino , más una pequeña prima basada en la oferta y la demanda (a diferencia de las monedas de oro numismáticas , cuyo precio se determina principalmente en función de la oferta y la demanda en función de su rareza y estado).

Los tamaños de las monedas de lingotes varían de 0,1 a 2 onzas troy (3,1 a 62,2 g), siendo el tamaño de 1 onza troy (31 g) el más popular y fácilmente disponible. [ cita requerida ]

El Krugerrand es la moneda de oro en lingotes más ampliamente conservada, con 46 millones de onzas troy (1.400 toneladas) en circulación. Otras monedas de oro en lingotes comunes incluyen la Australian Gold Nugget (Kangaroo), la Austrian Philharmoniker ( Filarmónica ), la Austrian 100 Corona , la Canadian Gold Maple Leaf , la Chinese Gold Panda , la Malaysian Kijang Emas , la French Napoleon o Louis d'Or, la Mexican Gold 50 Peso , la British Sovereign , la American Gold Eagle y la American Buffalo .

Las monedas se pueden comprar en una variedad de comerciantes, tanto grandes como pequeños. Las monedas de oro falsas son comunes y generalmente están hechas de aleaciones recubiertas de oro. [36]

Rondas de oro

Esta sección necesita citas adicionales para su verificación . ( Octubre de 2014 ) |

Las rondas de oro se parecen a las monedas de oro, pero no tienen valor monetario . [37] [38] Varían en tamaños similares a las monedas de oro , incluyendo 0,05 onzas troy (1,6 g), 1 onza troy (31 g) y más grandes. A diferencia de las monedas de oro, las rondas de oro comúnmente no tienen metales adicionales agregados para fines de durabilidad y no tienen que ser fabricadas por una casa de moneda del gobierno , lo que permite que las rondas de oro tengan un precio general más bajo en comparación con las monedas de oro. Por otro lado, las rondas de oro normalmente no son tan coleccionables como las monedas de oro.

Productos negociados en bolsa

Los productos cotizados en bolsa de oro pueden incluir fondos cotizados en bolsa (ETF), [39] notas cotizadas en bolsa (ETN) [ cita requerida ] y fondos cerrados (CEF), que se comercializan como acciones en las principales bolsas de valores. [ cita requerida ] El primer ETF de oro, Gold Bullion Securities (símbolo de cotización "GOLD"), se lanzó en marzo de 2003 en la Bolsa de Valores de Australia y originalmente representaba exactamente 0,1 onzas troy (3,1 g) de oro. A partir de noviembre de 2010 [actualizar], SPDR Gold Shares es el segundo fondo cotizado en bolsa más grande del mundo por capitalización de mercado . [40]

Los productos cotizados en bolsa (ETP) de oro representan una manera fácil de ganar exposición al precio del oro, sin el inconveniente de almacenar lingotes físicos. Sin embargo, los instrumentos de oro cotizados en bolsa, incluso aquellos que contienen oro físico para el beneficio del inversor, conllevan riesgos más allá de los inherentes al metal precioso en sí. Por ejemplo, el ETP de oro más popular (GLD) ha sido ampliamente criticado, e incluso comparado con los títulos respaldados por hipotecas , debido a las características de su compleja estructura. [41] [42] [43] [44]

Por lo general, se cobra una pequeña comisión por operar con ETP de oro y una pequeña tarifa anual de almacenamiento. Los gastos anuales del fondo, como el almacenamiento, el seguro y las tarifas de gestión, se cobran por la venta de una pequeña cantidad de oro representada por cada certificado, por lo que la cantidad de oro en cada certificado disminuirá gradualmente con el tiempo.

Los fondos cotizados en bolsa (ETF, por sus siglas en inglés) son empresas de inversión que legalmente se clasifican como sociedades de capital variable o fondos de inversión colectiva (UIT, por sus siglas en inglés), pero que difieren de las sociedades de capital variable y UIT tradicionales. [45] Las principales diferencias son que los ETF no venden directamente a los inversores y emiten sus acciones en lo que se denominan "Unidades de Creación" (grandes bloques como bloques de 50.000 acciones). Además, las Unidades de Creación no pueden comprarse con efectivo, sino con una canasta de valores que refleja la cartera del ETF. Por lo general, las Unidades de Creación se dividen y se revenden en un mercado secundario.

Las acciones de ETF pueden venderse de dos maneras: los inversores pueden vender las acciones individuales a otros inversores o pueden vender las Unidades de Creación al ETF. Además, los ETF generalmente canjean las Unidades de Creación entregando a los inversores los valores que componen la cartera en lugar de efectivo. Debido a la limitada canjeabilidad de las acciones de ETF, estos no se consideran fondos mutuos y no pueden llamarse así mismos . [45]

Certificados

Los certificados de oro permiten a los inversores en oro evitar los riesgos y costos asociados con la transferencia y el almacenamiento de lingotes físicos (como robo, gran diferencial entre oferta y demanda y costos de análisis metalúrgico ) al asumir un conjunto diferente de riesgos y costos asociados con el certificado en sí (como comisiones, tarifas de almacenamiento y varios tipos de riesgo crediticio ).

Los bancos pueden emitir certificados de oro para el oro asignado (totalmente reservado) o no asignado (agrupado). Los certificados de oro no asignados son una forma de banca de reserva fraccionaria y no garantizan un intercambio igualitario del metal en caso de una corrida de depósitos del banco emisor. Los certificados de oro asignados deben estar correlacionados con lingotes numerados específicos, aunque es difícil determinar si un banco está asignando incorrectamente un único lingote a más de una parte. [46]

Los primeros billetes de papel fueron certificados de oro. Se emitieron por primera vez en el siglo XVII cuando los usaban los orfebres de Inglaterra y los Países Bajos para los clientes que guardaban depósitos de lingotes de oro en sus bóvedas para su custodia. Dos siglos después, los certificados de oro comenzaron a emitirse en los Estados Unidos cuando el Tesoro estadounidense emitió dichos certificados que podían canjearse por oro. El gobierno de los Estados Unidos autorizó por primera vez el uso de los certificados de oro en 1863. El 5 de abril de 1933, el gobierno estadounidense restringió la propiedad privada de oro en los Estados Unidos y, por lo tanto, los certificados de oro dejaron de circular como dinero (esta restricción se revirtió el 1 de enero de 1975). Hoy en día, los certificados de oro todavía se emiten por programas de fondos comunes de oro en Australia y los Estados Unidos, así como por bancos en Alemania , Suiza y Vietnam . [47]

Cuentas

Existen muchos tipos de "cuentas" de oro disponibles. Las diferentes cuentas imponen distintos tipos de intermediación entre el cliente y su oro. Una de las diferencias más importantes entre las cuentas es si el oro se mantiene en una base asignada (totalmente reservada) o no asignada (agrupada). Las cuentas de oro no asignadas son una forma de banca de reserva fraccionaria y no garantizan un intercambio igualitario por el metal en caso de una corrida sobre el oro depositado del emisor. Otra diferencia importante es la solidez del reclamo del titular de la cuenta sobre el oro, en caso de que el administrador de la cuenta se enfrente a pasivos denominados en oro (debido a una posición corta o corta al descubierto en oro, por ejemplo), pérdida de activos o quiebra .

Muchos bancos ofrecen cuentas de oro en las que se puede comprar o vender oro instantáneamente, como cualquier moneda extranjera, sobre la base de una reserva fraccionaria . [ cita requerida ] Los bancos suizos ofrecen un servicio similar [48] sobre una base de asignación total. Las cuentas de fondo común, como las que ofrecen algunos proveedores, facilitan reclamaciones altamente líquidas pero no asignadas sobre el oro propiedad de la empresa. Los sistemas de moneda de oro digital funcionan como cuentas de fondo común y, además, permiten la transferencia directa de oro fungible entre los miembros del servicio. Otros operadores, por el contrario, permiten a los clientes crear un depósito sobre oro asignado (no fungible), que se convierte en propiedad legal del comprador.

Otras plataformas ofrecen un mercado donde el oro físico se asigna al comprador en el punto de venta y se convierte en su propiedad legal. [ cita requerida ] Estos proveedores son simplemente custodios de los lingotes de oro del cliente, que no aparecen en su balance.

Por lo general, los bancos de lingotes solo negocian cantidades de 1000 onzas troy (31 kg) o más, ya sea en cuentas asignadas o no asignadas. Para los inversores privados, el oro en bóveda ofrece a los particulares la posibilidad de obtener la propiedad de oro guardado profesionalmente a partir de requisitos de inversión mínima de varios miles de dólares estadounidenses o denominaciones tan bajas como un gramo.

Derivados, CFD y apuestas de spread

Los derivados , como los contratos forward , futuros y opciones sobre el oro , se negocian actualmente en diversas bolsas de todo el mundo y en el mercado extrabursátil (OTC) directamente en el mercado privado. En los EE. UU., los futuros del oro se negocian principalmente en la Bolsa de Productos Básicos de Nueva York ( COMEX ) y Euronext.liffe . En la India , los futuros del oro se negocian en la Bolsa Nacional de Productos Básicos y Derivados (NCDEX) y en la Bolsa Multicommodity (MCX). [49]

A partir de 2009, los tenedores de futuros de oro de COMEX han experimentado problemas para recibir su metal. Además de los retrasos crónicos en la entrega, algunos inversores han recibido lingotes que no coinciden con su contrato en cuanto a número de serie y peso. Los retrasos no se pueden explicar fácilmente por la lentitud de los movimientos en los almacenes, ya que los informes diarios de estos movimientos muestran poca actividad. Debido a estos problemas, existe la preocupación de que COMEX pueda no tener el inventario de oro necesario para respaldar sus recibos de almacén existentes. [50]

Fuera de EE. UU., varias empresas ofrecen operaciones sobre el precio del oro a través de contratos por diferencia (CFD) o permiten realizar apuestas de diferencial sobre el precio del oro.

Empresas mineras

Esta sección necesita citas adicionales para su verificación . ( Enero de 2021 ) |

En lugar de comprar el oro en sí, los inversores pueden comprar las empresas que producen el oro como acciones en empresas mineras de oro . Si el precio del oro aumenta, se podría esperar que aumenten las ganancias de la empresa minera de oro y el valor de la empresa aumentará y presumiblemente el precio de las acciones también aumentará. Sin embargo, hay muchos factores a tener en cuenta y no siempre es el caso de que el precio de una acción suba cuando aumenta el precio del oro. Las minas son empresas comerciales y están sujetas a problemas como inundaciones , hundimientos y fallas estructurales , así como mala administración, publicidad negativa, nacionalización, robo y corrupción. Tales factores pueden reducir los precios de las acciones de las empresas mineras.

El precio del oro en lingotes es volátil, pero las acciones y los fondos de oro sin cobertura se consideran aún más riesgosos y volátiles. Esta volatilidad adicional se debe al apalancamiento inherente al sector minero . Por ejemplo, si uno posee una acción en una mina de oro donde los costos de producción son de US$300 por onza troy (US$9,6 por gramo) y el precio del oro es de US$600 por onza troy (US$19/g), el margen de beneficio de la mina será de US$300. Un aumento del 10% en el precio del oro a US$660 por onza troy (US$21/g) elevará ese margen a US$360, lo que representa un aumento del 20% en la rentabilidad de la mina y posiblemente un aumento del 20% en el precio de la acción. Además, a precios más altos, más onzas de oro se vuelven económicamente viables para la extracción, lo que permite a las empresas aumentar su producción. Por el contrario, los movimientos de las acciones también amplifican las caídas en el precio del oro. Por ejemplo, una caída del 10% en el precio del oro a 540 dólares por onza troy (17 dólares/g) reducirá ese margen a 240 dólares, lo que representa una caída del 20% en la rentabilidad de la mina y posiblemente una disminución del 20% en el precio de las acciones.

Para reducir esta volatilidad, algunas compañías mineras de oro cubren el precio del oro con hasta 18 meses de anticipación. Esto proporciona a la compañía minera y a los inversores una menor exposición a las fluctuaciones del precio del oro a corto plazo, pero reduce los retornos cuando el precio del oro aumenta.

Estrategias de inversión

Análisis fundamental

Los inversores que utilizan el análisis fundamental analizan la situación macroeconómica , que incluye indicadores económicos internacionales , como las tasas de crecimiento del PIB , la inflación , las tasas de interés , la productividad y los precios de la energía. [51] También analizarían la oferta y la demanda anuales mundiales de oro.

Oro versus acciones

El rendimiento del oro en lingotes se suele comparar con el de las acciones como vehículos de inversión diferentes. Algunos consideran que el oro es una reserva de valor (sin crecimiento), mientras que las acciones se consideran un rendimiento del valor (es decir, el crecimiento a partir del aumento previsto del precio real más los dividendos). Las acciones y los bonos funcionan mejor en un clima político estable con fuertes derechos de propiedad y poca agitación. El gráfico adjunto muestra el valor del Promedio Industrial Dow Jones dividido por el precio de una onza de oro. Desde 1800, las acciones han ganado valor de manera constante en comparación con el oro, en parte debido a la estabilidad del sistema político estadounidense. [52] Esta apreciación ha sido cíclica, con largos períodos de rendimiento superior de las acciones seguidos de largos períodos de rendimiento superior del oro. El Dow tocó fondo en una proporción de 1:1 con el oro durante 1980 (el final del mercado bajista de los años 1970) y procedió a registrar ganancias durante los años 1980 y 1990. [53] El pico del precio del oro en 1980 coincidió también con la invasión soviética de Afganistán y la amenaza de expansión global del comunismo. La relación alcanzó su punto máximo el 14 de enero de 2000, con un valor de 41,3, y desde entonces ha caído drásticamente.

Un argumento es que, a largo plazo, la alta volatilidad del oro en comparación con las acciones y los bonos significa que el oro no mantiene su valor en comparación con las acciones y los bonos: [54]

Para tomar un ejemplo extremo [de volatilidad de precios], mientras que un dólar invertido en bonos en 1801 valdría casi mil dólares en 1998, un dólar invertido en acciones ese mismo año valdría más de medio millón de dólares en términos reales. Mientras tanto, un dólar invertido en oro en 1801 valdría en 1998 sólo 78 centavos. [54]

Uso del apalancamiento

Los inversores pueden optar por apalancar su posición pidiendo dinero prestado contra sus activos existentes [ cita requerida ] y luego comprando o vendiendo oro a cuenta con los fondos prestados. El apalancamiento también es una parte integral de la negociación de derivados de oro y acciones de empresas mineras de oro sin cobertura (ver empresas mineras de oro ). El apalancamiento o los derivados pueden aumentar las ganancias de la inversión, pero también aumentan el riesgo correspondiente de pérdida de capital si la tendencia se revierte.

Impuestos

El oro mantiene una posición especial en el mercado con muchos regímenes fiscales . Por ejemplo, en el Reino Unido [55] y la Unión Europea, el comercio de monedas de oro reconocidas y productos de lingotes está libre de IVA . La plata y otros metales preciosos o materias primas no tienen la misma deducción. Otros impuestos, como el impuesto a las ganancias de capital, también pueden aplicarse a las personas físicas según su residencia fiscal . Los ciudadanos estadounidenses pueden pagar impuestos sobre sus ganancias de oro a tasas de colección o de ganancias de capital, según el vehículo de inversión utilizado. [56]

Estafas y fraudes

El oro atrae diversas formas de actividad fraudulenta. Algunas de las más comunes son:

- Dinero por oro – Con el aumento del valor del oro debido a la crisis financiera de 2007-2010, ha habido un aumento en las empresas que compran oro personal a cambio de dinero en efectivo o venden inversiones en lingotes y monedas de oro. Varias de ellas tienen planes de marketing prolíficos y portavoces de alto valor, como vicepresidentes anteriores. Muchas de estas empresas están siendo investigadas por una variedad de reclamos de fraude de valores , así como por lavado de dinero para organizaciones terroristas . [57] [58] [59] [60] Además, dado que la propiedad a menudo no se verifica, se considera que muchas empresas están recibiendo propiedad robada, y se están considerando múltiples leyes como métodos para reducir esto. [61] [62]

- Programas de inversión de alto rendimiento : los HYIP suelen ser meros esquemas piramidales disfrazados , sin ningún valor real subyacente. El uso de oro en sus prospectos los hace parecer más sólidos y confiables. [63]

- Fraude por pago anticipado : circulan por Internet diversos mensajes de correo electrónico dirigidos a compradores o vendedores de hasta 10.000 toneladas métricas de oro (una cantidad superior a las reservas de la Reserva Federal de Estados Unidos). Mediante el uso de frases legalistas falsas, como "Procedimiento suizo" o "FCO" (Oferta corporativa completa), se recluta a intermediarios ingenuos para que actúen como posibles corredores. El objetivo final de estas estafas varía: algunas intentan extraer una pequeña cantidad de "validación" del inocente comprador o vendedor (con la esperanza de conseguir un gran acuerdo) [64] , mientras que otras se centran en vaciar las cuentas bancarias de sus víctimas. [65]

- Vendedores de polvo de oro: esta estafa convence a un inversor de comprar una cantidad de prueba de oro real y luego le entrega limaduras de latón o algo similar. [ cita requerida ]

- Monedas de oro falsificadas . [36]

- Acciones de empresas mineras fraudulentas sin reservas de oro ni potencial de encontrar oro. Por ejemplo, el escándalo Bre-X en 1997. [66]

- Se han dado casos de fraude en los que el vendedor conserva la posesión del oro. [67] A principios de la década de 1980, cuando los precios del oro eran altos, dos fraudes importantes fueron el International Gold Bullion Exchange y el Bullion Reserve of North America. [68] Más recientemente, el fraude de 2008 en e-Bullion resultó en una pérdida para los inversores, que recién les fue reembolsada en abril de 2019. [69]

Véase también

Materiales raros como inversión

- Los diamantes como inversión

- El paladio como inversión

- El platino como inversión

- La plata como inversión

Referencias

- ^ Low, RKY; Yao, Y.; Faff, R. (2015). "Diamantes frente a metales preciosos: ¿Qué brilla más en su cartera de inversiones?" (PDF) . International Review of Financial Analysis . 43 : 1–14. doi :10.1016/j.irfa.2015.11.002.

- ^ "Primera Guerra Mundial: Batallas, hechos, vídeos e imágenes". History.com.

- ^ "Los suizos votan por un estrecho margen a favor de abandonar el patrón oro". The New York Times . Associated Press. 19 de abril de 1999. ISSN 0362-4331 . Consultado el 19 de marzo de 2018 .

- ^ "Precio del oro en Estados Unidos". Daily Gold Pro. 3 de agosto de 2013. Archivado desde el original el 11 de enero de 2014. Consultado el 12 de febrero de 2014 .

- ^ Fijaciones de oro de la LBMA Archivado el 1 de marzo de 2009 en Wayback Machine. Cierre anual, redondeado al dólar más cercano.

- ^ Índice nominal amplio del dólar de la Reserva Federal de Estados Unidos. Proporciona el valor internacional comparativo del dólar estadounidense frente a una canasta de monedas de los principales socios comerciales de Estados Unidos. La fecha base del índice (100,0000) fue enero de 1997. El valor del índice se muestra en junio del año correspondiente, redondeado al décimo de punto más cercano.

- ^ "^Precios históricos del DJI | Promedio industrial Dow Jones - Yahoo! Finance". Finance.yahoo.com . Consultado el 12 de febrero de 2014 .

- ^ PIB mundial de la División de Estadística de las Naciones Unidas [ enlace roto ]

- ^ Deuda histórica pendiente – Anual 1950 – 1999 Archivado el 6 de febrero de 2012 en Wayback Machine , La deuda al centavo. Deuda pública total pendiente (incluidas las tenencias intragubernamentales) Archivado el 18 de abril de 2011 en Wayback Machine , redondeada al billón de dólares más cercano

- ^ "Deuda pública y población de Estados Unidos 1970-2010: datos federales, estatales y locales". www.usgovernmentspending.com . Consultado el 26 de septiembre de 2020 .

- ^ "Howstuffworks "Todo el oro del mundo"". Money.howstuffworks.com. Abril de 2000. Consultado el 16 de marzo de 2010 .

- ^ "Consejo Mundial del Oro > valor > inteligencia de mercado > oferta y demanda > oro reciclado". Gold.org . Consultado el 16 de marzo de 2010 .

- ^ "Consejo Mundial del Oro". Archivado desde el original el 11 de mayo de 2008. Consultado el 4 de julio de 2008 .

- ^ "Preguntas frecuentes", Consejo Mundial del Oro , archivado desde el original el 20 de abril de 2016

- ^ ab "World Gold Council" (PDF) . Gold.org. Archivado desde el original (PDF) el 16 de septiembre de 2010 . Consultado el 16 de marzo de 2010 .

- ^ "Reservas oficiales de oro". Gold.org . Consultado el 16 de marzo de 2010 .

- ^ "400 toneladas/año". Gold.org. 26 de septiembre de 1999. Consultado el 16 de marzo de 2010 .

- ^ Los bancos centrales reavivan los mercados alcistas del oro, Financial Times, 8 de agosto de 2009, archivado desde el original el 12 de agosto de 2009 , consultado el 12 de junio de 2010

{{citation}}: CS1 maint: bot: estado de URL original desconocido ( enlace ) - ^ "Ventas de oro del Tesoro y del Banco Central del Reino Unido". Bankofengland.co.uk. Archivado desde el original el 27 de mayo de 2005. Consultado el 16 de marzo de 2010 .

- ^ "Una apuesta por el oro ante la caída del dólar [SPDR Gold Trust (ETF), iShares Gold Trust(ETF), CurrencyShares Euro Trust] - Seeking Alpha". Gold.seekingalpha.com. 5 de septiembre de 2006. Archivado desde el original el 6 de julio de 2007. Consultado el 12 de febrero de 2014 .

- ^ "China se convierte en el mayor consumidor de oro en 2013". Ft.com. Archivado desde el original el 25 de enero de 2014. Consultado el 23 de enero de 2013 .

{{cite web}}: CS1 maint: bot: estado de URL original desconocido ( enlace ) - ^ ab "Copia archivada" (PDF) . Archivado desde el original (PDF) el 2015-05-27 . Consultado el 2015-05-27 .

{{cite web}}: CS1 maint: copia archivada como título ( enlace ) - ^ "Historial de ventas de oro del FMI" . Consultado el 26 de septiembre de 2020 .

- ^ "El oro en el FMI". FMI . Consultado el 26 de septiembre de 2020 .

- ^ Valenta, Philip (22 de junio de 2018). "Sobre la cobertura de la inflación con oro". Medium . Consultado el 30 de noviembre de 2018 .

- ^ "ORO - Los hechos simples". Archivado desde el original el 3 de abril de 2019. Consultado el 19 de marzo de 2018 .

- ^ Deener, Will. "Por qué el oro y la plata suben mientras la inflación es baja | Dallas Morning News". Dallasnews.com . Consultado el 12 de febrero de 2014 .

- ^ Frente a promedios de largo plazo Deutsche Bank Markets Research

- ^ "Oferta y demanda". Consejo Mundial del Oro. Archivado desde el original el 22 de enero de 2011.

- ^ "Tendencias de la demanda de oro". Consejo Mundial del Oro. Archivado desde el original el 5 de diciembre de 2010.

- ^ "Sequels, 27 de noviembre de 1933". Time . 27 de noviembre de 1933. Archivado desde el original el 15 de noviembre de 2009.

- ^ Las reglas de buena entrega para lingotes de oro y plata (PDF) , LBMA, mayo de 2010, archivado desde el original (PDF) el 5 de julio de 2010 , consultado el 21 de mayo de 2010

- ^ "LBMA: Las reglas de buena entrega para lingotes de oro y plata" (PDF) . Lbma.org.uk. Archivado desde el original (PDF) el 7 de septiembre de 2014 . Consultado el 12 de febrero de 2014 .

- ^ Townsend, Erik. "¿Crees que tienes oro? Entender los matices entre el papel y el metal físico y el metal asignado y no asignado | Erik Townsend". Financial Sense . Consultado el 12 de febrero de 2014 .

- ^ Cancel, Daniel (16 de agosto de 2011). "Venezuela podría trasladar reservas de Estados Unidos a países 'aliados', dice legislador". Bloomberg . Consultado el 12 de febrero de 2014 .

- ^ ab "El último auge exportador de China: monedas de oro falsas" . Consultado el 20 de enero de 2018 .

- ^ "¿Deberías comprar barras, monedas o rondas?". 14 de enero de 2015.

- ^ "¿Cuál es la diferencia entre monedas y rondas?". Archivado desde el original el 2019-04-03 . Consultado el 2017-06-14 .

- ^ Ernst, Kelly. "¿Qué es un ETF de oro?". CBS News . CBS Media . Consultado el 3 de mayo de 2023 .

- ^ "Los ETF más grandes: los 25 principales ETF por capitalización de mercado". ETFdb . Consultado el 3 de noviembre de 2010 .

- ^ Bob Landis (2007), "Reflexiones sobre los reinos del GLD", El sextante dorado

- ^ Dave Kranzler (12 de febrero de 2009), "Poseer GLD puede ser peligroso para su riqueza", Rapid Trends , archivado desde el original el 26 de febrero de 2010 , consultado el 18 de julio de 2010

- ^ RunToGold.com (19 de febrero de 2009), "¿Realmente vale el metal el ETF GLD?", Seeking Alpha

- ^ Jeff Nielson (6 de julio de 2010), "Los siete pecados de GLD", Bullion Bulls Canada , archivado desde el original el 10 de julio de 2010 , consultado el 18 de julio de 2010

- ^ ab "Fondos cotizados en bolsa (ETF)" . Consultado el 5 de mayo de 2010 .

- ^ "Entrevista: Harvey Organ, Lenny Organ, Adrian Douglas". King World News . 7 de abril de 2010. Archivado desde el original el 1 de julio de 2010.

- ^ "La economía de Vietnam: el patrón oro". Economía de Vietnam . 4 de agosto de 2013. Archivado desde el original el 25 de julio de 2013.

- ^ Lonergan, Martin (19 de abril de 2021). "Los bancos suizos ofrecen oro asignado".

- ^ "National Commodity & Derivatives Exchange Limited". 1 de diciembre de 2006. Archivado desde el original el 1 de diciembre de 2006. Consultado el 26 de septiembre de 2020 .

- ^ Nathan Lewis (26 de junio de 2009), "¿Dónde está el oro?", The Huffington Post

- ^ Rosenberg, Dan. "Análisis fundamental: cómo puede ayudarle a determinar el valor de una acción". Britannica Money . Encyclopaedia Britannica Inc.

- ^ Inversiones (7.ª ed.) de Bodie, Kane y Marcus, págs. 570-571

- ^ "La mejor cobertura contra la inflación: el oro frente a las acciones". GoldRepublic. 25 de marzo de 2014. Archivado desde el original el 4 de noviembre de 2014. Consultado el 11 de noviembre de 2014 .

- ^ ab Sowell, Thomas (2004). Economía básica: una guía para el ciudadano sobre la economía . Basic Books, ISBN 978-0-465-08145-5 .

- ^ "Explicación de los lingotes y el IVA". Casa de la Moneda Real . Casa de la Moneda Real.

- ^ Knepp, Tim (1 de enero de 2010). «Impuestos al oro». Onwallstreet.com. Archivado desde el original el 31 de diciembre de 2009. Consultado el 16 de marzo de 2010 .

- ^ "Glenn Beck contraataca con la investigación sobre Goldline - ABC News". Abcnews.go.com. 21 de julio de 2010. Consultado el 12 de febrero de 2014 .

- ^ Stephanie Mencimer. "Goldline finalmente bajo investigación". Mother Jones . Consultado el 12 de febrero de 2014 .

- ^ Shea, Danny (7 de diciembre de 2009). "El conflicto de intereses dorado de Glenn Beck". Huffingtonpost.com . Consultado el 12 de febrero de 2014 .

- ^ Kent, Tom (20 de julio de 2010). "Goldline, patrocinador de Glenn Beck, bajo investigación por parte del fiscal de distrito de Los Ángeles por fraude (VIDEO)". Huffingtonpost.com . Consultado el 12 de febrero de 2014 .

- ^ "Aol Money | Comparación de finanzas personales, noticias de negocios y actualizaciones del mercado". Dailyfinance.co.uk . Archivado desde el original el 31 de marzo de 2019 . Consultado el 12 de febrero de 2014 .

- ^ Kossler, Bill (27 de marzo de 2010). "Los negocios de compraventa de oro alimentan el crimen, dice la policía". Archivado desde el original el 16 de julio de 2011.

- ^ "Cuidado con las estafas de los programas de inversión de alto rendimiento: alerta para inversores". Investor.gov . Comisión de Bolsa y Valores - Gobierno de EE. UU . . Consultado el 15 de marzo de 2023 .

- ^ Damon, Dan (11 de julio de 2004). "Turning the tables on Nigeria's e-mail conmen" (Cómo darle la vuelta a la tortilla a los estafadores por correo electrónico de Nigeria). BBC News . Archivado desde el original el 28 de febrero de 2009.

- ^ Joe Wein (21 de junio de 2011). "Fraudes por pago anticipado y loterías falsas". Estafa 419. Consultado el 12 de febrero de 2014 .

- ^ Partridge, Matthew (20 de febrero de 2019). «Grandes fraudes de la historia: el escándalo de la minería de oro Bre-X». Moneyweek . Future plc . Consultado el 20 de febrero de 2019 .

- ^ "Quiebras, fraudes, acciones gubernamentales, etc. relacionadas con lingotes de oro y plata". about.ag . Consultado el 26 de septiembre de 2020 .

- ^ Una auditoría realizada tras el suicidio de un comerciante de oro sugiere que los clientes perdieron millones New York Times 5 de octubre de 1983 [1]

- ^ "Estados Unidos devuelve a las víctimas 9,8 millones de dólares recuperados de un negocio ilegal de transferencia de dinero a través de lingotes electrónicos". Fiscalía de los Estados Unidos, Distrito Central de California . Departamento de Justicia de los Estados Unidos. 19 de abril de 2019. Consultado el 19 de abril de 2019 .